|

Главная |

Анализ рынка жилой недвижимости Москвы

|

из

5.00

|

Проведем анализ рынка жилой недвижимости Москвы, оказывающего наибольшее влияние на деятельность агентств по недвижимости.

Объем ввода жилых домов в Московском регионе в первом полугодии 2007 г. составил 4,7 млн. кв. м (+17,3% по сравнению с соответствующим периодом 2006 г.). В первом полугодии 2007 г. по объемам ввода жилья Московская область впервые вплотную приблизилась к Москве - лидеру среди субъектов РФ: 2,358 млн. кв. м в Москве и 2,344 млн. кв. м в Московской области. Это вполне ожидаемый результат, так как уже долгое время на фоне незначительных темпов роста ввода московского жилья Московская область, наоборот, наращивает объемы жилищного строительства. Ограниченное количество площадок под новое строительство в Москве и целый ряд пока нерешенных проблем, касающихся законодательства, дефицита мощностей и высокой стоимости материалов и оборудования привели к смещению строительной активности в Московскую область. Не последнюю роль в этом процессе сыграл спрос: существенно выросшие цены на Московскую недвижимость обусловили смещение части спроса на рынок Подмосковья, что соответственным образом отразилось на ценах и, соответственно, на привлекательности подмосковных проектов.

Москва также планирует постоянно наращивать объемы вводимых площадей: в 2007 г. ожидается ввод 4,8 млн. кв м, в 2008 г.- 5,3 млн. кв. м, в 2009-2010 гг. - до 12,5 млн. кв.м. Всего до 2025 г. планируется построить 85 млн. кв. м жилья.

Правительство Москвы активно поддерживает программы по комплексному развитию территорий. Более того, в ближайшее время планируется прекратить точечное строительство в центре города. Мотивируется это тем, что только комплексная застройка позволит ликвидировать неравномерность развития градостроительных процессов и обеспечить центр города необходимым объемом инфраструктуры, в том числе и социальной: детскими садами, школами, медицинскими учреждениями.

К основным районам комплексной застройки в Москве можно отнести: район Куркино, Раменки, Фили-Давыдково, Южное Бутово, Северное Измайлово, Кожухово, Молжаниново, поселок Северный, микрорайон «Камушки».

Базой для дальнейшего планомерного увеличения объемов комплексного строительства в Москве является реализация таких городских программ, как:

• Снос ветхого и пятиэтажного жилья. Программы ликвидации устаревших пятиэтажек в Центральном и Южном административных округах уже завершены. В других районах в кварталов и комплексов: реконструкция 48-50 кварталов в Северном Измайлово, реконструкция 21 квартала Кунцево, реконструкция микрорайона 9-10 на «Войковской», продолжение реконструкции кварталов на проспекте Вернадского, реконструкция 5-6 квартала в Раменках, реконструкция микрорайона 3А «Академический» на Юго-Западе Москвы, реконструкция ряда микрорайонов Зеленограда;

• Программа реорганизации промзон. Доля участков производственной застройки должна к 2025 г. сократится с 25% до 10%. Под строительство жилья предполагается отдать не менее 1,9 тыс. га. В 2006 г. на территориях высвобождаемых промзон уже осуществлено 810 тыс. кв. м комплексной застройки. В качестве территориального резерва для этого строительства рассматриваются площади, занятые нерентабельными, вренд-ными промышленными предприятиями, такими как: завод «Машмир» (30 тыс. кв. м жилья), обувная фабрика «Патита» (15 тыс. кв. м), завод «Металлист» (65 тыс. кв. м), промзона «Братцево» (1 млн. кв. м), химзавод «Кусковский» (188 тыс. кв. м жилья), производственные площади на ул. Лобачевского в ЗАО, Красногорская птицефабрика в Куркино. Масштабный вывод предприятий планируется в ЮАО.

В 1 полугодии 2007 г. состояние рынка жилой недвижимости можно охарактеризовать как стабилизация, обусловленная установившимся по итогам 2006 г. высоким уровнем цен и, как следствие, снижением покупательской активности на рынке.

Количество квартир, выставленных на продажу на первичном рынке Москвы, с начала года практически не менялось. Однако в конце июня к выжидательной позиции покупателей добавилось действие традиционного для рынка жилья фактора сезонности, и застройщики стали придерживать новые объекты с целью выставить их на продажу в период активизации рынка, традиционно наступающий в начале осени. В результате это привело к снижению объема предложения практически на 10%.

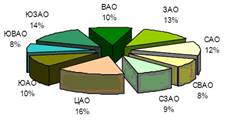

Лидером по объемам предложения на рынке новостроек в 1 полугодии традиционно стал Западный административный округ - один из самых активно застраивающихся и развивающихся в г. Москве. По данным московского Стройкомплекса, практически 30% от ежегодного ввода жилья в столице приходится именно на ЗАО. Здесь, как в наиболее популярном и благоприятном для проживания округе столицы, строятся в основном объекты бизнес-класса (рис. 1)[14].

Рис. 1. Структура предложения новостроек по округам Москвы в первом полугодии 2007 года

На втором месте находится Восточный административный округ, где в микрорайоне Кожухово продолжается масштабное строительство, которое планируется завершить уже к концу 2007 г. К этому моменту в микрорайоне планируется построить около 1,1 млн. кв. м жилья эконом-класса с необходимой сопутствующей инфраструктурой. Активная застройка микрорайона началась еще в 2003 г.

Наименьший объем предложения в 1 полугодии 2007 г. был зафиксирован в Южном и Юго-Восточном округах Москвы. Эти территории традиционно занимают последние позиции по объемам нового строительства, что связано с их непопулярностью среди застройщиков и жителей Москвы из-за сосредоточения здесь большого количества промышленных предприятий. Однако в ближайшей перспективе в рамках программы по реорганизации промышленных зон в Южном административном округе планируется активное строительство жилых, офисных и торговых объектов.

Основной тенденцией 1 полугодия стало снижение количества предложений в новостройках эконом-класса. Эта тенденция обозначилась в связи с повышением доли социального жилья в общем объеме ввода в 2007 г. практически до 50%. Так что практически все «дешевое» жилье на первичный рынок Москвы не попадает.

Объем предложения квартир на вторичном рынке жилья Москвы еще в конце 2006 г. практически достиг своего доде-фицитного уровня. Рост объемов предложения продолжился вплоть до мая 2007 г. и лишь к концу 1 полугодия несколько замедлился в связи со снижением деловой активности на рынке. Структура предложения на вторичном рынке жилья носит достаточно равномерный характер с некоторым преобладанием Центрального, Западного и Юго-Западного округов. Это преобладание обусловлено высокой долей выставленных на рынок инвестиционных квартир элитного и бизнес-классов, которые в основном и расположены в этих округах (рис. 2).

Рис. 2. Структура предложения на вторичном рынке по округам Москвы в первом полугодии 2007 года

В течение 1 полугодия 2007 г. на московском рынке сохранялась тенденция спада активности покупателей и перехода платежеспособного спроса в отложенное состояние. Основными причинами для этого послужили:

- высокий уровень цен, установившийся по итогам 2006 г.;

- нестабильность ценовой ситуации - продолжающиеся корректировки цен на переоцененные ранее объекты, которые трактовались некоторыми участниками рынка как снижение цен на рынке в целом.

Несмотря на затишье на рынке, развитие рынка ипотеки продолжается (рис. 3). По состоянию на апрель 2007 г. объем кредитов, выданных на покупку жилья, составил, по данным Банка России, 411,6 млрд. руб., что на 61,5% превышает уровень начала года и практически в 3 раза больше показателя аналогичного периода предыдущего года. При этом с января 2006 г. доля кредитов на покупку жилья в общем объеме кредитов, выданных населению, выросла с 12 до 20,3%[15].

Рис. 3. Динамика объема кредитов на покупку жилья (Россия)

В I полугодии 2007 г. на рынке жилья продолжилась ценовая стабилизация, начавшаяся в конце 2006 г. С начала 2007 г. цены на рынке практически не изменились, был зафиксирован прирост на уровне лишь 4% и 3% на первичном и вторичном рынках соответственно (рис. 4)[16].

Рис. 4. Динамика цен на первичном и вторичном рынках Москвы

В течение всего 1 полугодия на рынке происходила корректировка стоимости переоцененных в период ажиотажа объектов. К таким объектам относились в основном низкокачественные и неликвидные квартиры в «хрущевках», в малогабаритныхпанельных домах в отдаленных районах Москвы и т.д. В то же время цены на жилье повышенной комфортности продолжали увеличиваться - предпосылок для удешевления качественного жилья на рынке по-прежнему нет.

С начала года были отмечены следующие события на рынке, которые могли бы оказать влияние на повышение цен:

• увеличение стоимости строительных материалов и электроэнергии, которые составляют большую долю себестоимости строительства;

• запланированное повышение доли социального жилья.

Но в сложившейся на рынке ситуации (высокие цены на жилье, отложенный спрос, снижение покупательской активности) эти события пока являются только факторами, поддерживающими установившийся высокий уровень цен. Однако при восстановлении покупательской активности они несомненно окажут влияние на повышение стоимости жилья.

Как уже отмечалось выше рост покупательской активности на рынке жилья Москвы произойдет уже осенью. До конца года прогнозируется увеличение цен на рынке в целом на 10-12%.

Распределение цен по округам Москвы на первичном и вторичном рынке представлены на рис. 5 и 6.

Рис. 5. Средние цены первичного рыка жилья по округам Москвы, июнь 2007, долл./ кв.м

Рис. 6. Средние цены вторичного рынка жилья по округам Москвы, июнь 2007, долл./ кв.м

Состояние рынка элитного жилья в 1 полугодии 2007 г. можно охарактеризовать как спокойное. В отличие от аналогичного периода предыдущего года, на рынке не наблюдалось ни ажиотажного спроса, ни галопирующего роста цен, ни острого дефицита. Рынок вошел в стадию созидательного развития, что выразилось, в первую очередь, в появлении значительного числа новых проектов. Но, несмотря на это, ограниченность выбора в элитном сегменте сохранилась.

Вывод на рынок большей части заявленных проектов, а также возобновление продаж по «замороженным» объектам позволит создать достаточно дифференцированное предложение. Однако в полной мере ожидать этого стоит не ранее 2008 г. В настоящее же время спрос (с учетом отложенного) по-прежнему превышает существующее предложение.

В условиях пониженной активности со стороны покупателей обострилась конкуренция среди девелоперов. Большинство застройщиков стали понимать, что период ажиотажа прошел и за покупателя вновь придется «бороться». Применять снижение цен в качестве источника конкурентных преимуществ девелоперы элитного сегмента не спешат - ценовая эластичность спроса в этом сегменте значительно ниже, чем в массовом. Вместо этого большинство застройщиков старается предложить рынку объекты, обладающие какими либо отличительными особенностями, а также характеристиками, пользующимися особым спросом у клиентов. Это касается архитектурных решений, инфраструктурного наполнения, видовых характеристик и др. В частности, в 1 полугодии 2007 г. рынок пополнился новыми объектами, обладающими рядом интересных характеристик, востребованных покупателями. Это жилые комплексы «Дом на Тишинке», «Аквамарин» и «Шоколад».

В 1 полугодии 2007 г. появилось большое количество проектов, в которых были включены апартаменты: многофункциональный комплекс на Лужнецкой набережной, комплексы «Легенда Цветного» и «Русский авангард». О своих планах в 2008-2015 гг. построить в Лефортове 20 тыс. кв. м апартаментов заявила компания MR Group. «Птицефабрика «Красногорская» начала реализацию проекта строительства гольф-комплекса с апартаментами в районе Митино вблизи села Рождествено (СЗАО). Апартаменты появились и в Подмосковье - в частности, они запланированы в развлекательном центре «Фристайл парк» (Freestyle Park) по Киевскому шоссе[17].

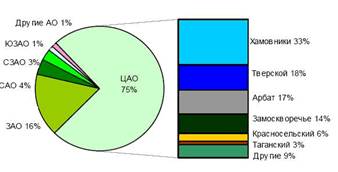

Несмотря на децентрализацию рынка и постепенное смещение строительства жилья, в том числе и высокого класса в нецентральные районы города, в структуре предложения элитных квартир кардинальных изменений не происходит. Лидерство по-прежнему принадлежит ЦАО - на центр города приходится более 70% общего объема предложения. Вывод на рынок новых крупномасштабных проектов, реализуемых в ЦАО, позволит округу в ближайшей перспективе еще больше упрочить свои позиции с точки зрения структуры предложения. Второе место традиционно занимает Западный округ, в котором возводятся максимальные объемы жилья бизнес-класса (рис. 7).

Рис. 7. Структура предложения по округам Москвы и районам ЦАО первом полугодии 2007 года, в %

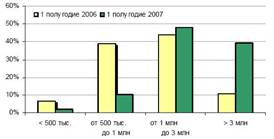

Что касается вторичного рынка элитного жилья, то он в течение 1 полугодия 2007 г. продолжал пополняться новыми предложениями, в том числе и за счет купленных ранее инвестиционных квартир, многие из которых выставлялись по явно завышенным ценам. Этот фактор, так же как и объективное удорожание объектов, привел к дальнейшему увеличению доли самого дорогого жилья в структуре предложения. Если в I полугодии 2006 г. на долю квартир стоимостью более 3 млн. долл. приходилось чуть более 10%, то в текущем году этот показатель вырос почти до 40%. В то же время доля самых недорогих квартир (до 1 млн. долл.) сократилась с 45,5% до 12,7%.

В первой половине 2007 г. активность покупателей элитного жилья была значительно ниже, чем в аналогичном периоде предыдущего года. Так же, как и в массовом сегменте, значительная часть покупателей, прежде всего инвесторов, в элитном сегменте заняла выжидательные позиции.

Прежнего ажиотажа на рынке больше не наблюдается. Тем не менее в течение 1 полугодия на рынке элитного жилья отмечались всплески и спады активности клиентов, связанные с сезонным фактором. К лету на рынке наступило традиционное затишье, связанное с периодом отпусков, которое с приходом осени, как ожидается, должно смениться активизацией спроса.

Анализ спроса, предъявляемого покупателями в элитном сегменте, показывает, что в настоящее время абсолютное большинство клиентов (порядка 80%) приобретает жилье для собственного проживания или для своих родственников. При выборе квартир для себя клиенты по-прежнему интересуются такими параметрами, как местоположение, качество строительства, технические характеристики, инфраструктура комплекса и т.д. Тем не менее, нельзя не отметить, что со временем отдельные параметры (например, местоположение) постепенно теряют свою первостепенную важность, в то время как другие (например, инженерное оснащение домов) выходят на первый план.

Что касается местоположения, то наиболее привлекательным для покупателей элитного жилья остается центр Москвы, в частности районы Тверской, Хамовники, Якиманка, Арбат и Замоскворечье. Второе и третье места традиционно занимают Западный и Юго-Западный округа. Растет популярность и самого экологически чистого округа города - Северо-Западного. В то же время значительная доля покупателей элитного жилья (более 10%) не имеет четких предпочтений в отношении района его расположения, что лишний раз подтверждает ранее указанную тенденцию потери параметром «местоположение» статуса наиболее критичного.

Информированность клиентов относительно рынка жилья постоянно растет. В связи с этим ужесточаются и их требования в отношении таких параметров, как инженерное оснащение, коммуникации, сервисное обслуживание, инфраструктура. Крайне требовательны клиенты в отношении наличия машино-мест в подземных паркингах, которые, как известно, являются очень дефицитным «товаром», особенно в центре города, где стоимость одного машиноместа может достигать $200 тыс. Интересен тот факт, что в последнее время покупатели квартир в новостройках все чаще предъявляют требования к наличию хотя бы минимальной отделки (сейчас большинство домов сдается с квартирами без отделки и даже без внутренних перегородок). Некоторые застройщики уже начали реагировать на появление этой тенденции, предлагая квартиры с отделкой под чистовую или же разрабатывая схемы взаимодействия с архитектурными бюро. Это свидетельствует о постепенном развитии рынка и приближении его к западным стандартам (рис. 8).

Рис. 8. Структура спроса по видам отделки квартир, %

Еще одной тенденцией московского рынка стало изменение структуры спроса по бюджетам покупки в сторону увеличения доли клиентов, предъявляющих спрос на самое дорогое жилье. Так, если в первом полугодии 2006 г. доля покупателей, рассматривающих квартиры стоимостью более 3 млн. долл., составляла всего 7%, то в 2007 г. эта доля выросла до 24% (рис. 9).

Рис. 9. Структура предложения квартир по бюджетам, %

Таким образом, структура спроса изменяется в том же направлении, что и структура предложения.

Все большее число покупателей в элитном сегменте при приобретении жилья пользуется кредитными ресурсами, не желая изымать из оборота собственные финансовые средства (при условии, что последние приносят доход, превышающий стоимость кредита). По оценкам специалистов компании Blackwood, доля покупок с использованием заемных средств в элитном сегменте приближается к 20%.

В 1 полугодии 2007 г. предложение на рынке аренды не претерпело значительных изменений. По-прежнему предложение столичных квартир достаточно велико и разнообразно. Все первое полугодие на рынке продаж элитного жилья ситуация была относительно спокойной. Из-за неопределенности дальнейших перспектив многие владельцы предпочитали не продавать недвижимость, таким образом, квартиры стали выходить на рынок аренды, пополняя предложение.

Однако, как и в предыдущие периоды, на рынке отразился фактор сезонности. В начале года отмечалось некоторое снижение предложения. Подобная ситуация - это вполне нормальное явление как для рынка аренды, так и для рынка продаж. Март-апрель-май, наоборот, явились месяцами повышенной активности арендодателей и привели к увеличению объемов предложения. К летнему периоду этот показатель снова традиционно снизился.

В структуре предложения, как и ранее, лидирующую позицию занимает Центральный округ - порядка 30% от всего объема предложения квартир высокого класса, предназначенных в аренду. При этом структура предложения по районам ЦАО также остается стабильной на протяжении долгого времени: наибольшее количество квартир предлагается в Тверском районе, Замоскворечье, на Арбате, в Таганском районе и Хамовниках - более 70% от всего объема предложения в центре Москвы.

В других округах наибольшее количество квартир высокого ценового сегмента предлагается в Юго-Западном и Западном округах, так как основные объекты класса бизнес и элит располагаются именно там. Также высока доля Северных округов (САО, СВАО и СЗАО). Квартиры подобного класса в Юго-Восточном регионе традиционно не представлены (рис. 10).

Рис. 10. Структура предложения по округам Москвы и районам ЦАО в первом полугодии 2007 года, %

Вслед за ростом арендной платы структура предложения квартир по бюджетам начинает медленно смещаться в сторону более дорогого предложения: высокий прошлогодний рост цен на рынке продажи жилья привел к тому, что доходность на рынке аренды несколько снизилась, в ответ на это владельцы квартир начали повышать уровень арендной платы. Тем не менее, квартиры в ценовом сегменте до 3 000 долларов в месяц по-прежнему занимают более 50%, велика также доля самых дорогих квартир - более 10 000 долларов в месяц - порядка 15% (рис. 11).

Рис. 11. Структура предложения по бюджетам в первом полугодии 2007 года, %

На рынке аренды также возможно выделить подсегмент квартир, которые предлагаются во временную аренду. В элитном сегменте большая часть таких квартир - это предложения летней аренды за городом, однако в структуре предложения есть и квартиры в Москве, которые предлагаются на короткий летний период.

Сегмент организованной аренды, а именно апартаментов, в первом полугодии 2007 г. продолжил свое активное развитие.

Спрос на рынке аренды в течение всего первого полугодия изменялся волнообразно. Снижение активности в январе сменилось ажиотажным спросом и поиском квартир в феврале-марте-апреле, однако уже к маю-июню в связи с началом летнего, отпускного периода он опять снизился.

Как и раньше, наибольшей популярностью у потенциальных арендаторов пользуются квартиры в центре Москвы, в Хамовниках, в Тверском и Пресненском районах. Такой высоких спрос определяют в том числе и иностранные арендаторы, доля которых в структуре спроса по-прежнему высока - порядка 60%.

Кроме центральных районов спрос предъявляют также на квартиры в Юго-западном, Северо-западном и Западном округах, популярных из-за своей хорошей транспортной доступности, экологии и развитой инфраструктуры. Для иностранных арендаторов эти районы интересны из-за расположения там иностранных учебных заведений, медицинских центров и других важных объектов инфраструктуры.

Необходимо отметить, что сейчас все больше потенциальных арендаторов интересуются квартирами в новостройках или относительно новых жилых комплексах, что отражает тенденцию роста требований арендаторов к набору объектов инфраструктуры, подземному паркингу, хорошему уровню охраны и другим параметрам. Таким требованиям как раз и соответствуют жилые комплексы высокого класса, расположенные в западных районах. Однако эта тенденция пока не слишком актуальна для центра города - здесь в равной степени востребованными являются квартиры как в особняках, представляющих историческую ценность, так и в новых жилых комплексах элитного или бизнес-класса.

Вместе с постоянным повышением требований к арендуемому жилью повышается и планка рассматриваемой арендной платы. Все большее количество арендаторов готовы платить большие суммы, желая получать при этом полный набор требуемых характеристик. Так, если в первым полугодии прошлого года более 15% арендаторов желало снимать квартиру в диапазоне от 1 000 долларов до 1 500 долларов в месяц, то сейчас, таких запросов практически нет. Доля же арендаторов, планирующих снимать квартиру более чем за 4 500 долларов в месяц повысилась с 40% до 50%. Это говорит о том, что спрос достаточно адекватен и на рынке еще есть потенциал для его роста, а значит и для рост арендной платы квартир.

На рынке аренды в первом полугодии наблюдался стабильный рост арендной платы. В среднем рост был небольшой и достаточно плавный - по итогам полугодия он составил 5%.

Резкий рост цен на рынке продаж привел к тому, что многие арендодатели стали повышать арендную плату, чтобы вернуться к прежним уровням доходности. Однако в ряде случаев ставка поднималась слишком высоко, и время экспозиции квартир увеличивалось значительно. В итоге арендодателям приходилось снижать уровень арендной платы. Поэтому по многим объектам, особенно в I квартале, наблюдался значительный рост арендной платы, который во многих случаях в течение срока экспозиции снижался до адекватного уровня. Это и привело к среднему 5%-му росту арендной платы в целом по рынку.

Несмотря на рост ставок в целом по рынку, в предложении еще есть недорогие квартиры. Так, в первом полугодии еще можно было найти небольшие квартиры в центре за 2 000-3 000 долларов в месяц. Очевидно, что такие квартиры уступали бы практически по всем характеристикам более дорогим квартирам в Центре или квартирам подобного ценового диапазона, но расположенным за пределами Садового кольца, но все же в предложении они появлялись (таблица 3).

До конца 2007 г. прогнозируется дальнейший рост арендной платы на 5-10%. Больший рост во втором полугодии объясняется традиционно большей активностью участников рынка аренды в осеннее-зимние месяцы. Таким образом, рост арендной платы за год в целом составит 10-15%.

Таблица 3 Арендная плата по районам города, июнь 2007, долл. в месяц

Первое полугодие 2007 г. характеризовалось существенным ростом активности девелоперов на рынке загородной недвижимости. За первые шесть месяцев текущего года продажи стартовали в 32 поселках, что на 43% больше, чем за тот же период прошлого года. Темп выхода на рынок новых проектов позволяет прогнозировать дальнейший рост активности на рынке загородной недвижимости. Учитывая заявленные проекты и проекты, находящиеся в стадии согласования, 2008 г. должен стать пиковым относительно последних нескольких лет по числу новых поселков. На конец I полугодия 2007 г. в стадии первичных продаж находилось 225 поселков, из них таунхаусы предлагаются в 43 поселках, что на 28% меньше, чем на конец первого полугодия 2006 г.

Если рассматривать структуру новых проектов по классу, то половина вышедших в первом полугодии поселков относятся к сегменту бизнес-класса, 31% от всего объема проектов приходятся на поселки эконом-класа. Продолжает активно развиваться зона «дальнего Подмосковья». 40% новых проектов появилось в зоне за 51 км от МКАД, 31% - в зоне 16-30 км от МКАД. Также необходимо отметить увеличение за последние полгода доли поселков, расположенных за 70 км (с 7% до 11%).

Традиционно наибольшее число новых проектов вышло на Новорижском направлении, на которое пришлось 32% от общего объема новых поселков. 17% проектов стартовали по Калужскому шоссе. Структура новых загородных комплексов в целом демонстрирует наибольший интерес застройщиков к проектам бизнес-класса, расположенным в зоне Новорижского шоссе от 28 до 60 км (16% от общего числа новых поселков).

Выход большого числа новых проектов повлиял на структуру предложения в целом. Несколько увеличилась доля поселков эконом-класса (с 25% от общего числа коттеджных поселков в конце 2006 г. до 30% в конце первого полугодия 2007 г.). Доля поселков премиум-класса практически не изменилась (19%). В структуре предложения по направлениям Новорижское шоссе традиционно лидирует (25,7%), увеличились доли Дмитровского шоссе (12,9%) и Калужского шоссе (13,3%). По-прежнему наблюдается тенденция сокращения доли Рублево-Успенского шоссе в общей структуре предложения. За первое полугодие 2007 г. она сократилась с 10,9% до 5,8%. Основная причина заключается в высокой стоимости земли, повышающей порог входа в проект и снижающей доходность, а также в высоком уровне конкуренции, причем не только внутри зоны Рублево-Успенсокого шоссе, но и с элитными проектами по Новорижскому шоссе.

В структуре спроса по направлениям лидируют Новорижское и Рублево-Успенское шоссе. Значительно выросла популярность Киевского направления, которое по количеству заявок практически сравнялось с Новорижским и Рублево-Успенким шоссе. На рост спроса на недвижимость по этому направлению в значительной мере повлияла реконструкция трассы, что существенно повысило ее пропускную способность. Подобный уровень спроса позволяет прогнозировать более активное развитие коттеджного строительства по данному направлению, обладающему прекрасными природно-видовыми характеристиками. Также довольно высок спрос на недвижимость по Ярославскому, Симферопольскому и Минскому направлениям, что обусловлено сочетанием сравнительно низкого уровня цен на недвижимость с прекрасными природными и экологическими характеристиками этих шоссе. Если учесть существующие транспортные проблемы на Ярославской и Минской трассах, то можно ожидать, что с их решением возрастет уровень спроса и это, в свою очередь, даст толчок к активному развитию данных территорий.

Следует отметить, что структура спроса в целом по рынку отличается от структуры спроса в высоком ценовом сегменте, в том числе и по удаленности от МКАД. В высоком ценовом сегменте наибольшей популярностью пользуются дома, расположенные не дальше 30 км от МКАД. В сегменте эконом-класса наиболее популярными являются дома, расположенные за 70 км, т.е. так называемые «дальние дачи». Более точно, именно в этой зоне большинство потенциальных покупателей данного ценового сегмента могут позволить покупку недвижимости: предложение ближе к Москве в большинстве случаев оказывается недоступным в силу финансовых ограничений. Это в очередной раз подтверждает перспективы дальнего Подмосковья (рис. 12).

Рис. 12. Предпочтения клиентов по удаленности от МКАД

Значительная доля спроса в сегменте эконом-класса приходится на коттеджи до 300 кв. м. В сегменте бизнес-класса большинство запросов пришлось на дома площадью от 300 до 500 кв. м (78,5%). В сегменте премиум-класса наибольшей популярностью пользуются дома от 500 до 700 кв. м (34,6%). В структуре спроса по площади участков в сегменте эконом-класса лидируют участки от 8 до 15 соток (60,3%). В сегменте бизнес-класса наибольшей популярностью пользуются участки от 15 до 20 соток (36,4%). В сегменте премиум-класса 44% заявок приходится на участки от 20 до 30 соток.

В конце I полугодия 2007 г. средняя стоимость квадратного метра (с учетом стоимости земли) в коттедже, расположенном в поселке премиум-класса, составила 6 005 долларов США. Средняя стоимость квадратного метра в поселке бизнес-класса составила 2 660 долларов США. Аналогичный показатель для дома в поселке эконом-класса составила 1 132 долларов США.

Таким образом, несмотря на некоторое замедление темпов роста рынка, можно говорить о его перспективности. В городе строится большое количество жилых объектов, которые в последствии будут предложены рынку с целью продажи. Предполагаются к реализации проекты по реконструкции жилья и освоении промзон. Рост благосостояния москвичей растет, кроме того, в приобретении жилья в Москве заинтересованы и жители других регионов, что позволяет говорить о том, что создаваемое агентство недвижимости будет иметь возможность занять свою долю рынка.

|

из

5.00

|

Обсуждение в статье: Анализ рынка жилой недвижимости Москвы |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы