|

Главная |

Отчет об изменениях капитала

|

из

5.00

|

Отчет об изменениях капитала

Общие требования и заголовочная часть отчета

Отчет об изменениях капитала состоит из трех разделов.

Первый раздел посвящен движению капитала фирмы. В нем следует отразить данные об уставном, добавочном и резервном капитале, а также о собственных акциях, выкупленных у акционеров, и о сумме нераспределенной прибыли (непокрытого убытка).

Данные в форме указывают не только за отчетный, но и за два предыдущих года. Например, фирма заполняет отчет за 2013 год. Помимо данных текущего отчетного периода в нем проводят информацию по 2012 и 2011 годам.

Показатели отчетного периода и прошлых лет, которые указаны в отчете, должны быть сопоставимыми. Это позволяет проанализировать их в динамике. Если в отчетном году учетная политика фирмы существенно не менялась, то показатели за прошлый год совпадут с данными предыдущего отчета.

Если учетная политика менялась, то переписывать в новый отчет данные из прошлогоднего документа нельзя. Необходимо сделать корректировки. А причины несовпадений показателей, относящихся к прошлому году, объяснить в Пояснительной записке.

Во второй раздел отчета вносят информацию о корректировках, которые связаны с изменениями в учетной политике и исправлением ошибок. Показатели отражаются как до корректировки, так и после нее.

В третий раздел вписывают данные о чистых активах фирмы в отчетном и в двух предыдущих периодах.

Отчет об изменениях капитала подписывается руководителем фирмы и ее главным бухгалтером.

Заголовочная часть отчета оформляется аналогично заголовочной части баланса.

Табличная часть отчета заполняется в тысячах или миллионах рублей (код 384 или 385)

Движение капитала

Этот раздел представляет собой таблицу, в которой слева построчно перечислены показатели (например, увеличение или уменьшение капитала – всего, величина капитала на 31 декабря), а справа дано их значение по графам:

· графа 3 «Уставный капитал»;

· графа 4 «Собственные акции, выкупленные у акционеров»;

· графа 5 «Добавочный капитал»;

· графа 6 «Резервный капитал»;

· графа 7 «Нераспределенная прибыль (непокрытый убыток)»;

· графа 8 «Итого».

Первая строка раздела (3100) названа так: «Величина капитала на 31 декабря 20__ г.». В этой строке отражают данные позапрошлого года.

Покажем на примере, какие данные нужно показать в ней.

Пример

ООО «Пассив» не является малым предприятием и представляет в налоговую инспекцию отчет об изменениях капитала.

«Пассив» отчитывается за 2013 год.

Тогда в строке 3100 бухгалтер отразит величину каждой части капитала по состоянию на 31 декабря 2011 года.

В строке 3200 отразите сумму капитала на 31 декабря года, который предшествует отчетному. Если вы составляете отчет за 2013 год – это 2012 год.

Графа 3 «Уставный капитал»

Здесь покажите изменения уставного капитала за отчетный и предшествующий годы. Если капитал фирмы увеличивался или уменьшался, то в расшифровках по строкам укажите источники увеличения (причины уменьшения). Данные для заполнения этого столбца возьмите из бухгалтерских регистров по счету 80 «Уставный капитал».

Показав величину уставного капитала, в следующих строках «Увеличение капитала» отразите сумму его увеличения. Источники, за счет которых вырос уставный капитал, расшифруйте. Для этого в отчете предусмотрены строки:

· «Дополнительный выпуск акций»;

· «Увеличение номинальной стоимости акций»;

· «Реорганизация юридичеcкого лица».

Увеличение уставного капитала отражают по кредиту счета 80 «Уставный капитал». В строке 3210 указывают его кредитовый оборот за прошлый год.

Если в течение прошлого года уставный капитал уменьшился, то сумму уменьшения отразите по строкам «Уменьшение капитала». При этом необходимо раскрыть, за счет чего произошло такое уменьшение. Для этого в Отчете отведены строки:

· «Уменьшение номинальной стоимости акций»;

· «Уменьшение количества акций»;

· «Реорганизация юридического лица».

Уменьшение уставного капитала отражают по дебету счета 80 «Уставный капитал». В строке 3220 указывают его дебетовый оборот за прошлый год.

По строке 3200 укажите кредитовое сальдо по счету 80 на конец прошлого года.

Рост уставного капитала в отчетном году отразите в том же порядке, что и за предшествующий год. Его указывают по группе строк «Увеличение капитала»:

· 3314 «Дополнительный выпуск акций»;

· 3315 «Увеличение номинальной стоимости акций»;

· 3316 «Реорганизация юридичекого лица».

В форме укажите кредитовый оборот счета 80 «Уставный капитал» за отчетный период.

Если в течение отчетного года уставный капитал фирмы стал меньше, заполните строки раздела «Уменьшение капитала» с расшифровкой:

· 3324 «Уменьшение номинальной стоимости акций»;

· 3325 «Уменьшение количества акций»;

· 3326 «Реорганизация юридического лица».

В форме укажите дебетовый оборот счета 80 «Уставный капитал» за отчетный период.

Размер уставного капитала на конец отчетного года отразите по строке 3300. Сюда вписывают кредитовое сальдо счета 80 «Уставный капитал» по состоянию на конец года.

Графа 4 «Собственные акции, выкупленные у акционеров»

В этой графе отражают стоимость акций, которые выкуплены компанией у акционеров по их требованию или по решению совета директоров. Общества с ограниченной ответственностью отражают стоимость долей в уставном капитале, выкупленных у участников (учредителей) фирмы.

Графа 5 «Добавочный капитал»

В графе 5 отражают данные о движении добавочного капитала фирмы. Он образуется, например, в результате переоценки стоимости основных средств. Для заполнения графы 4 используйте данные, отраженные по счету 83 «Добавочный капитал».

Сначала приведите размер добавочного капитала на конец года, который предшествовал предыдущему году (отчетный год минус два года).

Затем по строке «Переоценка имущества» укажите сумму увеличения или уменьшения добавочного капитала после переоценки имущества фирмы.

Итоговый размер капитала (уже с учетом переоценки) запишите в строке 3300.

Сумму добавочного капитала фирмы на конец прошлого года отразите в строке 3200. Впишите сюда кредитовый остаток по счету 83 «Добавочный капитал» на 31 декабря предыдущего года.

В следующей строке 3312 покажите сумму увеличения добавочного капитала от переоценки имущества, проведенной на конец отчетного года. Если в результате переоценки добавочный капитал уменьшился, то сумму уменьшения запишите в строке 3322.

По строкам 3213 и 3313 «Доходы, относящиеся непосредственно на увеличение капитала» покажите сумму НДС, переданную вашей фирме участником (акционером) при оплате своих долей (акций) неденежными средствами. В учете этой операции соответствует проводка:

ДЕБЕТ 19 КРЕДИТ 83.

- отражена сумма НДС, переданного участником при оплате долей (акций) неденежными средствами.

Размер добавочного капитала на конец отчетного периода отразите в итоговой строке 3300. Это сальдо по счету 83 «Добавочный капитал» на конец отчетного года.

Графа 6 «Резервный капитал»

Резервный капитал фирмы формируют за счет нераспределенной прибыли. Это обязаны делать все акционерные общества. При этом размер резервного капитала должен быть не менее 5% величины уставного капитала (п. 1 ст. 35 Закона от 26 декабря 1995 г. № 208-ФЗ «Об акционерных обществах»).

Это означает, что уставом акционерного общества можно предусмотреть резервный капитал в большей сумме.

Общества с ограниченной ответственностью не обязаны создавать резервный фонд. Но по желанию учредителей, закрепленному в уставе и учетной политике, такие фирмы тоже могут создавать резервный фонд.

Для его учета служит счет 82 «Резервный капитал». Поэтому для заполнения графы 6 «Резервный капитал» отчета используйте данные об операциях по этому счету.

Сведения об изменении резервного капитала в отчете также приводятся за два года и отражаются аналогично уставному и добавочному капиталу.

Графа 7 «Нераспределенная прибыль (непокрытый убыток)»

Здесь отражают информацию о движении нераспределенной прибыли (непокрытого убытка) фирмы. Она формируется из прибыли, оставшейся после уплаты налога на прибыль и отчислений в резервный капитал.

Для заполнения графы 7 используйте данные по счету 84 «Нераспределенная прибыль (непокрытый убыток)».

Если в течение предыдущего и отчетного года на фирме менялась учетная политика, это должно отразиться на величине нераспределенной прибыли. В отчетном (2013 году) не произошло изменений в нормативно-правовых актах, влекущих необходимость пересмотра учетной политики.

По строке «Переоценка имущества» покажите сумму нераспределенной прибыли от переоценки основных средств, нематериальных активов и поисковых активов.

В 2011 году изменен порядок учета результатов переоценки основных средств и нематериальных активов (п. 15 ПБУ 6/01, п. 21 ПБУ 14/2007). Так, их первоначальная уценка в прошлые годы отражалась по счету 84 «Нераспределенная прибыль (непокрытый убыток)», а теперь эти суммы относят в дебет счета 91 «Прочие доходы и расходы». Следовательно, в отчетном году строки «Переоценка имущества» не должны затрагивать графу 7 «Нераспределенная прибыль (непокрытый убыток)».

При выбытии основных средств сумма их дооценки переносится с добавочного капитала в нераспределенную прибыль компании (п. 15 ПБУ 6/01).

В отчете приведите только два основных направления расходования чистой прибыли: дивиденды участникам (учредителям) и отчисления в резервный фонд. Эти суммы отразите в соответствующих строках отчета.

В итоговой строке 3300 покажите кредитовое сальдо по счету 84 на конец отчетного периода.

Графа 8 «Итого»

Показатели этой графы являются расчетными. Чтобы ее заполнить, суммируйте данные столбцов с 3-ей по 7-ую включительно по каждой строке формы.

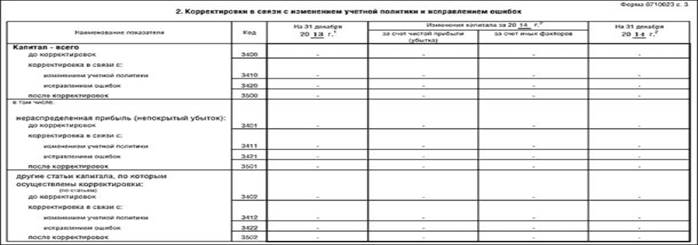

Корректировка в связи с изменением учетной политики и исправлением ошибок

В разделе 2 отчета отражаются корректировки собственного капитала по состоянию 31 декабря:

· года, предшествующего отчетному (прошлый год);

· года, предшествующего предыдущему (позапрошлый год).

Заполнять раздел 2 необходимо лишь в случаях, когда в отчетном году фирма изменила учетную политику или исправила существенные ошибки предыдущих отчетных периодов.

Подробнее о том, как исправить ошибки в бухучете, смотрите раздел «Подготовка к сдаче отчетности» → подраздел «Исправление ошибок» → ситуацию «Как исправить ошибки бухучета».

Вначале указывают размеры капитала до корректировок (строка 3400). Затем отражают величину корректировки в связи с изменением учетной политики (строка 3410) и с исправлением ошибок (строки 3420). После этого рассчитывается размер капитала после корректировки (строка 3500).

В строках 3401–3502 приводится расшифровка данных о нераспределенной прибыли (непокрытом убытке) и о других статьях капитала, по которым производится корректировка.

Чистые активы

В разделе 3 отчета приводится информация о размерах чистых активов компании по состоянию на 31 декабря:

· отчетного года;

· предыдущего (прошлого) года;

· года, предшествующего предыдущему (позапрошлого).

Чистые активы определяют вычитанием из суммы всех активов фирмы величины ее обязательств (за исключением отдельных показателей). Иными словами, чистые активы – это стоимость оборотных и внеоборотных активов предприятия, обеспеченных собственными средствами. О том, как рассчитать чистые активы, разъяснено в приказе Минфина России от 28 августа 2014 г. № 84н. Утвержденный порядок применяют акционерные общества, общества с ограниченной ответственностью, государственные унитарные предприятия, муниципальные унитарные предприятия, производственные кооперативы, жилищные накопительные кооперативы, хозяйственные партнерства. Он распространяется на организаторов азартных игр и не распространяется на кредитные организации, акционерные инвестиционные фонды.

Если фирма единовременно погасит все свои долги, в ее распоряжении должна остаться определенная сумма средств, не связанная никакими обязательствами, то есть ее чистые активы. Чистые активы – это тот предел, который нельзя переступать, наращивая долговые обязательства, чтобы не стать банкротом.

Схематично величина чистых активов – это разница между активами и пассивами бухгалтерского баланса организации, которые участвуют в расчете.

Активы (+):

· внеоборотные активы из раздела I баланса:

· нематериальные активы;

· результаты исследований и разработок;

· материальные и нематериальные поисковые активы;

· основные средства;

· доходные вложения в материальные ценности;

· финансовые вложения;

· отложенные налоговые активы;

· прочие внеоборотные активы.

· оборотные активы из раздела II баланса:

· запасы;

· НДС по приобретенным ценностям;

· дебиторская задолженность;

· финансовые вложения;

· денежные средства и денежные эквиваленты;

· прочие оборотные активы (за исключением задолженности участников (учредителей) по взносам в уставный капитал).

Собственные акции, выкупленные обществом у акционеров, к финансовым вложениям не относятся и в расчете чистых активов не участвуют (п. 3 ПБУ 19/02 «Учет финансовых вложений»).

Пассивы (-):

· долгосрочные обязательства:

· заемные средства;

· отложенные налоговые обязательства;

· оценочные обязательства;

· прочие обязательства.

· краткосрочные обязательства:

· заемные средства;

· кредиторская задолженность;

· оценочные обязательства;

· прочие обязательства.

Сумма доходов будущих периодов в расчете не участвует.

Обратите внимание: если у компании нет доходов будущих периодов и уставный капитал оплачен полностью, то величина ее чистых активов равна итогу по разделу III бухгалтерского баланса «Капитал и резервы».

Проверить свои расчеты, а также состыковать показатели баланса и отчета об изменениях капитала можно, воспользовавшись формулой:

Помимо заполнения отчета об изменении капитала величина чистых активов нужна также при определении:

· размера уставного капитала;

· расчетной цены акции.

Дело в том, что уставный капитал ООО или АО не может быть меньше стоимости чистых активов.

Пример заполнения формы

Покажем порядок заполнения отчета об изменениях капитала на примере.

Пример

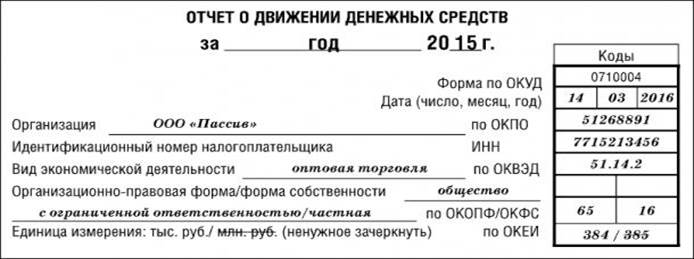

ООО «Пассив» формирует отчет об изменениях капитала за 2015 год.

Раздел I «Движение капитала»

Графа 3 «Уставный капитал»

По данным баланса «Пассива», величина уставного капитала на конец 2013 года равна 360 000 руб. В течение 2014 и 2015 годов размер уставного капитала не менялся.

Сумму уставного капитала в размере 360 000 руб. отразите в следующих строках отчета: 3100; 3200; 3300.

Во всех остальных свободных строках графы 3 (в которых не стоит знак "Х") поставьте прочерк.

Графа 4 «Пассив» не заполняет, так как долей у своих участников, выкуплено не было.

Графа 5 «Добавочный капитал»

Переоценка основных средств в 2013 и 2014 годах не проводилась.

При этом сальдо счета 83 «Добавочный капитал» на конец 2015 года составляло 80 000 руб.

В 2015 году по приказу директора «Пассива» была проведена переоценка основных средств. Результаты переоценки были отражены на 31 декабря 2015 года.

Их учетная (восстановительная) стоимость составила 40 000 руб., сумма начисленной амортизации – 20 000 руб.

Новая восстановительная стоимость основных средств по документально подтвержденным рыночным ценам составила 50 000 руб.

При переоценке бухгалтер «Пассива»:

1) определил коэффициент увеличения стоимости основных средств в результате переоценки:

50 000 руб. : 40 000 руб. = 1,25;

2) определил сумму амортизации по основным средствам после переоценки:

20 000 руб. × 1,25 = 25 000 руб.;

3) нашел разницу в суммах амортизации до и после переоценки:

25 000 – 20 000 = 5000 руб.

Переоценка в учете отражена проводками:

ДЕБЕТ 01 КРЕДИТ 83

– 10 000 руб. (50 000 – 40 000) – отражено увеличение балансовой стоимости основных средств в результате переоценки;

ДЕБЕТ 83 КРЕДИТ 02

– 5000 руб. – доначислена амортизация основных средств после переоценки.

Сумму добавочного капитала в размере 80 000 руб. отразите по строкам 3100 и 3200.

Затем по строке «Переоценка имущества» запишите сумму увеличения добавочного капитала, которое произошло в результате дооценки.

Она составит:

10 000 – 5000 = 5000 руб.

Сумма добавочного капитала, сформированного на конец 2015 года, равна:

80 000 + 5000 = 85 000 руб.

Эту сумму отразите по строке 3300.

Во всех остальных строках графы 5 поставьте прочерк.

Графа 6 «Резервный капитал»

В соответствии с учредительными документами «Пассив» создает резервный фонд, величина которого составляет 50 000 руб. Он формируется путем ежегодных отчислений.

По состоянию на 31 декабря 2013 года резервный фонд составлял 15 000 руб.

Эту сумму укажите по строке 3100.

В 2014 году на формирование резервного фонда была направлена часть нераспределенной прибыли прошлого года. Величина отчислений из прибыли – 3000 руб.

В учете сделана проводка:

ДЕБЕТ 84 КРЕДИТ 82

– 3000 руб. – направлена часть нераспределенной прибыли на формирование резервного фонда.

Эту сумму укажите по строке «Изменение резервного капитала».

На 31 января 2014 года размер резервного фонда составил:

15 000 + 3000 = 18 000 руб.

Эту сумму впишите по строке 3200.

В 2015 (отчетном) году на формирование резервного фонда была направлена часть нераспределенной прибыли 2014 года в сумме 7000 руб. Эту сумму укажите по строке «Изменение резервного капитала».

По результатам 2015 года общая сумма резервного фонда составит:

18 000 + 7000 = 25 000 руб.

Эту сумму отразите в строке 3300.

Графа 7 «Нераспределенная прибыль (непокрытый убыток)»

По состоянию на 31 декабря 2013 года сальдо счета 84 составило 20 000 руб.

Эту сумму покажите по строке 3100.

В январе 2014 (предшествующего) года часть нераспределенной прибыли в сумме 3000 руб. была направлена на формирование резервного фонда.

Эту сумму впишите по строке «Изменение резервного капитала». Больше в 2014 году чистая прибыль не использовалась.

Прибыль, полученная в 2014 году, составила 33 000 руб.

Остаток чистой прибыли на 31 декабря 2014 года составил:

20 000 – 3000 + 33 000 = 50 000 руб.

Эту сумму отразите в строке 3200.

В январе отчетного (2015) года часть прибыли в сумме 7000 руб. была направлена на формирование резервного фонда. Эту сумму запишите по строке «Изменение резервного капитала». Больше в 2015 году чистая прибыль не использовалась.

Прибыль, полученная в 2015 году, составила 80 000 руб. Остаток чистой прибыли на 31 декабря 2015 года составил:

50 000 + 80 000 – 7000 = 123 000 руб.

Эту сумму впишите в строку 3300 графы 7.

Остальные строки графы 7 прочеркните.

Графа 8

Данные для ее заполнения определите сложением показателей по соответствующим строкам.

Раздел II «Корректировки в связи с изменением учетной политики и исправлением ошибок»

В этом подразделе бухгалтер Пассива поставит прочерки, так как корректировок в связи с изменением учетной политики и исправлением ошибок в компании не было.

Раздел III «Чистые активы»

Предположим, что в 2015 году размер чистых активов «Пассива» на конец года составил 980 000 руб., на конец 2014 года – 870 000 руб. и на конец 2013 года – 800 000 руб.

Заполненный отчет об изменениях капитала выглядит так:

Отчет об изменениях капитала

Общие требования и заголовочная часть отчета

Отчет об изменениях капитала отражают денежные потоки организации – платежи фирмы и поступление в фирму денежных средств и денежных эквивалентов и их остатки на начало и конец отчетного периода.

При составлении отчета руководствуйтесь ПБУ 23/2011 «Отчет о движении денежных средств».

Денежные эквиваленты – это, к примеру, депозиты до востребования, открытые в банках.

Денежными потоками не являются:

· инвестирование денег в денежные эквиваленты и их погашение (за исключением процентов);

· валютно-обменные операции (кроме полученных потерь или выгод);

· обмен денежных эквивалентов (кроме полученных потерь или выгод);

· получение наличных в банке, перечисление денег со счета на счет в одной и той же фирме и другие операции, не изменяющие сумму денежных средств (к примеру, товарообменные сделки и взаимозачеты).

При заполнении отчета денежные потоки распределите по трем видам деятельности фирмы:

· текущей;

· инвестиционной;

· финансовой.

Денежные потоки от текущей деятельности связаны с осуществлением обычной деятельности фирмы. Это, к примеру:

· поступления от покупателей за товары (работы, услуги) - без НДС и акцизов;

· арендная плата, комиссионные;

· платежи поставщикам за сырье, материалы (работы, услуги);

· выплаты в пользу работников;

· платежи налога на прибыль от обычной деятельности;

· уплата процентов по долговым обязательствам, кроме процентов, включаемых в стоимость инвестиционных активов;

· денежные потоки по краткосрочным (не более трех месяцев) финансовым вложениям, приобретаемым для перепродажи.

Денежные потоки от инвестиционной деятельности связаны с приобретением, созданием или выбытием внеоборотных активов фирмы. Это, к примеру:

· платежи поставщикам, подрядчикам и работникам организации, включая затраты на НИОКР (без НДС и акцизов);

· проценты, включаемые в стоимость инвестиционных активов;

· поступления от продажи внеоборотных активов;

· поступления от продажи акций и долей в других организациях (кроме краткосрочных, приобретаемых для перепродажи);

· предоставление займов другим лицам и их возврат;

· платежи и поступления по расчетам за долговые ценные бумаги;

· дивиденды от участия в других организациях и др.

Денежные потоки от финансовой деятельности – это платежи, приводящие к изменению величины и структуры капитала и заемных средств фирмы. Например:

· денежные вклады собственников, поступления от выпуска акций, увеличения долей;

· платежи собственникам за выкупленные у них акции или в связи с их выходом из общества;

· дивиденды собственникам;

· поступления и платежи от выпуска долговых ценных бумаг;

· кредиты и займы от других лиц (получение и возвраты).

Для заполнения отчета воспользуйтесь информацией по следующим бухгалтерским счетам:

· 50 «Касса»;

· 51 «Расчетные счета»;

· 52 «Валютные счета»;

· 55 «Специальные счета в банках».

Показатели в отчете приводятся за отчетный и предшествующий ему годы. Поэтому постарайтесь обеспечить их сопоставимость.

НДС и акцизы нужно вычленять из денежных эквивалентов - полученных или использованных в качестве средства платежа.

Заголовочную часть отчета заполните так же, как соответствующую часть баланса и других форм:

Денежные потоки по текущей деятельности

Основным источником поступлений являются деньги, полученные от покупателей и заказчиков. Поэтому в строке 4111 отчета отразите полученную выручку от продажи продукции (товаров, работ, услуг) и сумму авансов от покупателей. Для ее заполнения суммируйте обороты по дебету счетов учета денег (50, 51, 52, 55, 58) в корреспонденции кредита счета 62 «Расчеты с покупателями и заказчиками» или 76 «Расчеты с разными дебиторами и кредиторами». Из этих оборотов нужно исключить суммы НДС и акцизов, полученные от покупателей.

В строку 4112 впишите суммы гонораров; арендных, лицензионных, комиссионных и прочих подобных платежей (за вычетом НДС).

Другие доходы покажите по строке 4119 «прочие поступления». Это могут быть:

· суммы, возвращенные в кассу подотчетными лицами;

· суммы, полученные в возмещение ущерба от виновных или страховщика;

· полученные штрафы, пени, неустойки за нарушения условий договоров и т. п. (за минусом полученного НДС).

Полученную от арендаторов плату за пользование вашим имуществом можно отразить в отчете по-разному.

Это зависит от того, является ли сдача имущества в аренду основным видом деятельности фирмы.

Если да, то впишите полученную арендную плату в строку «от продажи продукции, товаров, работ и услуг». Если нет, то включите ее в строку 4112.

В строках 4121–4129 отчета приведите основные направления расходования денежных средств.

Обратите внимание: расход денег указывают в отчете в круглых скобках.

По строке 4121 «поставщикам (подрядчикам) за сырье, материалы, работы, услуги» покажите оплаченные расходы фирмы по текущей деятельности. Впишите сюда суммы, перечисленные поставщикам (подрядчикам) в оплату материалов, товаров, работ, услуг. Необходимые данные возьмите из оборотов по кредиту счетов учета денежных средств (50, 51, 52) в корреспонденции дебета счета 60 «Расчеты с поставщиками и подрядчиками» или 76 «Расчеты с разными дебиторами и кредиторами». Наличные средства на эти цели могут расходоваться через подотчетных лиц.

В строку 4122 отчета о движении денежных средств включите суммы заработной платы, выплаченные работникам фирмы. При этом используйте данные по дебету счета 70 «Расчеты с персоналом по оплате труда» в корреспонденции кредита счета 50 (если зарплата выдается из кассы) или 51 (если зарплату перечисляют на пластиковые карты сотрудников).

Если в отчетном (прошлом) году фирма выплачивала проценты по долговым обязательствам, то покажите их сумму в строке 4123 отчета.

Перечисленные в отчетном (предыдущем) году налоги на прибыль отразите в строке 4124, все остальные (кроме косвенных налогов и обязательных страховых взносов) – в строке 4129. Для этого возьмите дебетовый оборот по счетам 68 «Расчеты по налогам и сборам» и 69 «Расчеты по социальному страхованию и обеспечению» в корреспонденции кредита счета 51. Если фирма получила возврат излишне уплаченных налогов из бюджета, за исключением НДС и акцизов, или взносов из государственных внебюджетных фондов, то эти поступления отразите по строке 4119.

Другие оплаченные расходы по текущей деятельности покажите по строке «прочие платежи».

Итог по движению денег, связанному с текущей деятельностью, подведите в строке 4100 «Сальдо денежных потоков от текущих операций». Отразите в ней разницу между суммами поступивших и израсходованных денег по текущей деятельности фирмы.

Сумму НДС, а также акцизов, относящуюся к текущей деятельности, покажите свернуто. Как это сделать, объясняет пример.

Пример

В отчетном году ЗАО «Актив» при осуществлении текущей деятельности получило от покупателей и заказчиков в составе денежных средств и денежных эквивалентов НДС в сумме 500 000 руб., уплатило поставщикам и подрядчикам в общей сложности НДС в сумме 400 000 руб., перечислило в бюджет 150 000 руб., а из бюджета получило возмещение в сумме 370 000 руб. Свернутый денежный поток по НДС составил: (500 000 – 400 000 − 150 000 + 370 000) руб. = 320 000 руб. Эту сумму бухгалтер «Актива» покажет по строке 4119 Отчета о движении денежных средств за отчетный год.

Раздельный учет денежных потоков НДС по текущей, инвестиционной и финансовой деятельности обычно не ведут (Письмо Минфина РФ от 27 января 2012 г. № 07-02-18/01). При свернутом отражении НДС выводят общий итог поступлений и платежей налога, включающий все поступления от покупателей и заказчиков, все платежи поставщикам и подрядчикам, а также платежи в бюджет и возмещения из него. Итоговую сумму отражают в составе денежных потоков от текущих операций - по строке «Прочие платежи» (код 4119) либо «Прочие поступления» (код 4129). То же относится и к акцизам.

Денежные потоки от инвестиционной деятельности

По строке 4211 отчета «от продажи внеоборотных активов (кроме финансовых вложений)» укажите суммы, которые фирма получила от продажи основных средств, нематериальных активов, объектов незавершенного капитального строительства и оборудования к установке, а также поисковых активов (без учета НДС).

Эти данные возьмите из дебетовых оборотов по счетам 50, 51, 58 субсчет «Денежные эквиваленты» (за вычетом полученного НДС) в корреспонденции счета 62 «Расчеты с покупателями и заказчиками» или 76 «Расчеты с разными дебиторами и кредиторами».

В строке 4212 отчета укажите доходы фирмы от продажи акций (долей участия) в других организациях, а по строке 4214 – поступления в виде дивидендов, процентов по долговым финансовым вложениям. Данные о дивидендах возьмите из дебетовых оборотов по счетам 50, 51, 52, 58 субсчет «Денежные эквиваленты» в корреспонденции со счетом 76 «Расчеты с разными дебиторами и кредиторами» субсчет «Расчеты по дивидендам».

Чтобы выявить суммы процентов, которые фактически получила в отчетном году ваша фирма от финансовых вложений (например, облигаций, векселей, выданных займов и т. д.), нужно взять дебетовый оборот по счетам 50, 51, 52 в корреспонденции со счетом 76 «Расчеты с разными дебиторами и кредиторами» субсчета «Проценты по векселям», «Проценты по облигациям» и т. д. Погашение выданных процентных займов покажите в строке 4213.

Напомним, что в бухучете эти операции отражаются по дебету счетов 50 или 51 в корреспонденции со счетом 58 «Финансовые вложения».

Все остальные доходы по инвестиционной деятельности отражают в строке 4219 «прочие поступления».

В строке 4221 «в связи с приобретением, созданием, модернизацией, реконструкцией и подготовкой к использованию внеоборотных активов» отчета отразите суммы, перечисленные в отчетном году в оплату основных средств (недвижимости, производственного оборудования и т. д.), нематериальных активов (прав на патенты, изобретения и т. д.) и незаконченных объектов капстроительства. Данные для этой строки возьмите из кредитовых оборотов по счетам 50, 51, 52, 58 субсчет «Денежные эквиваленты» (за вычетом полученного НДС) в корреспонденции счета 60 или 76 в части покупок основных средств, нематериальных активов и т. п. Кроме того, наличные деньги на эти цели могут расходоваться через подотчетных лиц.

Сумму средств, направленных на осуществление долгосрочных финансовых вложений, запишите по строке 4222 «в связи с приобретением акций (долей участия) в других организациях» и 4223 «в связи с приобретением долговых ценных бумаг (прав требования денежных средств к другим лицам), предоставление займов другим лицам». Чтобы заполнить эту строку, возьмите необходимые данные из оборота по дебету счета 58. Денежные эквиваленты хотя и отражаются по счету 58, но долгосрочными активами не являются.

Оплату процентов показывают в составе текущих операций (строка 4123), если только вы не включаете их в стоимость инвестиционных активов. В последнем случае проценты покажите в составе инвестиционных операций (строка 4224).

Результат движения денежных средств от инвестиционной деятельности покажите в строке 4200 «Сальдо денежных потоков от инвестиционных операций». То есть впишите сюда разницу между поступившей и израсходованной в рамках инвестиционной деятельности суммами денег и денежных эквивалентов.

Денежные потоки от финансовых операций

Здесь раскройте информацию о полученных и потраченных деньгах в рамках финансовой деятельности фирмы.

Суммы, полученные фирмой в долг, укажите в строке «кредитов и займов». Для заполнения этой строки возьмите обороты по кредиту счетов 66 «Расчеты по краткосрочным кредитам и займам» и 67 «Расчеты по долгосрочным кредитам и займам» в корреспонденции дебета счетов учета денежных средств (50, 51, 52...).

Напомним, что иногда займы оформляют не договором, а векселем. Вексельный заем так же, как и обычные займы, отражается на счете 66 или 67 в зависимости от срока погашения. Однако для отражения таких заимствований предусмотрена в отчете отдельная строка – 4314 «от выпуска облигаций, векселей и других долговых ценных бумаг и др.».

В строках 4312 и 4313 отразите вклады участников компании, внесенные в отчетном году.

Прочие поступления укажите в строке 4314. К ним, например, относится государственная помощь.

В строке «в связи с погашением (выкупом) векселей и других долговых ценных бумаг, возврат кредитов и займов» запишите погашенные вами суммы займов, предоставленных другими фирмами. Используйте данные по дебету счетов 66 «Расчеты по краткосрочным кредитам и займам» и 67 «Расчеты по долгосрочным кредитам и займам» в корреспонденции кредита счетов по учету денег и денежных эквивалентов.

Если ваша фирма выплачивала дивиденды, вам необходимо заполнить строку «на уплату дивидендов и иных платежей по распределению прибыли в пользу собственников (участников)». Здесь укажите суммы всех дивидендов, выплаченных в отчетном году.

По строке «Сальдо денежных потоков от финансовых операций» отразите разницу между поступившими и потраченными деньгами и денежными эквивалентами по финансовым операциям фирмы.

Сальдо денежных потоков за отчетный период

В строке «Сальдо денежных потоков за отчетный период» укажите результирующий поток по всем видам деятельности фирмы (текущей, инвестиционной и финансовой). Определите его как разницу между всей суммой поступивших и израсходованных денежных средств. Чтобы его определить, просуммируйте сальдо денежных потоков по строкам 4100, 4200 и 4300. Если какой-либо из этих показателей указан в отчете в круглых скобках, то в сумму он включается со знаком «минус».

Остаток денежных средств и денежных эквивалентов на начало отчетного периода

В отчете остаток денежных средств и денежных эквивалентов на начало отчетного года покажите по строке 4450. Этот показатель получается суммированием начальных остатков на 1 января отчетного года по счетам 50, 51, 52, 55, 57, 58 субсчет «Денежные эквиваленты». Он должен совпадать с показателем соответствующей строки бухгалтерского баланса на конец предыдущего года.

Остаток денежных средств и денежных эквивалентов на конец отчетного периода

Строка отчета 4500 «Остаток денежных средств на конец отчетного периода» равна сумме средств и денежных эквивалентов на начало отчетного года и чистого увеличения (уменьшения) денег фирмы за год. Если форма заполнена правильно, то значение этой строки должно совпасть с показателем по строке 1250 бухгалтерского баланса по состоянию на 31 декабря отчетного года.

Заканчивается форма данными о курсовых разницах, образовавшихся при расчетах в иностранной валюте. Строка 4490 отчета называется «Величина влияния изменений курса иностранной валюты по отношению к рублю».

При заполнении этой строки следует иметь в виду:

· величина денежных потоков в иностранной валюте пересчитывается в рубли по курсу, действующему на дату платежа;

· остатки денежных средств и денежных эквивалентов в иностранной валюте на начало и конец отчетного периода пересчитываются в рубли по курсу, действующему соответственно на 31 декабря предыдущего и 31 декабря отчетного года;

· разница, возникающая в связи с пересчетом денежных потоков организации и остатков денежных средств и денежных эквивалентов в иностранной валюте по курсам на разные даты, отражается в отчете отдельно от текущих, инвестиционных и финансовых денежных потоков как влияние изменений курса иностранной валюты по отношению к рублю (по строке 4490).

Проиллюстрируем особенности движения иностранной валюты на примере.

Пример

На 1 января отчетного года на валютном счете ЗАО «Актив» имелось 30 000 долл. США. Из них «Актив» перечислил одним платежом 20 000 долл. США одной суммой в оплату по импортному контракту. Других операций с иностранной валютой «Актив» не совершал. На конец года на его валютном счете числится 10 000 долл. США (30 000 – 20 000).

Курс Банка России составлял (цифры условные):

· на 1 января отчетного года – 30,00 руб./USD;

· на дат

|

из

5.00

|

Обсуждение в статье: Отчет об изменениях капитала |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы