|

Главная |

Коэффициентный анализ финансового состояния

|

из

5.00

|

Табл5

| Наименование | Показатель | Формула по балансу | 2012 год | 2011 год | 2010 год | |

| Наиболее ликвидные активы | А1 | стр. 1250 + 1240 | 1642934,00 | 760058,00 | 1069816,00 | |

| Быстро реализуемые активы | А2 | стр. 1230+1260 | 23288,00 | 7064,00 | 8896,00 | |

| Медленно реализуемые активы | А3 | стр. 1210 + 1220 | 528545,00 | 1304993,00 | 2086019,00 | |

| Трудно реализуемые активы | А4 | стр. 1100 | 0,00 | 27085,00 | 319,00 | |

| Итого активы | ВА | 2194767,00 | 2099200,00 | 3165050,00 | ||

| Наиболее срочные обязательства | П1 | стр. 1520 | 2759251,00 | 4754710,00 | 2950420,00 | |

| Краткосрочные пассивы | П2 | стр. 1510 + 1550 | 915234,00 | 727227,00 | 2293540,00 | |

| Долгосрочные пассивы | П3 | стр. 1400 | 608826,00 | 3301831,00 | 558319,00 | |

| Постоянные пассивы | П4 | стр. 1300 | 3683153,00 | 3743310,00 | 2996914,00 | |

| Итого пассивы | ВР | 7966464,00 | 12527078,00 | 8799193,00 | ||

| А1-П1 | -1116317,00 | -3994652,00 | -1880604,00 | |||

| Излишки | А2-П2 | -891946,00 | -720163,00 | -2284644,00 | ||

| А3-П3 | -80281,00 | -1996838,00 | 1527700,00 | |||

| А4-П4 | -3683153,00 | -3716225,00 | -2996595,00 |

Табл 6

| Год | Абсолютная ликвидность | Быстрая ликвидность | Текущая ликвидность |

| 1,15 | 0,45 | 0,30 | |

| 1,42 | 0,14 | 0,03 | |

| 1,23 | 0,21 | 0,03 | |

| Резюме |

Табл 7

| Показатели | Расчет | Определение |

| 1.Собственные оборотные средства, (СОС) | СОС = СК-ВНА, где [3] СК- источники собственных средств ВНА– внеоборотные активы СОС= стр 1300 – стр 1100 (ф.1) СОС2011=3743310-4714105=-970795 СОС2012=3683153-3740469=-57316 | Разница между собственным капиталом и внеоборотными активами. Увеличение (СОС) в динамике – положительная тенденция Если (СОС) < 0, то у предприятия – недостаток собственных оборотных средств, т.е. его постоянные пассивы недостаточны для финансирования постоянных активов. |

| 2. Собственные и долгосрочные заемные средства (СДОС) | СДОС = СОС+ДО= (стр1300 - стр1100) + стр. 1400 (по данным ф.1) ДО- долгосрочные кредиты и заемные средства СДОС2011=(3743310-4714105)+3301831=2331036 СДОС2012=(3683153-3740469)+608826=551510 | Разность между собственными и долгосрочными заемными средствами и внеоборотными активами. Абсолютный показатель характеризует наличие и сумму оборотных средств предприятия, которые (в отличие от краткосрочных обязательств) не могут быть востребованы в любой момент времени. Традиционно увеличение (СДОС) - как позитивное влияние. |

| 3. Общая величина основных источников формирования запасов и затрат предприятия, (ООС) | ООС=СДОС+ стр 1500 (по данным ф.1) КО- краткосрочные кредиты и заемные средства ООС2011=2331036+5495824=7826860 ООС2012=551510+3676742=4228252 | Характеризует достаточность нормальных источников формирования запасов и затрат. Уменьшение ООС является негативной тенденцией и может быть исправлено (кроме мероприятий по увеличению СОС и СДОС) путем привлечения большего количества товарных кредитов и авансов под работы и заказы, либо при минимизации различного рода внеоборотных активов. |

| 4. Запасы и затраты (ЗИЗ), | ЗИЗ=стр 1210 + стр 1220 (по данным ф.1) ЗИЗ2011=1217084+87909=1304993 ЗИЗ2012=494683+33862=528545 | Характеризует наличие запасов и затрат в незавершенном состоянии для нормальной финансово-хозяйственной деятельности. Значение ЗИЗ должно быть оптимальным для предприятия. Резкое уменьшение ЗИЗ свидетельствует о проблемах со снабжением, которые могут привести к остановке производства |

| 5. Финансовый показатель Ф1, | Ф1 = СОС – ЗИЗ Ф12011=-970795-1304993= Ф12012=-57316-528545= | Отражает достаточность СОС для финансирования ЗИЗ. |

| 6. Финансовый показатель Ф2, | Ф2 = СДОС – ЗИЗ [6] Ф22011=2331036-1304993=1026043 Ф22012=551510-528545=22965 | Отражает достаточность СДОС для финансирования ЗИЗ. |

| 7. Финансовый показатель Ф3, | Ф3 = ООС – ЗИЗ [6] Ф32011=7826860-1304993=6521867 Ф32012=4228252-528545=3699707 | Отражает достаточность ООС для финансирования ИЗ. |

ТАБЛ 8

| Показатели | Формула расчета | Определение |

| Рентабельность продаж |  Рп2011=

Рп2011=  =0,095

Рп2012= =0,095

Рп2012=  =0,117 =0,117

| Показатель отражает доходность вложений в основное производство. Предприятия считается низкорентабельным, если Рп находится в приделах 1:5%, среднерентабельным при Рп=5:20% и высокорентабельным при Рп=20:30% |

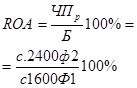

| Рентабельность капитала |  ROA2011=

ROA2011=  =0,073

ROA2012= =0,073

ROA2012=  =0,141 =0,141

| Показывает количество единиц прибыли, приходящихся на единицу собственного капитала предприятия |

| Период окупаемости собственного капитала |  Пок2011=

Пок2011=  =4,034

Пок2012= =4,034

Пок2012=  =3,272 =3,272

| Характеризует продолжительность периода времени, необходимого для полного возмещения величины собственного капитала чистой прибылью предприятия. Быстро окупаемыми считаются предприятия у которых Пок=1:5 |

Модели идентификации финансового состояния предприятия

| Показатели | Шкала оценок | ||||

1 класс

| 2 класс

| 3 класс

| 4 класс

| 5 класс

| |

| Коэффициент абсолютной ликвидности Кал=ДС/КО = стр.1250/стр.1500 |

|

|

|

|

|

| За каждый пункт снижения снимается по 0,2 балла | |||||

| Коэффициент критической оценки стр(1230+1250)/стр1500 |

|

|

|

|

|

| За каждый пункт снижения снимается по 0,2 балла | |||||

| Коэффициент текущей ликвидности стр1200/стр1500 |

|

|

|

|

|

| За каждый пункт снижения снимается по 0,3 балла | |||||

| Доля оборотных средств в активах стр1200/стр1600 |

|

|

|

|

|

| За каждый пункт снижения снимается по 0,2 балла | |||||

| Коэффициент обеспеченности собственными средствами стр(1300-стр1100)/стр.1200 |

|

|

|

|

|

| За каждый пункт снижения снимается по 0,3 балла | |||||

| Коэффициент капитализации стр1300/стр(1400+1500) |

|

|

|

|

|

| За каждый пункт снижения снимается по 0,3 балла | |||||

| Коэффициент финансовой Независимости стр1300/1600 |

|

|

|

|

|

| За каждый пункт снижения снимается по 0,1 балла | |||||

| Коэффициент финансовой Устойчивости Стр(1300+1400-1100)/стр(1210+1220) |

|

|

|

|

|

| За каждый пункт снижения снимается 1 балл |

Табл9

| Показатель | ||

Кал2012=  =0,3 Кал2011= =0,3 Кал2011=  =0,03 =0,03

| ||

Кко2012=  =0,31 Кко2011= =0,31 Кко2011=  =0,032 =0,032

| ||

Ктл2012=  =1,15 Ктл2011= =1,15 Ктл2011=  =1,42 =1,42

| 1,45 | 10,6 |

Об2012=  =0,53 Об2011= =0,53 Об2011=  =06 =06

| ||

Косс2012=  =0,01 Косс2011= =0,01 Косс2011=  =-0,12 =-0,12

| ||

Кк2012=  0,85 Кк2011= 0,85 Кк2011=  =0,43 =0,43

| 17,4 | |

Кфн2012=  =0,46 Кфн2011= =0,46 Кфн2011=  =0,3 =0,3

| 6,5 | 0,4 |

Кфу2012=  =1,04 Кфу2011= =1,04 Кфу2011=  =1,82 =1,82

| ||

| Итог баллов: | 50,95 | 43,5 |

Табл10

| Индикаторы безопасности, формулы расчёта и пороговые значения | Числовые значения индикаторов безопасности | Направленность динамики индикаторов безопасности относительно пороговых значений | |||

| 2011г | 2012г | ||||

Коэффициент текущей ликвидности  стр.1200/стр.1500

стр.1200/стр.1500

| 1,42 | 1,15 | |||

Доля собственных оборотных средств в покрытии запасов

стр.(1300-1100)/ стр.(1210+1220)

стр.(1300-1100)/ стр.(1210+1220)

| -0,74 | -0,11 | |||

Рентабельность капитала

(стр2200ф2/стр.1600ф1)*100%

(стр2200ф2/стр.1600ф1)*100%

| 13,23 | 23,24 | |||

Коэффициент оборачиваемости капитала Коб =  стр.2110ф2/ стр.1600ф1

стр.2110ф2/ стр.1600ф1

| 0,78 | 1,12 | |||

По данным бухгалтерского баланса (ф1) и отчета финансовых результатах(ф2) проведена индентификация финансового состояния предприятия ОАО «Донской табак» по модели направленности индикаторов безопасности Фатеевой О.В. Было выявлено что коэффициент текущей ликвидности в 2011 году равен 1,42, а в 2012 году составил 1,15 что соответствует нормативным значениям от 1 до 2. Доля собственных оборотных средств в покрытии запасов составило в 2011 году -0,74 в 2012году -0,11, эти значения меньше нормативного, что свидетельствует о недостаточной доли собственных оборотных средств в покрытии запасов. Рентабельность капитала в 2011году составило 13,23%, в 2012году 23,24% показатели находятся выше 0, что свидетельствует о хорошей рентабельности капитала как на 2011 год так и на 2012. Показатель коэффициент оборачиваемости капитала составил в 2011 году 0,78, в 2012году 1,12 улучшения показателя по сравнению с 2011годом на 0,34 свидетельствует о улучшений оборачиваемости капитала на 2012год на предприятий ОАО «Донской табак»

Модель Сайфуллина Р.С. и Кадыкова Г.Г. позволяет оценить финансовое состояние предприятия по вычислению рейтингового числа R в уравнении:

R = 2 Косс + 0,1 Ктл + 0,08 Ки + 0,45 Км + Кпр, где

Косс - коэффициент обеспеченности собственными средствами; (стр.(1300-1100)/ стр1200)ф1

Ктл - коэффициент текущей ликвидности; стр.1200/стр.1500

Ки - коэффициент оборачиваемости активов стр.2110ф2/ стр.1600ф1

Ки2012=8927377/7968721=1,12 Ки2011=9830289/12540965=0,78

Км - коммерческая марка (рентабельность реализации продукции); стр2200ф2/стр2110 ф2

Км2012=1851940/ 8927377=0,21 Км2011=1659711/9830289=0,17

Кпр - рентабельность собственного капитала стр. 2400ф2/стр.1300ф1

Кпр2012=1125631/3683153=0,31 Кпр2011=927796/3743310=0,25

Если R ≥ 1, то финансовое состояние предприятия характеризуется как удовлетворительное.

Если R ≤ 1, то финансовое состояние предприятия неудовлетворительное.

R2011=(2*(-0.12)+(0.1*1.42)+(0.8*0,78)+(0,45*0,17)+0,25=0,8525

R2012=(2*0,01)+(0,1*1,15)+(0,8*1,12)+(0,45*0,21)+0,31=1,4355

По модели Сайфуллина Р.С. и Кадыкова Г.Г. было выявлено, что в 2011 году финансовое состояние предприятия по рейтингу R составляло 0,85, что находится в пределах нормативного значения, это свидетельствует о неудовлетворительном финансовом состояний предприятия. В 2012году финансовое состояние предприятия по рейтингу числа R составляло 1,43, что выше нормативного значения это свидетельствует что финансовое состояние предприятие оценивается как удовлетворительное.

Табл11

| Показатель, расчетная формула | Значения показателей для финансовых состояний предприятия | ||

| Нормальное | Неустойчивое | Кризисное | |

1. Коэффициент Бивера

(стр 2400ф2 + стр(1130н.г – 1130к.г)) /( стр. 1400+стр.1500)

Кбивера=  =0,26 =0,26

| > 0,35 | 0,17÷0,3 | 0,16-(-0,15) |

2. Коэффициент текущей ликвидности стр.1200/стр.1500

Ктл=  =1,15 =1,15

| > 2 | 1÷2 | ≤ 1 |

3. Экономическая рентабельность, (стр2200ф2/стр.1600ф1) *100%

=  *100%=23% *100%=23%

| > 6 | 5÷2 | 1-(-22%) |

4. Финансовый леверидж, % (стр.1400+стр.1500/стр.1700) * 100%

=  *100=54% *100=54%

| < 35% | (40÷60)% | >80% |

5.Коэффициент покрытия оборотных активов собственными оборотными активами стр.(1300-1100) / стр.1200

=  =0,87 =0,87

| >0,4 | 0,3÷0,1 | < 0,1 |

По данным бухгалтерского баланса(ф1) и отчета о финансовых результатах(ф2) проведена идентификация финансового состояния предприятия по модели системы показателей У. Бивера. Для коэффициента Бивера показатель предприятия ОАО «Донской табак» составил 0,26, что говорит нам о неустойчивости финансового состояния предприятия. Коэффициент текущей ликвидности для ОАО «Донской табак» составил 1,15, что показывает так же неустойчивое финансовое состояние предприятия. Экономическая рентабельность предприятия составила 23%, что свидетельствует о нормальном финансовом состояний предприятия. Финансовый леверидж на 2012год составил 54%, что говорит о неустойчивом финансовом состояний предприятия. Коэффициент покрытия оборотных активов собственными оборотными активами составил 0,87, свидетельствует о нормальном финансовом состояний предприятия. Проведя анализ У. Бивера было выявлено что предприятие находится в неустойчивом финансовом состояний на 2012 год.

Модели прогнозирования вероятности банкротства

Учеными Иркутской государственной экономической академии предложена четырехфакторная модель прогноза риска банкротства (модель R-счета):

R = 8,38К1 + К2 + 0,054К3 + 0,63К4, где:

К1=стр. 1200/ стр.1600=4228252/7968721=0,53

К2=стр.2400ф2/ стр.1300ф1=1125631/3683153=0,31

К3=стр. 2110ф2/ стр.1600ф1=8927377/7968721=1,12

К4=стр. 2400ф2/ стр.(2120+2210+2220)ф2=1125631/(6751467+186926+137044)=0,16

R =(8,38*0,53) + 0,31 + (0,054*1,12) + (0,63*1,16)=5,54

Вычисленное значение модели R определяет вероятность банкротства предприятия. Результаты расчета сведены в таблицу

Таблица Определение вероятности банкротства предприятия.

| Значение показателя «R» | < 0 | 0 – 0,18 | 0,18 – 0,32 | 0,32 – 0,42 | > 0,42 |

| Вероятность банкротства, % | Максимальная (90-100) | Высокая (60-80) | Средняя (35-50) | Низкая (15-20) | Минимальная (до 10) |

По данным бухгалтерского баланса (ф.1) и отчета о финансовых результатах (ф.2) оценена вероятность банкротства по предложенной модели. Проведя расчеты по четырехфакторной модели прогноза риска банкротства было вычислено что показатель R-счета предприятия ОАО «Донской табак» равен 5,54, что говорит нам о минимальной вероятности банкротства предприятия до 10%.

По данным бухгалтерского баланса (ф.1) и отчета о финансовых результатах (ф.2оценить вероятность банкротства по моделиоценки угрозы банкротства Федотовой М.А.

Для диагностики угрозы банкротства с учетом российской специфики предложена двухфакторная модель, представленная уравнением

Х = - 0,3877 – 1,0736 Ктл + 0,0579 Кзс , где:

Ктл - коэффициент текущей ликвидности стр.1200/стр.1500=4228252/3676742=1,15

Кзс – отношения заемных средств к активам стр.1400+стр.1500/стр.1700=(608826+3676742)/7968721=0,54

Х2012 = - 0,3877 – (1,0736*1,15)+(0,0579*0,54)=-1,59

если Х > 0, то вероятность банкротства предприятия больше 50% и возрастает с увеличением Х.

Х < 0 вероятность банкротства меньше 50%, и уменьшается по мере снижения Х.

Проведена диагностика угрозы банкротства с учетом российской специфики с помощью двухфакторной модели. Было выявлено что показатель Х равен -1,59, что говорит о вероятности банкротства меньше 50%.

По данным бухгалтерского баланса (ф.1) и отчета о финансовых результатах (ф.2) оценить вероятность банкротства по модели комплексного коэффициента банкротства Зайцевой О.П.

Комплексный коэффициент банкротства Кк (Ккф -фактический и Ккн -нормативный) рассчитываются по уравнению:

Ккф = 0,25 Куп + 0,1 Кз + 0,2 Кс + 0,25 Кур + 0,1 Кфр + 0,1 Кзаг,

где:

Куп- коэффициент убыточности предприятия, стр.2400ф2/ стр1300ф1=1125631/3683153=0,31

Кз- соотношение кредиторской и дебиторской задолженности, стр.1520/стр.1230=2759251/21110=130,71

Кс – соотношение краткосрочных обязательств и наиболее ликвидных активов стр.1500/стр.1250=3676742/1107490=3,32

Кур - убыточность реализации продукции, стр.2400ф2/ стр2110ф2=1125631/8927377=0,13

Кфр - отношение заемного и собственного капитала, стр. 1400+стр.1500/ стр. 1300=(608826+3676742)/3683153=1,16

Кзаг - коэффициент загрузки активов стр.1600ф1/ стр.2110ф2=7968721/8927377=0,89

Фактический комплексный коэффициент Ккф рассчитывается путем подстановки в уравнение фактических значений показателей предприятия.

Нормативный комплексный коэффициент Ккн рассчитывается подстановкой в уравнение нормативных значений показателей: Куп = 0; Кз = 1; Кс = 7; Кур = 0; Кфр = 0,7; Кзаг = стр.1600ф1/ стр.2110ф2=12540965/9830289=1,28 (предыдущего периода). Фактический комплексный коэффициент Ккф сравнивается с нормативным Ккн. Если Ккф > Ккн, то вероятность банкротства велика. Если фактический комплексный коэффициент меньше нормативного Ккф < Ккн, то вероятность банкротства мала

Ккф =(0,25*0,31) + (0,1*130,71) +(0,2*3,32)+(0,25*0,13)+(0,1*1,16)+(0,1*0,89)=14,05

Ккн =(0,25*0)+(0,1*1)+(0,2*7)+(0,25*0)+(0,1*0,7)+(0,1*1,28)=1,698

По данным бухгалтерского баланса (ф.1) и отчета о финансовых результатах (ф.2) рассчитать вероятность банкротства по четырехфакторной модели Таффлера

Z = 0,53X1 + 0,13X2 + 0,18 X3 + 0,16 X4

где Х1 - прибыль до уплаты налога / текущие обязательства (стр. 2300 ф. 2 / стр. 1500 ф. 1) =1438575/3676742=0,39

Х2 - текущие активы/общая сумма обязательств (стр. 1200 ф. 1 / стр. 1400 + 1500 ф. 1)=4228252/608826+3676742=0,987

Х3 - текущие обязательства/общая сумма активов (стр. 1500 ф. 1 / стр. 1700 ф. 1)=3676742/7968721=0,46

Х4 - выручка / сумма активов (стр. 2110 ф. 2 / стр. 1700 ф. 1)=8927377/7968721=1,12

Z = (0,53*0,39)+(0,13*0,987)+(0,18*0,46)+(0,16*1,12)=0,597

Если величина Z-счет а больше 0,3, это говорит о том, что у фирмы неплохие долгосрочные перспективы, если меньше 0,2, то банкротство более чем вероятно.

Рассчитав вероятность банкротства по четырехфакторной модели Таффлера, было выявлено что предприятие ОАО «Донской табак» имеет значение показателя Z равное 0,597, что выше нормативного это означает неплохие долгосрочные перспективы.

По данным бухгалтерского баланса (ф.1) и отчета о финансовых результатах (ф.2) рассчитать вероятность банкротства по четырехфакторной модели Спрингейта

Z = 1,03X1 + 3,07X2 + 0,66X3 + 0,4X4

где Х1 = Оборотный капитал / Баланс (стр. 1200/ стр. 1700)ф1=4228252/7968721=0,53

Х2 = (Прибыль до налогообложения + Проценты к уплате) / Баланс

(стр. 2300+ стр. 2330)ф2/ стр. 1700ф1=1438575/7968721=0,18

Х3 = Прибыль до налогообложения / Краткосрочные обязательства;

(стр. 2300 ф. 2 / стр. 1500 ф. 1)=1438575/3676742=0,39

Х4 = Выручка (нетто) от реализации / Баланс (стр.2110 ф2 / стр.1600 ф1)=8927377/7968721=1,12

Z =(1,03*0,53)+(3,07*0,18)+(0,66*0,39)+(0,4*1,12)=1,8

При Z < 0,862 компания является потенциальным банкротом

Рассчитав вероятность банкротства по четырехфакторной модели Спрингейта, было выявлено что предприятие ОАО «Донской табак» имеет значение показателя Z равное 1,8 , что выше нормативного это говорит о том что компания не является потенциальным банкротом.

По данным бухгалтерского баланса (ф.1) и отчета о финансовых результатах (ф.2) рассчитать вероятность банкротства по четырехфакторной модели Лиса

Z = 0,063Х1 + 0,092Х2 + 0,057Х3 + 0,001Х4

где, Х1 - оборотный капитал / сумма активов; (стр. 1200/ стр. 1700)ф1=0,53

Х2 - прибыль от реализации / сумма активов; стр. 2200 ф2 /стр. 1700 ф1=1851940/7968721=0,23

Х3 - нераспределенная прибыль / сумма активов;(стр. 1370 / стр. 1700)ф1=3649496/7968721=0,458

Х4 - собственный капитал / заемный капитал.(стр. 1300 / стр. 1700)ф1=3683153/7968721=0,46

Z = (0,063*0,53)+ (0,092*0,23) + (0,057*0,458) + (0,001*0,46)=0,081

В случае если Z < 0,037 - вероятность банкротства высокая; Z > 0,037 - вероятность банкротства невелика.

Вероятность банкротства по четырехфакторной модели Лиса, для предприятия ОАО «Донской табак» имеет значение показателя Z равное 0,081 , что выше нормативного это говорит о том что вероятность банкротства невелика.

По данным бухгалтерского баланса (ф.1) и отчета о финансовых результатах (ф.2) рассчитать вероятность банкротства по четырехфакторной модели кредитного скоринга Д. Дюрана

| Показатель | Границы классов согласно критериям | ||||

| 1 класс | 2 класс | 3 класс | 4 класс | 5 класс | |

| Рентабельность совокупного капитала, % Р кап. = (стр.2400 ф2/(стр.1600 н.г.+стр.1600 к.г.)*0,5)*100%=1125631/10254843*100%=10,98(20б) | 30 и выше (50 баллов) | 29,9-20 (49,9-35 баллов) | 19,9-10 (34,9-20 баллов) | 9,9-1 (19,9-5 баллов) | менее 1 (0 баллов) |

| Коэффициент текущей ликвидности Ктл= стр. 1200/ стр.1500=4228252/3676742=1,15(1б) | 2 и выше (30 баллов) | 1,99-1,7 (29,9-20 баллов) | 1,69-1,4 (19,9-10 баллов) | 1,39-1,1 (9,9-1 баллов) | менее 1 (0 баллов) |

| Коэффициент финансовой независимости Кфн=стр. 1300/ стр. 1700=3683153/7968721=0,46(10б) | 0,7 и выше (20 баллов) | 0,69-0,45 (19,9-10 баллов) | 0,44-0,30 (9,9-5 баллов) | 0,29-0,20 (5-1 баллов) | менее 0,2 (0 баллов) |

| Границы классов | 100 и выше | 99-65 баллов | 64-35 баллов | 34-6 баллов | 0 баллов |

Определив значения коэффициентов можно определить сумму баллов, на основании которой определяются границы классов финансовой устойчивости:20+1+10=31б

1 класс – предприятия с хорошим запасом финансовой устойчивости, позволяющим быть уверенным в возврате заемных средств;

2 класс – предприятия, демонстрирующие некоторую степень риска по задолженности, но еще не рассматривающийся как рискованные;

3 класс – проблемные организации;

4 класс – предприятия с высоким риском банкротства даже после принятия мер по финансовому оздоровлению. Кредиторы рискуют потерять свои средства и проценты;

5 класс – компании высочайшего риска, практически несостоятельные.

По данным бухгалтерского баланса (ф.1) и отчета о финансовых результатах (ф.2) рассчитать вероятность банкротства по четырехфакторной модели интегральной оценки Альтмана

Z = 1,2*Х1 + 1,4*Х2 + 3,3*Х3 + 0,6*Х4 + Х5, где

Z – интегральный показатель уровня угрозы банкротства;

Х1 - доля чистого оборотного капитала в активах, стр.1200/стр.1600=4228252/7968721=0,531

Х2 - уровень рентабельности капитала, стр.2400ф2/стр.1600ф1=1125631/7968721=0,14

Х3 - уровень доходности активов, стр.2100ф2/стр.1600ф1=2175910/7968721=0,237

Х4 - отношение рыночной стоимости акции к заемным средствам, стр.1300/стр.(1400+1500)=3683153/608826+3676742=0,859

Х5 - оборачиваемость активов, стр.2110ф2/стр.1600ф1=8927377/7968721=1,12

Z =(1,2*0,531) +(1,4*0,14)+ (3,3*0,237)+(0,6*0,859)+ 1,12=3,25

Уровень угрозы банкротства предприятия оценивается по шкале, приведенной в таблице.

Таблица. Шкала вероятности банкротства предприятия по модели Альтмана

| Значение показателя «Z» | < 1,8 | 1,81 – 2,70 | 2,71 – 2,99 | ≥ 3,0 |

| Вероятность банкротства | Очень высокая | Высокая | Возможная | Очень низкая |

Проведя расчеты по четырехфакторной модели интегральной оценки Альтмана было выявлено что значение Z равно 3,25, что гвоорит о очень низкой вероятности банкротства предприятия ОАО «Донской табак».

|

из

5.00

|

Обсуждение в статье: Коэффициентный анализ финансового состояния |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы