|

Главная |

ГЛАВА 2. АНАЛИЗ РОССИЙСКОГО РЫНКА КОРПОРАТИВНЫХ ОБЛИГАЦИЙ

|

из

5.00

|

2.1. Анализ ситуации на российском рынке облигаций в период кризиса

Быстрый рост российской экономики, выплата Россией долга Парижскому клубу кредиторов, положительная динамика золотовалютных резервов способствовали в 2006 году повышению мировыми рейтинговыми агентствами инвестиционного рейтинга России. Это явилось сильным толчком к уверенному росту российского долгового рынка в 2006 году, который продолжил свою положительную динамику и в первой половине 2007 года. В результате большое число иностранных инвесторов обратили свое внимание на этот сегмент. Приток иностранного капитала в Россию (в первой половине 2007 года прирост золотовалютных резервов составил 34%) способствовал развитию рынка корпоративных заимствований, который в результате стал зависим от ситуации на внешних мировых площадках.

Необходимо отметить тот факт, что Россия относится к странам с развивающейся экономикой. Поэтому инвесторы с особым вниманием оценивают инвестиционный риск, который характеризует российские рынки. Так, в первой половине 2007 года динамика значений индекса EMBI + Russia spread имела боковую направленность. Индексы EMBI+ рассчитываются инвестиционным банком и отражают усредненный спрэд облигаций страны к безрисковым облигациям (ценным бумагам Федеральной резервной системы США). Эти индексы являются важнейшим индикатором состояния суверенного долга стран формирующихся рынков. Динамика индексов отслеживается всеми крупными инвесторами в процессе принятия решений о размещении части своих активов в облигации указанных стран. Сохранение тенденции к снижению значения EMBI+ Russia spread свидетельствует об уменьшении премии за риск для участников рынка при покупке российских облигаций, что означает повышение инвестиционной привлекательности России в глазах иностранных инвесторов. Это говорит о том, что премия за риск для участников рынка при покупке российских облигаций в этот период практически имела стабильное значение.[33]

Итоги уходящего 2007 года однозначно необходимо оценивать с учетом кризиса, охватившего мировые финансовые рынки. Ситуация, сложившаяся на рынке недвижимости в США в начале года, когда высокий уровень доходов и низкие ипотечные ставки увеличили покупательную активность на рынке жилья, заставляла задуматься. В середине августа 2007 года после публикации данных о рынке ипотечного кредитования в США стало ясно, что сбылись самые пессимистичные прогнозы. В Соединенных Штатах разразился кризис на ипотечном рынке, который усугубила и без того двойственная ситуация в экономике.

Российский долговой рынок ощутил на себе воздействие мирового кризиса. Недостаток ликвидности на внешних рынках способствовал оттоку средств с рублевого рынка. Российский долговой рынок, начиная с середины августа 2007, находился в глубоком кризисе, основными чертами которого были снижение уровня рублевой ликвидности в банковском секторе, уменьшение объемов совершаемых сделок и размещений и рост доходности по долговым инструментам.

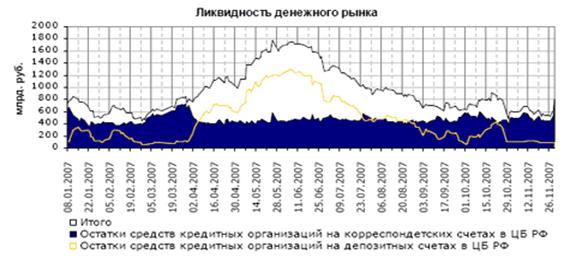

За период с июня по ноябрь 2007 года остатки денежных средств кредитных организаций на корреспондентских и депозитных счетах в Банке России снизились с 1706 млрд. руб. до 568 млрд. руб. (изменение составило 1138 млрд. руб.). (рис.2.1)

Рис.2.1. Ликвидность денежного рынка

Как видно из рисунка, к концу 2007 года средства на корреспондентских счетах и депозитных счетах ЦБ РФ стали уменьшаться – вкладчики забирали свои средства. Если в середине июня средства на депозитных счетах составляли около 1200 млрд. руб., то в ноябре 2007 составили меньше 200 млрд. руб. Значение уменьшилось на 83,3 % в относительном выражении. В целом наблюдалось снижение средств на 66,7 %.

На российском долговом рынке в результате кризиса ликвидности произошло снижение котировок и повышение доходности практически всех выпусков облигаций (изменение составило от 150-300 б.п. среди бумаг первого эшелона до 500-600 б.п. по менее ликвидным облигациям третьего эшелона). Снижение цены наглядно отражает динамика индекса RCBI (индекс корпоративных облигаций ММВБ) на рис. 2.2.

Рис. 2.2. Динамика индекса корпоративных облигаций ММВБ

Как видно из графика, в с августа 2007 года сократилось число первичных размещений корпоративных облигаций, фактически отсутствовали рыночные размещения (в сентябре состоялось лишь два размещения облигаций корпоративных эмитентов). Большинство инвесторов настороженно стали относиться к бумагам низкого кредитного качества, а эмитенты соответственно стали откладывать первичные размещения облигаций на более поздний период.

Таким образом, это сказалось на объемах размещений. В период с июня по ноябрь 2007 года номинальный объем облигационных выпусков на первичном рынке сократился на 16,0% по сравнению с аналогичным периодом 2006 года и составил 232,2 млрд. руб.

В результате отсутствия свободных денежных средств у инвесторов и возросших ставок на рынке межбанковского кредитования активность вторичного рынка (особенно в бумагах третьего эшелона) была сведена к минимуму. Большинство участников долгового рынка исключали данные бумаги из своего инвестиционного портфеля, в том числе предъявляя их к оферте. Среди компаний, у которых даты оферт по облигациям пришлись на период кризиса, оказались «Макси-Групп» (предъявлено к оферте 83% объема выпуска), «Талосто» (70%), «ЛОМО» (43%).

Эмитенты, чьи облигации в момент кризиса находились в обращении, также ощутили всю его глубину. Для поддержания интереса инвесторов к их бумагам и предотвращения риска их предъявления к оферте, т.е. к предложению заключить договор с изложением его существенных условий, им пришлось повышать процентные ставки по очередным купонам.

В 2007г. в структуре размещений преобладали облигации государственного сектора (73,6%). На долю корпоративного сектора бумаг пришлось 23,7% всех первичных размещений, остальной процент (2,7%) составляли муниципальные бумаги (рис. 2.3.)

Рис.2.3. Размещения облигаций

В структуре размещений облигаций наибольшую долю в 2007 году составляли государственные ценные бумаги – 73,6 %. По сравнению с 2006 годом больше на 78 %. В то время как доля корпоративных облигаций в 2007 году по сравнению с 2006 годом снизилась на 50 млрд. руб. В целом в 2007 году объем выпусков облигаций в государственном секторе достигнет 1399,0 млрд. рублей, что в 6,3 раза превысит объем соответствующих размещений в 2006 году. Такой рост обеспечен, в первую очередь, выпусками бескупонных облигаций Центральным Банком РФ (2 эмиссии по 250 млрд. руб., 1 эмиссия — 350 млрд. руб.). В декабре 2007 года Банком России был произведен выпуск облигаций в размере 400 млрд. руб. Средний размер купонной ставки по государственным облигациям составил 6,3%.

На рынке муниципальных облигаций в 2007 году было привлечено 50,9 млрд. рублей. Количество эмитентов муниципального сектора в 2007 году составило 23 единицы. Наибольший по объему эмиссии в 2007 году стал выпуск бумаг Московской области (16 млрд. руб.), доля которого составила 31% всего объема размещений в данном секторе. Наиболее активно в 2007 году (также как и в 2006 году) привлекали средства те субъекты РФ, которые уже имеют в обращении облигационные выпуски. Средний объем выпуска среди муниципальных облигаций составил 2,1 млрд. руб. в 2007г.

Уровень цен муниципальных облигаций в течение первых 7 месяцев 2007 года колебался вокруг отметки 105% (по индексу Cbonds-Muni ценовой). В результате наступившего кризиса, начиная с августа, динамика данного показателя приобрела отрицательную направленность движения (минимальное значение в 102,4% было достигнуто 21.09.07 г.). В следствие постепенного улучшения ситуации на долговом рынке ценовой индекс муниципальных облигаций изменил свое движение в положительную область.[36]

По данным информационного агентства Cbonds, объем первичных размещений облигаций в корпоративном секторе в 2007 году составил 450,8 млрд. руб. (с учетом первичных размещений в декабре 2007 г.). Незначительное снижение данного показателя по сравнению с итогами 2006 года объясняется кризисом на мировых финансовых рынках.[36]

Средний объем эмиссии облигаций в корпоративном секторе в 2007 году по данным на конец ноября составил 2,3 млрд. руб. При этом средневзвешенная по объему эмиссии купонная ставка имела значение 8,66%.

Рассматривая отраслевую структуру облигационных выпусков среди бумаг корпоративного сектора, необходимо отметить, что подавляющую долю (41,6%) занимали бумаги банков и финансовых институтов. Вслед за ними 13,1% корпоративных первичных размещений пришлось на отрасль «Торговля», также с небольшим отставанием лидировали компании энергетической отрасли (10,4%).

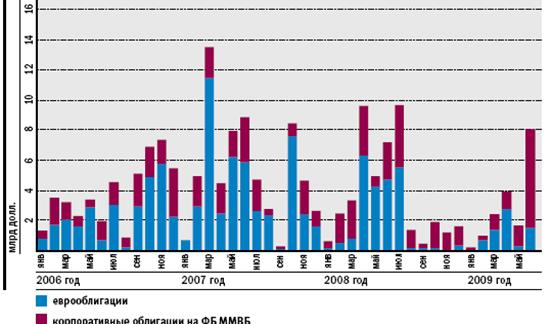

В условиях постепенной стабилизации ситуации в мировой и российской экономике заметно увеличился объем размещений на первичном рынке Конец весны — начало лета 2009 года характеризовались ростом деловой активности на российском рынке корпоративных облигаций.. Так, если в марте, апреле и мае объем размещений корпоративных облигаций на внутреннем рынке составлял 1—1,5 млрд долл. в месяц, то в июне он достиг 6,6 млрд долл. — это максимальное значение за все время существования рынка.

Помимо улучшения внешнего фона свою роль в столь заметном росте мог сыграть, по всей видимости, и значительный «навес» из неразмещенных ранее и отложенных выпусков. В первые месяцы кризиса в связи с уменьшением склонности инвесторов к риску и увеличением стоимости заимствований объем размещений существенно сократился. Если на внутреннем рынке облигации еще размещались, то первичный рынок российских еврооблигаций оказался фактически заморожен с августа 2008 года.

Мировой финансовый кризис существенным образом изменил картину российского рынка облигаций. В прошлом остались низкие процентные ставки и определенное равнодушие инвесторов к вопросам контроля за рисками. В новых условиях спросом, в первую очередь, стали пользоваться наименее рисковые облигации, поэтому основная часть размещаемых бумаг приходилась на облигации наиболее крупных и надежных заемщиков. Хороший спрос со стороны инвесторов позволял таким компаниям в июне даже увеличивать в ходе размещения объем предложения. Так, ЛУКОЙЛ разместил 23 июня биржевые облигации на 15 млрд рублей, хотя первоначально планировал привлечь лишь 5 млрд рублей.[32]

Одним из наиболее заметных проявлений кризиса стал рост процентных ставок и их значительная сегментация по категориям заемщиков. Во втором полугодии 2008 года доходность облигаций «первого эшелона» (в рейтинге облигаций) выросла на внутреннем вторичном рынке с 6—9% до 10—18% годовых (для отдельных выпусков ставки поднялись еще выше), «второго эшелона» — с 8—12% до 20—30% годовых. Доходность облигаций «третьего эшелона» увеличилась еще сильнее. На конец 2008 года на внутреннем рынке около 110 выпусков торговалось с доходностью выше 100% годовых (это 17% от общего числа выпусков корпоративных облигаций, торгуемых на ФБ ММВБ).

Рис 2.4. Объем размещений корпоративных облигаций

Анализируя динамику размещений корпоративных облигаций, можно отметить что с сентября 2007 года рынок облигаций стал значительно уменьшаться. Практически не наблюдается размещений ни еврооблигаций, ни корпоративных облигаций. С марта по май 2008 года ситуация на рынке стала стабилизироваться, но в с сентября 2008 объемы размещений снова снизились.

После резкого ухудшения конъюнктуры рынка во второй половине 2008 года ситуация стала постепенно улучшаться. С начала 2008 года наблюдалось снижение ставок. В результате, к июню доходность на аукционах по размещению наиболее качественных бумаг установилась на уровне 13,5—15,0% годовых.

По мере интеграции российского рынка в мировое экономическое пространство динамика цен и процентных ставок на нем во все большей степени определяется внешними факторами. Эта тенденция находит подтверждение при построении модели зависимости цен корпоративных облигаций от различных факторов. Проведенный анализ показывает, что динамика цен корпоративных облигаций в наилучшей степени определяется динамикой ставок МБК на внутреннем рынке, динамикой базовой процентной ставки ФРС. Статистическая значимость других объясняющих переменных, таких как динамика цен на нефть и курса рубля, при их включении в модель оказалась сравнительно невысокой.[35]

Прирост индекса MICEX CBI представлен на рисунках 2.5.

Рис. 2.5. Прирост индекса MICEX CBI в 2006-2009 гг.

Индекс корпоративных облигаций ММВБ (MICEX CBI) представляет собой взвешенный по объемам выпусков индекс облигаций корпоративных эмитентов, допущенных к обращению на Фондовой бирже ММВБ. Индекс рассчитывается с 1 января 2003 года (базовое значение 100 пунктов). Индекс MICEX CBI позволяет отслеживать как общее направление, так и краткосрочные колебания на рынке российских корпоративных облигаций, оценивать эффективность инвестиций в данные инструменты, строить прогнозы развития рынка.

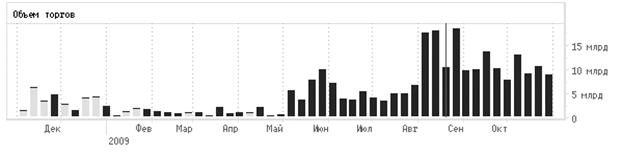

Судя по графику, отмечается снижение ставки MICEX CBI. Если в 2006 г. она была равна 100 пунктам, то конце 2008 – начале 2009 годов ее значение резко уменьшилось на 21 пункт. Объемы торгов на рынке облигаций снизились. Если в конце 2008 года объем торгов составлял от 30-50 млрд.руб., то в начале 2009 г. объем торгов упал до 5,38 млрд.руб., что меньше в 8 раз. Далее ставка индекса корпоративных облигаций начала расти. Объем торгов не превышал 5 млрд.руб. до июня 2009 года. В июне-августе объем торгов составлял от 5-7 млрд. руб., а с сентября ситуация на рынке стала улучшаться, объем торгов начинал расти, но объем торгов не превышал значения 18,50 млрд.руб.(в середине сентября 2009). (рис.2.6.)

Рис.2.6. Объем торгов за 2009 год

При восстановлении рынок долгое время осваивает все первичные размещения, которые накапливаются с августа 2007 года. Эмитентов ждет серьезная конкурентная борьба за деньги инвесторов, что в свою очередь влияет на доходность рублевых облигаций Ее уровень по отдельным наиболее рискованным выпускам может превышать докризисные значения вплоть до 200 базисных пунктов, так как участники долгового рынка повысят свои требования к кредитному качеству эмитентов и ликвидности облигационных выпусков.

Таким образом, результатом кризиса рублевой ликвидности с конца июля 2007 года явилось приостановление эмитентами размещений уже объявленных облигационных выпусков на огромные суммы. Компании, надеясь на то, что долговой рынок придет в норму, не рискуют размещаться в текущих условиях. Дальнейшая динамика развития российского долгового рынка будет практически полностью зависеть от ситуации, складывающейся на внешних рынках. Учитывая возрастание индекса EMBI + Russia spread, можно говорить о том, что интерес иностранных инвесторов к российским долговым бумагам будет ослабленным. Эмитентам для привлечения внимания к выпускам придется повышать премию за риск для участников рынка при покупке российских облигаций.

Итак, в отсутствии каких—либо резко негативных внешних факторов можно ожидать дальнейшей постепенной стабилизации ситуации на рынке облигаций. Впрочем, многое будет зависеть и оттого, насколько успешно российские компании смогут пройти пик выплат по долгу.

2.2. Дефолты на рынке облигаций и реструктуризация задолженности

Мировой финансовый кризис сделал чрезвычайно актуальным целый ряд вопросов, которые ранее имели скорее теоретический интерес. Очевидной стала необходимость совершенствования законодательства и принятия ряда законопроектов, которые в условиях благоприятной конъюнктуры могли бы обсуждаться еще длительное время.

Одной из самых серьезных для рынка проблем стал рост числа дефолтов. Дефолты по облигациям случались и раньше, но никогда еще в истории российского рынка они не носили стать массовый характер. При этом если в первые месяцы кризиса проблемы с исполнением обязательств имели, в основном, компании сферы торговли, транспорта, целлюлозно-бумажной промышленности и аграрного сектора, то уже осенью дефолты затронули практически все отрасли российской экономики.

В целом, с начала кризиса по май 2009 года на внутреннем рынке корпоративных облигаций были зафиксированы дефолты по 105 ценным бумагам 85 компаний—эмитентов, из которых дефолты по 32 облигациям 64 компаний-эмитентов являются реальными (при просрочке исполнения обязательства по выплате купона на срок более 7 дней или просрочке исполнения обязательства по погашению номинальной стоимости облигации на срок более 30 дней). Таким образом, с проблемами с обслуживанием долга столкнулись уже окаю 20% от общего числа эмитентов (на конец мая на ФБ ММВБ обращался 591 выпуск корпоративных облигаций 428 эмитентов). Общая сумма невыполненных обязательств превысила 95 млрд. руб., из них реальные дефолты составили около 84 млрд. руб.

Отношение объема невыполненных обязательств (невыполненные купоны, оферты и погашения) к общему объему корпоративных облигаций в обращении составило на конец мая 5,4% (в том числе 4,8%по реальным дефолтам). Для сравнения, на 1 июня просроченная задолженность по кредитам по банковской системе РФ достигла 3,9%. Отношение объема дефолтных облигаций к общему объему облигаций в обращении, которое также может рассматриваться в качестве оценки доли проблемных обязательств, составило на конец мая 9,5% (7,4% по реальным дефолтам).(табл.2.1.)

Табл.2.1 Дефолты на рынке корпоративных облигаций

| Дата | Число эмитентов, допустивших дефолт | Объем невыполненных обязательств, млрд. руб. | ||

| всего | в т.ч. реальные дефолты | всего | в т.ч. реальные дефолты | |

| Январь 2008 | – | – | – | – |

| Февраль 2008 | – | – | – | – |

| Март 2008 | – | – | – | – |

| Апрель 2008 | – | – | – | – |

| Май 2008 | 1 | – | 0,8 | – |

| Июнь 2008 | 4 | 1 | 3,8 | 0,5 |

| Июль 2008 | 1 | – | 0,1 | – |

| Август 2008 | 4 | 3 | 3,2 | 3,0 |

| Сентябрь 2008 | 5 | 1 | 1,5 | 1,0 |

| Октябрь 2008 | 11 | 7 | 5,1 | 4,2 |

| Ноябрь 2008 | 12 | 10 | 4,6 | 4,6 |

| Декабрь 2008 | 19 | 16 | 21,1 | 17,6 |

| Всего за 2008 год | 48 | 33 | 40,3 | 30,8 |

| Январь 2009 | 15 | 11 | 5,9 | 4,9 |

| Февраль 2009 | 19 | 17 | 15,6 | 15,5 |

| Март 2009 | 15 | 13 | 14,0 | 13,6 |

| Апрель 2009 | 19 | 17 | 14,4 | 14,1 |

Продолжение табл.2.1.

| Май 2009 | 12 | 12 | 5,2 | 5,2 |

| Всего за янв-май 2009 | 63 | 54 | 55,1 | 53,3 |

| Всего за 2008-2009 | 85 | 64 | 95,3 | 84,1 |

Необходимо отметить, что число эмитентов может не совпадать с суммой по месяцам, поскольку по облигациям ряда эмитентов было зафиксировано несколько дефолтов.

По данным, представленным в таблице, видно, что количество дефолтов с каждым месяцем все увеличивалось. Если с января по апрель 2008 дефолтов вообще не допускалось, то начиная с мая количество дефолтов начинает постепенно увеличиваться и к концу 2008 года мы видим, что 48 эмитентов допустило дефолт. Объемы невыполненных обязательств также увеличиваются с каждым месяцем и к концу 2008 года они составили 40,3 млрд.руб.

По данным за полгода 2009 года количество эмитентов, допустивших дефолтов и объем невыполненных обязательств даже больше, чем за весь 2008 год. Количество эмитентов, допустивших дефолт возросло на почти на 24 %, а объемы невыполненных обязательств на 42 %.

Уже первые дефолты выявили проблему низкой защищенности владельцев облигаций в случае неисполнения эмитентом своих обязательств. Возврат вложенных средств или хотя бы их части оказался на практике весьма трудным и затратным делом.

В случае реального дефолта по облигациям события в дальнейшем могут развиваться либо по пути поиска взаимоприемлемого решения по реструктуризации займа, либо по пути обращения в суд. Реструктуризация задолженности – это любое изменение в условиях погашения обязательств. Сложности с реструктуризацией в значительной степени обусловлены самой природой облигационного займа.[35]

В отличие от банковского кредита, когда заемщик имеет дело с одним банком-кредитором или их небольшим числом (в случае синдицированного кредита), в случае с облигациями заемщик должен договариваться уже со значительным числом инвесторов, преследующих подчас разные цели. Это существенно усложняет поиск приемлемого для всех решения. Согласие же всех владельцев с условиями реструктуризации является сейчас необходимым условием для ее успешного прохождения. Кроме того, даже если такой консенсус и достигнут, сам процесс реструктуризации может занять много времени.

Обращение инвесторов в суд с исками к заемщику также помогает не всегда. Разбирательство в судах при наличии у компании-эмитента грамотных юристов может длиться достаточно долго (по словам участников рынка, до 2—3 лет).

Решению проблемы защиты прав владельцев облигаций в значительной степени должно способствовать введение на российском рынке института -представителя владельцев облигаций» и «общего собрания владельцев облигаций". Необходимость скорейшего решения этого вопроса, обсуждавшегося на рынке в течение нескольких лет, стала очевидной сразу после первых дефолтов. В результате разработанный Федеральной службой по финансовым рынкам (ФСФР) соответствующий законопроект был достаточно быстро согласован и внесен в середине июня правительством РФ в Госдуму. Предполагается, что представитель владельцев облигаций должен будет обеспечить надлежащий контроль за исполнением эмитентом облигаций своих обязательств, тогда как общее собрание владельцев облигаций станет инструментом консолидации воли владельцев облигаций. Решение общего собрания владельцев облигаций будет обязательным для всех владельцев облигаций. [31]

Это существенно усложняет поиск приемлемого для всех решения. Согласие же всех владельцев с условиями реструктуризации является сейчас необходимым условием для ее успешного прохождения. Кроме того, даже если такой консенсус и достигнут, сам процесс реструктуризации может занять много времени.

Обращение инвесторов в суд с исками к заемщику также помогает не всегда. Разбирательство в судах при наличии у компании-эмитента грамотных юристов может длиться достаточно долго (по словам участников рынка, до 2—3 лет).

Решению проблемы защиты прав владельцев облигаций в значительной степени должно способствовать введение на российском рынке института -представителя владельцев облигаций» и «общего собрания владельцев облигаций". Необходимость скорейшего решения этого вопроса, обсуждавшегося на рынке в течение нескольких лет, стала очевидной сразу после первых дефолтов. В результате разработанный Федеральной службой по финансовым рынкам (ФСФР) соответствующий законопроект был достаточно быстро согласован и внесен в середине июня правительством РФ в Госдуму. Предполагается, что представитель владельцев облигаций должен будет обеспечить надлежащий контроль за исполнением эмитентом облигаций своих обязательств, тогда как общее собрание владельцев облигаций станет инструментом консолидации воли владельцев облигаций. Решение общего собрания владельцев облигаций будет обязательным для всех владельцев облигаций.

Законопроектом также устанавливаются иные механизмы, направленные на защиту прав владельцев облигаций. В частности, законопроектом устанавливается процедура досрочного погашения облигации. В случае невозможности исполнения в полном объеме обязательств, связанных с досрочным погашением облигаций, перед всеми владельцами облигаций, заявившими соответствующие требования, эмитент будет обязан исполнить такие обязательства пропорционально заявленным требованиям. Такой подход позволит исключить случаи, когда отдельные владельцы облигаций получают выплаты в полном объеме, тогда как остальные владельцы получают выплаты лишь частично, либо не получают их вовсе.

Решению проблемы с реструктуризацией задолженности отчасти может помочь предлагаемый ФСФР пересмотр существующих ограничений по возможности оплаты уставного капитала путем зачета требований к обществу (для кредитных организаций предполагается сохранить существующие ограничения при оплате уставного капитала, в том числе путем зачета требований к обществу). Разработанный ФСФР соответствующий законопроект также был внесен правительством РФ в Госдуму.

Важным фактором для российского рынка является повышение информационной прозрачности. Более подробная информация о дефолтах позволит инвесторам лучше контролировать риски. Кроме того, она должна способствовать сокращению числа недобросовестных эмитентов— компаний, которые имеют средства для обслуживания своего долга, однако решили не возвращать долги под предлогом мирового кризиса. Участники рынка считают, что такие компании могут присутствовать и среди эмитентов, допустивших дефолт на российском рынке облигаций.

В настоящее время списки дефолтных облигаций публикуются, в частности, на сайтах ММВБ и информационного агентства Cbonds. Впрочем, ряд участников рынка предлагает не ограничиваться этим и пойти еще дальше. Как пишет газета РБК daily, в ближайшее время Национальная лига управляющих (НЛУ) планирует опубликовать на своем сайте имена и фотографии руководителей и акционеров компаний, которые допустили дефолты по своим обязательствам и скрываются от кредиторов. Ожидается, что это может повлиять на ситуацию, поскольку риску в дальнейшем кредиторы будут уделять все большее внимание при выборе актива для инвестирования.[31]

Со своей стороны ММВБ предприняла также ряд действий, направленных на защиту прав инвесторов. С 1 июля вступили в действие новые Правила листинга и Правила торгов, определяющие процедуру торгов и вводящие отдельные режимы торгов для дефолтных облигаций. В соответствии с правилами, ценная бумага будет теперь исключаться из Котировального списка в случае неисполнения эмитентом обязательств по любому из выпусков облигаций, допущенных к обращению на ФБ ММВБ с прохождением или без прохождения процедуры листинга (за исключением случаев технического дефолта по облигациям корпоративных эмитентов). Правила торгов также были дополнены двумя новыми режимами торгов, предназначенными для заключения сделок с дефолтными облигациями.

В отсутствии новых внешних проблем и при сохранении достаточно стабильной ситуации с ликвидностью в банковской системе темпы роста просроченной задолженности в дальнейшем, скорее всего, уменьшатся. На это указывает и сокращение числа новых эмитентов, впервые допустивших дефолт по корпоративный облигациям, — если в конце 2008 — начале 2009 года таких эмитентов в среднем было около 10 в месяц (максимум 15 компаний был зафиксирован в декабре) , то в мае их число сократилось до одного.

Учитывая более взвешенный подход участников рынка к выбору активов для инвестиций, а также наметившуюся тенденцию к увеличению доли крупных выпусков, среднее по рынку кредитное качество активов при благоприятном развитии событий через некоторое время может оказаться лучше соответствующего показателя по банковскому сектору.

2.3. Направления совершенствования по развитию рынка корпоративных облигаций

Как известно, рынок облигаций является наиболее инвестиционно-ориентированным сегментом российского фондового рынка. Наряду с банковской системой он выступает одним из основных элементов, связывающих финансовый и реальный сектор экономики РФ. До кризиса отношение объема размещений корпоративных облигаций на внутреннем и внешнем рынке к объему инвестиций в основной капитал превышало 25%. Однако с осени 2008 года возможности для привлечения средств, в особенности для средних и мелких компаний, заметно ухудшились и эта доля стала снижаться.

В настоящее время в условиях роста кредитных рисков банки испытывают сложности с долгосрочным рефинансированием уже выданных ими кредитов и неохотно идут на выдачу новых займов. Решению данных проблем могло бы способствовать развитие рынка секьюритизированных облигаций — ценных бумаг, обеспеченных денежными потоками от определенных активов. Средства, полученные при размещении секьюритизированных облигаций, обеспеченных уже выданными кредитами (ипотечными, автокредитами, кредитами малым и средним предприятиям и другими), российские компании и банки могли бы использовать для расширения кредитования экономики РФ.

Как частный случай секьюритизированных бумаг могут рассматриваться и инфраструктурные облигации, обеспеченные создаваемыми инфраструктурными объектами и доходами от их последующей эксплуатации. С учетом растущей важности вопроса предоставления надежного обеспечения при привлечении заемных средств данные облигации могли бы быть достаточно интересны как эмитентам, так и инвесторам.

Сейчас возможным рискам стало уделяться намного больше внимания, чем до кризиса. Это позволяет рассчитывать на то, что при адекватном контроле за рисками секьюритизированные облигации могут стать в дальнейшем весьма эффективным инструментом рефинансирования и привлечения средств в реальную экономику.

В значительной степени дальнейшее развитие российского рынка будет зависеть от того, удастся ли разработать полноценное законодательство о секьюритизации финансовых активов. В настоящее время принципиальным сдерживающим фактором для развития внутреннего рынка секьюритизации остается отсутствие законодательной базы о секьюритизированных облигациях, обеспеченных всеми прочими активами, кроме недвижимости. Действующий закон «Об ипотечных ценных бумагах» регулирует лишь отношения, связанные с выпуском облигаций, обеспеченных залогом недвижимого имущества.

Несмотря на проблемы в мировой финансовой системе и ухудшение условий заимствования, многие российские эмитенты по-прежнему планируют в текущем году размещение секьюритизированных облигаций. В частности, о планах проведения новых сделок по секьюритизации заявляли АИЖК, ВТБ 24 и МБРР.

Основной объективной причиной, тормозящей развитие рынка корпоративных облигации, является ныне действующее российское законодательство. Одним из основных недостатков законодательства является то, что правовые акты, не делают различий между такими видами ценных бумаг, как акции и облигации.

1. Все долговые ценные бумаги имеют ограниченный срок действия, который истекает в установленный срок погашения - Срок погашения – это дата окончания срока действия облигации, когда подлежит возврату основная сумма долга. Хотя облигации имеют целую серию специальных дат выплаты процентов, сумма погашения (принципал) выплачивается лишь однажды: в день или перед истечением срока погашения. Поскольку срок платежа никогда не меняется, он не только определяет продолжительность жизни нового выпуска, но также указывает на продолжительность оставшегося времени действия более старых облигаций, находящихся в обращении.

Данный налог не несет в себе, по крайней мере, три отрицательных момента:

а) Во-первых, само существование налога, да еще уплачиваемого за счет чистой прибыли, сравнимо с наказанием предприятия, привлекающего инвестиции в реальный сектор экономики;

б) Во-вторых, возникает дискриминация корпоративных облигаций относительно облигаций федерального правительства, т.е. облигации предприятий заранее ставятся в неравные условия;

в) В-третьих, в сложившейся ситуации среди потенциальных инвесторов наиболее привлекательны бумаги с короткими сроками обращения. Однако для эмитента регулярный выпуск “коротких” облигаций излишне дорог, так как требует регулярной уплаты налога на операции с ценными бумагами.

2. Действующие акты ФКЦБ России не позволяют начинать вторичное обращение облигаций ранее регистрации отчета о выпуске ценных бумаг. Это в свою очередь не дает российским эмитентам возможности оперативного управления долгом за счет постепенного размещения облигаций отдельными траншами, поскольку сначала должны быть размещены все транши облигаций одного выпуска и лишь затем может начаться их вторичное обращение.[24, стр.104]

3. Размещение корпоративных облигаций затрудняется требованием о необходимости продажи ценных бумаг одного выпуска по единой цене в течение одного дня. В реальности это не позволяет эмитентам реализовывать облигации путем проведения аукциона, аналогичного ГКО/ОФЗ, т.е. когда все поданные заявки с ценой приобретения облигаций (не ниже устанавливаемой эмитентом минимальной “цены отсечения”) удовлетворяются путем совершения сделок купли/продажи. Вместо этого нужно сначала либо договариваться с потенциальными инвесторами о ценах размещения облигаций, либо продавать их на аукционе по единой цене, что также увеличивает стоимость заимствования.

4. Как известно, в российской практике бухгалтерского учета выплачиваемые эмитентам проценты по облигациям не относятся к составу затрат, включаемых в себестоимость, и выплачиваются из чистой прибыли, что резко снижает эффективность займа. Необходимо подчеркнуть, что такой порядок не соответствует международным стандартам бухгалтерского учета, согласно которым проценты по облигациям и кредитам должны удерживаться из прибыли до налогообложения. Только с выходом Постановления Правительства РФ от 26 июня 1999 г. №696 стало возможным отнесение процентов по облигациям, выплачиваемых эмитентам, на себестоимость. Однако такой порядок действует только в отношении облигаций, обращение которых осуществляется через организаторов торговли на рынке ценных бумаг, имеющих лицензию ФКЦБ России. Это обстоятельство существенно ограничивает круг возможных эмитентов: при невозможности и/или нецелесообразности выведения облигаций для обращения через организаторов торговли эффективность эмиссии облигаций по-прежнему будет невысокой.

5.Еще одна проблема состоит в том, что в отношении облигаций установлен ряд законодательных требований, также в известной степени ограничивающих их выпуск. Так, в соответствии с ГК РФ и ФЗ “Об акционерных обществах” при выпуске облигаций эмитентом в обязательном порядке должны быть соблюдены следующие формальные условия:

– номинальная стоимость всех выпущенных обществом облигаций не должна превышать размер уставного капитала общества, либо величину обеспечения, предоставленного обществу третьими лицами для целей выпуска;

– выпуск облигаций допускается после полной оплаты уставного капитала;

– выпуск облигаций без обеспечения допускается на третьем году существования общества при условии надлежащего утверждения к этому времени двух годовых балансов общества;

– общество также не вправе размещать облигации, конвертируемые в акции общества, если количество объявленных акций общества меньше количества акций, право на приобретение которых предоставляют облигации.

В целом, как уже предпринятые, так и планируемые меры по совершенствованию законодательства и развитию инфраструктуры рынка (например, секьютеризация ценных бумаг)

|

из

5.00

|

Обсуждение в статье: ГЛАВА 2. АНАЛИЗ РОССИЙСКОГО РЫНКА КОРПОРАТИВНЫХ ОБЛИГАЦИЙ |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы