|

Главная |

ГЛАВА 3. Анализ налоговой задолженности в РФ

|

из

5.00

|

Смыслом и главной характеристикой налоговой системы является «доставка» средств в бюджет, поэтому рассмотрение российской системы налогов естественно начать с налоговых платежей. В этом отношении показатели за 2010-2012 гг. выглядят весьма убедительно; доходы консолидированного бюджета увеличились в 2,9 рала, а контролируемые налоговыми органами (МНС) доходы - и 2,7 раза (табл. 1.1).

Если говорить о налоговой нагрузке в целом, то можно видеть последовательное увеличение бремени налогов в последние годы.

Таблица 3.1 Динамика налоговой нагрузки (%)

| 2009 | 2010 | 2011 | 2012 | |

| 1. Доля доходов консолидированного бюджета РФ в ВВП | 25,5 | 28,7 | 29,7 | 32,4 |

| 2. Доля налоговых платежей, контролируемых МНС, в ВВП | 18,0 | 19,4 | 20,6 | 21,4 |

Явный рост налогового бремени происходит на фоне экономического роста. Парадоксальность этой ситуации состоит еще и в том, что повышение налоговой нагрузки идет вопреки реальным шагам по снижению налогов.

Классическая либеральная схема взаимосвязи налогов и экономики выглядит так: снижение налогов активизация производства - увеличение налоговой базы - рост налоговых платежей. В этой схеме, столь популяризуемой некоторыми идеологами реформ, нет и не может быть места повышению налогового бремени, тогда как именно это повышение мы сегодня и наблюдаем.

Общая налоговая нагрузка учитывает налоги на внешнеэкономическую деятельность, и они по величине могут быть значительными. К примеру, их доля в ВВП составляла в 2008 г. - 1,8%, тогда как в 2011 г. -4,3%. Такие колебания говорят об осторожности, с какой следует оперировать общим показателем налогового бремени, ибо за счет исключительно конъюнктурных факторов (движение мировых цен на сырье) показатель налогового бремени может значительно колебаться. Но можно ли такое колебание назвать колебанием нагрузки на экономику? Повышение общего бремени за счет внешнеторговых факторов может вовсе не свидетельствовать об ужесточении налогового режима в стране. Более того, рост цен на сырье влечет активизацию производства сырьевых отраслей. Рост налогов при этом является, в основном, следствием роста производства.

Еще один методологический момент прямо связан с задачами государства в инвестиционной сфере: налоговая нагрузка должна учитывать вложения государства в производство и понижаться на их величину.

Практический нюанс состоит в том, что налоговое бремя в России вполне среднего уровня, однако остается актуальным вопрос о его распределении; здесь мы остановимся на двух его аспектах - отраслевом распределении бремени и льготах.

Анализ налоговой нагрузки основных отраслей экономики за 2009-2012гг., рассчитанной как отношение суммы поступивших налоговых платежей к валовой добавленной стоимости, показывает ее неравномерность. Основная тяжесть налогов лежит па производственных отраслях (за исключением сельского хозяйства). Это обусловлено самим характером их деятельности, представляющей меньше возможностей для легального и нелегального ухода от налогов.

Тревожным выглядит тот факт, что бремя растет именно в тех отраслях, где оно наиболее высокое (промышленность, связь). Если бы речь шла не об отраслях, а об отдельных предприятиях, то неравномерное изменение бремени можно было бы объяснить структурными сдвигами в экономике. Но применительно к отраслям такое объяснение не может иметь места, поэтому можно говорить о целесообразности отраслевого перераспределения налоговой нагрузки в направлении ее выравнивания.

Если говорить о льготах, то серьезным нападкам подверглась гл. 25 Налогового кодекса РФ за отмену инвестиционной льготы. В связи с этим считаем необходимым отметить следующее. Сетования по поводу отмены инвестиционной льготы во многом являются отражением общего преувеличенного представления о регулирующих возможностях налога вообще и налоговых льгот в частности. Поэтому следует критически относиться к таким, например, выводам: «Снижение ставок отдельных налогов при устранении многочисленных льгот не привело к заметному для бизнеса уменьшению общей налоговой нагрузки на предприятия. Ликвидация же льгот по налогу на прибыль, использовавшуюся для инвестирования, в условиях недоступности банковских кредитов лишило предприятия и этого стимула».

Если обратиться к цифрам, то картина предстает такой. В 2012 г. в консолидированный бюджет поступило 463 млрд. руб. налога на прибыль предприятий, что составило 90% от уровня предыдущего года. Предположим, что гл.25 НК РФ была задействована с 1 января 2012 г. и потому поступившая в казну сумма налога могла бы равняться 640 млрд. руб. (в предположении, что рост налога на прибыль идет примерно в одной пропорции с общим объемом налоговых доходов, что и имело место в 2010-2011 гг.). Таким образом, предприятия «сэкономили» на налоге 177 млрд. руб.

Заметим, что исходная гипотетическая сумма 640 млрд. руб. включает в себя и условно «произведенные» расходы на капитальные вложения, так как исчислена в пропорции от учитывающих такие расходы сумм. Теперь, сопоставим цифры в 2011 г. предприятия затратили около 300 млрд. руб прибыли по льготе на финансирование капитальных вложений, а в 2012 г. они при желании могли бы вложить на 85% больше. Таких темпов роста инвестиций ждать еще долго.

Разумеется, это - средние и общие цифры. Отдельные предприятия, инвестировавшие до 50% прибыли, теряют на отмене льготы. Но будем иметь в виду, что налогообложение составляет одно из общих условий хозяйствования и обязано исходить именно из средних, общих, стандартных обстоятельств, которые, как мы видели, полностью оправдывают новый порядок обложения прибыли.

Налоговый кодекс, отменив так называемую инвестиционную льготу, в гл. 25 «Налог на прибыль организации» установил отдельной статьей (ст. 262) порядок учета расходов на научные исследования и опытно-конструкторские разработки. Тем самым новый налоговый режим подталкивает предприятия к научно-техническому прогрессу и инновационным формам развития, обеспечивая новое качество экономического роста.

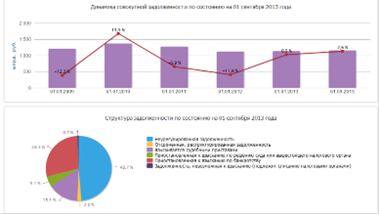

Общая сумма задолженности на 1 января 2012 г. по налогам, администрируемым МНС, налоговых санкций - 1111,7 млрд. руб. Ее структура и изменение представлены в таблице 2.2.

Таблица 3.2 Структура задолженности по налогам в 2011 - 2012 гг.

| на 01.01.2011 г. | на 01.01.2012 г. | |||

| млрд. руб. | % | млрд. руб. | % | |

| Всего задолженность | 1051,1 | 100,0 | 1113,7 | 100,0 |

| в том числе: | ||||

| налоги | 475,0 | 45,2 | 528,1 | 46,8 |

| пени | 51,3 | 49,0 | 531,0 | 47,7 |

| штрафы | 60,8 | 5,8 | 60,9 | 5,5 |

Неоднократно проводимые реструктуризации долгов увеличили долю отсроченных (рассроченных) платежей с 25,6% в 2008 г. до 36,7% в 2011 г. В 2012 г. их доля снизилась за счет резкого возрастания приостановленных к взысканию платежей, в чем отразился очередной всплеск налоговых споров (об этом речь пойдет ниже): доля приостановленных платежей за 2010 г выросла в два раза. К положительным сдвигам можно отнести выравнивание задолженности по бюджетам (ранее долг в федеральный бюджет рос заметно быстрее, чем в региональные). В 2012 г. основная часть задолженности приходится на федеральный бюджет: если в 2008 г. его доля составляла 53%, то через пять лет - 87%. В структуре задолженности основное место продолжает занимать НДС.

Отношение общей задолженности, включая пени и штрафы, на 01.01.2011 г. к сумме всех налоговых платежей в 2012 г. составило почти 48%. Оно за последние годы меняется к лучшему, но все еще остается значительным. Наиболее неблагополучное положение с самым крупным налогом - НДС: в 2012 г. задолженность по нему составила свыше 90% от поступлений. Причины этого можно видеть в сложном механизме платежей, включающем множественность расчетов и допускающем возможности уклонения от налогов. Отраслевой срез задолженности обнаруживает значительные колебания. Если в целом по экономике задолженность по налогам, штрафам и пеням, контролируемым МНС, составляла на 1 января 2011 г. 48% суммы налоговых поступлений, то по целому ряду отраслей картина гораздо более удручающая. За стопроцентный рубеж переступили: легкая и лесная промышленность. В сельском хозяйстве и в угольной промышленности задолженность превысила сумму налоговых поступлений в 3 раза. Но самым безнадежным должником в России, как ни странно, является негосударственное страхование. В 2012 г. эта отрасль уплатила 4,0 млрд. руб. налогов, при том что ее задолженность на 01.01.2011 г. (включая пени и штрафы) составила 34,7 млрд. руб. Этот долг образовался в 2009-2010 гг., когда шло резкое сокращение сети страховых организаций, к тому же сыграл свою роль и кризис: если на 01.01.2009 г. задолженность (без пеней и штрафов) равнялась 137 млн. руб. то уже через год долг составил 12.4 млрд. руб. Ясно, что, оказавшись во много раз «беднее» крестьян и шахтеров, страховщики не смогут выжить без принудительного страхования авто, жилья и еще много чего другого. Представленные вычисления можно представить в виде графиков, которые размещены на сайте nalog.ru.

Зависимость задолженности от налоговой политики чрезвычайно многообразна. Задолженность - это своего рода результирующий показатель качества налогов и их действия в конкретных условиях. Погодовой анализ задолженности позволяет сделать весьма логичный вывод о том, что и кризисные годы рост задолженности ускоряется. Отсюда следует, что решение проблемы долгов можно видеть в нормально развивающейся экономике, подтверждая ранее сделанный вывод: влияние экономики на налоги гораздо сильнее, чем обратное их действие.[По информации, взятой из 15]

ЗАКЛЮЧЕНИЕ

Таким образом, по курсовой работе можно сделать следующие выводы.

Налоговый Кодекс РФ определяет налог как «обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств, в целях финансового обеспечения деятельности государства и (или) муниципальных образований».

Обязанность по уплате налога возникает всегда при наличии объекта налогообложения. При этом налог устанавливается и вводится законом, его уплата носит принудительный характер, он уплачивается на основе безвозмездности; налог является абстрактным платежом и обычно не имеет целевого назначения.

Из этой обязанности проистекает вероятность возникновения задолженности перед государством в виде пеней, штрафов и недоимок. Данная проблема актуальна не только для нашей страны, она имеет глобальный характер: и развивающиеся страны, и страны с передовой экономикой имеют проблемы с недоуплатой налогов от граждан и организаций.

Весь комплекс способов и методов погашения задолженности по налогам и другим обязательным платежам в бюджеты и государственные внебюджетные фонды, а также штрафным санкциям и пеням, начисленным за нарушения налогового законодательства, можно разделить на три основные группы - принудительные, добровольные и добровольно - принудительные.

К принудительному погашению задолженности по налогам и другим обязательным платежам в бюджеты и государственные внебюджетные фонды, а также штрафным санкциям и пеням, начисленным за нарушения налогового законодательства, следует отнести действия государственных налоговых инспекций, направленные на взыскание налоговой задолженности, образовавшейся у налогоплательщика в результате контрольной работы налоговых органов.

Добровольное погашение налоговой задолженности выражается в уплате недоимки по налогам и другим обязательным платежам в бюджеты и государственные внебюджетные фонды, а также штрафным санкциям и пеням за нарушения налогового законодательства, как начисленной государственными налоговыми инспекциями в ходе контрольной работы, так и самостоятельно выявленной налогоплательщиком.

Добровольно - принудительное погашение налоговой задолженности - это действия налогоплательщика - недоимщика, направленные на погашение задолженности по налогам и другим обязательным платежам в бюджеты и государственные внебюджетные фонды, а также штрафным санкциям и пеням, начисленным за нарушения налогового законодательства, осуществляемые под контролем соответствующей государственной налоговой инспекции и под угрозой наступления ответственности, установленной законодательством Российской Федерации

Хотя формирование основ современной российской налоговой системы в целом закончено, она не может считаться окончательно сформированной. Налоговая система должна будет динамично изменяться вместе с дальнейшим проведением социально-экономических преобразований.

|

из

5.00

|

Обсуждение в статье: ГЛАВА 3. Анализ налоговой задолженности в РФ |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы