|

Главная |

Виды доходов. Современная политика формирования доходов бюджетов

|

из

5.00

|

Решающее значение в доходах бюджета имеют налоги. Налоги - обязательные платежи, взимаемые государством (центральными и местными органами власти) с физических и юридических лиц. Исторически их возникновение относится к периоду разделения общества на социальные группы и появления государства.

Государство без налогов существовать не может, поскольку они - главный метод мобилизации доходов в условиях господства частной собственности и рыночных отношений.

Налоги, участвуя в перераспределении новой стоимости - национального дохода, выступают частью единого процесса воспроизводства, специфической формой производственных отношений, которые формируют их общественное содержание. Общественное содержание налогов дает возможность проникнуть в их глубинную сущность, раскрыть внутреннюю природу и эволюцию, важнейшие признаки и особенности, а также механизм воздействия налогов на производственные отношения в обществе. Налоги как часть распределительных отношений общества отражают закономерности производства.

Кроме общественного содержания, налоги имеют материальную основу, т.е. представляют собой реальную сумму денежных средств общества, мобилизуемую государством. При перераспределении национального дохода налоги обеспечивают органы государственной власти частью новой стоимости в денежной форме. Эта часть национального дохода, присвоенная принудительно в форме налогов со всего населения страны, превращается в централизованный фонд финансовых ресурсов государства. [11]

Доходы бюджетов разных уровней формируются за счет налоговых и неналоговых доходов, а также доходов целевых внебюджетных фондов. Объем поступлений неналоговых доходов и их виды устанавливаются в соответствующих бюджетах.

В любом бюджете доходы и расходы должны быть сбалансированы.

К налоговым доходам относятся федеральные налоги и сборы, региональные налоги и сборы, местные налоги и сборы, а также пени, предусмотренные в налоговом законодательстве Российской Федерации. Это обязательные, безвозмездные, невозвратимые платежи, взыскиваемые государственными учреждениями с целью удовлетворения государственных потребностей. В налоги включаются также прибыль, переводимая фискальными, экспортными и импортными государственными монополиями, а также прибыль от государственных монопольных закупок и продаж иностранной валюты (доходы акцизного типа).

Все налоги делятся на прямые и косвенные.

Прямые налоги предполагают непосредственное изъятие части доходов налогоплательщика. К ним относятся налог на доходы физических лиц, налог на прибыль предприятий и организаций, поимущественный налог и ряд других. Косвенные налоги - это налоги, взимаемые в ценах товаров и услуг. Косвенные налоги включают налог на добавленную стоимость (НДС), акцизы, таможенные пошлины, фискальные монопольные налоги.

В зависимости от органа, который взимает налог и его использует, различают: федеральные налоги; региональные налоги - налоги национально-государственных и административно-территориальных образований (республик в составе РФ, краёв, областей, автономной области, автономных округов, городов Москвы и Санкт-Петербурга); местные налоги. [11]

Налоговые доходы включают:

. Налоги на прибыль, доходы (Налог на прибыль организаций; налог на доходы физических лиц; налог на прибыль организаций с доходов, полученных в виде процентов по государственным и муниципальным ценным бумагам).

. Налоги и взносы на социальные нужды (единый социальный налог).

. Налоги на товары (работы, услуги), реализуемые на территории Российской Федерации (налог на добавленную стоимость на товар (работы, услуги), реализуемые на территории Российской Федерации; акцизы).

. Налоги на совокупный доход (единый налог, взимаемый в связи с применением упрощенной системы налогообложения, единый налог для юридических лиц, для индивидуальных предпринимателей, единый налог на вмененный доход для отдельных видов деятельности, единый сельскохозяйственный налог).

. Налоги на имущество (налог на имущество физических лиц; на имущество предприятий; налог на имущество, переходящее в порядке наследования и дарения).

. Налоги, сборы и регулярные платежи за пользование природными ресурсами (водный налог; налог на добычу полезных ископаемых; регулярные платежи за добычу полезных ископаемых (роялти) при выполнении соглашений о разделе продукции; водный налог, сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов).

. Государственная пошлина.

. Задолженность по отмененным налогам, сборам и иным обязательным платежам.

. Доходы от внешнеэкономической деятельности (таможенные пошлины; сборы, прочие налоги на импорт).

. Прочие налоги, пошлины и сборы (прочие федеральные налоги; налоги субъектов Российской Федерации; местные налоги и сборы).

Информация взята из Налогового Кодекса Российской Федерации, статьи 10.1; 170; 40; 47, также из федеральных законов, статей Бюджетного Кодекса Российской Федерации. [11]

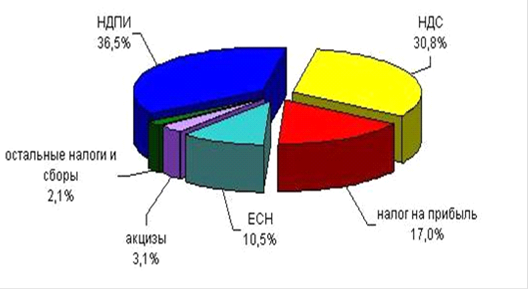

Рис. 1.3 - Структура поступлений доходов в ФБ за 2011 г.

Система налогов и сборов Российской Федерации представлена в таблице.

| Федеральные налоги и сборы | Налог на добавленную стоимость |

| Акцизы | |

| Налог на доходы физических лиц | |

| Налог на прибыль организаций | |

| Налог на добычу полезных ископаемых | |

| Государственная пошлина | |

| Водный налог | |

| Сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов | |

| Региональные налоги | Налог на имущество организаций |

| Транспортный налог | |

| Налог на игорный бизнес | |

| Местные налоги | Земельный налог |

| Налог на имущество физических лиц | |

| Специальные налоговые режимы | Система налогообложения для сельскохозяйственных товаропроизводителей |

| Упрощенная система налогообложения | |

| Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности | |

| Система налогообложения при выполнении соглашений о разделе продукции |

Как видно из приведенной таблицы, Налоговая система РФ насчитывает вполне ограниченный перечень налогов и сборов, действующий на всей территории РФ и позволяющий в полной мере осуществлять их эффективное администрирование.

Неналоговые доходы бюджетов разных уровней имеют существенные отличия от налоговых поступлений. Порядок их установления, исчисления и взимания регламентируется комплексом нормативных документов. Например, порядок перечисления средств, получаемых в порядке приватизации государственного или муниципального имущества, определяется законодательством Российской Федерации о приватизации, а взимание отдельных санкций - Гражданским и Уголовным кодексами Российской Федерации. Неналоговые доходы могут носить обязательный и необязательный характер, взиматься на добровольной и принудительной основах. У них не определены конкретные ставки, сроки уплаты, льготы и другие чисто налоговые элементы. [5]

В структуре неналоговых доходов федерального бюджета Российской Федерации наибольшую долю составляют доходы от внешнеэкономической деятельности, а вторыми по значению являются доходы от сдачи в аренду имущества, находящегося в государственной собственности.

Резервом роста неналоговых доходов является увеличение доходов от имущества, находящегося в собственности государства, в частности, в виде дивидендов по акциям, от сдачи в аренду объектов недвижимости.

Неналоговые доходы включают:

. Доходы от использования имущества, находящегося в государственной и муниципальной собственности, или от деятельности (дивиденды по акциям, принадлежащим государству; доходы от сдачи в аренду государственного имущества; проценты, полученные за размещение в банках и банковских учреждениях временно свободных средств и за предоставление кредитов внутри страны, а также правительствам иностранных государств; доходы от оказания услуг или компенсации затрат государства; перечисления прибыли ЦБ РФ; прочие поступления от государственной собственности или деятельности).

. Платежи за пользование природными ресурсами (плата за негативное воздействие на окружающую среду; платежи за пользование лесным фондом).

. Доходы от оказания платных услуг и компенсации затрат государства (плата за выдаваемые паспорта, пробирная плата, лицензионные сборы и т.д.).

. Доходы от продажи материальных и нематериальных активов (от продажи государством принадлежащих ему акций предприятий; от продажи права аренды земельных участков, находящихся в государственной собственности и т.д.).

. Административные платежи и сборы (сборы, взимаемые Государственной автомобильной инспекцией (кроме штрафов); прочие платежи, взимаемые государственными организациями за выполнение определенных функций).

. Штрафы, санкции, возмещение ущерба (взыскиваемые с лиц, виновных в хищении и недостаче материальных ценностей; поступление сумм за выпуск и реализацию продукции, изготовленной с отступлением от стандартов и технических условий; санкции за нарушение порядка применения цен; административные штрафы и иные санкции; доходы от реализации конфискованного, бесхозного имущества, переходящего по праву наследования к государству, и кладов).

. Прочие неналоговые доходы.

Доходы бюджетов образуются за счет собственных, закрепленных и регулирующих доходных источников, а также прямой финансовой помощи в различных формах и других доходов в соответствии с законом (решением) о бюджете на соответствующий финансовый год. Доходы являются обезличенными, за исключением случаев, оговоренных специальным законодательством. [6]

К собственным доходам бюджетов относятся:

Налоговые доходы, зачисляемые в бюджеты в соответствии с бюджетным законодательством Российской Федерации и законодательством о налогах и сборах;

Неналоговые доходы, зачисляемые в бюджеты в соответствии с законодательством Российской Федерации;

Доходы, полученные бюджетами в виде безвозмездных и безвозвратных перечислений, за исключением субвенций из Федерального фонда компенсаций и (или) региональных фондов компенсаций. [5]

Пропорции распределения налогов и порядок бюджетного регулирования между бюджетами разных уровней утверждаются федеральным законом о федеральном бюджете на очередной финансовый год на срок не менее трёх лет. Срок действия долговременных нормативов может быть сокращен только в случае внесения изменений в налоговое законодательство Российской Федерации. Бюджетный Кодекс РФ вводит как обязательное условие возможное увеличение нормативов отчислений в бюджеты нижестоящего уровня на очередной финансовый год, однако механизм реализации этой нормы до настоящего времени ещё четко не установлен.

С самого начала рыночных реформ российский бюджет фактически держится за счет косвенных налогов, основная тяжесть которых приходится на наиболее незащищенные слои населения. В эффективной рыночной налоговой системе наибольший удельный вес занимают прямые налоги с юридических и физических лиц, т.е. на труд и предпринимательство ( в США - 75,1%, в России - 37,3%), а в федеральном бюджете США доля косвенных налогов составляет всего 4%.

Высокое косвенное налогообложение в российской налоговой системе выступает фактором сдерживания спроса, его излишняя тяжесть является одной из причин затяжного спада российской экономики. Косвенные налоги не связаны непосредственно с эффективностью труда и капитала и в известной мере даже противостоят ей. В некоторой степени они носят антирыночный характер, поэтому их уровень не должен быть высоким. Тенденция постепенного, а не одномоментного, что нереально, ограничения доли косвенных налогов в налоговой системе России отвечает целям антикризисной политики и продолжения экономической реформы. Внедрение этого принципа в российскую налоговую систему и в налоговое законодательство особенно важно, поскольку основная масса платежей в бюджет и внебюджетные фонды уплачивается без учета каких-либо объективных факторов и условий производства, влияющих на уровень рентабельности, что в целом ряде случаев приводит к изъятию фондов возмещения предприятий. [10]

На развитие российской экономики, особенно производственного её сектора, существующая налоговая система оказывает угнетающее воздействие. У предприятий, которые полностью платят налоги, не остается достаточных средств для инвестиций, для модернизации, для адаптации к условиям рынка.

При этом государство пытается решить задачу поддержки предприятий путем широкого распространения льготного режима налогообложения. Льготы зачастую представляются вне системы государственных приоритетов, отдельным предприятиям и организациям.

Принципы формирования доходов бюджетов бюджетной системы РФ не нашли должного отражения в БК. Вместе с тем указанные далее принципы были определены в программе развития бюджетного федерализма в Российской Федерации на период до 2005 года, одобренной постановлением Правительства РФ от 15.08.2001 №584. [5]

|

из

5.00

|

Обсуждение в статье: Виды доходов. Современная политика формирования доходов бюджетов |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы