|

Главная |

Глава 10.ГОСУДАРСТВЕННАЯ ОТРАСЛЕВАЯ ПОЛИТИКА 11 страница

|

из

5.00

|

Расточительные расходы и входную цену как сигналы о качестве объединяет то, что продавец высококачественного товара при входе на рынок несет необратимые издержки. Эти издержки могут быть как явными (расточительные расходы), так и неявными (отказ от адекватной цены товара). В обоих случаях только повторные продажи позволяют фирме компенсировать убытки, которые она терпит при входе на рынок. Обратим внимание на то, что и расточительные расходы, и низкая входная цена могут играть роль сигналов только при достаточно высоком уровне экономической грамотности покупателя. «Премию за качество» покупатель платит, зная, что фирма не может покрыть расточительные расходы из текущей выручки. Следовательно, покупатель должен иметь представление не только об объемах затрат фирмы, например, на рекламу, но и о ее издержках вообще. Низкая входная цена воспринимается как сигнал качества благодаря знанию покупателя о том, что она ниже средних издержек производства низкокачественного товара.

Все перечисленные нами сигналы позволяют покупателю получать косвенную информацию о качестве производимой продукции. Чем эффективнее действует система сигналов, тем при прочих равных условиях меньше отклонение рыночного равновесия от Парето-эффективного. Эффективность как каждого из названных нами сигналов, так и системы сигналов в целом ограничена и противоречивостью их действия, и способностью покупателей адекватно воспринимать и анализировать полученные сигналы.

Существование проблемы асимметричной информации о качестве на товарном рынке создает дополнительные барьеры на пути новых фирм. Прежде чем производитель товара высокого качества сможет продавать свой продукт по цене, позволяющей получать хотя бы нормальную прибыль, он должен сигнализировать покупателю о качестве своей продукции. Независимо от конкретной стратегии продавца (предоставление гарантий, низкая входная цена, расточительные расходы) продвижение и позиционирование товара на рынке сопряжено со значительными дополнительными расходами - инвестициями в репутацию.

Асимметричная информация и негативный отбор на рынке кредитов

Проблемы асимметричной информации существуют не только на товарных рынках. Не меньшее влияние асимметрия информации оказывает на развитие рынков факторов производства. Рассмотрим проявление неполноты и асимметрии информации

на рынке кредитов.

Спрос на заемные средства определяется уровнем эффективности инвестиционных проектов фирмы. Чем выше показатели эффективности инвестиционного проекта, тем выше максимальная ставка процента, которую в состоянии уплатить фирма. Собственно эта максимальная ставка процента (reservation interest rate) равна внутренней норме доходности (internal rate of return) - такой ставке дисконтирования, при которой чистая текущая ценность инвестиционного проекта (разность между текущей ценностью потока чистой выручки и текущей ценностью инвестиционных затрат) равна нулю. Если ранжировать инвестиционные проекты по убыванию внутренней нормы доходности, равновесной ставкой процента будет та, при которой кредитом воспользуются фирмы, имеющие инвестиционные проекты с внутренней нормой доходности, большей или равной ставке банковского процента. Использование заемных средств под процент, превышающий внутреннюю норму доходности, приносит фирме убытки. Равновесие на рынке кредитов, при котором заемными средствами пользуются только те проекты, внутренняя норма доходности которых больше либо равна ставке банковского процента, является Парето- эффективным.

Простая модель равновесия на рынке кредитов существенно изменится, если мы предположим, что:

• существует асимметрия информации об уровне внутренней нормы доходности инвестиционного проекта между кредитором и заемщиком;

• осуществление инвестиционного проекта и связанные с ним риски находятся вне контроля кредитора;

• при выборе инвестиционного проекта кредитор и заемщик в силу институциональных условий демонстрируют разное отношение к риску.

Рассмотрим проблему «кредитор-заемщик» на условном примере. Фирма просит у банка 10 000 млн. руб. на осуществление инвестиционного проекта длительностью 1 год. В случае удачного осуществления инвестиционного проекта фирма выплачивает кредитору долг с процентами. В случае неудачного осуществления инвестиционного проекта фирма становится банкротом. И тогда получение кредитором хотя бы части суммы кредита становится весьма проблематичным. Для фирмы величина чистых потерь, связанных с банкротством (явных и неявных - расходы на ликвидацию, на судебные издержки, потеря марки и репутации и т. д.) составляет 2 000 млн. руб.

Фирма имеет три варианта осуществления инвестиционного проекта, характеризующиеся следующими параметрами:

| Вариант | Вероятность удачного осуществления проекта р | Кредитный риск | Чистая выручка инвестора, млн руб | Ожидаемая чистая выручка, млн руб | |

| в случае удачного осуществления проекта Net Rev1 | в случае неудач-ного осуществ-ления проекта Net Rev0 | ||||

| 0,8 | низкий | ||||

| 0,5 | средний | ||||

| 0,2 | высокий |

Зависимость величины чистой выручки в случае удачного осуществления проекта от вероятности его осуществления описывается формулой Net Rev1 = 5 000 + 10 000/р, где р - вероятность успешного осуществленния инвестиционного проекта. Конкретный вариант осуществления инвестиционного проекта фирма выбирает после предоставления кредита. Поскольку ожидаемая чистая выручка одинакова для всех вариантов осуществления проекта, но уровень риска для них различен, то при условии что фирма не склонна к риску, она будет выбирать из доступных вариантов осуществления инвестиционного проекта вариант с наименьшим уровнем кредитного риска. Выбор варианта осуществления инвестиционного проекта с наибольшей вероятностью успешного осуществления при данной ставке процента в интересах банка, поскольку для него ожидаемая прибыль отрицательно зависит от уровня кредитного риска.

Предположим, что банк является монополистом в отношении фирмы. Банк, как никакой другой экономической агент, обладает широкими возможностями ценовой дискриминации. Он имеет возможность выявить максимальную готовность платить за кредит, изучив бизнес-план фирмы и другие документы, обосновывающие экономическую целесообразность кредитования инвестиционного проекта.

Банк назначает ставку процента на уровне максимальной ставки-процента, которую готова заплатить фирма (reservation interest rate). Эта ставка процента должна быть такой, чтобы ожидаемая чистая выручка фирмы после выплаты банку кредита с процентами была равна нулю. Зависимость чистой выручки фирмы от удачного или неудачного осуществления проекта выглядит следующим образом:

| Осуществление проекта | Вероятность | Чистая выручка фирмы (за вычетом выплаты суммы кредита с процентами в случае успешного осуществления инвестиционного проекта) |

| Удачное | Р | 5 000 + 10 000/р - 10 000(1 + i), где i - ставка банковского процента |

| Неудачное | 1-р | -2 000 |

Максимальная ставка процента, которую готова уплатить фирма, определяется из уравнения:

(5 000 + 10 000/р - 10 000(1 + i))p + (- 2 000)(1 - р) = 0, i = -0,3 + 0,8/р.

Мы видим, что максимальная (резервационная) ставка процента для фирмы обратно пропорциональна вероятности успешного осуществления инвестиционного проекта. Ее зависимость от варианта осуществления инвестиций выглядит следующим образом:

| Вариант | Вероятность удачного осуществления проекта | Кредитный риск | Максимальная (реэервационная) ставка процента |

| 0,8 | низкий | 0,7 ( 70%) | |

| 0,5 | средний | 1,3(130%) | |

| 0,2 | высокий | 3,7 (370%) |

Если бы банк был абсолютно уверен, что фирма выберет первый, второй или третий вариант осуществления инвестиционного проекта, он назначил бы соответствующую ставку процента по кредитам. Однако банк не может с полной достоверностью знать, какой вариант осуществления инвестиционного проекта выберет фирма, так как ее действия по использованию кредита находятся вне контроля банка. На основе изучения бизнес-плана банк выдвигает следующие предположения относительно вероятности осуществления трех упомянутых вариантов инвестиционного проекта:

| Вариант | Вероятность удачного осуществления проекта | Вероятность, что будет осуществляться данный вариант |

| 0,8 | 0,8 | |

| 0,5 | 0,19 | |

| 0,2 | 0,01 |

| Ожидаемая вероятность успешного осуществления инвестиционного проекта с точки зрения банка составляет 0,737. Исходя из ожидаемой вероятности успешного осуществления инвестиционного проекта, банк назначает для фирмы ставку процента, равную i = -0,3 + 0,8/0,737 = 0,785 или 78,5% годовых. |

Как повлияет это решение банка на поведение фирмы? Видно, что при ставке процента, равной 78,5% годовых, неотрицательную чистую выручку фирма получит только осуществляя варианты инвестиционного проекта со средним или высоким уровнем кредитного риска. Мы наблюдаем на рынке кредитов с асимметричной информацией ту же проблему риска недобросовестности контрагента (moral hazard), что и на товарном рынке. Если кредитор ожидает, что вероятность осуществления инвестиционного проекта с низким уровнем кредитного риска отлична от единицы, при назначаемой им ставке банковского процента в интересах заемщика - выбрать инвестиции с более высоким уровнем кредитного риска. Интересы банка при этом страдают. Назначая ставку процента, равную 78,5% годовых, банк рассчитывает на ожидаемую сумму возврата кредита с процентами через год, равную 10 000(1 + i)p в размере 12 802 млн. рублей. Если фирма выберет вариант осуществления инвестиционного проекта со средним уровнем кредитного риска (вероятность успешного осуществления проекта 0,5), ожидаемая сумма возврата кредита с процентами составит 8 685 млн. рублей - иначе говоря, банк потерпит убытки.

Мы наблюдаем, как и на товарном рынке, негативный отбор (adverse selection) - если банк назначает ставку процента, не зная с полной достоверностью кредитного риска инвестиционного проекта, проекты с высоким уровнем кредитного риска вытесняют проекты с низким уровнем кредитного риска

Само знание банка о существовании проблемы негативного отбора проблемы не решает. Пусть банк проделал вслед за нами те же самые выкладки и пришел к выводу о том, что ставка процента 78,5% годовых слишком высокая для инвестиционного проекта с низким уровнем кредитного риска, но слишком низкая для проекта со средним уровнем кредитного риска. Каковы будут действия банка? Снижение ставки процента до уровня 70% годовых не решит проблемы, поскольку риск безответственного поведения контрагента сохраняется: по-прежнему фирма имеет стимул выбирать более рискованный вариант осуществления инвестиционного проекта. Назначить более высокую ставку процента? Предположим, банк изменит свои ожидания относительно того, какой вариант инвестиционного проекта выберет фирма:

| Вариант | Вероятность удачного осуществления проекта | Вероятность, что будет осуществляться данный вариант |

| 0,8 | ||

| 0,5 | 0,95 | |

| 0,2 | 0,05 |

Ожидаемая вероятность успешного осуществления инвестиционного проекта с точки зрения банка составляет 0,485, и банк назначает ставку банковского процента 1,35 или 135% годовых. Однако при такой ставке процента фирме невыгодно осуществлять инвестиционный проект со средним уровнем кредитного риска. Неотрицательную чистую прибыль с учетом выплаты кредита принесет ей лишь осуществление инвестиционного проекта с высоким уровнем кредитного риска. И в этом случае ожидаемый возврат кредита с процентами для банка означает убытки.

Следовательно, единственной стратегией, которая не принесет банку убытков, является стратегия выбора ставки банковского проекта, равной 370% годовых. Стратегией фирмы, следовательно, будет осуществление инвестиционного проекта с самым высоким возможным уровнем кредитного риска.

Итак, мы пришли к выводу о том, что асимметрия информации о кредитном риске инвестиционных проектов приводит к повышению ставки процента и преобладанию на рынке рискованных инвестиционных проектов. Следует обратить внимание, что в рассмотренном нами примере «рискованность» служит отрицательной характеристикой, поскольку не сопровождается повышением ожидаемой чистой выручки фирмы. Как можно разрешить проблему негативного отбора на рынке кредитов? Рассмотрим два варианта.

1. Контроль заемщика над осуществлением инвестиционного проекта. Эта мера используется в большей или меньшей степени всеми заемщиками на кредитном рынке. Однако полное устранение асимметрии информации о кредитном риске требует слишком тщательного контроля над деятельностью заемщика и сопряжено с крайне высокими издержками мониторинга. Издержки мониторинга служат разновидностью трансакционных издержек, снижающих эффективность функционирования рынка.

2. Сигналы об уровне кредитного риска. Наиболее надежным сигналом об уровне кредитного риска для банка служит кредитная история. Заемщики, не имеющие добротной кредитной истории, вынуждены ceteris paribus пользоваться кредитами по более высокой ставке процента. Как расточительные расходы фирм и низкая первоначальная цена служат инвестициями в репутацию на товарном рынке, так выплату дополнительной суммы процентов можно рассматривать как затраты фирмы на создание репутации на рынке кредитов.

Источники информации о потенциальных заемщиках коммерческих банков

Асимметричная информация о кредитном риске ухудшает условия деятельности коммерческих банков и снижает их прибыль, создавая предпосылки вытеснения добросовестных заемщиков недобросовестными, низкорисковых проектов высокорисковыми, «хороших» кредитов «плохими». Для решения проблемы «рынка лимонов» кредиторы используют различные каналы получения информации о потенциальном клиенте:

• непосредственно заявка о выдаче кредита;

• интервью, проводимое специально для выяснения вопросов, не освещенных в заявке на выдачу кредита;

• данные кредитных бюро, организуемых банками и финансовыми организациями для обмена информацией.

Основными критериями оценки потенциального заемщика служат:

• кредитная история;

• готовность предоставить залог и сумма залога;

• поток доходов;

• репутация в глазах деловых партнеров;

• резервные активы и собственность, которые могут быть реализованы с целью получения средств для возврата кредита,

• финансовая отчетность (баланс и счет прибылей и убытков);

• список кредиторов, партнеров и клиентов.

Обратим внимание на то, что все эти критерии оценки не сообщают непосредственно информации о кредитном риске, а служат косвенными сигналами о «качестве» потенциального заемщика.

Источник: Виноградов Д. В. К вопросу о структуре инвестиционного отдела коммерческого банка. ВШЭ, 1996.

Если асимметричная информация о качестве на товарном рынке наносила ущерб интересам производителей товаров высокого качества (новая фирма должна нести невозвратные потери, чтобы сигнализировать покупателю о качестве своего товара), асимметрия информации о кредитном риске на рынке кредитов наносит ущерб интересам заемщиков с низким уровнем кредитного риска. Следовательно, для новой фирмы асимметричная информация о кредитном риске создает барьеры входа на рынок. Чем сильнее проблема асимметрии информации на рынке кредитов, тем выше барьеры входа на рынок, тем больше преимущества уже действующих в отрасли фирм по сравнению с их потенциальными конкурентами, тем при прочих равных условиях выше потенциал монопольной власти.

Упомянутые нами контроль над осуществлением инвестиционного проекта и кредитная история смягчают проблему асимметричной информации об уровне кредитного риска. Но одновременно на рынке существуют факторы, усугубляющие эту проблему. К ним относится прежде всего проблема противоречивости интересов собственников и менеджеров (см. главу 1). Мы предполагали в нашем примере, что фирма не заинтересована в использовании кредитов по ставке процента, превышающей внутреннюю норму доходности. Это верно в том случае, если принимающие решение об использовании кредита агенты несут полную ответственность за результаты осуществления проекта. Следовательно, они не заинтересованы в предоставлении банку неверной информации об уровне кредитных рисков. Но для фирмы с разделенными собственностью и управлением это может быть неверно. Различия и противоречивость интересов собственников и менеджеров проявляется, в частности, в том, что менеджеры могут быть заинтересованы в использовании кредитов под ставку процента, не соответствующую уровню эффективности деятельности фирмы. В этом случае поиск кредита может сопровождаться предоставлением неверной информации о характеристиках инвестиционного проекта. Проблема асимметричной информации возникает в новой форме - банк сталкивается с двумя типами заемщиков - добросовестными и недобросовестными, - и не может с полной достоверностью утверждать, к какому типу относится конкретная фирма.

Асимметричная информация о ценах

Неполная информированность покупателя о ценах товара, как и его неинформированность о качестве, позволяет фирмам на рынке с низкой концентрацией продавцов получать экономическую прибыль. Ценовая конкуренция между фирмами на рынке ограничена тем сильнее, чем хуже покупатели осведомлены об уровне цен на товары-заменители у разных продавцов. Неинформированность хотя бы части покупателей об уровне цен аналогичных товаров у разных продавцов дает возможность повысить цену.

Рассмотрим особенности рыночного равновесия в случае, когда продавцу противостоят покупатели, из которых хотя бы часть не знают относительных цен аналогичных товаров. Проанализируем такой рынок на примере продажи сувениров в городе, где их приобретают туристы и местные уроженцы.

Предположим, что турист приезжает в город N на очень короткий срок. Он хотел бы купить какой-нибудь сувенир на память. Поскольку у туриста нет времени на обход всех сувенирных киосков и сравнение цен, а в этот город он вряд ли еще вернется, турист подходит к первому попавшемуся киоску и покупает сувенир. Какова будет цена сувенира, если в городе много туристов?

Будем предполагать, что:

• все фирмы продают одинаковые товары (совершенные заменители);

• издержки на единицу товара для продавцов одинаковы;

• функции полезности туристов одинаковы;

• путеводители предоставляют туристам информацию о распределении цен (сколько в городе дешевых и дорогих магазинов), но не об уровне цены в каждом конкретном магазине;

• издержки, связанные с поиском и приобретением товара (как явные - например, расходы на такси, - так и неявные, в том числе альтернативная ценность затраченного времени), равны С на один магазин.

Проанализируем ценовую стратегию продавцов в краткосрочном периоде. Предположим, что число фирм на рынке достаточно высоко, так что рыночная доля каждого продавца ничтожно мала. Возможно ли на этом рынке равновесие совершенно конкурентного рынка? Да, возможно. Но будет ли оно равновесием?

Рассмотрим максимизирующую прибыль ценовую стратегию одного из продавцов - обозначим его А. Пусть все фирмы, кроме рассматриваемой фирмы А, назначают на товар цену, равную предельным издержкам Рс = МС. Предположим, что фирма А назначает цену РА = Рс + 8, где є - небольшая положительная величина. Покупатели-туристы попадают к разным продавцам случайным образом, и небольшое повышение цены не снижает числа потенциальных клиентов. Турист знает, что в другом магазине он сможет купить товар по более низкой цене, однако это будет сопряжено с дополнительными расходами на поиск. Выбор покупателя будет зависеть от соотношения затрат на поиск С и потенциального выигрыша от приобретения товара по более низкой цене. Если є < С, покупатель предпочтет купить товар.

Следовательно, фирма А может поднять цену на величину є < Си получить ненулевую экономическую прибыль в результате превышения цены над предельными и средними издержками. Но точно так же могут поступить и остальные продавцы. Ни у одной фирмы нет стимула придерживаться цены, равной предельным издержкам. Следовательно, несмотря на большое число продавцов на рынке, параметры рыночного равновесия будут отличаться от равновесия конкурентного рынка.

Если все продавцы устанавливают цены выше, чем предельные издержки, фирма А снова может поднять цену до величины Рс+2є. При этом остаточный спрос на товар фирмы А не снизится. Но точно такими же соображениями будут руководствоваться в своей политике и другие фирмы. Следовательно, цена на рынке окажется еще выше. Пределом повышения цены будет служить монопольная цена Рт, при которой предельная выручка продавца равна его предельным издержкам. Таким образом на рынке создается «ловушка для туристов», вынужденных оплачивать разницу между ценой и предельными издержками из-за своей неинформированности.

Оппортунистическое поведение фирм - снижение цены по сравнению с монопольной ценой - будет осуществляться только в том случае, когда разница цен достаточна высока по сравнению с издержками на поиск, чтобы расширить остаточный спрос на товар фирм, снижающих цену. Чем больше продавцов на рынке, тем при прочих равных условиях менее вероятен поиск покупателем фирмы, устанавливающей более низкие цены. Экономическая прибыль продавцов за счет цен, превышающих предельные издержки, вызовет вход новых фирм на рынок. Остаточный спрос каждой фирмы будет снижаться до тех пор, пока средние издержки не достигнут уровня цены, а экономическая прибыль - нуля. На рынке возникнет равновесие, свойственное монополистической конкуренции, но в отличие от монополистической конкуренции избыточная мощность будет служить платой не за разнообразие товаров, а за неинформированность покупателей.

До сих пор мы предполагали, что никто из покупателей не знает цен конкретных продавцов. Но для рынков гораздо более типична ситуация, когда существуют разные группы покупателей, в разной степени информированные о ценах товара в разных торговых точках. Разный уровень информированности может объясняться различием предпочтений, различием альтернативной ценности времени, различной частотой покупок и многими другими причинами.

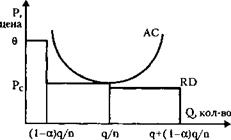

Предположим, что покупатели делятся на две группы: неинформированных и информированных о ценах разных продавцов («местных уроженцев» в противоположность «туристам»). Пусть на рынке действуют L потребителей, aL потребителей 1-го типа и (1 - a)L потребителей 2-го типа. Каждый потребитель покупает ровно одну единицу товара. Остаточный спрос на товар каждой фирмы зависит не только от количества продавцов, но и от доли информированных покупателей на рынке (рис. 5.2).

Рис. 5.2. Остаточный спрос на товар фирмы ка рынке с информированными и неинформированными о ценах покупателями

Рис. 5.2. Остаточный спрос на товар фирмы ка рынке с информированными и неинформированными о ценах покупателями

|

При ценах выше q объем остаточного спроса равен нулю. При цене, равной q, объем спроса равен отно шению числа неинформированных о цене покупателей к числу фирм на рынке: Qd(P = 9) = (1 - a) q/n, где q - общее число покупателей; n - число фирм на рынке.

При цене, равной предельным издержкам (цене рынка совершенной конкуренции), объем спроса равен числу информированных покупателей, приходящихся на одну фирму: Qd(P = МС) = a q/n. При цене ниже цены рынка совершенной конкуренции на величину е объем остаточного спроса равен числу информированных о ценах покупателей и доле неинформированных о ценах покупателей, приходящейся на одного продавца. Если число информированных о ценах покупателей, приходящихся на одну фирму, достаточно велико, для фирмы предпочтительна цена, равная предельным издержкам: она позволяет, по крайней мере, получать нормальную прибыль. Число информированных покупателей играет для продавца роль, аналогичную роли ценовой эластичности остаточного спроса: чем больше на рынке информированных потребителей, тем меньше возможность назначать цену, превышающую предельные издержки и получать экономическую прибыль.

|

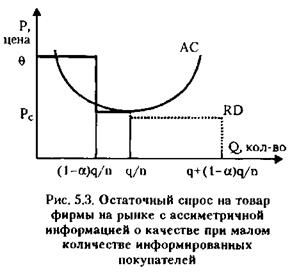

Если на долю фирмы приходится относительно мало информированных потребителей, продавец может получать экономическую прибыль, назначая цену, равную максимальной готовности платить за товар неинформированных покупателей (рис. 5.3). При небольшом числе информированных потребителей на рынке возникает равновесие с двумя ценами: часть магазинов продает товар по цене 9, часть - по цене, равной минимуму средних издержек.

Итак, выбор фирмой высокой (равной 9) или низкой (равной предельным издержкам) цены зависит от числа информированных о цене покупателей, приходящихся на одну фирму. Но это число, в свою очередь, зависит от ценовой политики, которую проводят остальные фирмы этого рынка.

Предположим, все фирмы, кроме фирмы A, назначают цену, равную 9. В этом случае понижение цены приведет к существенному расширению остаточного спроса благодаря тому, что все информированные покупатели будут приобретать товар у фирмы А. Следовательно, понижение цены по сравнению с ценой конкурента, но не ниже, чем минимальный уровень средних издержек, будет максимизирующей прибыль стратегией для фирмы А.

Напротив, если все фирмы, кроме фирмы А, назначают цену, равную минимуму средних издержек, фирма А сможет получить экономическую прибыль, подняв цену до 9 и снизив объем продаж. Таким образом, максимизирующая прибыль ценовой стратегии для фирмы А зависит:

• от соотношения количества информированных и неинформированных покупателей;

• от политики, выбранной другими фирмами.

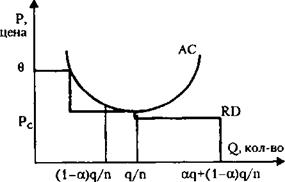

Рис. 5.4. Остаточный спрос на товар фирмы на рынке с ассиметричной информацией о качестве: долгосрочное равновесие

Рис. 5.4. Остаточный спрос на товар фирмы на рынке с ассиметричной информацией о качестве: долгосрочное равновесие

|

Отличительной чертой долгосрочного равновесия на рынке служат две равновесные цены: цена 9 для неинформированных потребителей и цена, равная предельным и средним издержкам для информированных потребителей. Конечно, поскольку неинформированные потребители совершают случайные покупки, часть из них тоже воспользуется преимуществами низкой цены случайным образом. Назначать цену ниже 9 ,но выше минимума средних издержек невыгодно, так как в этом случае все информированные потребители все равно будут покупать только там, где цена равна Рс, а прибыль при продаже товара неинформированным потребителям выше в случае цены 9. Поэтому такое двухценовое равновесие будет стабильным. При долгосрочном двухценовом равновесии фирмы будут получать нормальную прибыль, независимо от того, какой уровень цены они выбрали (рис. 5.4).

В условиях двухценового равновесия продавцы, назначающие низкие цены, среди своих клиентов будут иметь всех информированных покупателей и часть удачливых неинформированных покупателей, так что их доля рынка будет выше, чем доля рынка магазинов, назначающих высокие цены. Доля рынка, контролируемая продавцами, назначающими низкие цены, может служить показателем информированности покупателей.

Влияние информированности покупателей на цены: эксперимент в Оттаве

Уровень влияния информированности покупателей на стратегии фирм в выборе цен отчетливо демонстрирует экономический эксперимент, проведенный в 1974 году в Оттаве. Исследование проходило в три этапа: на первом этапе была собрана информация о ценах продовольственных товаров в городе, где проводился эксперимент (Оттава), а также в контрольном городе (Виннипег). В течение пяти недель второго этапа информация о ценах публиковалась в газетах, а кроме того, специально предоставлялась группе покупателей, чье поведение исследовалось более детально. На третьем этапе информация о ценах в разных супермаркетах собиралась повторно. Результаты эксперимента оказались внушительными: относительные цены продовольственных товаров в Оттаве снизились относительно цен в Виннипеге на 6,5%. Кроме того, в Оттаве повысилась доля супермаркетов, назначавших низкие цены. Причиной было изменение поведения покупателей: эксперимент показал, что 43% покупателей контролируемой группы изменили место покупок.

Источник: D.Carlton, J.Perloff. Modem Industrial Organization, 1994, 2-d edition. Co ссылкой на: Devine D.G. and Marion B.W. The Influence of Consumer Price Information on Retail Pricing and Consumer Behavior. American Journal of Agricultural Economics, 1980, p. 61, 62.

Так как неинформированность потребителей играет на руку фирмам, позволяя им получать дополнительную прибыль от более высоких цен, фирмы стремятся увеличить издержки по получению информации для потребителей. Различный уровень информированности может служить критерием ценовой дискриминации. Как и любая другая форма ценовой дискриминации, разные цены на один и тот же товар одного и того же продавца позволяют повысить прибыль. Нередко для более эффективной ценовой дискриминации фирмы пользуются продажей одного и того же товара под разными марками. Так как трудно проследить все цены и установить потребительские характеристики для всех марок товара, информационные издержки потребителей возрастают, уровень их информированности снижается, что позволяет продавцу получать дополнительную прибыль.

|

из

5.00

|

Обсуждение в статье: Глава 10.ГОСУДАРСТВЕННАЯ ОТРАСЛЕВАЯ ПОЛИТИКА 11 страница |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы