|

Главная |

Развитие форм денег. Особенности современных форм денег.

|

из

5.00

|

Различают бумажные деньги и кредитные деньги.

Помимо двух основных видов денег выделяют также депозитные (банковские) деньги, квазиденьги и электронные деньги.

Депозитные (банковские) деньги – это деньги клиентов, записанные на обычные текущие (чековые) счета в банковских институтах, национальном казначействе.

Появление квазиденег связано с функцией денег как средства платежа, где деньги выступают обязательством, которое должно быть погашено через оговоренный срок действительными деньгами. Квазиденьги включают в себя денежные средства на счетах срочных и сберегательных депозитов, обращающиеся платежные инструменты (коммерческие и банковские векселя, чеки и платежные поручения), почтовые и телеграфные денежные переводы, корпоративные ценные бумаги (акции, облигации, простые финансовые векселя, коммерческие бумаги), государственные ценные бумаги (казначейские векселя, государственные сберегательные сертификаты) страховые полисы.

Так же как и банковские деньги, квазиденьги не являются законным средством платежа, но могут использоваться для погашения долговых обязательств. По сравнению с банковскими деньгами квазиденьги менее ликвидны, хотя, как и банковские деньги, они выполняют отдельные денежные функции. Квазиденьги нельзя непосредственно, быстро и без ограничений использовать как покупательное и платежное средство в денежных расчетах с третьими лицами за товары и услуги, для уплаты налогов и иных обязательных платежей. Квазиденьги должны быть предварительно конвертированы их владельцами в наличные деньги или проданы в обмен на депозитные деньги. Исключение составляю обращающиеся расчетно-платежные инструменты, почтовые и телеграфные денежные переводы, которые функционируют в коммерчесо-финансовом обороте и принимаются непосредственно в уплату за товары и услуги взамен законного платежного средства.

Квазиденьги прошли следующий основной путь развития: вексель, акцептованный вексель, банкнота, чек.

Вексель – письменное безусловное обязательство должника уплатить определенную сумму в заранее оговоренный срок и в установленном месте. Различают простой и переводной вексель, отличие между ними в том, что плательщиком по простому векселю является лицо, выдавшее вексель, а по переводному – какое-то третье лицо. Казначейские векселя – векселя, выпускаемые государством для покрытия дефицита бюджета и кассового разрыва. Коммерческий вексель – вексель, выдаваемый под залог товара. Банковский вексель – вексель, выдаваемый банком своему клиенту.

Банкнота – бессрочное долговое обязательство, обеспеченное гарантией центрального (эмиссионного) банка страны. Первоначально банкноты имели золотую гарантию и обменивались на золото. Банкноты выпускаются строго определенного достоинств, и по существу они являются национальными деньгами на всей территории государства. В Российской Федерации эмитентом банкнот является Центральный банк России.

Чек – денежный документ установленной формы, содержащий безусловный приказ владельца счета в кредитном учреждении о выплате держателю чека определенной суммы.

Различают несколько видов чеков: расчетный – письменное поручение банку произвести денежный платеж со счета чекодателя на счет чекодержателя (используются для осуществления безналичных расчетов); денежный – чек, предназначенный для получения в кредитных учреждениях наличных денег.

Денежные чеки воспринимаются как одна из форм денег в связи с тем, что они в полной мере реализуют функцию наличных денег как платежного средства. Основой чекового обращения служат вклады в банках. Благодаря наличию такого вклада и возможности снять и перечислить с него деньги чеки приобретают возможность выступать в качестве инструмента платежа. Чеки используются для оплаты торговых операций, различных пляжей, в туристическом бизнесе и других направлениях.

Электронные деньги появились как результат развития научно-технического прогресса. Начиная с середины 90-х гг. XX в. электронные деньги стали активно вводится в обращение виртуальными частными банками, электронными расчетно-платежными системами, иными коммерческими структурами, функционирующими в глобальной сети Интернет (Internet) в режиме реального времени (оn-line) и получили широкое распространение во многих странах мира, прежде всего в Западной Европе и США.

Электронные деньги обладают некоторыми специфическими особенностями. Прежде всего, у электронных денег нет натурально-вещественных носителей потребительной стоимости и стоимости. Электронные деньги могут существовать исключительно в форме специальных электронных импульсов, цифровых двоичных кодов (файлов), которые содержат информацию о характеристике денежных знаков (серийный номер, дата выпуска, наименование эмитента). Выпускаемые в обращение электронные деньги хранятся на соответствующих технических устройствах (в памяти на жестком диске компьютера или микропроцессорной карты) и переводятся с помощью программно-математического обеспечения по различным каналам электронной связи (через локальные компьютерные сети или глобальную сеть Интернет). Главное отличие электронных систем платежей от традиционных заключается в том, что весь процесс от начала до конца происходит в цифровой форме, т. е. без звона мелочи и подписи ручкой на чеке. По этой причине электронные деньги часто также называют виртуальными деньгами, компьютерными деньгами или киберденьгами. Реальные же деньги существуют в виде банкнот и монет, а также в форме бухгалтерских записей по соответствующим счетам клиентов в случае банковских денег.

Выделяют две основные группы электронных денег:

1) на базе карт;

2) на основе сетей.

Чаще всего находят применение смарт-карты или чиповые карты. По сути смарт-карты являются предварительно оплаченными картами или «электронными кошельками» со встроенным микропроцессором, на котором записан эквивалент суммы, заранее оплаченной эмитенту таких карт. Все эти карты являются многоцелевыми, поскольку они применяются для платежей с многими фирмами. Режим функционирования чиповых карт обеспечивает круглосуточный доступ владельцев к электронным деньгам и одновременно позволяет держателям смарт-карт периодически пополнять остатки денежных средств через банковские отделения, банкоматы, по телефону или сети Интернет. Общей чертой всех проектов, связанных с использованием электронных денег на базе карт, является участие в них международных межбанковских ассоциаций, таких как Visa и Master Card. К 2005 г. в России намечается заменить все пластиковые карты с магнитной полосой, выпущенные Visa и Master Card, на соответствующие смарт-карты.

Разновидностями кредитной карточки являются:

- пластиковая – именное средство безналичных платежей;

- магазинная – выпущенная сетью магазинов и предназначенная для оплаты покупок у эмитента;

- платежная – обладающая наиболее широким кругом услуг, но срок кредита ограничен одним месяцем;

- платиновая – практически с неограниченным кредитом и множеством привилегий;

- расчетная – для оплаты определенной категории товаров и расчетов в определенном месте;

- дебетовая – самой простой и универсальный заменитель наличных денег. Именное средство платежа, пассивная. В отличие от других карточек, она не позволяет оплачивать покупки при отсутствии денег на счете. Выдается банком, в котором клиент имеет депозит.

Сетевые деньги хранятся в памяти компьютеров и переводятся по электронным коммуникационным каналам, в том числе и Интернет, посредством различного программного обеспечения. Электронные системы сетевых денег, так же как и систем, базирующиеся на смарт-картах, пока работают на условиях предоплаты оказываемых услуг. Для проведения платежей на условиях предоплаты оказываемых услуг. Для проведения платежей с помощью сетевых денег пользователям необходимо установить на своих компьютерах специальное программное обеспечение, обычно бесплатное. Электронные сетевые деньги чаще всего используются для осуществления платежей на мелкие суммы в интернет-магазинах, виртуальных казино и биржах, для оплаты тех товаров и услуг, которые заказываются через Интернет.

ПРИКЛАДНАЯ ЧАСТЬ

С помощью системы коэффициентов можно оценить работу коммерческого банка, его надежность и устойчивость.

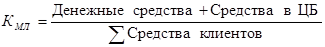

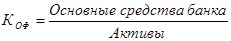

1. Коэффициент мгновенной ликвидности (Кмл) позволяет оценить долю обязательств банка, которая может быть погашена по первому требованию за счет ликвидных активов.

(1)

(1)

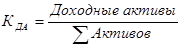

2 .Уровень доходных активов (Кда) показывает, какую долю в активах занимают доходные активы. Нормальным считается, если доля доходных активов составляет 65 – 75 % , либо ниже, но при условии, что доходы банка превышают его расходы.

, (2)

, (2)

где Доходные активы = Средства в кредитных организациях + Вложения в ценные бумаги, паи и акции + Кредиты предприятиям, организациям, населению.

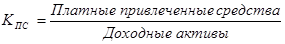

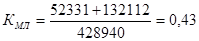

3. Коэффициент размещения платежных средств (Кпс) показывает, какая доля платных привлеченных ресурсов направляется в доходные (платные) операции. Если коэффициент выше 1,0, то это свидетельствует о том, что часть платных ресурсов используется не по назначению.

, (3)

, (3)

где Платные привлеченные средства =Средства ЦБ + Средства кредитных организаций + Средства клиентов, включая вклады населения, кредитных организаций + выпущенные кредитной организацией долговые обязательства.

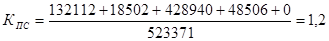

4. Коэффициент общей стабильности (Кос) позволяет сопоставить разнонаправленные потоки полученных и уплаченных процентов банком, а также, доходы и расходы по всем видам деятельности банка.

(4)

(4)

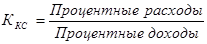

5. Коэффициент кредитной стабильности (Ккс) показывает стабильность работы банка на кредитном рынке.

(5)

(5)

6. Коэффициент фондовой стабильности (Кфс) показывает стабильность работы банка на фондовом рынке.

(6)

(6)

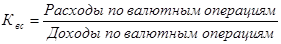

7. Коэффициент валютной стабильности ( Квс) показывает стабильность работы банка на валютном рынке.

(7)

(7)

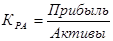

8. Коэффициент рентабельности активов (Кра) позволяет определить уровень рентабельности всех активов.

(8)

(8)

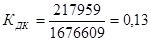

9. Коэффициент достаточности капитала (Кдк) показывает, какую долю в структуре пассивов занимает собственный капитал банка. Уровень капитала считается достаточным, если обязательства банка составляют 80% от валюты баланса банка.

(9)

(9)

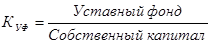

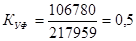

10. Доля уставного фонда в капитале банка (Куф) показывает, в какой степени капитал банка сформирован из средств учредителей и характеризует эффективность работы управленческого аппарата банка.

(10)

(10)

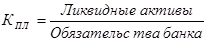

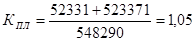

11. Коэффициент полной ликвидности (Кпл) характеризует сбалансированность активных и пассивных операций банка для достижения адекватной ликвидности.

(11)

(11)

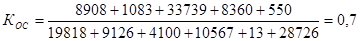

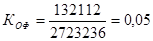

12. Коэффициент эффективности использования основных средств (Коф) характеризует долю вложений банков в недвижимость и оборудование, которые не приносят никакого дохода.

(12)

(12)

Рассчитаем коэффициенты:

Таблица 1- Коэффициенты, характеризующие эффективность работы банка

| №№ п/п | Наименование коэффициента | Рекомендуемый уровень | Фактические значения |

| 11 | Мгновенной ликвидности (Кмл) | не определяется | 0,43 |

| п2 | Уровень доходных активов (Кда) | £ 0,75 | 0,19 |

| 33 | Размещение платных средств (Кпс) | 1,2 | 1,2 |

| 4 | Общей стабильности (Кос) | £ 1,0 | 0,7 |

| 55 | Стабильности на кредитном рынке (Ккс) | £ 1,0 | 0,4 |

| 86 | Рентабельности активов (Кра) | 0,005-0,05 | 0,01 |

| 97 | Достаточности капитала (Кдк) |  0,1 0,1

| 0,13 |

| 18 | Доля уставного капитала в капитале банка (Куф) | 0,5 | 0,5 |

| 19 | Полной ликвидности (Кпл) | 1,05 | 1,05 |

| 110 | Доля ОПФ в активах (Коф) |  0,10 0,10

| 0,05 |

С помощью системы коэффициентов была проанализирована работа коммерческого банка «Славянский кредит» и получены следующие результаты:

Коэффициент мгновенной ликвидности показывает, что банк по первому требованию может погасить 43% своих обязательств за счет ликвидных активов.

Доходные активы составляют 19% от всех активов банка, что почти соответствует нормальному уровню при условии, что доходы банка превышают его расходы.

Коэффициент размещения платных средств больше 1. Это может свидетельствовать о том, что финансовые ресурсы банка направляются на строго определенные цели.

Коэффициент общей стабильности равен 70% и хотя расходы банка покрываются его доходами по всем видам деятельности, банк все же рискует своей частью прибыли, если не снизит свои операционные расходы, особенно по операциям с иностранной валютой.

Меньшей стабильности в работе банк достигает на кредитном рынке, что составляет 40% от его работы.

Уровень рентабельности активов находится в пределах нормы.

Собственный капитал банка в структуре пассивов равен 13%, что считается достаточным.

Из средств учредителей 50% направлено на формирование капитала банка, что является плановой нормой.

Способность банка расплачиваться по своим обязательствам в долгосрочной перспективе или в случае ликвидации составляет 1,05, что свидетельствует о достаточной эффективности работы банка.

Доля вложений банка в недвижимость и оборудование, которые приносят незначительные доходы, составляет всего 5%.

Данные полученные после расчета всех коэффициентов свидетельствуют о эффективной деятельности банка.

Независимо от формы собственности коммерческий банк является самостоятельным субъектом экономики. Его отношения с клиентами носят коммерческий характер. Основная цель функционирования коммерческого банка «Славянский кредит» - получение максимальной прибыли.

Значительная доля активов банка (примерно 88%) финансируется вкладчиками. Поэтому главной функцией акционерного капитала банка и приравненных к нему средств является защита интересов вкладчиков. Собственный капитал позволяет сохранять платежеспособность банка путем создания резерва активов, позволяющих банку функционировать, несмотря на естественное появление убытков. Также не мало важно, что большая часть убытков банка покрывается не за счет капитала, а текущих активов. Банк считается платежеспособным, т.к. стоимость активов равна сумме обяза-тельств, за вычетом необеспеченных обязательств плюс его акционерный капитал. Структура собственных средств банка неоднородна по качественному составу и изменяется на протяжении года в зависимости от ряда факторов, в частности от характера использования получаемой банком прибыли.

Коммерческий банк «Славянский кредит» стремится создать минимальный резерв ликвидных средств и обеспечить максимальный кредитный потенциал, исходя из своей ликвидности, надежности, прибыльности.

Заключение

Сегодня золото перестало играть роль денег: стоимость товара нигде не измеряется в золотом эквиваленте; золото перестало выполнять функцию накопления (нет свободного обмена банкнот на золото); золото не выполняет функцию платежа; золото не выполняет ни одной из функции денег в международном обмене.

Сегодня все расчеты выполняются в национальных валютах, которые не имеют золотого обеспечения.

Рыночная экономика не может существовать без денег. Деньги выполняют в экономике три главные функции:

1) средство обращения (помогают товарам обмениваться, минуя трудности бартера). Эта функция обеспечивает разделение труда в экономике.

2) измерение ценности товара (деньги почти такая же единица измерения ценности, как метр - единица измерения длина),

3) средство сбережения (надежнее всего хранить богатство именно в деньгах, если есть уверенность в том, что не будут инфляции).

В настоящее время деньгами являются бумаги и монеты (денежные знаки), выпускаемые Центральным банком любого государства. Никакой самостоятельной ценности в хозяйстве денежные знаки в отличии от денежных товаров и драгоценных металлов не имеют. Ценность им придает только авторитет выпускающего их государства. Согласно закону, который действует в каждой стране, денежные знаки обязательны для приема на ее территории в качестве платы за товары и услуги.

Деньги (вернее, не сами деньги, а возможность некоторое время распоряжаться чужими деньгами) тоже могут покупаться и продаваться на рынке, как и всякий другой товар.

Во многих высокоразвитых странах денежные знаки доживают свои последние годы. Если в стране хорошо развита банковская система, правительство пользуется доверием у населения, нет никакой необходимости носить с собой кучи бумажных денег и монет. Можно перейти на безналичный расчет. Это во много раз удобнее и практичнее. Люди могут приходить в магазин с пластиковой пластинкой в кармане, и покупать сколько угодно товаров, если конечно позволяет счет, могут позвонить и заказать товары по телефону или через Internet. Почти все крупные сделки проводятся по безналичному расчету.

Но такой вид расчета может быть перспективным только при стабильной экономике, развитой банковской системе и абсолютному доверию населения государству. Если хоть один из этих компонентов не выполняется, полный переход на безналичную систему просто невозможен. К сожалению, в нашей стране не выполняется ни одно условие. Следовательно, пока не будет доверия к правительству, не будет развита банковская система и не стабилизируется экономика, этот вид расчета крайне неперспективен.

Для определения работы банка в условиях рыночной экономики, рассчитывается целый ряд коэффициентов, с помощью которых дается оценка (эффективной или неэффективной) работы предприятия.

Рассчитав весь ряд коэффициентов для коммерческого банка «Славянский кредит», можно сделать вывод, что банк является надежным и устойчивым, а его деятельность эффективной.

Список использованной литературы

1. Все о деньгах России/ Под ред. Певичева И.Н.-М., 2003.

2. Деньги, кредит и банки / Под ред. Лаврушена О.И. – М., 2001;

3. Деньги. Кредит. Банки. / Под ред. Жукова Е.Ф. – М., 2003;

4. Деньги. Кредит. Банки: Учебник для вузов/ Е.Ф. Жуков, Л.М. Максимова, А.В. Печникова и др.;Под ред. проф. Е.Ф. Жукова.– М.: Банки и биржи, 2000.

5. Долан Э.Д. Деньги, банки и кредитно-денежная политика. - СП б., 2002

6. Долан Э.Дж. и др. Деньги, банковское дело и денежно-кредитная политика/ Под общ. Ред. – В.Лукашевича.- М., 2006.

7. Леонтьева Г.А., Шорин П.А., Кобрин В.Б. Ключи к тайнам Клио: Кн. Для учащихся и студентов. - М.: Просвещение, 2000.

8. Нуреев Р.М. Деньги, банки и денежно-кредитная политика: Уч. Пос.- М.: Финстатинформ, 2005.

9. Общая теория денег и кредита: Учебник/ Под ред. Проф. Е.Ф. Жукова.- М.: Банки и биржи, ЮНИТИ, 2005.

10. Основы банковского дела в РФ: Учеб. пособие / Под ред. О.Г. Семенюты. – Ростов н/Д: Феникс, 2001.

11. Поляков В.П., Московкина Л.А. Основы денежного обращения и кредита: Учебное пособие. – 2-е изд., доп. – М.: ИНФРА-М, 2004.

12. Поляков В.П., Московкина Л.А. Структура и функции центральных банков. Зарубежный опыт: Учеб. пособие. – М.: ИНФРА-М, 2001.

13. Портной М.А. Деньги: их виды и функции. – М.: Издательско- консалтинговая фирма «Анкил», 2006.

14. Семар Г.М. Среди монет. - М.: Просвещение, 2000.

15. Финансы, денежное обращение и кредит: Учебник / Под ред. В.К. Сенчагова, А.И. Архипова. – М.: Проспект, 2001.

16. Финансы. Денежное обращение. Кредит. Учебник для вузов / Под ред. проф. Л.А.Дробозиной. - М.: Финансы, ЮНИТИ, 2000.

17. Харрис Л. / Денежные теории. Пер. с англ. – М., 2004.

|

из

5.00

|

Обсуждение в статье: Развитие форм денег. Особенности современных форм денег. |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы