|

Главная |

Указание места и даты составления векселя

|

из

5.00

|

Местонахождение векселедателя и место составления векселя могут не совпадать. Если место его составления не указано, то вексель признается выписанным в месте, обозначенном рядом с наименованием векселедателя. В случае отсутствия в векселе и места составления, и местонахождения векселедателя, он будет недействительным. Несуществующее место составления векселя делает его недействительным.

Дата составления векселя обязательна, поскольку она необходима для исчисления срока платежа по векселю и периода вексельного обязательства. Нереальная дата составления векселя означает его недействительность.

Подпись векселедателя проставляется после полного наименования и местонахождения векселедателя в правом нижнем углу векселя и только рукописным путем. Без подписи вексель считается недействительным. Если вексель выписывается юридическим лицом, то необходимо наличие печати предприятия и двух подписей: директора и главного бухгалтера. Поддельные подписи, подписи несуществующих лиц и лиц, не обладающих правом подписи в организации векселедателя, делают вексель недействительным.

Положение о простом и переводном векселе предусматривает, что платеж по акцептованному плательщиком векселю может быть дополнительно гарантирован посредством выдачи поручительства (аваля), которое дается третьим лицом (обычно банком) как за первоначального плательщика, так и за каждого другого обязанного по векселю лица.

Акцепт переводного векселя - это согласие плательщика по переводному векселю на оплату по нему. Плательщик по переводному векселю является должником по отношению к векселедателю. Но поскольку вексель выписывает не сам должник, а его кредитор, постольку этот самый должник должен дать согласие на оплату данного векселя, прежде чем векселедатель передаст вексель векселеполучателю, т. е. своему должнику. В противном случае последний не примет переводной вексель.

Аваль векселя —это гарантия платежа по векселю со стороны банка или другого лица, называемого авалистом, не имеющего прямого отношения к векселю. На языке вексельного права аваль есть вексельное поручительство.

Аваль оформляется специальной надписью авалиста, которая делается на лицевой стороне векселя или на добавочном листе к векселю (аллонже). В авале указывают, за кого выдана банком гарантия, место и дата выдачи, проставляются подпись двух первых должностных лиц банка и его печать. Авалирование векселей повышает их надежность, способствует развитию вексельного обращения. Все передаточные надписи на векселе, его акцепт или аваль оформляются в пределах установленного срока платежа. Срок платежа по векселю — обязательный реквизит, и его отсутствие делает вексель недействительным.

Вексельное обращение- это передача простого или переводного векселя от одного его держателя другому. Вексель как классическая ценная бумага может свободно передаваться от одного лица к другому. Это связано с тем, что вексель есть право на получение определенной суммы денег без каких-либо условий со стороны плательщика по нему. Такое право, естественно, может передаваться на тех или иных рыночных условиях.

Индоссамент

Действующее вексельное законодательство предусматривает возможность передачи векселя другому лицу с помощью передаточной надписи (индоссамента).

Индоссамент — это передаточная надпись на векселе, означающая безусловный приказ его прежнего владельца (держателя) о передаче всех прав по нему новому владельцу (держателю). Передача векселя по индоссаменту означает передачу вместе с векселем другому лицу и права на получение им платежа по данному векселю.

Векселедержатель на оборотной стороне векселя либо на добавочном листе (аллонже) пишет слова: «платите приказу» или «Уплатите в пользу» с указанием того, к кому переходит платеж.

- Индоссат — лицо, в пользу которого передается вексель.

- Индоссант — лицо, передающее вексель по индоссаменту.

Не допускается частичный индоссамент, т. е. передача части суммы векселя. Индоссант собственноручно подписывает передаточную надпись, которая скрепляется его печатью. Он отвечает за акцепт и платеж по переводному векселю и платеж по простому векселю. Однако он может снять с себя ответственность за акцепт и платеж, если делает оговорку «без оборота на меня». В этом случае он исключается из цепочки обязанных по векселю лиц, что обычно ведет к падению ликвидности векселя.

Векселедержатель может исключить возможность дальнейшей передачи векселя, если включит в текст векселя слова «не приказу». В этом случае вексель может быть передан только посредством договора купли-продажи.

Виды индоссамента

Могут быть следующие виды индоссаментов:

- именной, который содержит наименование индоссата, подпись и печать индоссанта и четко фиксирует, кому переходит право собственности на вексель;

- бланковый - в нем не содержится наименование индоссата и такой вексель является предъявительским. Индоссат имеет возможность самостоятельно вписать наименование нового векселедержателя или передать вексель, не делая больше никаких записей. Бланковый индоссамент превращается в именной в случае вписания в текст индоссамента наименования векселедержателя, что делается при наступлении срока платежа;

- инкассовый- это передаточная надпись в пользу определенного банка, уполномочивающая последний получить платеж по векселю. Такой индоссамент имеет вид: «на инкассо» и дает банку право предъявить вексель к акцепту или платежу;

- залоговыйделается в том случае, когда векселедержатель передает кредитору вексель в залог выданного кредита. Обычно такой вексель сопровождается оговоркой: «валюта в залог» либо другой равнозначной фразой. Залоговый индоссамент не дает права собственности на вексель индоссанту.

Учет векселя — это покупка векселя банком до наступления срока платежа по нему. Векселедержатель передает (продает) вексель банку по индоссаменту до наступления срока платежа и получает за это вексельную сумму за вычетом (за досрочное получение) определенного процента от этой суммы, называемого учетным процентом или дисконтом. Размер учетного процента устанавливается самим банком в зависимости от платежеспособности векселедержателя, представившего вексель к учету, и рассчитывается по формуле

Д = N× t× r / 100%× T,

- Д — дисконт;

- N — номинал векселя;

- t — время, оставшееся до погашения векселя (в днях);

- r — учетная процентная ставка банка;

- T — годовой период (365 дней).

Необходимость учета векселя возникает в случае, если его держатель нуждается в деньгах и не может использовать вместо них имеющийся у него вексель в качестве оплаты путем индоссамента, а срок платежа по векселю еще не наступил. Банк может заплатить за вексель его держателю лишь сумму, равную ссуде, т.е. номинал векселя за минусом процентного дисконта.

Переучет векселя

Это операция, связанная с продажей банком имеющегося у него векселя центральному банку, в случае, когда у него самого возникает потребность в дополнительных денежных средствах.

Платеж по векселю

Процедура платежа по векселю строго стандартизирована и включает:

- вексель предъявляется к оплате в месте нахождения плательщика, если в векселе не указано иное место;

- плательщик должен осуществить платеж немедленно по предъявлении векселя, если предъявление последнего своевременно. Отсрочка платежа по векселю допускается только в случае возникновения обстоятельств непреодолимой силы;

- при исчислении срока погашения векселя не учитывается день, в который он выписан. В случае, когда день погашения приходится на нерабочий день, вексель должен быть погашен в ближайший рабочий день;

- предъявление векселя к оплате до срока его погашения не обязывает должника платить по нему, равно как и не может быть удовлетворено требование должника к векселедержателю принять платеж до срока погашения векселя;

- должник может оплатить в день погашения векселя только часть суммы, а векселедержатель не имеет права не принять платеж. В данном случае на лицевой стороне векселя делается отметка о погашении части вексельной суммы. Векселедержатель имеет право опротестовать неоплаченную сумму и предъявить иск к любому из всех обязанных по векселю лиц в размере неоплаченной суммы.

При использовании векселей решаются следующие основные задачи:

- создаются предпосылки для своевременного и безусловного получения денег за проданные товары, выполненные работы, оказанные услуги. Оформление товарной сделки векселем не требует предварительной оплаты заказа, повышает степень доверия поставщика и покупателя, ускоряет оборачиваемость товарно-денежной массы;

- вексель благоприятствует коммерческому кредиту, позволяет осуществить сделку без денег и установить срок платежа, который удобен поставщику и покупателю (плательщику);

- как разновидность кредитных денег вексель может быть использован при расчетах с юридическими и физическими лицами, при зачете взаимных требований предприятий;

- как ценная бумага вексель может быть продан и куплен, предоставлен в обеспечение кредита; с его помощью можно получать ссуду под дисконт, совершать иные финансовые операции.

Вексель может использоваться для погашения собственного долга, его можно хранить до указанного срока и предъявить к оплате; продать вексель до срока платежа.

Виды векселей

Виды векселей:

- Казначейские векселя — выпускаются для покрытия дефицита государственного бюджета.

- Дружеские векселя — возникают, когда одно предприятие, являющееся кредитоспособным, «по дружбе» выписывает вексель другому, испытывающему финансовые затруднения, с целью получения последним денежной суммы в банке путем учета залога данного векселя. Если партнер в свою очередь выписывает дружеский вексель с целью гарантии оплаты, то такой вексель называют встречным.

- Бронзовые векселя (не обеспеченные ценностями) — это векселя, не имеющие реального обеспечения, выписанные на вымышленное лицо. Доход по такому векселю мошенники получают, учитывая его в банке. Бронзовые векселя могут выписываться и на реальные фирмы. При этом две фирмы обмениваются векселями и учитывают их в разных банках. Перед сроком погашения первых векселей они вновь выписывают векселя друг на друга и с помощью их учета пытаются погасить старую ссуду. В России бронзовые векселя запрещены законом.

- Коммерческие векселя — на основе сделок купли-продажи в кредит.

- Финансовые векселя имеют в своей основе ссуду, выдаваемую предприятием за счет имеющихся свободных средств другому предприятию. Согласно указу Президента РФ № 1662 к финансовым отнесены также векселя, оформляющие просроченную кредиторскую задолженность предприятий.

На простом векселе не указывается, кто является получателем денег. Это ценная бумага на предъявителя.

Переводной вексель выписывает кредитор (трассант). Он содержит приказ заемщику об уплате в указанный срок обозначенной суммы третьему лицу (ремитенту).

В роли ремитента выступает банк.

При передаче векселя на обороте ставится передаточная надпись — индоссамент.

Учет векселя — это выдача денег кредитору.

Рис. 1. Схема вексельного обращения:

- идет поставка товара;

- акцепт — это согласие на оплату в банке покупателя;

- передача акцептованного векселя;

- платежное поручение банку продавца на оплату векселя;

- учет векселя продавца;

- предъявление векселя к оплате в установленный срок;

- получение платежа по векселю.

Преимущества использования векселей:

- снижается потребность в наличных деньгах;

- отсрочка платежа;

- гарантия платежа;

- при срыве цепочки расчетов средства могут быть получены.

Проблемы вексельного обращения:

- необходимо хорошее знание участниками правил вексельного обращения;

- законодательно не отрегулирована процедура быстрого взыскания средств по векселю;

- для реального использования пригодны векселя крупных эмитентов.

Протест векселя — это официально удостоверенный нотариусом факт отказа от оплаты векселя, порождающий солидарную ответственность всех физических и юридических лиц, связанных с обращением данного векселя.

Действующее законодательство предусматривает предъявление векселя в нотариальную контору для совершения протеста в неплатеже на следующий день после истечения даты платежа по векселю не позднее 12 часов дня. Банк, который не выполняет поручение клиента по инкассированию векселей, несет ответственность за своевременное их опротестование.

Вексель, не оплаченный в установленный срок, предъявляется нотариальной конторе с описью, которая содержит следующие данные: подробное наименование и адрес векселедателя, чей вексель подлежит протесту; срок платежа по векселю; сумма платежа; подробное наименование всех индоссантов векселя и их адреса; причина протеста; название банка, от имени которого совершается протест.

Нотариальная контора в день принятия векселя к протесту предъявляет его плательщику с требованием о платеже. Если плательщик в установленный срок сделает платеж по векселю, то этот вексель возвращается плательщику с надписью о получении платежа.

Если на требование нотариальной конторы произвести платеж по векселю плательщик отвечает отказом, нотариусом составляется акт о протесте векселя в неплатеже. Одновременно он заносит в специальный реестр, который ведется в конторе, все данные по опротестованному векселю, а на лицевой стороне самого векселя ставит отметку о протесте (слово «опротестовано», дату, подпись, печать).

Вексель не является эмиссионной ценной бумагой. Его выпуск не требует государственной регистрации. Пользуясь этим, российские банки используют векселя как финансовый инструмент, схожий с депозитами. Однако обязательства по банковскому векселю, в отличие от срочного депозита, не участвуют в системе страхования вкладов.

Расчетная часть

1. Курс $ на 09.10.2014 – 39,9819 руб.

2. Цена, предлагаемая поставщиком в руб.:

2900×39,9819 = 115 947 руб.

Полная себестоимость доставки за один грузовик в руб.:

2370×39,9819 = 94 757 руб.

3. Объем реализации в день:

=0,09 т/день

=0,09 т/день

=0,2 т/день

=0,2 т/день

т/день

т/день

4. Необходимое количество дней для реализации партии товара:

Минимальный объем партии – 30 т

Количество дней = 30/0,29 =103,44 ≈ 104 дня

5. Необходимое количество грузовиков для перевозки 30 т партии груза:

Максимальная грузоподъемность грузовика = 18 т

Количество грузовиков = 30/18 = 1,6 ≈ 2 грузовика

6. Стоимость доставки груза:

Количество грузовиков – 2

Полная стоимость доставки – 94 757 руб.

Стоимость доставки = 2×94 757 = 189 514 руб.

7. Стоимость груза:

Минимальный объем партии – 30 т

Цена, предлагаемая поставщиком за тонну – 115 947 руб.

Стоимость груза = 30 ×115 947 = 3 478 410 руб.

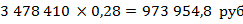

8. Затраты на таможню:

Стоимость груза = 3 478 410 руб.

Общие затраты для прохождения товара через таможню = 28% от стоимости груза

Затраты на таможню =

9. Условия оплаты:

Стоимость груза = 3 478 410 руб.

9.1. Предоплата – 30%

3 478 410 ×0,3 =1 043 523 руб.

9.2. Отсрочка 1 месяц от даты первого платежа (предоплаты) – 30%

3 478 410 ×0,3 = 1 043 523 руб.

9.3.Отсрочка 3 месяца от даты первого платежа (предоплаты) – 40%

3 478 410 ×0,4 = 1 391 364 руб.

10. Необходимые деньги для начала бизнеса:

10.1. Предоплата – 1 391 364 руб.

10.2. Затраты на таможню – 973 954,8 руб.

10.3. Стоимость доставки груза – 189 514 руб.

руб.

руб.

11. Количество рабочих дней в каждом месяце реализации товара:

104/24 = 4,3 ≈ 5 мес.

| 1 м | 2м | 3м | 4м | 5м |

| 19дн | 24дн | 24дн | 24дн | 13дн (12полных, 1неполный) |

12. Реализация товаров в месяц:

12.1. Реализация мелким оптом = кол-во рабочих дней в месяце × объем реализации мелким оптом/день

12.2. Реализация крупным оптом = кол-во рабочих дней в месяце × объем реализации крупным оптом/день

М.О.:

1мес.=19×0,09= 1,71 т

2мес.=24×0,09= 2,16 т

3мес.=24×0,09= 2,16 т

4мес.=24×0,09= 2,16 т

5мес.=12×0,09= 1,08 т

К.О.:

1мес.=19×0,2= 3,8 т

2мес.=24×0,2= 4,8 т

3мес.=24×0,2= 4,8 т

4мес.=24×0,2= 4,8 т

5мес.=12×0,2= 2,4 т

Реализация товара в последний день:

| Месяцы Объем реализации |

| |||||

| М.О. | 1,71 | 2,16 | 2,16 | 2,16 | 1,08 +0,05 | 9,32 |

| К.О. | 3,8 | 4,8 | 4,8 | 4,8 | 2,4 + 0,08 | 20,68 |

| 5,51 | 6,96 | 6,96 | 6,96 | 3,61 |

30-5,51-6,96-6,96-6,96-3,48= 0,13 т

Выручка в месяц

Выр.м.о. = реализация мелким оптом в месяц × цена за 1 т. мелким оптом

Выр.к.о. = реализация крупным оптом в месяц × цена за 1 т. крупным оптом

Реал. м.о.=184 000 руб./т

Реал. к.о.=194 000 руб./т

М.О.:

1мес.= 184 000 ×1,71= 314 640 руб.

2мес.= 184 000 ×2,16= 397 440 руб.

3мес.= 184 000 ×2,16= 397 440 руб.

4мес.= 184 000 ×2,16= 397 440 руб..

5мес.= 184 000 ×1,13= 207 920 руб

К.О.:

1мес.= 194 000 ×3,8= 737 200 руб.

2мес.= 194 000 ×4,8= 931 200 руб.

3мес.= 194 000 ×4,8= 931 200 руб.

4мес.= 194 000 ×4,8= 931 200 руб.

5мес.= 194 000 ×2,48= 481 120 руб

| Месяцы |

| |||||

| М.О. | 314 640 | 397 440 | 397 440 | 397 440 | 207 920 | 1 714 880 |

| К.О. | 737 200 | 931 200 | 931 200 | 931 200 | 481 120 | 4 011 920 |

| 1 051 840 | 1 328 640 | 1 328 640 | 1 328 640 | 689 040 | 5 726 800 |

Затраты

Условно-постоянные = 64400 руб./месс

Условно-переменны:

При реализации мелким оптом = 6260 руб./мес.

При реализации крупным оптом = 3080 руб./месс.

При реализации мелким оптом =

М.О.:

1мес.= 6260×1,71= 10 704,6 руб.

2мес.= 6260×2,16= 13 521,6 руб.

3мес.= 6260×2,16= 13 521,6 руб.

4мес.= 6260×2,16= 13 521,6 руб..

5мес.= 6260×1,13= 7 073,8 руб.

К.О.:

1мес.= 3080×3,8= 11 704 руб.

2мес.= 3080×4,8= 14 784 руб.

3мес.= 3080×4,8= 14 784 руб.

4мес.= 3080×4,8= 14 784 руб.

5мес.= 3080×2,48= 7 638,4 руб

| Месяцы |

| |||||

| Усл.-пост. | 322 000 | |||||

| Усл.-перем. | ||||||

| М.О. | 10 704,6 | 13 521,6 | 13 521,6 | 13 521,6 | 7 073,8 | 58 343,2 |

| К.О. | 11 704 | 14 784 | 14 784 | 14 784 | 7 638,4 | 63 694,4 |

| 86 808,6 | 92 705,6 | 92 705,6 | 92 705,6 | 79 112,2 | 444 037,6 |

14.Кредит

Сумма кредита = необходимые деньги на начало бизнеса – собственные средства

Сумма кредита =2 554 832,8– 280 000 = 2 274 832,8руб.

15.Ежемесячные выплаты по кредиту

Сумма кредита 2 274 832,8руб.

Процентная ставка = 20%

Ежемесячные выплаты по кредиту = (2 274 832,8×0,2) / 12 = 37 913,88руб.

16.Расчет чистого денежного потока

| Показатель | 1 мес. | 2 мес. | 3 мес. | 4 мес. | 5 мес. | ||

| 19 дн. | 24 дн. | 24 дн. | 24 дн. | 13 дн. (12полн., 1неполн.) | |||

| Поступления: | |||||||

| Собственные средства | 280 000 ,00 | 0,00 | 0,00 | 0,00 | 0,00 | ||

| Выручка | М.О. | 314 640,00 | 397 440,00 | 397 440,00 | 397 440,00 | 207 920,00 | |

| К.О. | 737 200,00 | 931 200,00 | 931 200,00 | 931 200,00 | 481 120,00 | ||

| Общая выручка от реализации | 1 331 840,00 | 1 328 640,00 | 1 328 640,00 | 1 328 640,00 | 689 040,00 | ||

| Кредит | 2 274 832,8 | 0,00 | 0,00 | 0,00 | 0,00 | ||

| Итого поступлений: | 4 291 532,8 | 1 557 360 | 1 557 360 | 1 216 020 | |||

| Затраты: | |||||||

| Оплата товара | Предоплата | 1 391 364,00 | - | - | - | - | |

| Отсрочка 1 мес. | - | 1 043 523,00 | - | - | - | ||

| Отсрочка 3 мес. | - | - | - | - | 1 391 364,00 | ||

| Стоимость доставки | 189 514,00 | - | - | - | - | ||

| Затраты на прохождение товара через таможню | 973 954,80 | - | - | - | - | ||

| Условно-постоянные затраты | 64 400,00 | 64 400,00 | 64 400,00 | 64 400,00 | 64 400,00 | ||

| Условно-переменные затраты | М.О. | 10 704,60 | 13 521,60 | 13 521,60 | 13 521,60 | 7 073,80 | |

| К.О | 11 704,00 | 14 784,00 | 14 784,00 | 14 784,00 | 7 638,40 | ||

| Итого условно-переменных затрат | 22 408,60 | 28 305,60 | 28 305,60 | 28 305,60 | 14 712,2 | ||

| Выплата процента по кредиту | 37 913,88 | 37 913,88 | 37 913,88 | 37 913,88 | 37 913,88 | ||

| Выплата кредита | - | - | - | - | 2 274 832,8 | ||

| Итого затрат | 3 215 370,18 | 1 006 484,38 | 166 862,38 | 4 493 904,18 | |||

| Чистый денежный поток | +1 076 162,62 | +550 875,62 | +1 390 497,62 | -3 277 884,18 | |||

| Чистый денежный поток нарастающим итогом | +1 076 162,62 | +1 627 038,24 | +3 017 535,86 | -260 348,32 | |||

Вывод: данный проект является не прибыльным, т.к. сумма в конце 4 месяца чистым денежным потоком нарастающим итогом (-260 348,32руб.) меньше сумму начальных собственных средств (280 000,00 руб.).

17. Рассчитаем чистый денежный поток при беспроцентном кредите

| Показатель | 1 мес. | 2 мес. | 3 мес. | 4 мес. | 5 мес. | ||

| 19 дн. | 24 дн. | 24 дн. | 24дн. | 13 дн. (12полн., 1неполн.) | |||

| Поступления: | |||||||

| Собственные средства | 280 000 ,00 | 0,00 | 0,00 | 0,00 | 0,00 | ||

| Выручка | М.О. | 314 640,00 | 397 440,00 | 397 440,00 | 397 440,00 | ||

| К.О. | 737 200,00 | 931 200,00 | 931 200,00 | 931 200,00 | |||

| Общая выручка от реализации | 1 331 840,00 | 1 328 640,00 | 1 328 640,00 | 1 328 640,00 | |||

| Кредит | 2 274 832,8 | 0,00 | 0,00 | 0,00 | 0,00 | ||

| Итого поступлений: | 4 291 532,8 | 1 557 360 | 1 557 360 | 1 216 020 | |||

| Затраты: | |||||||

| Оплата товара | Предоплата | 1 391 364,00 | - | - | - | - | |

| Отсрочка 1 мес. | - | 1 043 523,00 | - | - | - | ||

| Отсрочка 3 мес. | - | - | - | - | 1 391 364,00 | ||

| Стоимость доставки | 189 514,00 | - | - | - | - | ||

| Затраты на прохождение товара через таможню | 973 954,80 | - | - | - | - | ||

| Условно-постоянные затраты | 64 400,00 | 64 400,00 | 64 400,00 | 64 400,00 | 64 400,00 | ||

| Условно-переменные затраты | М.О. | 10 704,60 | 13 521,60 | 13 521,60 | 13 521,60 | 7 073,80 | |

| К.О | 11 704,00 | 14 784,00 | 14 784,00 | 14 784,00 | 7 638,40 | ||

| Итого условно-переменных затрат | 22 408,60 | 28 305,60 | 28 305,60 | 28 305,60 | 14 712,2 | ||

| Выплата процента по кредиту | - | - | - | - | - | ||

| Выплата кредита | - | - | - | - | 2 274 832,8 | ||

| Итого затрат | 3171059,8 | 4 449 593,8 | |||||

| Чистый денежный поток | + 1 120 473 | +595 186 | + 1 434 808 | -3 233 573,8 | |||

| Чистый денежный поток нарастающим итогом | +1 120473 | +1 715 659 | +3 150 467 | -83 106,8 | |||

Вывод: расчет чистого денежного потока при беспроцентном кредите показал, что проект является не прибыльным, т.к. сумма в конце 4 месяца чистым денежным потоком нарастающим итогом (-83 106,8) меньше суммы начальных собственных средств (280 000,00 руб.).

Список использованной литературы

Нормативно-правовые акты:

1. Конституция Российской Федерации от 12.12.1993г.

2. Федеральный закон от 10.07.2002 N 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» // 13 июля 2002 г. «РГ» - Федеральный выпуск №2995.

Специальная литература:

3. Резниченко В.А. Банковское дело. Кредитование СПбГМТУ // Санкт-Петербург 2010

4. Лаврушин О.И. Банковское дело // М.: Кнорус, 2009

5. Банковское дело. Конспект лекций. Шевчук Д.А. // Эксмо, 2007.

Интернет-источники:

6. Официальный сайт Центрального банка РФ - http://www.cbr.ru/

7. Российская газета - http://rg.ru/

8. КонсультантПлюс - http://www.consultant.ru/

9. Финансово-экономический журнал - http://www.forbes.ru/

|

из

5.00

|

Обсуждение в статье: Указание места и даты составления векселя |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы