|

Главная |

Государственное регулирование денежного рынка

|

из

5.00

|

Содержание

Введение

1. Предложение денег

2. Спрос на деньги и его структура

3. Государственное регулирование денежного рынка

4. Особенности денежного рынка России

4.1 Количество и структура денежной массы и ее динамика

4.2 Денежные суррогаты и борьба с ними

4.3 Валютная система Российской Федерации

5. Перспективы денежного рынка

Заключение

Список литературы

Введение

Деньги – это неотъемлемая и существенная часть финансовой системы каждой страны. От того, как функционирует денежная система, во многом зависит стабильность экономического развития страны. Изучение природы и основных функций денег, процесса эволюции денежных систем, организации и развития денежного обращения, причин, последствий и методов борьбы с инфляцией необходимо для последующего анализа особенностей функционирования всей финансовой системы.

Предприниматели в своей хозяйственной деятельности постоянно имеют дело с денежными единицами своей страны и иностранных государств. Деньги – историческая категория, присущая товарному производству. До появления денег имел место натуральный обмен. При нём требовалось искать потенциальных партнёров, способных удовлетворить потребности и пожелания друг друга в товарах и услугах, а затем достижения согласия по условиям обмена. Таким образом, бартер приводил к высоким издержкам. Другими словами, при натуральном обмене людям приходилось тратить много времени на поиск, ведение переговоров и брать на себя другие значительные расходы в торговой деятельности.

При денежном обращении реализация товара может вовсе не совпадать с одновременной покупкой со стороны продавца: она может совершаться в другое время, в ином месте, с иным торговым партнером. Деньги, став посредником между продавцом и покупателем, расширили рамки торговых сделок, делают более ёмким рынок и придают ему большую динамичность. Недаром А. Смит сравнивал деньги с шоссейными дорогами, которые облегчают передвижение населения и товаров и ускоряют тем самым экономическое развитие. Ведь чем быстрее продается товар, тем скорее производитель, получив доход от реализации, возобновит производство и, возможно, расширит или модернизирует свое дело. А это будет означать рост ВВП. Поэтому необходимо в экономическом анализе учитывать деньги, выясняя причины их применения обществом, а также ту роль, которую они играют в уровне выпуска продукции, общем уровне цен и темпах инфляции.

Деньги - важнейшая макроэкономическая категория, позволяющая анализировать инфляционные процессы, циклические колебания, механизм достижения равновесия в экономике, согласованность работы товарного и денежного рынков и т.д.

Предложение денег

Под предложением денег понимают денежную массу в обращение т.е. совокупность платежных средств, обращающихся в стране в данный момент.

Предложение денег в экономике осуществляет государство посредством банковской системы, включающей Центральный банк (ЦБ) и коммерческие банки (КБ).

Многообразие денежных средств, функционирующих в современной экономике, порождает проблему измерения денежной массы.

Денежная масса — совокупность всех денежных средств, находящихся в наличной и безналичной формах, обеспечивающая обращение товаров и услуг в народном хозяйстве.

В структуре денежной массы выделяется активная часть, к которой относятся денежные средства, реально обслуживающие хозяйственный оборот, и пассивная часть, включающая денежные накопления, остатки на счетах, которые потенциально могут служить расчетными средствами. Особое место в структуре денежной массы занимают так называемые квазиденьги (от лат. как будто, почти), т.е. денежные средства на срочных счетах, сберегательных вкладах, в депозитных сертификатах, в акциях инвестиционных фондов, которые вкладывают средства только в краткосрочные денежные обязательства.

Совокупность наличных денег (металлические деньги и банкноты) и денег безналичных расчетов в центральном банке (бессрочные вклады) составляют деньги центрального банка. Их называют также монетарной или денежной базой, так как они определяют суммарную денежную массу в народном хозяйстве.

Для характеристики денежного предложения применяются различные обобщающие показатели, или так называемые денежные агрегаты. К ним обычно относятся следующие:

1. Агрегат M1 — «деньги для сделок» — это показатель, предназначенный для измерения объема фактических средств обращения. Он включает наличные деньги (банкноты и разменные монеты) и банковские деньги.

2. Агрегаты М2 и МЗ включают, кроме M1, денежные средства на сберегательных и срочных счетах, а также депозитные сертификаты. Эти средства не являются деньгами, поскольку их невозможно непосредственно использовать для сделок купли-продажи, а их изъятие подчинено определенным условиям, однако они сходны с деньгами в двух отношениях: с одной стороны, они могут быть в короткие сроки выброшены на рынок товаров и услуг, с другой — позволяют осуществлять накопление денег. Не случайно их называют «почти деньгами».

3. Наиболее полные агрегаты денежного предложения — L и D; I наряду с МЗ включает прочие ликвидные (легкореализуемые) активы, такие как краткосрочные государственные ценные бумаги. Они называются ликвидными, так как без особых трудностей могут быть превращены в наличность. Агрегат D включает как все ликвидные средства, так и закладные, облигации и другие аналогичные кредитные инструменты.

Агрегаты МЗ, L и D более четко отражают тенденции в развитии экономики, чем M1 :резкие изменения в этих агрегатах часто сигнализируют об аналогичных изменениях в ВНП. Так, быстрый рост денежной массы и кредита сопровождает период подъема, а их сокращение часто сопровождается спадами. Однако большинство экономистов предпочитают использовать агрегат M1, так как он включает активы, непосредственно используемые в качестве средства обращения. Мы также в дальнейшем будем понимать под предложением денег агрегат M1.

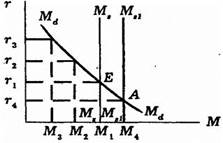

Кривая предложения денег (рис. 1) отражает зависимость количества денег в обращении от уровня процентной ставки (при неизменной денежной базе). Различают кратко- и долгосрочную кривую предложения денег. Для агрегата M1 краткосрочная кривая предложения денег является вертикальной линией, так как денежный мультипликатор стабилен и не зависит от процентной ставки. Для других агрегатов (М2, МЗ) она представлена наклонной линией.

Рисунок 1. Кривая предложения денег

Кривая предложения имеет вертикальный вид тогда, когда центральный банк реализует цель поддержания количества денег на постоянном уровне и уверенно контролирует количество денег в обращении независимо от колебания процентной ставки. Такая ситуация характерна для жесткой монетарной политики, направленной на сдерживание инфляции. Для этого используются такие инструменты, как изменение нормы обязательных резервов и операции на открытом рынке.

Кривая предложения денег имеет горизонтальный вид тогда, когда целью монетарной политики является сохранение стабильным номинального размера ссудного процента. Достигается это путем фиксации учетной ставки центрального банка и привязки к ней ставок коммерческих банков, а также с помощью операций на открытом рынке. Такая политика называется мягкой (гибкой) монетарной политикой. Обычно она используется в тех случаях, когда изменение спроса на деньги вызывается, например, ростом скорости обращения денег. В этом случае удается избежать кризиса неплатежей.

Кривая предложения денег имеет наклонный вид тогда, когда центральный банк допускает определенное увеличение количества денег, находящихся в обращении, и соответственно номинальной ставки процента. Как правило, это имеет место, когда центральный банк сохраняет постоянной норму обязательных резервов, но не проводит операций на открытом рынке. Данная политика (комбинированная) обычно применяется, когда изменения спроса на деньги обусловлены колебаниями ВВП.

Долгосрочная кривая предложения денег отражает зависимость денежной массы от изменения процентной ставки при изменениях спроса на деньги. Вид кривой предложения денег зависит от тактических целей денежно-кредитной политики, проводимой центральным банком.

Предложение денег может характеризоваться двумя переменными: номинальным количеством денег в стране или реальным. Последние называют еще реальными кассовыми остатками (Мр). Они характеризуют покупательную способность денег, т.е. отношение номинальной массы денег к уровню цен.

Покупательная способность денег — это количество товаров и услуг, которые можно купить на денежную единицу.

При увеличении уровня цен покупательная способность денег снижается, и наоборот. Таким образом, соотношение денежной массы и массы товаров и услуг на рынке определяет покупательную способность денег.

Динамика предложения денег может быть охарактеризована с помощью денежного и других мультипликаторов.

Денежный мультипликатор — это отношение предложения денег к денежной базе.

Денежная база (деньги повышенной мощности, резервные день) — это наличность вне банковской системы, а также резервы коммерческих банков, хранящиеся в центральном банке. Наличность является непосредственной частью предложения денег, тогда как банковские резервы влияют на способность банков создавать новые депозиты, увеличивая предложение денег.

MB = С + R,

где С — наличность; R — резервы; MB – денежная база

Ms = С + D,

где D — депозиты до востребования, Ms –предложение денег.

Денежный мультипликатор показывает, насколько увеличится предложение денег (количество денег в стране) при увеличении денежной базы на единицу.

Кроме денежного мультипликатора, можно использовать депозитный и кредитный мультипликаторы.

Депозитный мультипликатор показывает, насколько максимально могут возрасти депозиты в коммерческих банках при увеличении денежной базы на единицу.

Кредитный мультипликатор показывает, насколько максимально может увеличиться сумма банковских кредитов населению при увеличении денежной базы на единицу.

2. Спрос на деньги и его структура

Спрос на деньги - количество денег, которое хотело бы иметь население и государство для удовлетворения своих потребностей. Спрос на деньги включает: 1) текущий спрос - потребность покрытия текущих расходов, связанных с осуществлением хозяйственной деятельности субъектами экономики; 2) отложенный спрос, обусловленный необходимостью покрытия будущих затрат за счет накопления и сбережения денег. Отложенный спрос обусловлен периодичностью получения денег и необходимостью покрытия расходов, превышающих текущие доходы; 3) спекулятивный спрос, обусловленный ожиданием изменения доходности альтернативных денежных инструментов.

В теории денег традиционно существуют два основных подхода к оценке факторов, формирующих спрос на деньги. Первый подход основан на классической количественной теории денег, представленной в виде формулы:

M х V = P х Q,

где М - количество денег, находящихся в обращении; V - скорость обращения одной денежной единицы в среднем за год; P - уровень цен; Q - физический объем товаров. Отсюда следует, что величина спроса на деньги зависит от следующих основных факторов: а) скорости обращения денег (чем выше скорость обращения денег, тем меньше при прочих равных условиях спрос на деньги); б) абсолютного уровня цен (чем выше уровень цен, тем выше спрос на деньги, и наоборот); в) уровня реального объема производства (с ростом производства увеличивается количество сделок, следовательно, увеличивается спрос на деньги).

Второй подход основан на том, что изменение уровня цен и объемов производства происходит под воздействием различных факторов, в числе которых количество денег и скорость их обращения не всегда являются главными. Большое внимание уделяется политике государственных расходов, стимулированию производства посредством налоговых льгот и других финансовых преференций.

В современных теориях спроса на деньги в числе факторов, формирующих спрос на деньги, рассматриваются также такие, как: спрос на финансовые активы; динамика процентной ставки; применение современных финансовых и банковских технологий. Кроме того, современная теория денег учитывает фактор инфляции, четко разграничивая при этом такие понятия, как реальный и номинальный доход, реальная и номинальная ставка процента, реальные и номинальные величины денежной массы.

Виды спроса на деньги обусловлены двумя основными функциями денег: 1) функции средства обращения и 2) функции запаса ценности. Первая функция обусловливает первый вид спроса на деньги – трансакционный. Поскольку деньги являются средством обращения, т.е. выступают посредником в обмене, они необходимы людям для покупки товаров и услуг, для совершения сделок. Трансакционный спрос на деньги (transaction demand for money)– это спрос на деньги для сделок (transactions), т.е. для покупки товаров и услуг. Этот вид спроса на деньги был объяснен в классической модели, считался единственным видом спроса на деньги и выводился из уравнения количественной теории денег, т.е. из уравнения обмена (предложенного американским экономистом И.Фишером) и кэмбриджского уравнения (предложенного английским экономистом, профессором Кэмбриджского университета А.Маршаллом). Из уравнения количественной теории денег (уравнения Фишера): M x V= P x Y следует, что единственным фактором реального спроса на деньги (M/Р) является величина реального выпуска (дохода) (Y). Аналогичный вывод следует и из кэмбриджского уравнения. Выводя это уравнение А.Маршалл предположил, что если человек получает номинальный доход (Y), то некоторую долю этого дохода (k) он хранит в виде наличных денег. Для экономики в целом номинальный доход равен произведению реального дохода (выпуска) на уровень цен (Р х Y), отсюда получаем формулу: М = k РY, где М – номинальный спрос на деньги, k – коэффициент ликвидности, показывающий, какая доля дохода хранится людьми в виде наличных денег, Р – уровень цен в экономике, Y – реальный выпуск (доход). Это и есть кэмбриджское уравнение, которое также показывает пропор-циональную зависимость спроса на деньги от уровня совокупного дохода (Y). Поэтому формула трансакционного спроса на деньги: (М/Р)DТ = (М/Р)D (Y) = kY. (Примечание. Из кэмбриджского уравнения можно получить уравнение обмена, так как k = 1/V). Поскольку трансакционный спрос на деньги зависит только от уровня дохода (и эта зависимость положительная) и не зависит от ставки процента.

Точка зрения о том, что единственным мотивом спроса на деньги является использование их для совершения сделок существовала до середины 30-х годов, пока не вышла в свет книга Кейнса «Общая теория занятости, процента и денег», в которой Кейнс к трансакционному мотиву спроса на деньги добавил еще 2 мотива спроса на деньги - мотив предосторожности и спекулятивный мотив - и соответственно предложил еще 2 вида спроса на деньги: предусмотрительный и спекулятивный.

Предусмотрительный спрос на деньги (спрос на деньги из мотива предострожности – precautionary demand for money) объясняется тем, что помимо запланированных покупок люди совершают и незапланированные. Предвидя подобные ситуации, когда деньги могут потребоваться неожиданно, люди хранят дополнительные суммы денег сверх тех, которые им требуются для запланированных покупок. Таким образом, спрос на деньги из мотива предосторожности проистекает также из функции денег как средства обращения. По мнению Кейнса, этот вид спроса на деньги не зависит от ставки процента и определяется только уровнем дохода, поэтому его график аналогичен графику трансакционного спроса на деньги.

Спекулятивный спрос на деньги (speculative demand for money) обусловлен функцией денег как запаса ценности (как средства сохранения стоимости, как финансового актива). Однако в качестве финансового актива деньги лишь сохраняют ценность (да и то только в неинфляционной экономике), но не увеличивают ее. Наличные деньги обладают абсолютной (100%-ной) ликвидностью, но нулевой доходностью. При этом существуют другие виды финансовых активов, например, облигации, который приносят доход в виде процента. Поэтому чем выше ставка процента, тем больше теряет человек, храня наличные деньги и не приобретая приносящие процентный доход облигации. Следовательно, определяющим фактором спроса на деньги как финансовый актив выступает ставка процента. При этом ставка процента выступает альтернативными издержками хранения наличных денег. Высокая ставка процента означает высокую доходность облигаций и высокие альтернативные издержки хранения денег на руках, что уменьшает спрос на наличные деньги. При низкой ставке, т.е. низких альтернативных издержках хранения наличных денег, спрос на них повышается, поскольку при низкой доходности иных финансовых активов люди стремятся иметь больше наличных денег, предпочитая их свойство абсолютной ликвидности. Таким образом, спрос на деньги отрицательно зависит от ставки процента, поэтому кривая спекулятивного спроса на деньги имеет отрицательный наклон (рис. 2.(б)). Такое объяснение спекулятивного мотива спроса на деньги, предложенное Кейнсом, носит название теории предпочтения ликвидности. Отрицательная зависимость между спекулятивным спросом на деньги и ставкой процента может быть объяснена и другим способом – с точки зрения поведения людей на рынке ценных бумаг (облигаций). Из теории предпочтения ликвидности исходит современная портфельная теория денег. Эта теория исходит из предпосылки, что люди формируют портфель финансовых активов таким образом, чтобы максимизировать доход, получаемый от этих активов, но минимизировать риск. А между тем именно самые рискованные активы приносят самый большой доход. Теория исходит из уже знакомой нам идеи об обратной зависимости между ценой облигации, которая представляет собой дисконтированную сумму будущих доходов, и ставкой процента, которую можно рассматривать как норму дисконта. Чем ставка процента выше, тем цена облигации меньше. Биржевым спекулянтам выгодно покупать облигации по самой низкой цене, поэтому они обменивают свои наличные деньги, скупая облигации, т.е. спрос на наличные деньги минимален. Ставка процента не может постоянно держаться на высоком уровне. Когда она начинает падать, цена облигаций растет, и люди начинают продавать облигации по более высоким ценам, чем те, по которым они их покупали, получая при этом разницу в ценах, которая носит название capital gain. Чем ставка процента ниже, тем цена облигаций выше и тем выше capital gain, поэтому тем выгоднее обменивать облигации на наличные деньги. Спрос на наличные деньги повышается. Когда ставка процента начинает расти, спекулянты снова начинают покупать облигации, снижая спрос на наличные деньги. Поэтому спекулятивный спрос на деньги можно записать как: (M/P)DA = (M/P)D = - hR.

Общий спрос на деньги складывается из трансакционного и спекулятивного: (M/P)D = (M/P)DT + (M/P)DA = kY – hR, где Y – реальный доход, R – номинальная ставка процента, k - чувствительность (эластичность) изменения спроса на деньги к изменению уровня дохода, т.е. параметр, который показывает, на сколько изменяется спрос на деньги при изменении уровня дохода на единицу, h – чувствительность (эластичность) изменения спроса на деньги к изменению ставки процента, т.е. параметр, который показывает, на сколько изменяется спрос на деньги при изменении ставки процента на один процентный пункт (перед параметром k в формуле стоит знак «плюс», поскольку зависимость между спросом на деньги и уровнем дохода прямая, а перед параметром h стоит знак «минус», так как зависимость между спросом на деньги и ставкой процента обратная). В современных условиях представители неоклассического направления также признают, что фактором спроса на деньги является не только уровень дохода, но и ставка процента, причем зависимость между спросом на деньги и ставкой процента обратная. Однако они по-прежнему придерживаются точки зрения, что существует единственный мотив спроса на деньги – трансакционный. И именно трансакционный спрос обратно зависит от ставки процента. Эта идея была предложена и доказана двумя американскими экономистами Уильямом Баумолем (1952 г.) и лауреатом Нобелевской премии Джеймсом Тобином (1956 г.) и получила название модели управления наличностью Баумоля-Тобина.

Государственное регулирование денежного рынка

Важную роль в развитии институциональной среды выполняет государство. Это уникальный субъект, участвующий в создании и развитии банковского сектора, инфраструктуры денежного рынка, формирующий законодательные «правила игры» между участниками рынка, регулирующий институты и организации, действующие на рынке, в первую очередь банковскую систему, проводящий надлежащий контроль и надзор за деятельностью субъектов и посредников рынка. Государство выступает как агент на финансовых рынках, участвует в рыночных операциях, принимает решения, влияющие на конъюнктуру денежного рынка, регулирует денежный спрос и предложение. Государство регулирует денежную массу и банковскую ликвидность через разработку и реализацию денежно-кредитной политики. Денежно-кредитное регулирование воздействует на функционирование денежного рынка через достижение намеченных целей, включая разнообразные инструменты воздействия. Построение целевой функции должно соответствовать текущей ситуации, складывающейся в экономике России.

На современном этапе ЦБ РФ выбирает в качестве конечной цели снижение темпов инфляции для создания благоприятных условий долгосрочного экономического развития России при стабильной национальной валюте. На начальных этапах рыночных преобразований Банк России не мог применять таргетирование инфляции, так как оно выполнимо при определенных условиях: во-первых, Центральный банк должен проводить независимую денежную политику, в частности, независимую от решения фискальных органов власти. Во-вторых, Центральный банк должен придерживаться строгих правил при таргетировании инфляции, уметь правильно прогнозировать и контролировать будущую инфляцию, а также иметь представление относительно лага отклика первичной цели на изменения в таргетируемом денежном агрегате. Однако в условиях несбалансированности, нестабильности экономики возникает проблема прогнозирования динамики инфляционных процессов. Вот почему реальные показатели инфляции в посткризисный период не соответствуют целевому диапазону, установленному правительством (за исключением 2003 г.). Например, в 2004 году инфляция достигла 11,7%, тогда как при пессимистическом прогнозе она должна составлять 10%.

Кроме того, в решении инфляционных вопросов должно участвовать правительство, так как инфляция – это многофакторное явление, порождаемое не только монетарными, но и структурными, внешнеэкономическими причинами. Впервые с 2003 года была разработана и включена в денежно-кредитную политику денежная программа, в задачу которой входила увязка денежного предложения со спросом на уровне, соответствующем плановой цифре темпов инфляции и расчетным темпам роста реального ВВП. Денежная программа включает промежуточные цели денежно-кредитной политики, через которые Банк России осуществляет достижение конечных целей. Если конечную цель ЦБ РФ не может полностью контролировать, то промежуточные и операционные цели, зафиксированные в денежной программе, находятся в поле управления ЦБ. К ним относятся: денежная база, денежная масса, валютный курс, система процентных ставок. Через достижение промежуточных целей денежной программы ЦБ РФ непосредственно участвует в организации процессов функционирования денежного рынка. В качестве промежуточного ориентира Банк России в последние годы использует денежный агрегат М2, а не процентную ставку. Это связано с тем, что теория денежно-кредитного регулирования доказывает невозможность одновременного выполнения двух целей: денежная масса и процентная ставка.

Кроме того, при установлении процентной ставки Банк России испытывает определенные сложности при ее выборе, так как существует проблема множественности ставок. Поэтому Банк России в денежной программе определяет количественные критерии целевой функции через определение спроса на деньги, через предложение денег. В программах ЦБ РФ принимается количественный показатель в виде агрегата М2. Данный выбор объясняется несовершенством банковской статистики при подсчете других денежных агрегатов, агрегат М2 наиболее тесно связан с инфляцией (по методологии МВФ), его можно построить по любой стране без учета национальных особенностей. Он может быть использован для страновых сравнений. Однако динамика спроса на деньги в посткризисный период неустойчива, ее трудно спрогнозировать, так как необходимо использовать большое количество разноплановых показателей, при этом скорость обращения денег – очень подвижный и неустойчивый показатель в России при низком уровне монетизации ВВП (в 2004 году коэффициент монетизации составлял 0,26). В силу перечисленных причин прогнозные показатели спроса на деньги и фактические данные не совпадают. Например, по прогнозу Банка России, увеличение спроса на деньги в 2004 году было запланировано на уровне 19-25%. Фактически прирост спроса на деньги в 2004 году составил 35-40% .

Учитывая такие расхождения между целевым ориентиром и фактическими показателями спроса, а также ослабление в последнее время связи между динамикой М2 и инфляцией, как нам кажется, нет необходимости сохранять в качестве цели денежный агрегат М2. Мы считаем, что целевая функция денежно-кредитной политики должна определять четкие ориентиры стратегической политики Центрального банка, направленной на решение проблем и создание условий, предпосылок формирования сбережений субъектами экономики и последующей их трансформации в реальный сектор экономики. Поэтому стратегия денежно-кредитной политики должна обеспечивать долгосрочный экономический рост на базе структурной перестройки экономики, модернизации производственной базы и развития инфраструктуры. Несомненно, необходимо поддерживать контроль над темпом роста цен и курсом национальной валюты, чтобы обеспечить условия для развития национального производства. Для этого промежуточные цели денежно-кредитной политики должны находиться в теснейшей связи с конечными ориентирами экономической политики государства.

В настоящее время на экономику оказывает влияние валютный курс, так как денежное предложение базируется на внешних каналах притока стоимости в страну. Поэтому фактически на практике Банк России устанавливает курсовое таргетирование. Оно не может сочетаться с таргетированием инфляции. Как нам представляется, в денежной программе необходимо более системно излагать структуру целей Банка России, ранжировать цели денежно-кредитной политики по приоритетности, при этом выделять этапные возможности их реализации. Мы считаем, что процесс ранжирования целей может быть представлен следующим образом:

промежуточные цели:

· курсовое таргетирование (с элементами управляемого плавания);

· процентная политика, воздействующая на денежный спрос, а также на основные компоненты совокупного спроса (потребление и инвестиции), на уровень сбережений;

стимулируют достижение конечных целей:

· структурная перестройка экономики на базе модернизации производственного потенциала и развития инфраструктуры;

· долгосрочный экономический рост.

Таким образом, данная система построения целей позволяет обеспечить тесную связь между денежно-кредитной политикой и развитием реального сектора экономики через динамику денежного рынка. Это, несомненно, усиливает кредитную направленность денежно-кредитного регулирования и стратегически согласуется с концепцией долгосрочного экономического роста. Кроме того, переход промежуточных целей на процентные ориентиры позволит Банку России более эффективно воздействовать на денежный спрос, что, несомненно, положительно отразится на динамике инфляционных процессов. Как нам кажется, это оживит и усилит механизм рефинансирования и позволит Банку России оперативно воздействовать на ситуацию денежного рынка. Наконец, переход на процентные ориентиры, при активизации механизма рефинансирования, ослабит зависимость внутренней экономики от внешних источников увеличения денежной массы, позволит монетарным властям более самостоятельно формировать стоимость денежных ресурсов, влиять на их срочность и объемы, тем самым воздействовать на фундаментальные проблемы экономики. Мы считаем, что в силу сложившейся ситуации Банк России не может перейти к политике свободно плавающих валютных курсов в условиях экспортно-ориентированной модели экономики. Курсовое таргетирование позволяет учитывать реальную ситуацию и поддерживать национальную валюту, влиять на инфляцию, так как основной внешний канал пополнения денежной массы остается доминирующим. Поэтому невозможно сочетать денежное таргетирование с курсовым таргетированием. Кроме того, денежное таргетирование эффективно при условии, что инфляция порождается монетарными факторами. Проблемы же российской инфляции коренятся в структуре экономики, слабой конкурентной среде, неэффективном использовании основных факторов производства. Поэтому логичнее устанавливать процентные ориентиры, создающие условия для решения фундаментальных проблем переходной экономики.

Конечно, такой подход к формированию целевой функции денежно-кредитной политики потребует определенных усилий со стороны Банка России, усложнит задачу формирования денежной политики. Это предполагает комплексный, системный подход к формированию экономической политики государства, согласование всех регуляторов и действий государственной власти. Под программные цели Банк России подбирает соответствующие инструменты, регулирующие предложение денег, банковскую ликвидность. Набор инструментов расширяется из года в год по мере стабилизации экономики, состояния финансовых рынков. В России арсенал регуляторов слагается из комплекса административных и экономических косвенных инструментов, эмиссии. Механизм предложения денег в основном основывается на внешних источниках. Центральный банк РФ покупает избыточное предложение иностранной валюты, тем самым наращивая собственные валютные резервы, но при этом проводит денежную эмиссию в пропорциональном объеме. Данный процесс отражается в укрупненном балансе ЦБ РФ, где происходит ежегодный рост чистых международных резервов, а чистый внутренний кредит сокращается.

Кроме того, ЦБ РФ действует в интересах всех субъектов, перед ним стоит сложнейшая задача – сбалансировать интересы всего общества. Поэтому Банк России вынужден маневрировать, с одной стороны, исходя из баланса денежного спроса и предложения, он должен поддерживать денежную массу на определенном уровне, но, с другой – в интересах реального сектора, национального производства не допускать чрезмерного укрепления национальной валюты, скупать часть валюты, а, следовательно, поддерживать денежную эмиссию через внешний приток ресурсов. В этом аспекте необходимы совместные действия ЦБ РФ с правительством, с законодательной и исполнительной ветвями власти. В своей политике ЦБ РФ учитывает реальную ситуацию, связанную с развитием экономики, поэтому рост остатков финансовых средств коммерческих банков на счетах ЦБ РФ (в виде текущих и депозитных счетов) свидетельствует об избытке ликвидных финансовых ресурсов в экономике, о дефиците надежных финансовых инструментов и малопривлекательном реальном секторе. Поэтому ЦБ РФ проводит стерилизационные мероприятия, хотя его возможности в этом ограничены. Однако от проведения стерилизационных мероприятий появляется негативный эффект разрыва между движением капитала и процентной ставкой по кредитам. Данный элемент регулирования денежной массы отрывается от развития реальной экономики. Поэтому предпочтительнее воздействовать на уровень банковской ликвидности через управление активами коммерческих банков. Для этого ЦБ РФ использует определенный набор инструментов. На разных этапах развития российской экономики он менялся, так как главная задача денежно-кредитных регуляторов – снимать или смягчать, проводить профилактику противоречий рыночного механизма. В условиях переходной экономики недостаточно использовать только косвенные регуляторы, они должны быть дополнены прямым регулированием со стороны государства. Арсенал средств денежно-кредитной политики должен активнее содействовать развитию производства.

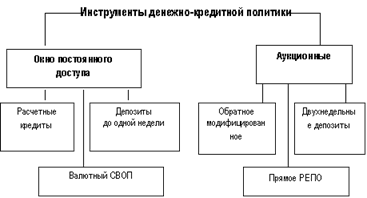

При наличии вышеперечисленных факторов полноценно рыночные регуляторы в условиях российского денежного рынка работать не смогут, им необходима поддержка административных регуляторов, которые становятся в данных вышеперечисленных условиях более эффективными. Нам кажется, что при участии государственного капитала могут быть созданы инвестиционные банки, осуществляющие кредитование инфраструктуры по более низким процентным ставкам и пользующиеся льготами при переучете векселей в Центральном банке. На современном этапе, как нам кажется, для улучшения инвестиционного климата в стране необходимо совершенствовать базовые условия экономической деятельности, где инфраструктурные объекты играют важнейшую роль, а также эффективны вложения в те сферы, которые приводят к эффекту «перелива» (например, стимулирование НИОКР). Неэффективна практика выдвижения приоритетных отраслей в связи с тем, что из-за удешевления информации, большой мобильности капитала, формирования глобальных сетей поставщиков и перманентного изменения технологий типы промышленного развития и сферы конкурентных преимуществ на мировых рынках меняются очень быстро. Для нивелировки минусового эффекта от селективного кредитования в виде нарушения конкурентной среды ЦБ РФ может активнее использовать метод санкций и льгот, что позволит более дифференцированно проводить кредитную политику. Косвенные регуляторы в арсенале ЦБ РФ закреплены законодательно. Федеральным законом от 10 июля 2002 года за номером 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» в статье 35 установлено, что основными инструментами и методами денежно-кредитной политики Банка России являются: процентные ставки по операциям Банка России; нормативы обязательных резервов, депонируемых в Банке России (резервные требования); операции на открытом рынке; рефинансирование кредитных организаций; валютные интервенции; установление ориентиров роста денежной массы; эмиссия облигаций от своего имени. Можно классифицировать инструменты денежно-кредитной политики по формам организации использования данного регулятора:

Рисунок 4. Классификация инструментов денежно-кредитной политикипо форме организации использования регуляторов

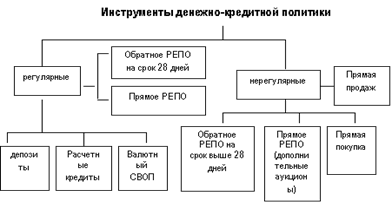

По степени периодичности использования инструментов денежно − кредитной политики классификацию можно представить в следующем виде:

Рисунок 5. Классификация инструментов денежно-кредитной политики по степени периодичности использования регуляторов

Перечисленный инструментарий уже известен в мировой практике, Банк России не изобретает новые виды, но существуют определенные особенности и проблемы в их применении, исходя из специфики российского денежного рынка, экономической среды, особенностей становления и формирования рыночной банковской инфраструктуры. Это накладывает значительные ограничения на применение ряда инструментов денежно-кредитной политики. Например, политика рефинансирования. В России ставки рефинансирования играю

|

из

5.00

|

Обсуждение в статье: Государственное регулирование денежного рынка |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы