|

Главная |

Структура финансовой службы

|

из

5.00

|

Правильно построенная структура финансовой службы обеспечивает эффективное выполнение поставленных перед нею задач.

Структура финансовой службы компании должна отвечать целому ряду требований.

Во-первых, функции ее подразделений не должны дублироваться. Это позволяет более оперативно обрабатывать информацию и сократить время на ее проверку. Необходимо обеспечить правильное распределение полномочий и ответственности - каждый сотрудник должен отвечать за собственный участок.

Во-вторых, во внутренней документации должны быть четко прописаны учетные и отчетные процедуры. Их основное назначение - установить правила ведения учетов, сроки подготовки управленческих отчетов и определить ответственных за их подготовку. Должны быть указаны и варианты замещения ответственных сотрудников.

В-третьих, очень важно ограничить количество прямых подчиненных.

В-четвертых, необходимо обеспечить оперативное взаимодействие финансовой службы с другими подразделениями компании. Для многих документов и отчетов финансовой службы необходимо использование информации от подразделений, не входящих в ее структуру.

Наконец, очень важно обеспечить полноту выполнения задач финансовым отделом. Нельзя допускать делегирование части функций финансового отдела другим подразделениям компании. В большинстве случаев это приводит к негативным результатам.

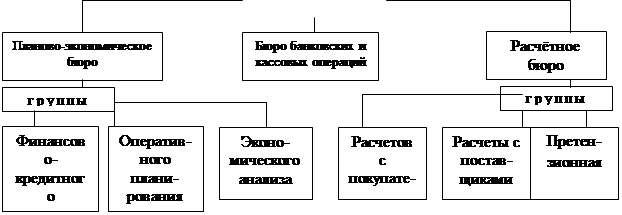

На небольших предприятиях финансовая работа может выполняться финансовым сектором в составе финансово-сбытового отдела или бухгалтерии. На крупных предприятиях финансовый отдел состоит из нескольких групп (бюро), за которыми закреплены определенные функции. Начальник отдела подчинен непосредственно руководству предприятием (см. схему 1).

Приведенная структура финансового отдела в целом соответствует содержанию той финансовой работы, которую необходимо выполнять на предприятии для финансирования всех затрат предприятия и осуществления расчетов. Но она в значительной степени консервирует недостатки, присущие управлению предприятием в прежних дорыночных условиях хозяйствования.

|

|

До недавнего времени финансовая работа на предприятии сводилась к чисто оперативным задачам — оформлению расчетных, и платежных документов, организации расчетов с другими предприятиями, бюджетом, банком, рабочими и служащими. Типовым положением об организации финансовой работы, которое определяло задачи и функции финансовых служб на государственном предприятии, на финансовые отделы возлагались разработка финансовых показателей в пятилетнем финансовом плане предприятия, оценка проектов перспективного плана в целях принятия более напряженных финансовых заданий и увеличения внутренних финансовых ресурсов предприятия, составление годовых финансовых планов предприятия. Но права предприятий в области финансового планирования были формальными в условиях отраслевой системы управления народным хозяйством[4].

Для работы в финансовом отделе на малых и средних фирмах, как правило, привлекаются финансовые менеджеры широкого профиля — работники, осуществляющие практически все функции финансового управления фирмой.

На крупных предпринимательских фирмах структура финансовой службы более сложная, так как финансовые потоки таких фирм связаны не только с производственной и финансовой деятельностью, но и с участием в капитале других предпринимательских организаций. Функции финансовой службы расширяются в зависимости от того, насколько возрастают экономические и финансовые возможности фирмы. Для работы в финансовой службе крупных предпринимательских структур привлекаются как финансовые менеджеры широкого профиля, так и функциональные финансовые менеджеры.

1.3 Функции финансовой службы

Финансовые службы выполняют следующие функции:

1) организуют финансово-кредитное планирование, включающее разработку перспективных финансовых планов, годового баланса доходов и расходов с поквартальной разбивкой; доведение финансовых заданий и нормативов до непосредственных исполнителей и контроль за их исполнением; составление оперативных финансовых планов;

2) осуществляют расчеты с целью обеспечения в установленные сроки и в полном объеме денежных перечислений и выплат, причитающихся: рабочим и служащим (заработная плата, премии, командировочные и другие выплаты) [5].

Для обеспечения наличия на счете необходимой суммы денежных средств к моменту выдачи заработной платы финансовая служба принимает меры по ускорению отгрузки продукции и ее оплате; бюджету (налоги) и в спецфонды (отчисления). Финансовая служба составляет расчеты сумм платежей и обязана своевременно представлять их в налоговую инспекцию; банку (проценты за кредит и задолженность по ссудам). Финансовые работники оформляют документы на получение ссуд, осуществляют контроль за их целевым использованием и своевременным погашением, за материальной обеспеченностью; вышестоящей организации в резервные и централизованные фонды; поставщикам и подрядчикам за отгруженные товары, оказанные услуги и выполненные работы.

2. Анализ финансовой службы Котласского отделения № 4090 ОАО Сбербанка России

2.1 Общая характеристика Дополнительного офиса № 4090/067 Котласского отделения № 4090 ОАО Сбербанка России

Акционерный коммерческий Сберегательный банк Российской Федерации (Сбербанк России) создан в форме акционерного общества в соответствии с Законом РСФСР «О банках и банковской деятельности в РСФСР» от 2 декабря 1990 года. Сбербанк России входит в банковскую систему Российской Федерации и в своей деятельности руководствуется законодательством Российской Федерации, нормативными документами Банка России, Уставом Сбербанка России.

В соответствии с положениями закона «О банках и банковской деятельности» основной целью деятельности кредитной организации (банка) является получение прибыли. Банк получает прибыль путем привлечения во вклады денежных средств физических и юридических лиц, размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности, открытие и ведение банковских счетов физических и юридических лиц, осуществление кредитно-расчетных и иных банковских операций и сделок с физическими и юридическими лицами. Все банковские операции осуществляются в рублях и в иностранной валюте (доллары США и евро) в соответствии с лицензией Банка России. Вкладчиками банка могут быть граждане Российской Федерации, иностранные граждане и лица без гражданства.

Северный банк Сбербанка России – это один из 17 территориальных банков Сбербанка России, который ведет деятельность на территории Ярославской, Архангельской, Ивановской, Костромской, Вологодской областей и Ненецкого автономного округа.

Сегодня Северный банк - это универсальный коммерческий банк, предоставляющий наиболее полный перечень услуг, как населению, так и предприятиям и организациям. Северный банк Сбербанка России является безусловным лидером по основным банковским услугам во всех регионах своей деятельности.

Составной частью Северного банка Сбербанка России является Котласское отделение № 4090. Как структурное подразделение Котласское отделение является коммерческим универсальным банком, способным выполнять широкий круг разнообразных операций и услуг. Деятельность банка не ограничена по отраслям экономики. Он обслуживает и юридических, и физических лиц.

Котласское отделение имеет 27 филиалов. Они располагаются в городе Котласе, городе Коряжма, а также в населенных пунктах Вилегодского, Красноборского, Ленского, Верхнетоимского районов Архангельской области.

Планирование работы Котласского отделения № 4090 Северного банка Сбербанка России осуществляется управляющим отделения совместно с начальником экономического отдела и главным бухгалтером. Учет ведется на местах и централизованно. Ежедневно старшим контролером каждого филиала составляется отчет и баланс, дальше проверка ведется бухгалтерией и контрольно-ревизионной службой. Ответственность за свои действия несет непосредственно каждый работник. Стимулирование работников идет через систему премирования, моральное поощрение также применяется, при допущенных ошибках в работе размер премии снижается.

Руководит отделением управляющий, ему подчиняются заместители управляющего и начальники отделов: экономического, бухгалтерии, административного, по работе с юридическими лицами, кредитного, автоматизации, а также начальники службы безопасности, контрольно – ревизионной службы, инкассаторской службы, заведующие операционной частью и заведующие внутренних структурных подразделений. Работники структурных подразделений подчиняются непосредственно руководителям внутренних структурных подразделений.

Структурная схема Котласского отделения № 4090 Северного банка Сбербанка России представлена в ПРИЛОЖЕНИИ А.

Котласское ОСБ № 4090 предоставляет все виды расчетно-кассового обслуживания, услуги собственной инкассации, комплекс банковских продуктов с использованием банковских карт, осуществляет кредитные операции, операции с ценными бумагами, операции с драгоценными металлами и монетами из драгоценных металлов, аренда индивидуальных сейфов, осуществляет валютные операции и операции по вкладам.

Котласское ОСБ № 4090 в г.Коряжме представлено 4 филиалами:

1. 067 (ул. Кирова, 29)

2. 066 (ул. Ленина, 21)

3. 065 (ул. Советская, 8)

4. 049 (ул. Театральная, 9)

Дополнительный офис № 4090/067 является внутренним структурным подразделением Котласского отделения № 4090 Северного банка Сбербанка России и расположен вне его местонахождения. Офис входит в единую систему Банка и организационно подчиняется Котласскому отделению № 4090 Северного банка Сбербанка России.

Дополнительный офис № 4090/067 располагается по адресу: Архангельская область, город Коряжма, улица Кирова, дом 29.

Дополнительный офис не имеет отдельного баланса. Операции, осуществляемые дополнительным офисом, отражаются в балансе Котласского отделения № 4090 Северного банка Сбербанка России.

Деятельность дополнительного офиса осуществляется на основе плановых заданий, устанавливаемых Котласским отделением № 4090 Северного банка Сбербанка России.

Дополнительный офис создан на основании Постановления Правления Сбербанка РФ, действует в городе Коряжма в пределах территориальных границ Котласского отделения № 4090 Северного банка Сбербанка России, имеет печать с изображением эмблемы Сбербанка России и номера дополнительного офиса, штампы, бланки с использованием наименования Банка.

Руководителем дополнительного офиса является заведующий. Он назначается и освобождается от должности управляющим отделением и непосредственно подчиняется ему. Руководитель дополнительного офиса входит в Состав Совета отделения Сбербанка России.

Объем полномочий заведующего дополнительным офисом определяется доверенностью, выданной ему в порядке, установленном Сбербанком России и территориальным банком.

Заведующий дополнительным офисом заключает договоры с клиентами на осуществление дополнительным офисом банковских операций и сделок. Он несет персональную ответственность за работу дополнительного офиса и за решение возложенных на него задач.

Дополнительный офис является универсальным, то есть осуществляет операции и с физическими, и с юридическими лицами.

В составе дополнительного офиса структурные подразделения не формируются.

В дополнительном офисе есть следующие отделы:

1. Сектор обслуживания физических и юридических лиц – 20 сотрудников.

2. Отдел охраны – 5 сотрудников.

3. Отдел банковских карт – 1 сотрудник.

4. Сектор кредитования физических лиц – 5 сотрудников.

5. Отдел по работе с юридическими лицами – 9 сотрудников.

6. Отдел безопасности – 2 сотрудника.

7. Отдел бухгалтерского учета и отчетности – 3 сотрудника.

8. Отдел автоматизации – 4 сотрудника.

В своей деятельности дополнительный офис руководствуется законодательством Российской Федерации, иными нормативными правовыми актами, в том числе нормативными актами Банка России, Уставом Банка[6].

С целью надзора и контроля за деятельностью дополнительного офиса контрольно-ревизионной службой Котласского отделения № 4090 Северного банка Сбербанка России проводятся ревизии и тематические проверки деятельности офиса.

Основными задачами дополнительного офиса являются:

1. Увеличение объема продаж банковских продуктов и услуг.

2. Расширение клиентской базы.

3. Укрепление имиджа Банка, в том числе путем улучшения качества обслуживания клиентов.

Для решения стоящих перед дополнительным офисом задач он выполняет следующие функции:

1. Организация работы с физическими и юридическими лицами.

2. Осуществление работы по привлечению в банк и на расчетно-кассовое обслуживание клиентов, по продаже банковских продуктов и услуг (кредиты, депозиты, векселя и иные продукты).

3. Формирование и своевременное предоставление в Котласское отделение № 4090 Северного банка Сбербанка России первичных документов и требуемой отчетности.

4. Консультирование клиентов.

5. Разработка предложений по изменению порядка (технологии) реализации действующих банковских продуктов и услуг и внедрению новых.

6. Подготовка предложений по изменению режима работы дополнительного офиса с целью улучшения качества обслуживания клиентов.

7. Проведение необходимого контроля операций клиентов, осуществление необходимых мер по предотвращению операционных, финансовых и кредитных рисков, возникающих в деятельности дополнительного офиса или доведение информации о них до Котласского отделения № 4090 Северного банка Сбербанка России.

Также дополнительный офис гарантирует тайну об операциях, о счетах и вкладах клиентов Сбербанка России, а также об иных сведениях, отнесенных Правлением Сбербанка России к коммерческой тайне. Работники банка несут ответственность за разглашение таких сведений.

2.2 Анализ финансовых результатов деятельности Котласского отделения № 4090 Северного банка Сбербанка России

Информационной базой для анализа служат данные бухгалтерской отчетности, достоверность которой подтверждена выводами аудиторской организации, и данные бухгалтерского учета. Кроме того, следует руководствоваться нормативного актами и указаниями Банка России об экономических нормативах регулирования деятельности коммерческих банков и методическими пособиями по составлению статистической отчетности банка.

Основным источником данных для оценки финансового состояния Сбербанка является его баланс (приложение Б) и отчет о прибылях и убытках (приложение В).

Объектом анализа является коммерческая деятельность Сбербанка России.

Основа анализа баланса банка состоит в достижении оптимизации структуры активных и пассивных операций в целях максимизации прибыли.

Сбербанк России, как и другие коммерческие банки, выполняет два типа операций – активные и пассивные.

Активные банковское операции – это операции, посредством которых Сбербанк РФ размещает имеющиеся в их распоряжении ресурсы в целях получения необходимого дохода и обеспечения своей ликвидности.

Активы банка можно разделить на четыре категории: кассовая наличность и приравненные к ней средства; инвестиции в ценные бумаги; здания и оборудование.

Под пассивными операциями понимаются такие операции Сбербанка России, в результате которых происходит увеличение денежных средств, находящихся на пассивных счетах или активно-пассивные счетах в части превышения пассивов над активами. Именно с помощью пассивных операций банк приобретает кредитные ресурсы на рынке.

При оценке состояния и результатов деятельности Сбербанка России необходимо:

• осуществить анализ структуры активных и пассивных операций;

• определение значения показателей, которые характеризуют достаточность капитала и ликвидность баланса банка и выполнения нормативов, установленных ЦБ РФ;

• провести анализ доходности деятельности банка.

Активные операции банка составляют существенную и определяющую часть его операций. В случае осуществления качественного анализа определяют перечень активных операций (направлений использования средств банка) на момент проведения анализа (таблица 1).

Таблица 1 – Сравнительный анализ структуры активов Котласского отделения № 4090 Северного банка Сбербанка России за 2006-2008 годы, руб.

| Активы | 2006 год | 2007 год | 2008 год | Изменение | ||||

| руб. | Уд. вес,% | руб. | Уд. вес,% | руб. | Уд. вес,% | Абсолютное, руб. | Относительное, % | |

| 1. Денежные средства | 47 361 733 | 1,563 | 81 180 393 | 2,184 | 118 523 373 | 2,695 | 71 161 640 | 1,13 |

| 2. Средства в ЦБ РФ | 215 577 900 | 7,116 | 264 617 976 | 7,119 | 317 523 807 | 7,219 | 101 945 907 | 0,1 |

| 3. Обязательные резервы | 202 176 828 | 6,674 | 249 639 600 | 6,716 | 294 003 525 | 6,684 | 91 826 697 | -1,19 |

| 4. Средства в кредитных организациях | 126 300 | 0,004 | 164 190 | 0,004 | 216 447 | 0,005 | 90 147 | 0,001 |

| 5. Чистая ссудная задолженность | 2 226 352 000 | 73,489 | 2 633 400 000 | 70,851 | 3 087 256 000 | 70,191 | 860 904 000 | -3,3 |

| 6. Основные средства, нематериальные активы и материальные запасы | 140 794 880 | 4,647 | 150 500 370 | 4,049 | 215 215 529 | 4,893 | 74 420 649 | 0,25 |

| 7. Требования по получению процентов | 11 474 263 | 0,379 | 13 310 145 | 0,358 | 15 599 490 | 0,355 | 4 125 227 | -0,02 |

| 8. Прочие активы | 387 799 623 | 12,801 | 573 665 753 | 15,434 | 644 011 469 | 14,642 | 256 211 846 | 1,84 |

| Всего активов | 3 029 486 699 | 100,000 | 3 716 838 827 | 100,000 | 4 398 346 115 | 100,000 | 1 368 859 416 | 0 |

В приведенной таблице 1 видно, что в структуре активных операций Котласского отделения наибольший удельный вес имеет чистая ссудная задолженность (в 2008 году – 70,19%). Сумма кредиторской задолженности за период с 2006 по 2008 годы увеличилась на 860,9 млн. рублей или на 38,6%. Средства в кредитных организациях составляют небольшую долю в общей структуре активов и в 2008 году составила менее 1% (0,005%). Данные средства необходимы для поддержания банком прямых деловых отношений с другими коммерческими кредитными организациями. Таким образом, значительный рост активных операций способствовал увеличению общей суммы активов на 1,368 млрд. рублей.

Пассивная часть баланса Сбербанка характеризует источники средств и природу финансовых связей банка, поскольку пассивные операции в значительной мере определяют условия, формы и направления использования банковских ресурсов.

Проведем анализсобственныхсредств Котласского ОСБ № 4090за 2006-2008 года (таблица 2), которыйделится на качественный и количественный.

Качественный анализ дает возможность выявить, за счет каких источников сформированы собственные средства Сбербанка.

Количественный анализ – это определение удельного веса источников формирования собственных средств в их общей сумме.

Как известно, собственные средства банка состоят из фондов Сбербанка, собственных источников финансирования капиталовложений и прибыли.

Таблица 2 – Анализ состава, структуры и динамики собственных средств Котласского отделения № 4090 Северного банка Сбербанка России за 2006-2008 годы, руб.

| Собственные средства | 2006 год | 2007 год | 2008 год | Изменение | ||||

| руб. | Уд. вес,% | руб. | Уд. вес,% | руб. | Уд. вес,% | Абсолютное, руб. | Относительное, % | |

| 1. Капитал и фонды | 49 090 764 | 9,75 | 49 090 764 | 8,28 | 49 090 764 | 6,79 | 0 | -2,97 |

| 2. Добавочный капитал, в т.ч.: | 3 093 406 | 0,61 | 3 093 406 | 0,52 | 3 093 406 | 0,43 | 0 | -0,19 |

| 2.1 эмиссионный доход | 0 | 0 | 0 | 0 | 0 | 0,00 | 0 | 0,00 |

| 2.2 переоценка основных средств | 3 093 406 | 0,61 | 3 093 406 | 0,52 | 3 093 406 | 0,43 | 0 | -0,19 |

| 3. Расходы будущих периодов и предстоящие выплаты, влияющие на собственные средства (капитал) | 1 123 180 | 0,22 | 517 193 | 0,09 | 894 233 | 0,12 | -228 947 | -0,10 |

| 4. Фонды и неиспользованная прибыль прошлых лет (непогашенные убытки прошлых лет) | 298 989 018 | 59,41 | 358 786 822 | 60,48 | 425 256 820 | 58,79 | 126 267 802 | -0,62 |

| 5. Прибыль (убыток) за отчетный период | 150 970 000 | 30,00 | 181 700 000 | 30,63 | 245 014 000 | 33,87 | 94 044 000 | 3,87 |

| Всего собственных средств | 503 266 368 | 100,00 | 593 188 185 | 100,00 | 723 349 223 | 100,00 | 220 082 855 | 0,00 |

В приведенной таблице 2 видно, что собственные средства Котласского отделение более чем на 58% сформированы за счет фондов и неиспользованной прибыли прошлых лет (непогашенные убытки прошлых лет). В период с 2006 по 2008 года они увеличились на 42,23% и достигли в 2008 году 425,25 млн. рублей. Это свидетельствует о качественной работе Котласского отделение по наращиванию собственного капитала интенсивным путем. Динамика капитала банка вполне стабильна, о чем свидетельствует наличие и рост прибыли в течение трех рассматриваемых периодов. Так, в период с 2006 года по 2008 она возросла более чем на 94 млн. рублей или на 62%. Сократились расходы будущих периодов на 20% или на 228 947 рублей. В итоге, общая сумма собственных средств увеличилась на 220 млн. рублей (43%) и составила 723 млн. рублей.

Далее проведем анализ привлеченных средств Котласского отделения за 2006-2008 годы (таблица 3), так как основным источником формирования ресурсов Сбербанка являются привлеченные средства. Согласно требованиям ЦБ РФ к ним относятся: средства на расчетных и текущих счетах субъектов хозяйствования, корреспондентские счета, межбанковский кредит, средства в расчетах, депозиты юридических и физических лиц, средства для долгосрочного кредитования, финансирование капиталовложений, операции с ценными бумагами, другие дебиторы и кредиторы.

Сравнительный качественный анализ структуры привлеченных средств за определенный период дает возможность оценить работу Сбербанка по привлечению новых источников средств. Привлеченные средства одновременно являются кредитными ресурсами, поэтому целесообразно привлечь такую сумму средств, которую в дальнейшем можно разместить в активах как кредитные вложения.

Привлеченные средства, с точки зрения платности, можно поделить на «дешевые» и «дорогие». К последним относятся межбанковские кредиты и депозиты. Если в структуре привлеченных средств на часть межбанковских кредитов приходится 50% и более, то такая структура является неэффективной и рискованной.

Таблица 3 – Анализ состава, структуры и динамики привлеченных средств Котласского отделения № 4090 Северного банка Сбербанка России, руб.

| Привлеченные средства | 2006 год | 2007 год | 2008 год | Изменение | ||||

| руб. | Уд. вес,% | руб. | Уд. вес,% | руб. | Уд. вес,% | Абсолютное, руб. | Относительное, % | |

| 1. Кредиты ЦБ РФ | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| 2. Средства кредитных организаций | 21 065 317,00 | 0,83 | 24 529 289,00 | 0,79 | 60 243 934,00 | 1,64 | 39 178 617,00 | 0,81 |

| 3. Средства клиентов (некредитных организаций), в т.ч.: | 2 406 867 000,00 | 95,28 | 2 971 900 000,00 | 95,14 | 3 458 865 000,00 | 94,12 | 1 051 998 000,00 | -1,16 |

| 3.1 вклады физических лиц | 2 090 754 000,00 | 82,76 | 2 654 600 000,00 | 84,98 | 3 068 230 000,00 | 83,49 | 977 476 000,00 | 0,73 |

| 4. Выпущенные долговые обязательства | 37 982 000,00 | 1,50 | 53 517 500,00 | 1,71 | 73 533 045,00 | 2,00 | 35 551 045,00 | 0,50 |

| 5. Обязательства по уплате процентов | 13 529 200,00 | 0,54 | 17 237 020,00 | 0,55 | 20 407 304,00 | 0,56 | 6 878 104,00 | 0,02 |

| 6. Прочие обязательства | 20 060 590,00 | 0,79 | 24 674 526,00 | 0,79 | 21 253 456,00 | 0,58 | 1 192 866,00 | -0,22 |

| 7. Резервы на возможные потери по условным обязательствам кредитного характера и прочим возможным потерям | 26 716 224,00 | 1,06 | 31 792 307,00 | 1,02 | 40 694 153,00 | 1,11 | 13 977 929,00 | 0,05 |

| Всего обязательств | 2 526 220 331,00 | 100,00 | 3 123 650 642,00 | 100,00 | 3 674 996 892,00 | 100,00 | 1 148 776 561,00 | 0,00 |

В приведенной таблице 3 видно, что в структуре привлеченных средств Котласского ОСБ наибольший удельный вес занимают средства клиентов (в 2008 году – 94,12%). А именно вклады физических лиц в 2008 году по сравнению с 2006 увеличились на 977 476 тыс.рублей или на 47%. Такое увеличение объясняется снижением ставки рефинансирования ЦБ РФ. Средства кредитных организаций (межбанковские кредиты) занимают небольшой удельный вес в структуре привлеченных средств (в 2008 году – 1,64%). Это объясняется тем, что межбанковские кредиты имеют наиболее высокие процентные ставки и относятся к «дорогим» средствам. Так в 2008 году они увеличились на 39 178 тыс. руб. по сравнению с 2006 годом, и составили 60 243 тыс. рублей. Выпущенные долговые обязательства в 2008 году по сравнению с 2006 увеличились на 35 551 тыс. рублей или на 93,6% и составили 73 533 тыс.рублей. Они занимают небольшой удельный вес в общей структуре привлеченных средств (в 2008 году – 2%). Прочие источники привлеченных средств имеют незначительный удельный вес. Следовательно, можно сказать, что структура привлеченных средств Котласского отделения № 4090 Северного банка Сбербанка России оптимальна и эффективна.

Далее необходимо провести анализ финансовых результатов деятельности Сбербанка РФ, который состоит в проведении анализа доходов, расходов банка, расчета прибыли и рентабельности. Основным источником информации для проведения анализа финансового положения является форма №102 «Отчет о прибылях и убытках» (приложение В).

Доходы Сбербанка – это общая сумма денежных средств, полученных от осуществления банковских операций.

Целью структурного анализа доходов Сбербанка Российской Федерации является выявление основных их видов для оценки стабильности источников дохода и сохранения их в будущем. Анализ проводится на основе фактических данных за прошлые годы.

Расходы Сбербанка – это вся сумма расходов по банковским операциям, включая все расходы на содержание аппарата управления.

Основными задачами анализа расходов Сбербанка являются определение структуры расходов за отчетный период и сравнение ее с предыдущим периодом, пользуясь методом отклонений. На основании проведенных сравнений необходимо наметить резервы сокращения расходов.

Анализ структуры операционных расходов Сбербанка является важнейшим для оценки уровня операционных расходов, распределения кадрового потенциала и природы бизнеса, которым он занимается. Операционные расходы, включая расходы на содержание аппарата управления, осуществляются из накопленного дохода Сбербанка.

Таблица 4 – Доходы и расходы Котласского отделения № 4090 Северного банка Сбербанка России в 2006-2008 годах, тыс. руб.

| ДОХОДЫ | 2006 г. | 2007 г. | 2008 г. |

| 1 Процентные доходы, в том числе: доля в общих доходах | 313 949 75,7 % | 398 888 75,1 % | 444 880 72,3 % |

| 1.1 Доходы от выдачи кредитов юридическим лицам и банкам Доля в процентных доходах | 61 827 19,7 % | 101 030 25,3 % | 81 678 18,4 % |

| 1.2 Доходы от выдачи кредитов физическим лицам Доля в процентных доходах | 252 122 80,3 % | 297 858 74,7 % | 363 202 81,6 % |

| 2 Непроцентные доходы, в том числе: Доля в общих доходах | 100 642 24,3 % | 132 073 24,9 % | 170 164 27,7 % |

| 2.1 Доходы по операциям в инвалюте Доля в непроцентных доходах | 3 086 3,1 % | 5 703 4,3 % | 7 655 4,5 % |

| 2.2 Комиссионные и прочие доходы доля в непроцентных доходах | 97 556 96,9 % | 126 370 95,7 % | 162 509 95,5 % |

| ИТОГО ДОХОДОВ В процентах к прошлому году | 414 591 - | 530 961 128,1 % | 615 044 115,8 % |

| РАСХОДЫ | 2006 г. | 2007 г. | 2008 г. |

| 1 Процентные расходы, в том числе: доля в общих расходах | 857 95,12 36,3 % | 117 644 37,2 % | 136 452 40,1 % |

| 1.1 проценты по счетам физических лиц доля в процентных расходах | 82 352,32 96,0 % | 113 646,2 96,6 % | 130 643 95,7 % |

| 1.2 проценты по счетам юридических лиц доля в процентных расходах | 3 185,4 3,7 % | 3 663,2 3,1 % | 4 505 33,0 % |

| 1.3 проценты по операциям с ценными бумагами доля в процентных расходах | 257,4 0,3 % | 334,6 0,3 % | 1 304 0,9 % |

| Маржа абсолютная В процентах к прошлому году | 228153,88 - | 281244 123,3 % | 308 428 109,7 % |

| 2 Непроцентные расходы, в том числе: Доля в общих расходах | 150 555,08 63,7 % | 198 795 62,8 % | 203 913 59,9 % |

| 2.1 расходы по операциям в инвалюте доля в непроцентных расходах | 210,780 0,14 % | 235 0,12 % | 307 0,15 % |

| 2.2 расходы на содержание аппарата доля в непроцентных расходах | 73 555,6 48,9 % | 107 391,2 54,0 % | 116 251 57,0 % |

| 2.3 платежи в бюджет доля в непроцентных расходах | 6 769,2 4,5 % | 9 277 4,7 % | 9 864 4,8 % |

| 2.4 расходы по смете АХР доля в непроцентных расходах | 22 583,2 15,0 % | 25 765,2 13,0 % | 32 359 15,9 % |

| 2.5 прочие непроцентные расходы доля в непроцентных расходах | 47 436,3 31,5 % | 56 126,6 28,2 % | 45 132 22,1 % |

| ИТОГО РАСХОДОВ В процентах к прошлому году | 236 350,2 - | 316 439 133,8 % | 340 365 107,6 % |

| ПРИБЫЛЬ (после уплаты налогов) В процентах к прошлому году | 150 970 - | 181 700 120,3 % | 245 014 134,8 % |

| Рентабельность общая (отношение чистой прибыли к общим расходам банка) | 63,88 % | 57,4 % | 72,0 % |

Как видно из таблицы 4, процентные доходы Котласского отделения на протяжении трех лет росли, они же составляют наибольший удельный вес в статье доходов. Так, в 2008 году по сравнению с 2006 процентные доходы выросли на 130 931 тыс. руб. или в 1,4 раза. Это связано с тем, что Котласское отделение размещает практически все кредитные ресурсы самостоятельно. Это положительный момент, так как самостоятельное размещение кредитных ресурсов способствует развитию региона, где функционирует отделение банка, и является наиболее выгодным. Наибольший удельный вес процентных доходов составляют доходы от выдачи кредитов физическим лицам. Так например, в 2008 году их доля в процентных доходах составила 81,6 %. Если провести динамику за предыдущие годы, то доходы от выдачи кредитов физическим лицам увеличивались за 3 года: в 2007 году по сравнению с 2006 они увеличились на 45 736 тыс. руб. или в 1,18 раза, а в 2008 по сравнению с предыдущим годом на 65 344 тыс. руб. или в 1,22 раза. Это связано с ростом спроса на потребительские кредиты со стороны физических лиц. Общие доходы за 2008 год составили 615 044 тыс.руб., что на 48,3 % выше объема доходов, произведенных в 2006 году.

В статье расходов наибольший удельный вес занимают непроцентные расходы. В 2008 году их доля в общих расходах составила 59,9 %, в то время как процентные расходы составили 40,1 %. Все три года непроцентные расходы росли. Так, в 2008 году по сравнению с 2006 они увеличились на 53 357,92 тыс. руб. или в 1,35 раза. Расходы на содержание аппарата занимают наибольший удельный вес (в 2008 году - 57,0 %). Общие расходы за 2008 год составили 340 365 тыс.руб., что на 44,0 % выше объема расходов, произведенных в 2006 году.

В итоге, прибыль Котласского отделения увеличивалась в 2008 году по сравнению с 2006 в 1,6 раза и составила 245 014 тыс.руб.

Получение прибыли является одной из основных целей предпринимательской деятельности, в том числе и в сфере банковского бизнеса. Прибыль является обобщающим (конечным) показателем анализа и оценки эффективности всей деятельности кредитной организации.

Таблица 5 – Анализ динамики прибыли Котласского отделения № 4090 Северного банка Сбербанка России за 2006-2008 годы, в руб.

| Показатели | 2006 год, руб. | 2007 год, руб. | 2008 год, руб. | Изменения от предыдущего года | |

| руб. | % | ||||

| 1. Полученные проценты | 313 949 000 | 398 888 000 | 444 880 000 | 45 992 000 | 111,53 |

| 2. Уплаченные проценты | 85 795 120 | 117 644 000 | 136 452 000 | 18 808 000 | 115,99 |

| 3. Доходы, полученные от процентной политики | 228 153 880 | 281 244 000 | 308 428 000 | 27 184 000 | 109,67 |

| 5. Всего доходов | 414 591 000 | 530 961 000 | 615 044 000 | 84 083 000 | 115,84 |

| 6. Всего расходов | 236 350 200 | 316 439 000 | 340 365 000 | 23 926 000 | 107,56 |

| 7. Прибыль до налогообложения | 178 240 800 | 214 522 000 | 274 679 000 | 60 157 000 | 128,04 |

| 9. Начисленные налоги (включая налог на прибыль) | 27 270 800 | 32 822 000 | 29 665 000 | -3 157 000 | 90,38 |

| 10. Прибыль (убыток) за отчетный период | 150 970 000 | 181 700 000 | 245 014 000 | 63 314 000 | 134,85 |

Согласно приведенным в таблице 5 расчетам, прибыль Котласского ОСБ за три анализируемых периода увеличилась на 62% или на 94 млн. рублей и составила в 2008 году 245 млн. рублей. А за предшествующий год прибыль увеличилась на 35 % или на 63 млн. рублей. Увеличение прибыли произошло в основном за счет доходов, полученных от процентной политики, которые возросли на 35%. Сумма полученных процентов в течение всего рассматриваемого периода значительно превышала сумму уплаченных процентов

Рентабельность (доходность) Сберегательного банка России— один из основных стоимостных показателей эффективной банковской деятельности. Уровень рентабельности Сбербанка РФ охарактеризуем коэффициентам рентабельности активов.

Таблица 6 – Анализ рентабе

|

из

5.00

|

Обсуждение в статье: Структура финансовой службы |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы