|

Главная |

Управление инвестиционным портфелем предприятия

|

из

5.00

|

Направления совершенствования структуры инвестиционного портфеля

По сравнению с началом 2009 г. на начало 2010 г. в структуре инвестиционного портфеля ОАО «МХК «ЕвроХим» произошли следующие изменения:

– облигации Aries, 2009; Вымпелком, 2009; Газпром, 2009 погашены в течение года и отсутствуют в портфеле;

– число федеральных еврооблигаций в портфеле снизилось с 6 до 5 видов;

– для замещения погашенных облигаций Вымпелком, 2009 и Газпром, 2009 приобретены МТС, 2012 и Газпром, 2012 в соответствующем объеме;

– общее количество видов ценных бумаг снизилось с 23 до 22;

– за счет снижения совокупного объема федеральных еврооблигаций в портфеле его стоимость снизилась на 400 млн. у. е. в долларовом эквиваленте и составила 13960 тыс. долл.

В результате на 13.01.2010 г. сформирована следующая структура инвестиционного портфеля ОАО «МХК «ЕвроХим» (табл. 8).

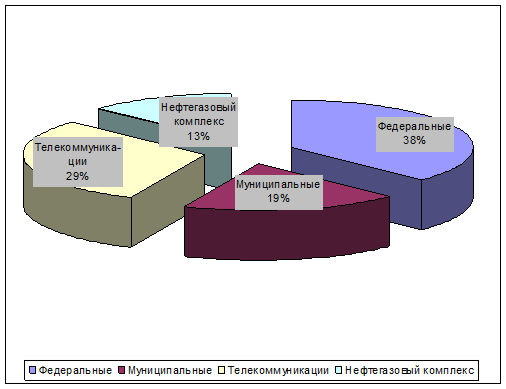

По состоянию на 13.01.2010 г. структура инвестиционного портфеля еврооблигаций ОАО «МХК «ЕвроХим» практически не изменилась по сравнению с началом 2009 года (рис. 5), но несколько изменились котировки облигаций.

Результаты расчетов эффективной доходности по видам облигаций и всего портфеля в целом также представлены в табл. 8.

Математическое ожидание эффективной доходности каждой облигации (ri) вычисляется следующим образом:

. (2)

. (2)

где rit – эффективная доходность i‑й облигации в период времени t, %,

i = 1,…, …, n – общее количество видов облигаций;

t – номер периода диапазона накопления информации, t = 1, …, 10;

T – длительность периода накопления информации.

Таблица 8. Структура портфеля еврооблигаций ОАО «МХК «ЕвроХим» 13.01.2010 г., эффективная доходность российских еврооблигаций и доходность инвестиционного портфеля еврооблигаций ОАО «МХК «ЕвроХим» по данным котировок за 2009–2010 гг.

| №№ | Облигации | Погашение | Объем, тыс. долл. | Доля, % | Матем. ожид. доходности, % | Дюрация, лет | Ожидаемая доходность по видам бумаг X*m |

Федеральные

1

МинФин (Россия), 7

14.05.2011

350

2,51

3,79

1,29

0,09

2

Россия, 2010

31.03.2010

3500

25,07

2,45

0,2

0,61

3

Россия, 2018

24.07.2018

590

4,23

5,84

5,99

0,25

4

Россия, 2028

24.06.2028

200

1,43

7,51

9,79

0,11

5

Россия, 2030

31.03.2030

570

4,08

6,91

5,98

0,28

Муниципальные

0,00

6

Москва, 2011

12.10.2011

200

1,43

4,90

1,67

0,07

7

Москва, 2016

20.10.2016

2500

17,91

7,46

5,81

1,34

Телекоммуникации

8

АФК Система, 2011

28.01.2011

100

0,72

9,46

0,96

0,07

9

МТС, 2012

28.01.2012

2450

17,55

8,20

1,85

1,44

10

Вымпелком, 2010

11.02.2010

1000

7,16

4,36

0,06

0,31

11

Вымпелком, 2011

22.10.2011

125

0,90

8,05

1,65

0,07

12

Вымпелком, 2013

30.04.2013

200

1,43

10,13

2,9

0,15

13

Вымпелком, 2016

23.05.2016

200

1,43

10,80

5,05

0,15

14

Вымпелком, 2018

30.04.2018

150

1,07

11,11

6

0,12

Нефтегазовый комплекс

15

Газпром, 2012

09.12.2012

125

0,90

5,99

2,76

0,05

16

Газпром, 2010

27.09.2010

200

1,43

4,01

2,76

0,06

17

Газпром, 2022

07.03.2022

100

0,72

9,13

8,26

0,07

18

Газпром, 2034

28.04.2034

500

3,58

9,17

11,09

0,33

19

Газпром, 2037

16.08.2037

200

1,43

9,48

11,66

0,14

20

ТНК-ВР, 2013

13.03.2013

150

1,07

8,38

2,81

0,09

21

ТНК-ВР, 2016

18.07.2016

250

1,79

9,62

5,29

0,17

22

ТНК-ВР, 2017

20.03.2017

300

2,15

9,57

5,7

0,21

Всего

-

13960

100,00

-

-

6,17