|

Главная |

Внебанковские формы кредита

|

из

5.00

|

В последние годы на национальных рынках ссудных капиталов развитых капиталистических стран важную роль стали выполнять специализированные небанковские кредитно-финансовые институты, которые заняли видное место в накоплении и мобилизации денежного капитала. К числу этих учреждений следует отнести страховые компании, пенсионные фонды, ссудо-сберегательные ассоциации, строительные общества (Англия), инвестиционные и финансовые компании, благотворительные фонды, кредитные союзы. Эти институты существенно потеснили банки в аккумуляции сбережений населения и стали важными поставщиками ссудного капитала.

Росту влияния специализированных небанковских учреждений способствовали три основные причины: рост доходов населения в развитых капиталистических странах; активное развитие рынка ценных бумаг, оказание этими учреждениями специальных услуг, которые не могут предоставлять банки. Кроме того, ряд специализированных небанковских учреждений (страховые компании, пенсионные фонды) в отличие от банков могут аккумулировать денежные сбережения на довольно длительные сроки и, следовательно, делать долгосрочные инвестиции.

Основные формы деятельности этих учреждений на рынке ссудных капиталов сводятся к аккумуляции сбережений населения, предоставлению кредитов через облигационные займы корпорациям и государству, мобилизации капитала через все виды акций, предоставлению ипотечных и потребительских кредитов, а также кредитной взаимопомощи.

Указанные институты ведут острую конкуренцию между собой как за привлечение денежных сбережений, так и в сфере кредитных операций.

Страховые компании конкурируют с пенсионными фондами за привлечение пенсионных сбережений и вложение их в акции. Ссудо-сберегательные ассоциации ведут борьбу со страховыми компаниями в сфере ипотечного кредита и вложений в недвижимость, а также в области инвестирования в государственные ценные бумаги. Финансовые компании соперничают со страховыми компаниями в сфере потребительского кредита. Инвестиционные и страховые компании, пенсионные фонды конкурируют между собой за вложения в акции. Кроме того, все виды этих учреждений конкурируют с коммерческими и сберегательными банками за привлечение сбережений всех слоев населения. При этом необходимо отметить, что конкуренция как между специализированными небанковскими учреждениями, так между ними и банками носит так называемый неценовой характер. Это объясняется, прежде всего, спецификой пассивных операций каждого вида кредитно-финансовых учреждений. Так, в банковском деле действует процентная ставка по вкладам (депозитам) и предоставляемым кредитам, в страховом деле — страховой тариф, который определяет размер страховой премии и страхового возмещения, у инвестиционных компаний — курсовая разница выпускаемых и приобретаемых ими акций. Поэтому неценовая конкуренция определяется в первую очередь несопоставимостью операций и цен за них. Сопоставимость возможна лишь при инвестировании в однородные, одинаковые по своей природе объекты. В данном случае можно говорить о сопоставимости в государственные ценные бумаги и некоторые виды акций, а также в ипотечный и потребительский кредиты.

Государственный кредит отражает кредитные отношения по поводу аккумуляции государством денежных средств на началах возвратности для финансирования государственных расходов. При этом кредиторами выступают юридические и физические лица, заемщиком - государство в лице его органов (Министерство финансов, местные органы власти). Существует и понимание государственного кредита как бюджетного кредита, выдаваемого субъектам хозяйствования, либо как кредита одного государства другому. В обоих случаях здесь кредитором выступает государство. В основном же, под государственным кредитом имеются в виду государственные займы — внутренние и внешние, выпуск облигаций, казначейских обязательств, заимствование средств у Центробанков. Вышеуказанная мобилизация свободных денежных средств используется государством для двух основных целей:

1) на покрытие дефицита госбюджета (посредством выпуска государственных краткосрочных облигаций);

2) на финансирование отдельных статей госбюджета сверх текущих возможностей государства (посредством выпуска государственных долгосрочных облигаций).

Для кредиторов физических и юридических лиц - государственный кредит - форма сбережения, инвестирования средств в ценные бумаги, приносящая дополнительный доход.

В зависимости от характеристики заемщика государственный кредит делится на централизованный и децентрализованный. При централизованном кредите в качестве заемщика выступает правительство - в частности, Министерство финансов. При децентрализованном - местные органы власти. Децентрализованные займы проводятся для частичного покрытия расходов местных бюджетов. В развитых странах они весьма распространены и реализуются путем эмиссии облигаций, других ценных бумаг. На средства, собранные от размещения ценных бумаг, местные власти развивают инфраструктуру: строят дороги, мосты, аэродромы. За счет доходов, полученных от эксплуатации построенных объектов, производится погашение облигаций. Местные займы обеспечиваются доходами местных бюджетов. В Беларуси они пока не получили широкого развития и представлены, в основном, местными займами на жилищное строительство.

С точки зрения места получения кредита, государственный кредит подразделяется на внутренние и внешние займы. По срокам кредит бывает краткосрочным (до 1 года) и долгосрочным (свыше 1 года). В зависимости от формы и порядка оформления кредитных отношений различают государственные облигационные и безоблигационные займы (векселя, казначейские обязательства). Облигация - ценная бумага, удостоверяющая внесение ее владельцем денежных средств и подтверждающая обязательство юридического лица, ее выпустившего, возместить ему номинальную стоимость ценной бумаги с выплатой фиксированного процента.

Основными финансовыми инструментами государственного кредита на рынке ценных бумаг Беларуси служат государственные краткосрочные (ГКО) и долгосрочные (ГДО) облигации. ГКО эмитируются Минфином со сроком погашения до 1 года не реже 1 раза в 3 месяца. Погашаются ГКО на дисконтной основе, т.е. продаются по стоимости ниже номинала, а погашаются по номиналу. Первичное размещение ГКО происходит на аукционе, который организуется Национальным банком РБ. Участники аукциона - исключительно юридические лица, в основном - коммерческие банки. Выпуск облигаций считается состоявшимся, если размещено не менее 10 % их общего количества.

Выпуск долгосрочных государственных облигаций в Беларуси осуществляется с целью снижения инфляции и исполнения республиканского бюджета по расходам сроком более года. Объемы эмиссии учитываются при формировании республиканского бюджета. Выпуск государственных облигаций на внутренний рынок есть одна из важных форм создания внутреннего государственного долга и неинфляционного финансирования дефицита государственного бюджета. Если государственные облигации номинированы в твердой валюте и рассчитаны на иностранного покупателя, образуется внешний государственный долг.

Поскольку государственные облигации активно продаются и покупаются на вторичном рынке, их, в частности ГКО, можно рассматривать как довольно эффективное средство регулирования ликвидности банков и предприятий. Посредством ГКО временно свободные деньги одних субъектов хозяйствования перемещаются к другим субъектам, которые испытывают в них недостаток. [см. Приложение 3]

Коммерческий кредит предоставляется в товарной форме продавцами товаров их покупателям в виде рассрочки платежа за проданные товары или предоставленные услуги. Основная цель этого кредита - ускорение процесса реализации товара, а следовательно, извлечение заложенной в них прибыли. Он оформляется в виде долгового обязательства – векселя, оплачиваемого через коммерческий банк.

Наибольшее распространение получили две формы векселя – простой вексель, содержащий прямое обязательство заемщика на выплату установленной суммы непосредственно кредитору, и переводной /тратта/, представляющий письменный приказ заемщику со стороны кредитора о выплате установленной суммы третьему лицу либо предъявителю векселя.

В современных условиях функции векселя часто принимает на себя стандартный договор между поставщиком и потребителем, регламентирующий порядок оплаты реализуемой продукции на условиях коммерческого кредита.

Коммерческий кредит принципиально отличается от другого кредита - банковского следующим:

· в роли кредитора выступает неспециализированные кредитно-финансовые организации, связанные с производством либо реализацией товаров и услуг;

· предоставляется исключительно в товарной форме;

· ссудный капитал интегрирован с промышленным или торговым. Это в современных условиях нашло практическое выражение в создании финансовых компаний, холдингов и других аналогичных структур, включающих в себя предприятия различной специализации и направлений деятельности;

· средняя стоимость коммерческого кредита всегда ниже средней ставки банковского процента на данный период времени;

· при юридическом оформлении сделки между кредиторам и заемщиком плата за этот кредит включается в цену товара, а не определяется специально, например: через фиксированный процент от базовой суммы.

Эта форма кредитования до последнего времени была ограничена сферой обращения. В других отраслях ее распространению объективно препятствовали такие факторы, высокие темпы инфляции, кризис неплатежей, ненадежность кредитных связей, недостатки конкретного права.

В современных условиях на практике применяются в основном три разновидности коммерческого кредита:

· кредит с фиксированным сроком погашения;

· кредит с возвратом лишь после фактической реализации заемщиком поставленных в рассрочку товаров;

· кредитование по открытому счету, когда поставка следующей партии товаров на условиях коммерческого кредита осуществляется до момента погашения задолженности по предыдущей поставке.

Использование коммерческого кредита приводит к тому, что он:

• способствует перераспределению капиталов между предприятиями и отраслями, поскольку, выполняя перераспределительную функцию, он может в известной мере заменять банковский кредит. В данном случае поставщики-кредиторы имеют более легкий доступ к банковским ресурсам (через операцию учета векселей в банке), чем заемщик, находящийся в затруднительном финансовом положений в связи с необходимостью выплатить заработную плату;

• расширяет и облегчает реализацию товара, способствуя в конечном счете ускорению кругооборота капитала. Поэтому закономерно, что в периоды экономических кризисов естественным является абсолютное сокращение объемов коммерческого кредита или снижение темпов его роста;

• служит дополнительным фактором, способствующим восстановлению сбалансированности денежной и товарной массы, поскольку в результате получения коммерческого кредита происходит признание потребительной стоимости и стоимости товара и, соответственно, подтверждение товарной обеспеченности денег;

• может способствовать ускорению оборачиваемости оборотных средств, поскольку создаются дополнительные возможности для сокращения запасов и реализации товарно-материальных ценностей, превышающих объективные потребности предприятия-кредитора;

• содействует улучшению качества кредитно-расчетного обслуживания на основе расширения видов услуг и возможности большего выбора клиентом наиболее удобных форм кредитных отношений.

Достоинствами коммерческого кредита являются также оперативность в предоставлении средств в товарной форме, техническая простота оформления, активизация механизма мобилизации свободных товарных ресурсов и их перераспределения, расширение возможностей предприятий в маневрировании оборотными средствами, возможность оказать финансовую поддержку предприятий друг другу, содействие развитию ссудного рынка, поскольку вексельное обращение уменьшает количество необходимых для оборота денежных средств и потребность в прямых банковских кредитах (в данном случае один и тот же вексель может обслуживать несколько торговых сделок, прежде чем будет предъявлен к учету, а во многих случаях может не предъявляться вообще).

К недостаткам коммерческого кредита относятся ограниченность его направления, а также времени пользования и размера, иногда вынужденный со стороны поставщика характер отсрочки платежа в связи с финансовым положением покупателей, наличие риска для поставщика, сильное влияние со стороны банковской сферы при учете векселей, замедление скорости обращения денег в результате отсрочки платежа, учет векселей в банках при коммерческом кредите может привести к росту денежной массы.

С формированием и развитием рыночной экономики использование коммерческого кредита будет расширяться. Субъектами коммерческого кредита являются предприятия, выступающие в качестве заемщиков. Это значит, что специализированные кредитные учреждения / банки / в этом случае прямого участия в сделке не принимают. Однако на практике большинство случаев коммерческий кредит переплетается с банковским: кредитор, имея обязательства заемщика – вексель, может учесть его в банке и получить под него банковский кредит. Но этот факт не устраняет главного признака коммерческого кредита – предоставление взаймы средств одной коммерческой структурой.

Потребительский кредит отражает экономические отношения между кредитором и заемщиком по поводу кредитования конечного потребления. Потребительский кредит служит средством удовлетворения потребительских нужд населения. Он дает возможность населению приобретать, например, относительно дорогостоящие товары, для полной оплаты которых у части покупателей не достает средств. Либо процесс накопления средств на покупку товаров растянулся бы на длительное время. Поэтому этот вид кредита ускоряет получение определенных благ, увеличивает платежеспособный спрос населения, повышает его жизненный уровень. Одновременно и ускоряет реализацию продукции, кругооборот капитала.

Потребительский кредит может предоставляться как в денежной, так и в товарной форме: товар приобретается в кредит или в рассрочку в розничной торговле. Денежную ссуду получают в банке и используют в потребительских целях.

Субъектами кредитных отношений здесь являются физические лица (заемщики), в роли кредиторов выступают банки и внебанковские кредитные учреждения. При выдаче потребительских ссуд между заемщиком и кредитором заключается договор, где определяются такие условия, как: объект кредита, его сумма, срок, процент, гарантия погашения, ответственность сторон.

В качестве гарантии возврата ссуд заемщиком выступают: получаемые им заработная плата и другие доходы, залог имущества, страховые полисы, поручительства третьих лиц и др. Величина и сроки кредита определяются таким образом, чтобы платежи за кредит и проценты не превышали 50 % среднемесячного дохода заемщика.

Классификация потребительских кредитов может быть проведена по ряду признаков:

а) по целевому назначению;

б) формам выдачи - товарные и денежные кредиты;

в) срокам выдачи - краткосрочные и долгосрочные;

д) способу погашения - погашаемые постепенно, согласно графику, или разовым платежом.

В зависимости от целевого назначения различаются следующие виды потребительских кредитов:

· инвестиционные - ссуды на кооперативное жилищное строительство,

строительство индивидуальных жилых домов, строительство дач, гаражей;

· для покупки товаров (как правило, длительного пользования)-телевизоров, холодильников и др.

· на развитие личных хозяйств - ссуды на покупку сельхозтехники, транспортных средств, скота, плодовых деревьев, удобрений;

· целевые кредиты отдельным социальным группам - молодым семьям, студентам;

· на нецелевые потребительские нужды - без указания цели использования (например, лечение, восполнение урона от стихийного бедствия, получение образования, туризм);

· чековый кредит- открывается текущий счет в банке, заемщик выписывает чек против суммы выделенного ему чекового кредита и рассчитывается чеком за приобретенные товары в торговом предприятии;

· в виде кредитных карточек, которые позволяют приобретать товары с отсрочкой платежа в счет кредита, зачисляемого в безналичном порядке на картсчет заемщика. С развитием кредитных, а также других банковских пластиковых карточек связываются расчеты, осуществляемые терминалами, установленными в магазинах. Эти электронные устройства подключены к системе банковских компьютеров.

Для того, чтобы иметь представление о роли потребительского кредита в расширении платежеспособного спроса населения на предметы потребления, необходимо анализировать величину личных потребительских расходов населения на потребительские товары и услуги, задолженность населения по потребительскому кредиту, процент, выплачиваемый населением по образовавшемуся долгу.

Лизинговый кредит - это отношения между юридическими лицами по поводу передачи в долгосрочную аренду основных фондов, а также финансирования, приобретения движимого и недвижимого арендуемого имущества. Лизинг можно рассматривать как форму капиталовложений, как альтернативу финансирования и как товарный кредит.

Объектом лизинга может выступать любое движимое и недвижимое имущество, относящееся к основным фондам. Чаще это компьютеры, оргтехника, производственные машины и оборудование, транспортные средства, здания и сооружения. Субъектами лизинга выступают лизингодатель (арендодатель), пользователь (арендатор), производитель.

Пользователь — сторона, договаривающаяся с лизингодателем на аренду основных фондов, которая затем наделяется правом владения, пользования и распоряжения объектом лизинга. В качестве производителя выступают предприятия, осуществляющие производство и реализацию объектов лизинга. Это поставщики объектов лизинга. В качестве лизингодателя выступают либо специализированные лизинговые компании (фирмы), либо, что характерно для Беларуси, коммерческие банки или их дочерние лизинговые фирмы.

В условиях неустойчивой экономической ситуации, когда, с одной стороны, предприятия не имеют достаточных собственных финансов для приобретения новых основных фондов, а, с другой стороны, производители этих основных фондов не в состоянии из-за этого их реализовать или простаивают по причине отсутствия заказов, лизинг в состоянии разрешить эту проблемную ситуацию. В частности, он дает возможность производителям продать свою продукцию лизингодателям, а предприятиям-пользователям - приобретать основные фонды у них в рассрочку. Лизинг как альтернативная форма кредитования усиливает конкуренцию между банками и лизинговыми компаниями, тем самым снижает уровень ссудного процента. Он не вытесняет традиционные формы финансирования и кредитования основных фондов, а дополняет и развивает их.

Классификация лизинга осуществляется по различным признакам: состав участников, тип имущества, тип финансирования и др. Разнообразие форм лизинга базируется на трех наиболее распространенных типах операций:

· оперативный лизинг;

· финансовый лизинг;

· возвратный лизинг.

Оперативный лизинг - это арендные отношения, при которых расходы лизингодателя, связанные с приобретением и содержанием сдаваемого в аренду имущества, не покрываются лизинговыми платежами в течение одного лизингового контракта. Характерными особенностями этого лизинга являются:

· договор лизинга заключается на срок меньше амортизационного периода объекта лизинга;

· после истечения срока контракта объект лизинга возвращается арендодателю, или контракт перезаключается;

· лизингодатель обычно сам страхует объект лизинга, обеспечивает его техническое обслуживание.

Схема отношений субъектов оперативного лизинга может быть представлена следующим образом (рис. 4.1):

Рис. 4.1 Схема отношений оперативного лизинга

Финансовый лизинг - это арендные отношения, предусматривающие в течение периода своего действия выплату лизинговых платежей, покрывающих полную стоимость амортизации объекта лизинга (или большую его часть), дополнительные издержки и прибыль лизингодателя. Главные особенности финансового лизинга следующие:

наличие более продолжительного периода лизингового соглашения, обычно близкого к сроку службы объекта сделки;

высокая стоимость объекта:

-обычно предусматривается выкуп объекта лизинга;

- арендатор несет риск капиталовложения.

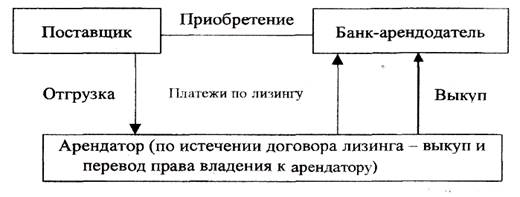

Схема отношений субъектов финансового лизинга выглядит следующим образом (рис. 4.2.):

Рис. 4.2 Схема отношений финансового лизинга

При возвратном лизинге собственник имущества продает его лизинговой компании, а затем его же берет в лизинг, превращаясь в лизингополучателя и в рассрочку выкупает обратно. Как правило, эта форма лизинга используется в ситуациях, когда собственник имущества испытывает острую потребность в средствах. Такая форма лизинга позволяет предприятию получить необходимые денежные средства за счет продажи своих основных фондов, никуда их не перемещая и не прекращая их эксплуатации. Операции возвратного лизинга вызывают уменьшение баланса предприятия (повышают его ликвидность), так гак они приводят к изменению собственника имущества.

Лизинг как форма кредита имеет ряд достоинств в сравнении с традиционным банковским кредитом на цели капитальных вложений. Для лизингодателя (банка) они следующие:

а) расширение круга банковских операций и рост числа клиентов банка:

б) снижение кредитного риска - в лизинг сдаются новые основные фонды, которые до их покупки оцениваются банком на предмет рыночной ликвидности, лизингодатель не теряет права собственности на объект лизинга до его выкупа и может его вернуть и сдать в аренду другому клиенту или продать;

в) после подписания договора банк зачисляет арендную плату на определенную дату, что проще начисления, учета процентов по традиционным банковским ссудам.

Выгоды для лизингополучателя следующие:

а) возможность приобретения относительно дорогостоящей новой техники

при недостатке собственных финансовых средств:

б) кредит погашается за счет себестоимости выпускаемой продукции,

в) возможность избежать потерь, связанных с моральным старением техники: к примеру, быстро морально стареющие компьютеры выгоднее взять в оперативный лизинг и возвратить их лизингодателю.

К недостаткам лизингового кредита можно отнести:

• моральное старение имущества раньше срока окончания лизингового договора при том, что арендные платежи могут оставаться неизменными до окончания контракта (финансовый лизинг);

• при оперативном лизинге риск устаревания имущества ложится на лизингодателя, что вынуждает его повышать арендную плату с лизингополучателя;

• в случае выхода имущества из строя платежи осуществляются в установленные сроки, независимо от состояния имущества (финансовый лизинг);

• подготовка договора лизинга может потребовать значительного времени и средств, если объектом лизингового договора является крупный или уникальный объект.

Внутренний лизинг - финансовая сделка, при которой субъекты лизинга находятся в одном государстве. При международном - субъекты лизинга находятся в разных странах. Если лизинговая компания (банк) приобретает оборудование, машины у национального производителя, а затем поставляет их за границу иностранному арендатору, то это экспортный лизинг. При импортном лизинге, что больше характерно для белорусской экономики, производитель находится за рубежом.

Существует также международный лизинг. Международный лизинг — это финансовый лизинг, при котором одна из сторон (лизинговая фирма, арендодатель, арендатор) принадлежит другой стране, а также трем разным странам. Существуют такие типы международного лизинга, как импортный (объектом лизинга выступает имущество, поступающее от зарубежных поставщиков) и экспортный (объектом лизинга является имущество, предназначенное зарубежным получателям).

Международный кредит охватывает экономические отношения между государством и международными экономическими организациями. Он имеет как частный, так и государственный характер, отражая движение ссудного капитала в сфере международных экономических и валютно-финансовых отношений. Международный кредит существует в форме как коммерческого, так и банковского кредита.

Международные кредиты бывают краткосрочные (до 1 года), среднесрочные (от 1 до 5 лет), долгосрочные (свыше 5 лет). Характерно, что возможность получения кредитов, в частности, из ЕЭС, на срок более пяти лет в настоящее время зависит в основном от трех критериев:

• предоставление экспортных кредитов на срок более пяти лет кредиторы связывают с уровнем экономического развития стран-покупателей оборудования, технологий и т.п. При определении срока предоставления кредита учитывается также "особое положение" кредитуемой страны;

• предоставление кредита на срок более пяти лет увязывается с особенностями и сроком окупаемости поставляемого в счет этого кредита оборудования;

• большую роль при предоставлении иностранных кредитов играет обстоятельство, связанное с тем, в чьих интересах служит предоставляемое в счет кредита оборудование, — для экономического развития страны покупателя или для промышленности экспортируемой страны.

Таким образом, в мире существует большое множество форм кредитов, причем долю внебанковских кредитов постоянно увеличивается как за счет роста объемов кредитования, так и за счет увеличения их разнообразия в целях удовлетворения потребности в кредитных ресурсах.

Заключение

Многообразие кредитных отношений, их субъекты, особенности ссуженной стоимости, характер и длительность потребностей, которые удовлетворяются ссудами, предопределяют существование и использование различных форм и видов кредита. Главным критерием его формы являются особенности ссуженной стоимости, передаваемой в пользование от кредитора к заемщику.

Кредитная система, в первую очередь, представлена банковским, потребительским, коммерческим, государственным и международным кредитом. Всем этим видам кредита свойственны специфические формы отношений и методы кредитования. Реализуют и организуют эти отношения специализированные учреждения, образующие кредитную систему во втором (институциональном) понимании. Ведущим звеном институциональной структуры кредитной системы являются банки.

Формы кредита тесно связаны с его структурой и в определенной степени отражают сущность кредитных отношений. Банковский кредит одна из наиболее распространенных форм кредитных отношений в экономике, объектом которых выступает процесс передачи в ссуду денежных средств. В мире существует большое множество форм кредитов, причем долю внебанковских кредитов постоянно увеличивается как за счет роста объемов кредитования, так и за счет увеличения их разнообразия в целях удовлетворения потребности в кредитных ресурсах.

Нужно сказать, что сейчас особое место занимает коммерческий кредит, лизинг, облигационные займы, при которых кредитодателями выступает не одно, а несколько лиц. Приоритетным методом финансирования экономики стал выпуск ценных бумаг. Крупные банки практикуют выдачу персональных кредитов, которые отличаются тем, что они не привязаны к торговой сделке, да и сама система кредитования населения является весьма гибкой. Важной особенностью современного периода является растущая интернационализация кредитных систем развитых стран.

Кредит активно воздействует на ускорение денежного обращения, вытесняя из него, в частности, наличные деньги. Вводя в сферу денежного обращения такие инструменты, как векселя, чеки, кредитные карточки, он обеспечивает замену наличных расчетов безналичными операциями, что упрощает и ускоряет механизм экономических отношений. Наиболее активную роль в решении этой задачи играет коммерческий кредит как необходимый элемент современных отношений товарообмена.

|

из

5.00

|

Обсуждение в статье: Внебанковские формы кредита |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы