|

Главная |

Финансовый анализ дочернего общества с ограниченной ответственностью «Каприз»

|

из

5.00

|

В настоящее время жесткие требования к процедуре выбора показателей, характеризующие финансовое состояние должника, а также к конкретной методике анализа законодательно регламентированы постановлением Правительства РФ от 25 июня 2003г. №367 «Об утверждении правил проведения арбитражным управляющим финансового анализа».

Методика правительства основывается на информации, содержащейся в финансовой (бухгалтерской) отчетности.

В постановлении правительства РФ «Правила проведения арбитражным управляющим финансового анализа», принятом в 2003г., установлена официальная система критериев для оценки неплатежеспособности предприятия, состоящая из 10 коэффициентов.

Проведем финансовый анализ дочернего общества с ограниченной ответственностью «Каприз» в соответствии с постановлением Правительства РФ от 25 июня 2003г. №367 «Об утверждении правил проведения арбитражным управляющим финансового анализа».

Целью проведения анализа является выполнение требований норм ст.70 Закона о банкротстве, а именно:

1. Определения стоимости принадлежащего должнику имущества для покрытия судебных расходов, расходов на выплату вознаграждения арбитражным управляющим;

2. Определения возможности или невозможности восстановления платежеспособности должника в порядке и сроки, установленные Законом о банкротстве;

3. Разработки предложений о возможности или невозможности восстановления платежеспособности должника;

4. Обоснование целесообразности введения последующих процедур банкротства.

Финансовый анализ проводился на основании следующих источников:

· Статистической отчетности, бухгалтерской и налоговой отчетности, регистров бухгалтерского и налогового учета, а так же (при наличии) материалов аудиторской проверки и отчетов оценщиков;

· Учредительных документов, протоколов общих собраний участников организаций, заседаний совета директоров, реестра акционеров, договоров, планов, смет, калькуляции;

· Положения об учетной политике, в том числе учетной политики для целей налогообложения, рабочего плана счетов бухучета, схем документооборота и организационной и производственной структур;

· Отчетности филиалов, дочерних и зависимых хозяйственных обществ, структурных подразделений;

· Материалов налоговых проверок и судебных процессов;

· Нормативных правовых актов, регламентирующих деятельность должника.

Финансовый анализ проводился с 01.01.2005г. по 01.10.2007г. Для расчета коэффициентов финансово-хозяйственной деятельности должника использованы следующие основные показатели:

А) совокупные активы (пассивы) - баланс (валюта баланса) активов (пассивов)

А(П)=стр.300=стр.700

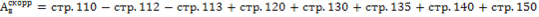

Б) скорректированные внеоборотные активы – сумма стоимостей нематериальных активов (без деловой репутации и организационных расходов), основных средств (без капитальных затрат на арендуемые основные средства), незавершенных капитальных вложений (без незавершенных капитальных затрат на арендуемые основные средства), доходных вложений в материальные ценности, долгосрочных финансовых вложений, прочих внеоборотных активов.

В связи с отсутствием, по данным бухгалтерского учета, капитальных затрат на арендуемые основные средства и незавершенных капитальных затрат на арендуемые основные средства корректировка строки 120 и строки130 бухгалтерского баланса не производилась.

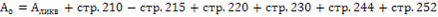

В) оборотные активы - сумма стоимости запасов (без стоимости отгруженных товаров), долгосрочной дебиторской задолженности, ликвидных активов, налога на добавленную стоимость по приобретенным ценностям, задолженности участников (учредителей) по взносам в уставный капитал, собственных акций выкупленных у акционеров

Г) долгосрочная дебиторская задолженность – дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев.

Д) ликвидные активы – сумма стоимости наиболее ликвидных оборотных активов, краткосрочной дебиторской задолженности (без задолженности участников (учредителей) по взносам в уставный капитал), прочих обо ротных активов

Е) наиболее ликвидные оборотные активы – денежные средства, краткосрочные финансовые вложения (без стоимости собственных акций, выкупленных у акционеров)

Ж) краткосрочная дебиторская задолженность – сумма стоимости отгруженных товаров, дебиторская задолженность , платежи по которой ожидаются в течение 12 месяцев после отчетной даты (без задолженности участников учредителей по взносам в уставный капитал)

З) потенциальные оборотные активы к возврату – списанная в убыток сумма дебиторской задолженности и сумма выданных гарантий и поручительств; в связи с тем, что за анализируемый период не производилось списание дебиторской задолженности в убыток и не производилась выдача гарантий и поручительств, данный показатель равен 0.

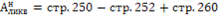

И) собственные средства – сумма капиталов и резервов, доходов будущих периодов, резервов предстоящих расходов за вычетом капитальных затрат по арендованному имуществу, задолженности акционеров (участников) по взносам в уставный капитал и стоимости собственных акций, выкупленных у акционеров

В связи с отсутствием, по данным бухгалтерского учета, капитальных затрат по арендованному имуществу, корректировка строки 640 бухгалтерского баланса не производилась.

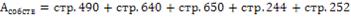

К) обязательства должника – сумма текущих обязательств и долгосрочных обязательств должника

Л) долгосрочные обязательства должника – сумма займов и кредитов, подлежащих погашению более чем через 12 месяцев после отчетной даты, и прочих долгосрочных обязательств

М) текущие обязательства должника – сумма займов и кредитов, подлежащие погашению в течение 12 месяцев после отчетной даты, кредиторской задолженности, задолженности участникам (учредителям) по выплате доходов и прочих краткосрочных обязательств

Н) выручка нетто – выручка от реализации товаров, выполнения работ, за вычетом НДС, акцизов и других аналогичных обязательных платежей

О) валовая выручка – выручка от реализации товаров, выполнения работ, услуг без вычетов; в связи с невозможностью достоверного определения валовой выручки организации с использованием синтетической бухгалтерской отчетности в дальнейших расчетах используется выручка нетто;

П) среднемесячная выручка – отношение величины выручки нетто, полученной за определенный период, как в денежной форме, так и в форме взаимозачетов, к количеству месяцев в периоде

Р) чистая прибыль (убыток) – чистая нераспределенная прибыль (убыток) отчетного периода, оставшаяся после уплаты налога на прибыль и других аналогичных обязательных платежей

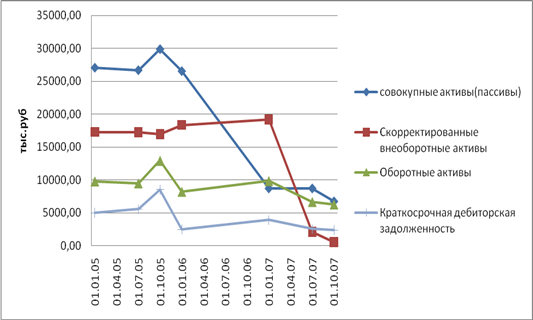

Результаты расчета основных показателей финансово-хозяйственной деятельности должника представлены в таблице:

| показатели | 01.01.05 | 01.07.05 | 01.10.05 | 01.01.06 | 01.01.07 | 01.07.07 | 01.10.07 |

| Совокупные активы(пассивы) | 27028 | 26654 | 29841 | 26505 | 8743 | 8743 | 6781 |

| Скорректированные внеоборотные активы | 17254 | 17184 | 16917 | 18319 | 19160 | 2105 | 529 |

| Оборотные активы | 9774 | 9470 | 12924 | 8186 | 9830 | 6638 | 6252 |

| Долгосрочная дебиторская задолженность | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Ликвидные активы | 4985 | 5532 | 8491 | 2450 | 4073 | 2515 | 2363 |

| Наиболее ликвидные активы | 0 | 0 | 9 | 1 | 202 | 1 | 0 |

| Краткосрочная дебиторская задолженность | 4985 | 5532 | 8482 | 2449 | 3871 | 2514 | 2363 |

| Потенциальные оборотные активы к возврату | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Собственные средства | 15070 | 14858 | 14955 | 15488 | 16872 | -58 | -729 |

| Обязательства должника | 11958 | 11796 | 14886 | 11017 | 12118 | 8801 | 7510 |

| Долгосрочные обязательства должника | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Текущие обязательства должника | 11958 | 11796 | 14886 | 11017 | 12118 | 8801 | 7510 |

| Выручка нетто | 7701 | 19435 | 19435 | 31657 | 45766 | 34338 | 33162 |

| Среднемесячная выручка | 2567 | 6478 | 6478 | 10552 | 15255 | 11446 | 11054 |

| Чистая прибыль | 18 | 1344 | 1344 | 1438 | 2627 | -1579 | 1420 |

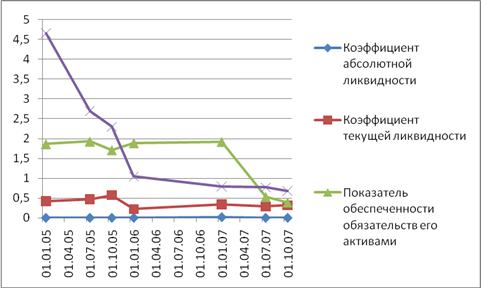

Динамика изменения основных показателей финансово хозяйственной деятельности должника:

Таким образом, на основании анализа основных показателей финансово-хозяйственной деятельности можно сделать вывод о том, что одной из причин утраты платежеспособности стало резкое уменьшение величины совокупных активов должника, при чем уменьшение совокупных активов произошло за счет выбытия внеоборотных активов, при сохранении величины оборотных активов.

При определении платежеспособности должника использованы следущие коэффициенты:

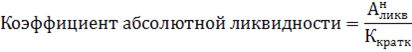

1. Коэффициент абсолютной ликвидности.

Коэффициент абсолютной ликвидности показывает, какая часть краткосрочных обязательств может быть погашена немедленно, и рассчитывается как отношение наиболее ликвидных оборотных активов к текущим обязательствам должника:

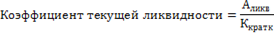

2. Коэффициент текущей ликвидности.

Коэффициент текущей ликвидности характеризует обеспеченность организации оборотными средствами для ведения хозяйственной деятельности и своевременного погашения обязательств и определяется как отношение ликвидных активов к текущим обязательствам должника.

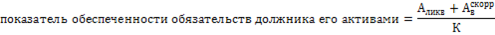

3. Показатель обеспеченности обязательств должника его активами.

Показатель обеспеченности обязательств должника его активами характеризует величину активов должника, приходящихся на единицу долга, и определяется как отношение суммы ликвидных и скорректированных внеоборотных активов к обязательствам должника.

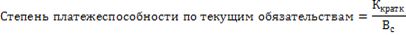

4. Степень платежеспособности по текущим обязательствам.

Степень платежеспособности по текущим обязательствам определяет текущую платежеспособность организации, объемы ее краткосрочных заемных средств и период возможного погашения организацией текущей задолженности перед кредиторами за счет выручки. Степень платежеспособности определяется как отношение текущих обязательств должника к величине среднемесячной выручки.

Результаты расчетов коэффициентов, характеризующих платежеспособность должника:

| показатели | 01.01.05 | 01.07.05 | 01.10.05 | 01.01.06 | 01.01.07 | 01.07.07 | 01.10.07 |

| Коэффициент абсолютной ликвидности | 0 | 0 | 0,001 | 0 | 0,017 | 0 | 0 |

| Коэффициент текущей ликвидности | 0,417 | 0,469 | 0,57 | 0,222 | 0,336 | 0,286 | 0,315 |

| Показатель обеспеченности обязательств его активами | 1,86 | 1,926 | 1,707 | 1,885 | 1,917 | 0,525 | 0,385 |

| Степень платежеспособности по текущим обязательствам | 4,658 | 2,688 | 2,298 | 1,044 | 0,794 | 0,769 | 0,679 |

Динамика изменения коэффициентов, характеризующих финансовую устойчивость должника:

Вывод: за исследуемый период должник полностью потерял финансовую независимость, а незначительное увеличение коэффициента обеспеченности собственными средствами произошло в основном за счет увеличения доли оборотных средств в совокупных активах должника.

При определении деловой активности должника использованы следующие коэффициенты:

1. Рентабельность активов.

Рентабельность активов характеризует степень эффективности использования имущества организации, профессиональную и квалификацию менеджмента предприятия и определяется в % как отношение чистой прибыли (убытка) к совокупным активам организации.

2. Норма чистой прибыли.

Норма чистой прибыли характеризует уровень доходности хозяйственной деятельности организации.

Норма чистой прибыли измеряется в % и определяется как отношение чистой прибыли к выручке (нетто).

Результаты расчета коэффициентов, характеризующих деловую активность должника:

| показатели | 01.01.05 | 01.07.05 | 01.10.05 | 01.01.06 | 01.01.07 | 01.07.07 | 01.10.07 |

| рентабельность активов | 0,0007 | -0,008 | 0,054 | 0,021 | 0,091 | -0,181 | -0,211 |

| Норма чистой прибыли | 0,002 | -0,016 | 0,045 | 0,033 | 0,057 | -0,046 | -0,04 |

Динамика изменения коэффициентов, характеризующих деловую активность должника:

Результаты расчетов коэффициентов, характеризующих деловую активность должника, свидетельствуют об отрицательной рентабельности активов и норме чистой прибыли, что свидетельствует о неэффективности использования активов должника.

Анализ активов и пассивов должника.

Анализ активов должника проводился методом группировки совокупных активов по следующим категориям: внеоборотные активы (нематериальные активы, основные средства, незавершенное строительство, доходные вложения в материальные ценности, долгосрочные финансовые вложения, прочие внеоборотные активы) и оборотные активы (запасы, НДС, дебиторская задолженность, краткосрочные финансовые вложения, прочие оборотные активы).

Результаты анализа групп активов за период финансового анализа:

Состояние основных групп активов за период финансового анализа.

| актив | 01.01.05 | 01.07.05 | 01.10.05 | 01.01.06 | 01.01.07 | 01.07.07 | 01.10.07 |

| 1.Внеоборотные активы | 17254 | 17184 | 16917 | 18319 | 19160 | 2105 | 529 |

| Нематериальные активы | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Основные средства | 17207 | 17011 | 16917 | 16811 | 16530 | 1313 | 529 |

| Незавершенное строительство | 47 | 173 | 0 | 1508 | 2630 | 792 | 0 |

| Доходные вложения в нематериальные ценности | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Долгосрочные финансовые вложения | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Прочие внеоборотные активы | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 2.Оборотные активы | 9774 | 9470 | 12924 | 8186 | 9830 | 6638 | 6252 |

| Запасы | 8762 | 8445 | 11292 | 7245 | 7709 | 5884 | 4218 |

| НДС по приобретенным ценностям | 449 | 237 | 538 | 240 | 256 | 196 | 217 |

| Дебиторская задолженность(долгосрочная) | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| дебиторская задолженность краткосрочная | 563 | 788 | 1085 | 700 | 1663 | 557 | 1817 |

| Краткосрочные финансовые вложения | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Денежные средства | 0 | 0 | 9 | 1 | 202 | 1 | 0 |

| Прочие оборотные активы | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Совокупные активы | 27028 | 26654 | 29841 | 26505 | 28990 | 8743 | 6781 |

Изменения основных групп активов за период финансового анализа.

| актив | 01.07.05 | 01.10.05 | 01.01.06 | 01.01.07 | 01.07.07 | 01.10.07 |

| 1.Внеоборотные активы | -70 | -267 | 1402 | 841 | -17055 | -1576 |

| Нематериальные активы | 0 | 0 | 0 | 0 | 0 | 0 |

| Основные средства | -196 | -94 | -106 | -281 | -15217 | -784 |

| Незавершенное строительство | 126 | -173 | 1508 | 1122 | -1838 | -792 |

| Доходные вложения в нематериальные ценности | 0 | 0 | 0 | 0 | 0 | 0 |

| Долгосрочные финансовые вложения | 0 | 0 | 0 | 0 | 0 | 0 |

| Прочие внеоборотные активы | 0 | 0 | 0 | 0 | 0 | 0 |

| 2.Оборотные активы | -304 | 3454 | -4738 | 1644 | -3192 | -386 |

| Запасы | -317 | 2847 | -4047 | 464 | -1825 | -1666 |

| НДС по приобретенным ценностям | -212 | 301 | -298 | 16 | -60 | 21 |

| Дебиторская задолженность(долгосрочная) | 0 | 0 | 0 | 0 | 0 | 0 |

| дебиторская задолженность краткосрочная | 225 | 297 | -385 | 963 | -1106 | 1260 |

| Краткосрочные финансовые вложения | 0 | 0 | 0 | 0 | 0 | 0 |

| денежные средства | 0 | 9 | -8 | 201 | -201 | -1 |

| Прочие оборотные активы | 0 | 0 | 0 | 0 | 0 | 0 |

| Совокупные активы | -374 | 3187 | -3336 | 2485 | -20247 | -1962 |

Состав основных групп активов в долевом выражении к совокупным активам:

| актив | 01.01.05 | 01.07.05 | 01.10.05 | 01.01.06 | 01.01.07 | 01.07.07 | 01.10.07 |

| 1.Внеоборотные активы | 0,6384 | 0,6447 | 0,5669 | 0,6912 | 0,6609 | 0,2408 | 0,078 |

| Нематериальные активы | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Основные средства | 0,6366 | 0,6382 | 0,5669 | 0,6343 | 0,5702 | 0,1502 | 0,078 |

| Незавершенное строительство | 0,0017 | 0,0065 | 0 | 0,0569 | 0,0907 | 0,0906 | 0 |

| Доходные вложения в нематериальные ценности | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Долгосрочные финансовые вложения | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Прочие внеоборотные активы | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 2.Оборотные активы | 0,3616 | 0,3553 | 0,4331 | 0,3088 | 0,3391 | 0,7592 | 0,922 |

| Запасы | 0,3242 | 0,3168 | 0,3784 | 0,2733 | 0,2659 | 0,673 | 0,622 |

| НДС по приобретенным ценностям | 0,0166 | 0,0089 | 0,018 | 0,0091 | 0,0088 | 0,0224 | 0,032 |

| Дебиторская задолженность(долгосрочная) | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| дебиторская задолженность краткосрочная | 0,0208 | 0,0296 | 0,0364 | 0,0264 | 0,0574 | 0,0637 | 0,268 |

| Краткосрочные финансовые вложения | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| денежные средства | 0 | 0 | 0,0003 | 0 | 0,007 | 0,0001 | 0 |

| Прочие оборотные активы | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Совокупные активы | 1 | 1 | 1 | 1 | 1 | 1 | 1 |

В результате анализа активов должника установлено следующее: за исследуемый период значительно уменьшилась величина основных средств с 17254 тыс.руб. до529 тыс. руб., их доля в совокупных активах уменьшилась с 63,8% до 7,8%. Наиболее значительное выбытие основных средств произошло в первом полугодии 2007 года. Дебиторская задолженность составляет 1817000 рублей

Таким образом, балансовая стоимость активов, принимающих участие в производственном процессе, при выбытии которых невозможна основная деятельность должника =0

НДС по приобретенным ценностям, а так же активы, реализация которых затруднена, составляют 217000 руб.

Анализ пассивов должника проводился методом группировки совокупных пассивов по следующим категориям: уставный капитал, добавочный капитал, нераспределенная прибыль (непокрытый убыток) прошлых лет, нераспределенная прибыль (непокрытый убыток) отчетного года, долгосрочные обязательства, краткосрочные обязательства.

Результаты анализа групп пассивов за период финансового анализа:

| Пассив | 01.01.05 | 01.07.05 | 01.10.05 | 01.01.06 | 01.01.07 | 01.07.07 | 01.10.07 |

| 3.капитал и резервы | 15070 | 14858 | 14955 | 15488 | 16872 | -58 | -729 |

| Уставный капитал | 10 | 10 | 10 | 10 | 10 | 10 | 10 |

| Добавочный капитал | 20367 | 20367 | 20367 | 20637 | 20636 | 5285 | 4511 |

| Нераспределенная прибыль прошлых лет | -5577 | -5577 | -5577 | -5159 | -5159 | -3774 | -3774 |

| нераспределенная прибыль отчетного года | 0 | -212 | -115 | 0 | 1385 | -1579 | -1476 |

| 4.Долгосрочные обязательства | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 5.Краткосрочные обязательства | 11958 | 11796 | 14886 | 11017 | 12118 | 8801 | 7510 |

| Совокупные пассивы | 27028 | 26654 | 29841 | 26505 | 28990 | 8743 | 6781 |

Изменения основных групп пассивов:

| Пассив | 01.07.05 | 01.10.05 | 01.01.06 | 01.01.07 | 01.07.07 | 01.10.07 |

| 3.капитал и резервы | -212 | 97 | 533 | 1384 | -16930 | -671 |

| Уставный капитал | 0 | 0 | 0 | 0 | 0 | 0 |

| Добавочный капитал | 0 | 0 | 0 | -1 | -15351 | -774 |

| Нераспределенная прибыль прошлых лет | 0 | 0 | 418 | 0 | 1385 | 0 |

| нераспределенная прибыль отчетного года | -212 | 97 | 115 | 1385 | -2964 | 103 |

| 4.Долгосрочные обязательства | 0 | 0 | 0 | 0 | 0 | 0 |

| 5.Краткосрочные обязательства | -162 | 3090 | -3869 | 1101 | -3317 | -1291 |

| Совокупные пассивы | -374 | 3187 | -3336 | 2485 | -20247 | -1962 |

Состав основных групп пассивов в долевом выражении к совокупным активам.

| Пассив | 01.01.05 | 01.07.05 | 01.10.05 | 01.01.06 | 01.01.07 | 01.07.07 | 01.10.07 |

| 3.капитал и резервы | 0,5576 | 0,5574 | 0,5012 | 0,5843 | 0,582 | -0,0066 | -0,1075 |

| Уставный капитал | 0,0004 | 0,0004 | 0,0003 | 0,0004 | 0,0003 | 0,0011 | 0,0015 |

| Добавочный капитал | 0,7635 | 0,7743 | 0,6916 | 0,7786 | 0,7118 | 0,6045 | 0,6652 |

| Нераспределенная прибыль прошлых лет | -0,2063 | -0,2092 | -0,1869 | -0,1946 | -0,178 | -0,4317 | -0,5566 |

| нераспределенная прибыль отчетного года | 0 | -0,008 | -0,0039 | 0 | 0,0478 | -0,1806 | -0,2177 |

| 4.Долгосрочные обязательства | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 5.Краткосрочные обязательства | 0,4424 | 0,4426 | 0,4988 | 0,4157 | 0,418 | 1,0066 | 1,1075 |

| Совокупные пассивы | 1 | 1 | 1 | 1 | 1 | 1 | 1 |

Уставный капитал должника составляет 10000 рублей, что соответствует требованиям законодательства к размеру уставного капитала общества с ограниченной ответственностью, добавочный капитал подвергался значительным изменениям в связи с изменениями совокупных активов, резервный капитал и фонды социальной сферы у должника не формировались, целевое финансирование не поступало. Прибыль по итогам отчетного периода за исследуемый период отсутствовала, на последнюю отчетную дату убыток отчетного периода составил 1476 ты. Руб.

У должника за исследуемый период отсутствовали долгосрочные обязательства. Доля краткосрочных обязательств в совокупных пассивах на начало исследуемого периода составляла 44,3%, по состоянию на 1 июля 2007 года доля увеличилась до 100%, а на последнюю отчетную дату составляет 110% совокупных пассивов.

С точки зрения бухгалтерского учета задолженность должника по обязательным платежам является обоснованной. Заявленные уполномоченным органом требования по обязательным платежам обоснованно разделены на суммы основного долга и санкций. Обязательства, возникновение которых может быть оспорено, отсутствуют. Обязательства, исполнения которых возможно в рассрочку отсутствуют. Возможность реструктуризации обязательств по срокам исполнения путем заключения соответствующего соглашения с кредиторами отсутствует в связи с недостаточностью имущества должника для 100% погашения задолженности перед всеми кредиторами и отсутствием потенциальных источников погашения задолженности должника перед кредиторами.

Обязательствами должника, срок исполнения которых наступит в ближайшее время, являются только обязательные платежи, связанные с имуществом и работниками должника.

Таким образом, по результатам анализа можно сделать вывод о невозможности восстановления платежеспособности должника.

Заключение

Финансовые решения принимаются конкретно для данного предприятия; для другого предприятия они могут быть совершенно иными. Более того, финансовые решения на одном и том же предприятии могут быть совершенно различными в разные периоды его деятельности. Стоит измениться какому-нибудь одному параметру во внутренних или внешних условиях — и это изменение вызывает необходимость переориентации в целом ряде стратегических и тактических направлений воздействия на финансы предприятия.

Финансовый менеджмент предполагает многовариантные подходы к оценке последствий возникновения тех или иных ситуаций в зависимости от того, каковы сопутствующие этим ситуациям условия.

Стремительный рост и дифференциация спроса на все виды информации, в том числе и научную, техническую и в большей степени экономическую, а также повышение требований к содержанию и формам представления данных являются серьёзными стимулами развития рынка информационных и коммуникационных технологий. Удовлетворение растущих пользовательских потребностей становится одной из актуальных задач, стоящих перед предприятиями новой сферы - сферы информационных технологий. Именно владение достоверной и актуальной информацией наряду с умением эффективно применять адекватные методы и средства её сбора, преобразования и передачи служит основой успешной деятельности любых предприятий, организаций, учреждений, независимо от их организационно-правовой формы. Это в полной мере относится и к Российской Фондовой Бирже.

Единая рыночная основа формирования бирж объективно предполагает общие закономерности биржевой деятельности, связанные как с сущностью этой деятельности, так и с формами ее организации

Наше государство на данном этапе переживает трудный период перехода к рыночной экономике. Происходит реорганизация производств, но наряду с этим образуются новые компании, банки и другие финансовые институты.

Список литературы

1. Конституция Российской Федерации// М., “Юридическая литература”, 1993 г.

2. Федеральный закон от 26 октября 2002 г. N 127-ФЗ "О несостоятельности (банкротстве)" (с изменениями от 22 августа, 29, 31 декабря 2004 г., 24 октября 2005 г., 18 июля, 18 декабря 2006 г., 5 февраля, 26 апреля, 19 июля, 2 октября, 1 декабря 2007 г., 23 июля 2008 г.).

3. Методические рекомендации о порядке формирования бухгалтерской отчетности организации: Утверждены приказом Минфина РФ от 28 июля 2002 г. № 60н // Экономика и жизнь. - 2002. - с. 7-10.

4. Абрютина М.С. Экономический анализ торговой деятельности: Учебное пособие. - М.: Изд-во «Дело и Сервис», 2007. - 512 с.

5. Артеменко В.Г., Беллендир М.В. Финансовый анализ: Учебное пособие. - 2-е изд., перераб. и доп. - М.: Издательство «Дело и сервис»; Новосибирск: Издательский дом «Сибирское соглашение», 2008. - 160 с.

6. Баканов М.И., Шеремет А.Д. Теория экономического анализа: Учебник. - 4-е изд., доп. и перераб.- М.: Финансы и статистика, 2006.- 416 с.

7. Балабанов И.Т. Финансовый анализ и планирование хозяйствующего субъекта. - 2-е изд., доп. - М.: Финансы и статистика, 2007. - 208 с.: ил.

8. Балабанов И.Т. Основы финансового менеджмента. Как управлять капиталом? – М.: Финансы и статистика, 2007. – 384с.

9. Бригхем Ю., Гапенски Л. Финансовый менеджмент: Полный курс: В 2-х т. / Пер. с англ. под ред. В.В. Ковалева. – Санкт-Петербург: Экономическая школа, 2006. – т1. – 497 с.

10. Зотова М.В. Составление промежуточного ликвидационного баланса предприятия-банкрота. // Бухгалтерский учет. - 2007. - № 19. - с. 50-52.

11. Ковалев А.И., Привалов В.П. Анализ хозяйственного состояния предприятия. Изд. 3-е, исправл., доп.-М.: Центр экономики и маркетинга, 2006.-216с.

12. Ковалев В.В., Волкова О.Н. Анализ хозяйственной деятельности предприятия. - М.: ПБОЮЛ Гриженко Е.М., 2007 - 424 с.

13. Ковалев В.В. Финансовый анализ: управление капиталом. Выбор инвестиций. Анализ отчетности. 2-е изд. – М.: Финансы и статистика, 2006. – 512 с.

14. Прыкин Б.В. Экономический анализ предприятия: Учебник для вузов. - М.: ЮНИТИ-ДАНА, 2008 г. - 360 с.

15. Соколова Г.Н. Анализ оборачиваемости средств и капитала предприятия // Аудиторские ведомости. - 2007. - № 12.

16. Савицкая Г.В. Анализ хозяйственной деятельности предприятия: – М.: ИНФРА-М , 2008г.

17. Стоянова Е.С., Штерн М.Г. Финансовый менеджмент для практиков. – М.: Перспектива, 2007. – 239 с.

18. Финансовый менеджмент: теория и практика: Учебник / Под ред. Е.С. Стояновой. – 5-е

|

из

5.00

|

Обсуждение в статье: Финансовый анализ дочернего общества с ограниченной ответственностью «Каприз» |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы