|

Главная |

Экономическая эффективность проекта и ее показатели

|

из

5.00

|

I. ЭКОНОМИЧЕСКАЯ ЭФФЕКТИВНОСТЬ ИНВЕСТИЦИОНОГО ПРОЕКТА

Понятие инвестиционного проекта и проектного цикла

В Российской Федерации под инвестициями (в соответствии с Федеральным Законом об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений) принято понимать денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта.

Инвестиционная деятельность - вложение инвестиций и осуществление практических действий в целях получения прибыли и (или) достижения иного полезного эффекта.

Капитальные вложения - инвестиции в основной капитал (основные средства), в том числе затраты на новое строительство, расширение, реконструкцию и техническое перевооружение действующих предприятий, приобретение машин, оборудования, инструмента, инвентаря, проектно - изыскательские работы и другие затраты.

Инвестиционный проект - обоснование экономической целесообразности, объема и сроков осуществления капитальных вложений, в том числе необходимая проектно - сметная документация, разработанная в соответствии с законодательством Российской Федерации и утвержденными в установленном порядке стандартами (нормами и правилами), а также описание практических действий по осуществлению инвестиций (бизнес - план).

Срок окупаемости инвестиционного проекта - срок со дня начала финансирования инвестиционного проекта до дня, когда разность между накопленной суммой чистой прибыли с амортизационными отчислениями и объемом инвестиционных затрат приобретает положительное значение; (абзац введен Федеральным законом от 02.01.2000 N 22-ФЗ)

В международной практике план развития предприятия представляется в виде бизнес-плана, который, по существу, является структурированным описанием проекта развития предприятия. Если проект связан с привлечением инвестиций, то носит название «инвестиционный проект». Обычно любой новый проект предприятия в той или иной мере связан с привлечением новых инвестиций. В наиболее общем понимании проект – это специальным образом оформленное предложение об изменении деятельности предприятия, преследующее определенную цель.

Проекты принято подразделять на тактические и стратегические. К числу последних обычно относятся проекты, предусматривающие изменение формы собственности (создание арендного предприятия, акционерного общества, частного предприятия, совместного предприятия и т.д.) или кардинальное изменение характера производства (выпуск новой продукции, переход к полностью автоматизированному производству и т.д.). Тактические проекты обычно связанны с изменением объёмов выпускаемой продукции, повышением качества продукции, модернизация оборудования.

Общая процедура упорядоченья инвестиционной деятельности предприятия по отношению к конкретному проекту формулируется в виде так называемого проектного цикла, который имеет следующие этапы.

1. Формулировка проекта (иногда используется термин «идентификация»). На данном этапе высший состав руководства предприятия анализирует текущее состояние предприятия и определяет наиболее приоритетные направления его дальнейшего развития. Результат данного анализа оформляется в виде некой бизнес - идеи, которая направлена на решение наиболее важных для предприятия задач. Уже на этом этапе необходимо иметь более или менее убедительную аргументацию в отношении выполнимости идеи. Возможно появление нескольких идей дальнейшего развития предприятия. Если все они представляются в одинаковой степени полезными и осуществимыми, то параллельно разрабатывается несколько инвестиционных проектов с тем, чтобы решение о наиболее приемлемом из них принять на завершающей стадии разработки.

2. Разработка (подготовка) проекта. После того как бизнес – идея проекта прошла первую проверку, необходимо развивать её до того момента, когда можно принять твёрдое решение – положительное или отрицательное. На этом этапе требуется постепенное уточнение и совершенствование плана проекта во всех его направлениях – коммерческом, техническом, финансовом, экономическом, инвестиционном и т.д., на данном этапе ведется поиск и сбор исходной информации для решения отдельных задач проекта. Необходимо сознавать, что от степени достоверности исходной информации и умения правильно интерпретировать данные, появляющиеся в процессе проектного анализа, зависит успех реализации проекта.

3. Экспертиза проекта. Перед началом реализации проекта его квалифицированная экспертиза - весьма желательный этап жизненного цикла проекта. Если финансирование проекта осуществляется в основном за счет стратегического инвестора (кредитного или прямого), то инвестор сам проводит экспертизу, например с помощью какой-либо авторитетной консалтинговой фирмы, предпочитая потратить некоторую сумму на данном этапе, нежели потерять большую часть своих денег в процессе выполнение проекта. Если предприятие планирует осуществление инвестиционного проекта преимущественно за счет собственных средств, то экспертиза проекта весьма желательна для проверки правильности основных положений проекта.

4. Осуществление проекта. Стадия охватывает реальное развитие бизнес - идеи до того момента, когда проект полностью вводится в эксплуатацию. Сюда входят отслеживание и анализ всех видов деятельности по мере их выполнения и контроль со стороны регулирующих органов внутри страны и/или иностранного или отечественного инвестора. Данная стадия включает в себя также основную часть реализации проекта, задача которой в итоге состоит в проверке достаточности денежных потоков, генерируемых проектом для покрытия исходной инвестиции и обеспечения желаемой инвесторами отдачи на вложенные деньги [33].

5. Оценка результатов. Проводится как по завершении проекта в целом, так и в процессе его выполнения. Основная цель этого вида деятельности заключается в получении реальной обратной связи между заложенными в проект идеями и степенью их фактического выполнения. Результаты подобного сравнения создают бесценный опыт разработчиков проекта, позволяя использовать его при разработке и осуществлении других проектов.

Критерием эффективности инвестиционного проекта для кредитного или институционального инвестора будет отдача на вложенные им средства. Причем, так как речь идет о будущем с его неопределенностью, данная задача имеет два аспекта: первый – абсолютная величина прибыльности проекта и второй – вероятность её достижения.

В этой связи следует учитывать разницу в интересах банка – кредитора и институционального инвестора при вложении ими средств. Банк, как правило, кредитует предприятие по ставке процента, колеблющейся вокруг равновесного рыночного значения. Соответственно, превышение дохода от реализации проекта над величиной, обеспечивающей погашение сумм процента и основного долга по кредиту, банк не интересует. С другой стороны, банк не участвует в уставном капитале предприятия и, следовательно, не может напрямую влиять на принимаемые по осуществлению проекта решения. Эти два фактора обусловливают приоритеты банка при выдаче средств; основное внимание уделяется надежности проекта, то есть гарантиям возврата сумм основного долга и процентов. Напротив, институционального инвестора, имеющего долю прибыли от реализации проекта и участвующего в принятии решений по его осуществлению, больше интересует эффективность проекта.

Эффективность проекта анализируется при помощи простых (статистических) методов и методов дисконтирования [32]. Простые (статистические) методы базируются на допущении равной значимости доходов и расходов по проекту, полученных в разные промежутки времени. Основными статистическими методами являются:

- Расчет простой нормы прибыли в виде отношения чистой прибыли по проекту за анализируемый период к суммарным капитальным затратам (инвестициям);

- Расчет срока окупаемости как числа лет, за которые полученная чистая прибыль по проекту плюс амортизационные отчисления (так называемая «чистая выручка») покроют произведенные капитальные затраты (инвестиции).

Статистические методы могут служить инструментом грубой оценки проекта, однако их несовершенность заключается в допущении равной значимости доходов и расходов, относящихся к различным промежуткам времени. Между тем, инвестор сталкивается с проблемой так называемых «вмененных издержек», заключающейся в том, что за период между двумя моментами поступления средств он может произвести безрисковое и ликвидное вложение более ранних доходов (например, в государственные казначейские обязательства) и тем самым, получить гарантированный доход от более ранних поступлений к моменту получения более поздних поступлений. Это означает, что поступления и расходы, относящиеся к разным промежуткам времени, имеют для инвестора неодинаковую ценность, или, выражаясь иначе, капитал имеет стоимость во времени (процент). Поэтому для проведения строгого анализа инвестиционного проекта необходимо использовать методы дисконтирования, то есть приведения доходов (расходов) по проекту, относящихся к различным промежуткам времени, к одному знаменателю через использование особого коэффициента – дисконта, отражающего временную стоимость капитала. В качестве дисконта можно использовать процент по ликвидным безрисковым вложениям [21].

Другим вариантом дисконта является так называемая целевая норма прибыли, равная минимально допустимой для потенциального инвестора готовой прибыльности вложений. Целевую норму прибыльности можно определить в результате непосредственных переговоров с инвестором или изучения специфики отрасли, в которой занят инвестор; например, для банка целевой нормой прибыли может являться процент по депозитам, либо учетная ставка процента, либо процент по межбанковскому кредиту, но, скорее всего – средняя ставка процента по выдаваемым ссудам (в последнем случае превышение эффективностью вложений целевой нормы прибыли будет характеризовать «потолок надежности» возврата кредита банку).

Основными методами дисконтирования являются:

- Метод чистой текущей стоимости;

- Метод интегральной текущей стоимости;

- Метод внутренней нормы рентабельности.

Метод чистой текущей стоимости

Под «чистой текущей стоимостью» (англ. аббревиатура NPV от net present value) понимается разница приведенных (дисконтированных) поступлений и расходов за определенный промежуток времени. Таким образом, показатель чистой текущей стоимости (ЧТС) рассчитывается за определенный срок, а максимальным периодом расчета данного показателя является полный инвестиционный цикл (срок полной амортизации произведенных инвестиций). Так как доходы по проекту по времени, как правило начинают поступать в более поздние сроки по сравнению с осуществляемыми капитальными затратами, то чистая текущая стоимость, рассчитываемая за больший срок, обычно имеет большее положительное значение. Формула для расчета показателя чистой текущей стоимости имеет следующий вид:

(1.1.)

(1.1.)

ЧТС – чистая текущая стоимость за период времени, равный n лет;

Дi – чистые финансовые потоки (разница поступлений и расходов денежных средств) в i – м году;

Ri – величина дисконта за i лет с момента начала осуществления проекта (сложная ставка процента по безрисковым инвестициям, либо целевая норма прибыли) [19].

Как было отмечено выше, чистая текущая стоимость всегда рассчитывается за определенный период. Максимальным периодом расчета является срок полезной службы инвестиций до полной амортизации основных средств, созданных в рамках проекта (так называемый амортизационный, или инвестиционный, цикл). Для инвестора бывает полезно рассчитать несколько показателей чистой текущей стоимости для разных временных отрезков, так как для кратко-, средне- и долгосрочного периода у него могут быть разные стратегии инвестирования, основанные, в частности, на меньшей неопределенности краткосрочного периода. При этом важно, что реальная полезность инвестиций для инвестора на определённую дату складывается не только из накопленных с начала осуществления проекта чистых финансовых потоков, но и из ликвидной стоимости осуществлённых капитальных вложений. Суммы денежных средств, которые реально можно выручить при продаже объекта незавершенного строительства или уже введенных в строй основных средств. Ликвидная стоимость инвестиций при этом может быть как больше, так и меньше произведенных капитальных затрат и оценивается экспертным путем. Реальная полезность инвестиций для инвестора на определенную дату с момента начала проекта может быть выражена через показатель интегральной текущей стоимости (ИТС):

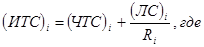

(1.2.)

(1.2.)

(ИТС)i – интегральная текущая стоимость через i лет после начала осуществления проекта;

(ЧТС)i – чистая текущая стоимость через i лет после начала осуществления проекта;

(ЛС)i - ликвидная стоимость инвестиций через i лет после начала осуществления проекта;

Ri – величина дисконта через i лет после начала осуществления проекта.

Следует иметь в виду, что ликвидная стоимость инвестиций дисконтируется, то есть приводится ко времени начала проекта. Теоретически показатели интегральной и чистой текущей стоимости должны совпадать на момент окончания амортизационного цикла, когда ликвидная стоимость инвестиций станет равной 0.

Метод внутренней нормы рентабельности

С формальной точки зрения метод внутренней нормы рентабельности (ВНД, англ. аббревиатура IRR от internal rate of return) является обратным методу чистой текущей стоимости. Суть его состоит в том, что методом последовательного приближения определяется такая величина дисконта, при которой чистая текущая стоимость за данный период равна 0.

На первый взгляд, методы чистой текущей стоимости и внутренней нормы рентабельности могут показаться абсолютно взаимозаменяемыми, обеспечивающими один и тот же результат. Однако это не совсем так. Разница между двумя методами заключается в следующем.

Внутренняя норма рентабельности в отличие от чистой текущей стоимости не увязана напрямую с критерием максимизации благополучия фирмы. Если необходимо ответить на вопрос, инвестировать или нет средства в данный проект, исходя из минимально возможной целевой нормы прибыли (такого минимального допустимого размера дисконта, при котором чистая текущая стоимость за период будет больше 0 и/или которые является минимально допустимым значением для внутренней нормы рентабельности), то можно использовать показатель (ЧТС или ВНД). Когда же речь идет об альтернативном решении, т.е. о выборе между двумя и более проектами, то эти два показателя могут вступить в противоречие [22].

Таким образом, более высокая чистая текущая стоимость по проекту А достигается за счет большей величины «взвешенных» по срокам иммобилизации ресурсов инвестора (экстенсивный путь получения прибыли), а лучший показатель внутренней нормы рентабельности по проекту Б характеризует более высокую отдачу на единицу иммобилизованных средств (интенсивный путь получения прибыли).

Рис. 1.1. Схема зависимости величины текущей стоимости от величины дисконта (противоречие между чистой текущей стоимостью и внутренней нормой рентабельности)

Иными словами, показатель чистой текущей стоимости характеризует величину массы прибыли на инвестированный капитал, а показатель внутренней нормы рентабельности – величину нормы прибыли на инвестированный капитал. Следовательно, внутренняя норма рентабельности и чистая текущая стоимость при всей их взаимозависимости характеризуют разные аспекты привлекательности проекта для потенциального инвестора и поэтому обязательно должны одновременно фигурировать в финансово-экономическом обосновании и бизнес-плане инвестиционного проекта [29].

Таким образом, использование трех перечисленный методов позволяют получить комплексную оценку эффективности инвестиций, в которой каждый используемый показатель характеризует отдельный аспект финансовых результатов проекта для инвестора:

- Метод чистой стоимости позволяет оценить массу прибыли на инвестированный капитал;

- Метод интегральной текущей стоимости дает количественное выражение совокупной полезности инвестиций;

- Метод внутренней нормы рентабельности характеризует норму прибыли на инвестированный капитал.

Внутреннее единство трех данных методов, позволяющее рассматривать категорию эффективности инвестиций в нескольких плоскостях в зависимости от приоритетов инвестора и возможных сценариев развития проекта.

Итак, в контексте эффективности проекта, инвестора интересуют следующие основные вопросы:

- Какую общую сумму денежных средств он получит за весь период полезной службы вложенных им инвестиций, в том числе в разрезе различных сроков реализации проекта (показатель чистой текущей стоимости);

- Какую общую сумму денежных средств он получит от инвестиций, если по каким-либо причинам проект будет прекращен на промежуточной стадии и объект незавершенного строительства придется продавать (показатель интегральной текущей стоимости);

- Какова сравнительная отдача на единицу инвестиционных ресурсов по сравнению с существующими альтернативными вложениями средств (показатель внутренней нормы рентабельности);

- Остается ли проект прибыльным при увеличении рыночной процентной ставки по привлеченным инвестиционным ресурсам; каков верхний предел этого увеличения (показатель внутренней нормы рентабельности).

Анализ эффективности проекта позволяет оценить возможный интервал их изменения при различных условиях реализации проекта. Вероятностные характеристики используются для:

- Принятия инвестиционных решений,

- Ранжирования проектов,

- Обоснования рациональных размеров и форм резервирования и страхования.

Применяя тот или иной метод анализа риска, следует иметь в виду, что кажущаяся высокая точность результатов может быть обманчивой и ввести в заблуждение аналитиков и лиц, принимающих решение [14].

Экономическая эффективность проекта и ее показатели

Экономическая эффективность является одной из важных категорий, характеризующих результативность деятельности предприятия и возможность реализации того или иного проекта, направленного на улучшение его работы. В самом общем виде, экономическую эффективность можно определить как отношение полученных результатов к произведенным затратам или потребленным ресурсам:

(1.3)

(1.3)

Экономическая эффективность – величина относительная. Абсолютной величиной, выражающей какой-либо полезный результат, является экономический эффект. Из определения экономической эффективности видна двойственная природа этой категории: она определяется по отношению к затратам или к ресурсам, что создает определенные сложности при её практических расчетах. В качестве ресурсов предприятия выступают: основные фонды, оборотные фонды, труд, природные и финансовые ресурсы. Затраты же характеризуют меру потребления того или иного вида ресурса в определенный момент времени. Но различные виды ресурсов расходуются неравномерно (имеют различную скорость оборота в производственном процессе), что затрудняет их перевод в затраты. Так, например, основные фонды используются на предприятии в течение длительного периода времени, не изменяют натурально-вещественную форму и переносят свою стоимость на себестоимость продукции постепенно, частями по мере их износа. Оборотные фонды, наоборот, потребляются в каждом производственном цикле и сразу переносят свою стоимость на себестоимость готовой продукции. Так как ресурсы сложно перевести в затраты и точно определить по каждому виду ресурса количество и скорость оборота, то оценку экономической эффективности осуществляют с помощью показателей, базирующихся как на затратном, так и на ресурсном подходах.

Экономическая эффективность определяется для решения двух основных задач:

1. Для оценки эффективности деятельности предприятия (применяют показатели общей (абсолютной) эффективности).

2. Для оценки эффективности представленных вариантов развития производства и выбора из наиболее оптимального (используется сравнительная эффективность).

Для оценки эффективности деятельности предприятия или уровня использования тех или иных ресурсов, может использоваться система показателей общей эффективности, все показатели в ней подразделяются на две группы:

1. Обобщающие показатели – показывают эффективность деятельности предприятия в целом, либо отдельных его подразделений. К ним относятся:

- Темп роста объема продукции:

2.

(1.4.)

(1.4.)

Vотч. – объем производства продукции в отчетном году;Vбаз. – объем производства продукции в базисном году;

- Темп роста прибыли:

(1.5.)

(1.5.)

П отч. – прибыль в отчетном году; П баз. – прибыль в базисном году.

- Рентабельность производства:

(1.6.)

(1.6.)

П - прибыль;  - среднегодовая стоимость основных производственных фондов;

- среднегодовая стоимость основных производственных фондов;  - среднегодовая величина нормируемых оборотных средств.

- среднегодовая величина нормируемых оборотных средств.

- Затраты на 1 руб. продукции:

(1.7.)

(1.7.)

С v – себестоимость объема производственной продукции; V – объем производственной продукции.

3. Частные показатели, характеризующие эффективность использования основных видов ресурсов. Они подразделяются на подгруппы:

- Показатели эффективности использования труда – производительность труда и трудоемкость.

Производительность труда выражается объемом продукции, произведенной работником в единицу времени, и может быть определена по формуле:

(1.8.)

(1.8.)

- среднесписочная численность промышленно производственного персонала предприятия; Т з – величина трудозатрат (т.е. количество времени, затраченного на производство продукции).

- среднесписочная численность промышленно производственного персонала предприятия; Т з – величина трудозатрат (т.е. количество времени, затраченного на производство продукции).

Обратным по отношению к показателю производительности труда является показатель трудоемкости:

(1.9.)

(1.9.)

- Показатель эффективности использования основных производственных фондов – фондоотдача и фондоемкость.

Фондоотдача характеризует объем производства продукции с 1руб. среднегодовой стоимости основных производственных фондов:

(1.10.)

(1.10.)

Обратным по отношению к показателю фондоотдачи является показатель фондоемкости:

(1.11.)

(1.11.)

- Показатели эффективности использования материальных ресурсов – материалоотдача и материалоемкость.

Материалоотдача показывает объем производства продукции, приходящейся на единицу материальных затрат:

(1.12.)

(1.12.)

М3 – величина материальных затрат.

Материалоемкость является обратным показателем по отношению к материалоотдаче:

(1.13.)

(1.13.)

- Показатель эффективности материальных вложений – капиталоотдача и капиталоемкость.

Капиталоотдача характеризует стоимостный прирост объема продукции в расчете на 1 руб. капитальных вложений, она определяется по формуле:

(1.14.)

(1.14.)

- прирост объема производства продукции; К – капитальные вложения, направленные на прирост объема производства продукции.

- прирост объема производства продукции; К – капитальные вложения, направленные на прирост объема производства продукции.

Обратным является показатель капиталоемкости:

(1.15.)

(1.15.)

Сравнительная эффективность определяется для оценки эффективности представленных вариантов развития производства и отбора из них наиболее оптимального. Традиционно для оценки сравнительной эффективности применяются следующие методы: сопоставление затрат, цепной, приведенных затрат [2]. Все эти методы основываются на определение текущих и единовременных затрат. К текущим относятся такие затраты, которые производятся постоянно и включаются в себестоимость продукции. Единовременные затраты – это такие затраты, которые производятся разово в форме капитальных вложений, идущих на создание и прирост основных фондов.

Метод сопоставления затрат предполагает определение по каждому из представленных вариантов величин текущих и единовременных затрат, при этом оптимальным признается такой вариант, при котором при прочих равных условиях величина текущих и единовременных затрат на выпуск единицы продукции будет минимальной. Но этот метод, несмотря на его простоту, имеет ограниченную область применения, т.к. далеко не всегда может быть такой вариант, у которого одновременно минимальны и текущие и единовременные затраты.

Метод приведенных затрат является наиболее предпочтительным из рассмотренных, т.к. позволяет выбрать оптимальный вариант и оценить экономические преимущества от его реализации. В то же время, в современных условиях все рассмотренные методы имеют достаточно ограниченную область применения, так как не учитывают влияние фактора времени. Они могут использоваться тогда, когда проект рассчитан на короткий период времени и когда по всем представленным вариантам предполагается производство одного и того же вида продукции [8].

В настоящее время, в соответствии с «Методическими рекомендациями по оценке эффективности инвестиционных проектов и их отбору для финансирования» [16], оценку эффективности рекомендуется проводить по показателям:

1. Чистый дисконтированный доход (ЧДД)

2. Индекс доходности (ИД)

3. Внутренняя норма доходности (ВНД)

4. Срок окупаемости.

Все эти показатели базируются на учете величины фактора времени. Фактор времени в расчетах экономической эффективности определяется для учета разновременного характера реализуемых мероприятий. Необходимость учета фактора времени связана с тем, что реализация крупных проектов требует длительного периода времени, в течение которого действует инфляция, вложенные средства не дают отдачи, изменяются первоначальные условия проектирования, цены на сырье и материалы, готовую продукцию.

Для того, чтобы соизмерить разновременные затраты, их величины приводятся к единому моменту времени, т.е. времени начала реализации проекта, путем расчета коэффициента дисконтирования (приведения) по формуле:

,где (1.16.)

,где (1.16.)

t –номер шага расчета: месяц, квартал, год. Значение t может изменяться в пределах:

, где (1.17.)

, где (1.17.)

T – горизонт расчета или последний период времени, на который проводится оценка эффективности проекта

Е – постоянная во времени для каждого расчета норма дисконта.

В условиях рыночной экономики, норма дисконта определяется исходя из ставки банковского процента по долгосрочным вкладам и величины инвестиционного риска, связанного с реализацией того или иного проекта. Для каждого инвестиционного проекта определяется своя норма дисконта, исходя из условий получения кредита и степени риска данного проекта [15].

Если норма дисконта изменяется во времени, то коэффициент дисконтирования определяется по формуле:

, где (1.18.)

, где (1.18.)

Еt – переменная норма дисконта.

С учетом коэффициента дисконтирования проводится расчет приведенных капитальных вложений (Кпр.), т.е. таких, стоимость, величина которых определяется на момент начала реализации проекта.

(1.19.)

(1.19.)

t – шаг расчета или период времени, на который проводится расчет;

Кt – капитальные вложения на t-м шаге расчета или в t-й период времени.

Расчет показателей чистого дисконтированного дохода, индекса доходности, внутренней нормы доходности, срок окупаемости проводится с учетом коэффициента дисконтирования.

Чистый дисконтированный доход (ЧДД) или интегральных эффект определяется как сумма текущих эффектов за весь расчетный период, приведенная к начальному шагу, или как превышение интегральных результатов над интегральными затратами:

(1.20.)

(1.20.)

Rt – результаты, достигаемые на t-ом шаге расчета; Зt – затраты, осуществляемые на T-ом шаге расчета.

На практике может использоваться модифицированная формула определения чистого дисконтированного дохода. При ее расчете из состава затрат Зt вычитается величина капитальных вложений и затраты без учета капитальных вложений обозначают Зt+. Это формула имеет вид:

(1.21.)

(1.21.)

Проект считается эффективным, если величина чистого дисконтированного дохода положительна. Если сравнивается несколько проектов, то оптимальным является тот, у которого величина чистого дисконтированного дохода положительна и максимальна.

Индекс доходности представляет собой отношение суммы приведенных эффектов к величине капитальных вложений:

(1.22.)

(1.22.)

При его определении используются те же элементы, что и в модифицированной формуле чистого дисконтированного дохода, при этом, если чистый дисконтированный доход положителен, то величина индекса доходности более 1. Проект считается эффективным, если значение индекса доходности более 1.

Внутренняя норма доходности представляет ту норму дисконта, при которой величина приведенных эффектов равна величине приведенных капитальных вложений. Они определяются в процессе решения следующего уравнения:

(1.23.)

(1.23.)

Евн. – внутренняя норма доходности. Если ее значение больше или равно требуемой инвестором нормы дохода на вложенный капитал, то с его точки зрения, вложение средств в данный проект является эффективным.

Срок окупаемости представляет собой минимальный временный интервал (от начала осуществления проекта), за пределами которого интегральный эффект становиться и в дальнейшем остается положительным, т.е. это то время, за которое результаты, получаемые от реализации проекта перекрывают величину вложенных средств в него [36].

1.3 Характеристика состояния химической и нефтехимической промышленности

Поливинилхлорид является одним из самых распространенных в мире пластиков, занимая второе место в мире по объемам производства. Из ПВХ получают свыше 3000 видов материалов и изделий, используемых в производстве строительных материалов, электротехнической, легкой, пищевой промышленности, тяжелом машиностроении, судостроении, сельском хозяйстве, медицине и т.д. Тенденции мирового и внутреннего рынка ПВХ достаточно полно представлены в отчетах ООО НИИЦ «Синтез», в «Обосновании инвестиций реконструкции производств ВХ и ПВХ с увеличением их мощности до 400 тыс. тонн в год», в томе-1 Книги 1 «Обоснования и условия для реконструкции производств ВХ и ПВХ [10]». Мировое производство ПВХ в 2008 году превысило 30 млн. тонн, а к 2010 году возрастет согласно прогнозам до 35,6 млн. тонн. В ноябре 2009г. в г. Москве прошла V Международная конференция «Поливинилхлорид 2009», организованная компанией CREON. Специалисты стран отметили, что, несмотря на финансовый кризис, рынок поливинилхлорида продолжает развиваться и рост потребления ПВХ продолжится. Специалисты компании Nexant Chemsystems считают, что рост потребления ПВХ не снизит своих темпов вплоть до 2015 года. Структура потребления ПВХ в развитых странах, например, в Западной Европе включает в себя: жесткие профили - более 27%; трубы и фитинги около 24%; жесткие пленки и листы около 10%; гибкие пленки и профили суммарно около 11%; кабели около 8%, напольные покрытия около 4 % и прочие около 16% [23].

Особенно стремительные темпы роста демонстрируют рынки Китая, Индии, России, стран Ближнего Востока. Именно они в ближайшую пятилетку будут оказывать ключевое влияние на состояние мирового рынка ПВХ. Бурное развитие китайского химического рынка в полной мере относится и к развитию рынка ПВХ. Уже в 2008 году на долю этой страны приходилось около 19% потребления поливинилхлорида, а в ближайшие годы, по прогнозам аналитиков, Китай займет около трети мирового рынка. В Китае 64% ПВХ выпускают около 90 компаний, расположенных в 26 провинциях и автономных регионах. Крупные предприятия, годовая мощность которых превышает 200 тыс. тонн в год, составляют только 35% от общего числа компаний-производителей. По мнению специалистов, строительство однотипных низкоуровневых производств, способствует низкой конкурентоспособности выпускаемого продукта. Вторым по значению после Китая может считаться индийский рынок, емкость которого уже в 2007 году перешагнула отметку в 1 млн. тонн. Ожидается, что этот рынок в ближайшее десятилетие станет одним из ключевых для мирового потребления ПВХ [25]. В последнее время принято считать, что на спрос ПВХ в развитых странах мира и, в меньшей степени, в других странах, оказывает влияние ужесточение экологического законодательства на процессы получения, переработки, потребления и утилизации ПВХ и увеличение спроса на альтернативные пластики, способные вытеснить ПВХ из традиционных областей применения. Поэтому, по мнению экспертов компании Harriman, к 2010 году доля мощностей по производству ПВХ в глобальном масштабе увеличится только в России, странах Азии и Ближнего Востока. Уже сегодня на Азиатский регион (включая Россию) приходится 43% мирового спроса, тогда как на Северную и Латинскую Америку приходится всего 28%. На Восточную и Западную Европу совокупно приходится около 26% мирового производства ПВХ [26]. Несмотря на попытки конкурентов, главным образом производителей других пластиков, затормозить развитие рынка ПВХ, принято считать, что мировой рынок поливинилхлорида является одним из самых развивающихся полимерных рынков. Не исключена возможность, что быстрее будут развиваться только рынки полипропилена и полиэтилентерефталата. В последние годы в России динамично развивается рынок продукции на основе ПВХ, сформировалась устойчивая тенденция повышения спроса на этот полимер; емкость рынка ПВХ с 2000 года по 2008 год выросла в 2,4 раза и достигла 569,4 тыс. тонн. В настоящее время на душу населения в России приходится около 4кг ПВХ в год, это в 4-6 раз меньше, чем в странах Западной Европы и США. При этом структура потребления ПВХ в России значительно отличается от аналогичной структуры в развитых странах. В структуре российского рынка преобладают производства линолеума, пластикатов, материалов для профильно-погонажных изделий [27,28].

Необходимо отметить, что в последние годы наблюдается тенденция приближения структуры российского рынка ПВХ к структуре ПВХ в развитых странах. Так, наиболее быстро расту<

|

из

5.00

|

Обсуждение в статье: Экономическая эффективность проекта и ее показатели |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы