|

Главная |

Практическая часть 2 (контрольная работа №2)

|

из

5.00

|

Практическая часть 1 (контрольная работа №1)

Оценка финансовой состоятельности проекта

Предприятие реализует инвестиционный проект. Срок функционирования проекта 8 лет, в том числе с 1-го по 3-го годы - освоение инвестиций, с 4-го по 8-го год - фаза реализации проекта и в конце 8-го года фаза ликвидации.

Объем капитальных вложений по вариантам представлен в табл. 1, а процент их освоения по годам на приобретение оборудования - в табл. 2.

Объем капитальных вложений по вариантам, тыс. руб.

1 74 0 + 353 = 2093 тыс. руб.

Освоение инвестиций на приобретение оборудования по годам, %

| Год | Вариант |

| 11 | |

| 1 | 15 |

| 2 | 40 |

| 3 | 45 |

Доля кредита в инвестициях составляет 30%. Кредит предоставлен на три года. Плата за предоставленный кредит - 15% годовых. Распределение кредита по годам в процентах от общей суммы инвестиций по вариантам представлено в табл. 3.

Распределение кредита по годам, %

| Год | Вариант |

| 11 | |

| 1 | 10 |

| 2 | 15 |

| 3 | 5 |

Срок службы вновь созданных мощностей восемь лет. Амортизация начисляется по линейному методу. Ликвидационная стоимость оборудования составляет 10% от его первоначальной стоимости. Прогнозируемая продажная стоимость выбывающего имущества на 10% больше его остаточной стоимости, которая учитывается в виде дохода в конце 8-го года проекта.

Объем производства прогнозируется по годам в следующем количестве:

4-й год - 2 000 шт.;

5-й год - 3 000 шт.;

6-й год - 4 000 шт.;

7-й год - 5 000 шт.;

8-й год - 6 000 шт.

Цена, переменные издержки на единицу продукции и сумма постоянных издержек в год по вариантам представлены в табл.

| Показатель | Вариант |

| 11 | |

| 1. Цена за единицу продукции, руб. | 1200+053=1253 |

| 2. Переменные издержки на единицу продукции, руб. | 400 |

| 3.Постоянные издержки в год, тыс. руб. | 410 |

Стоимость оборотного капитала составляет 10% от объема продаж в каждом году осуществления проекта.

Налог на прибыль - 20 %.

Номинальная ставка дисконтирования - 14 %.

Задание

Требуется представить:

1. Распределение инвестиций по элементам и годам осуществления проекта.

2. Долю кредита по годам осуществления проекта в стоимостном выражении.

3. Источники финансирования проекта.

4. План денежных потоков для финансового планирования по 3 видам деятельности проекта.

5. Сальдо денежной наличности.

6. Дать оценку финансовой состоятельности проекта.

Решение:

Оценка финансовой состоятельности проекта

1. Распределите инвестиции по элементам и годам осуществления проекта (табл.1).

Таблица 1

| Элементы | Инвестиции | Производство | ||||||

| инвестиций | Годы проекта | |||||||

| 1 | 2 | 3 | 4 | 5 | ... | n | Итого | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 |

| 1.Проектно-изыскательские работы (1-5% от суммы капвложений)max | 104 650 | 104 650 | ||||||

| 2. Приобретение лицензии (1-3% от суммы капвложений)max | 62 790 | 62 790 | ||||||

| 3. Покупка оборудования | 313 950 | 837 200 | 941 850 | 2 093 000 | ||||

| 4. Подготовка производства (8% от стоимости инвестиций) | 167 440 | 167 440 | ||||||

| 5. Прирост оборотных средств | 125 300 | 501 200 | ||||||

| 5. Итого, руб. | 399 050 | 520 500 | 1 093 050 | 125 300 | - | - | - | 2 929 080 |

| Наименование | Годы проекта | ||||||

| источника | 1 | 2 | 3 | 4 | ... | n | Итого |

| 1. Прибыль предприятия | 2 506 000 | ... | 7 518 000 | 23 980 000 | |||

| 2. Кредит банка | 209 300 | 313 950 | 104 650 | 627 900 | |||

| Итого | 24 477 700 | ||||||

2. Определите источники финансирования проекта, распределив их по годам, и представьте в виде табл.2.

Таблица 2

Источники финансирования проекта, руб.

3. Покажите возврат кредита по годам реализации проекта и расчет сумм процентов за кредит.

Результаты свести в табл. 3.

Таблица 3

Результаты расчетов

| Наименование | Годы проекта | ||||||

| источника | 1 | 2 | 3 | 4 | ... | n | Итого |

| 1. Возврат кредита | 209 300 | 313 950 | 104 650 | - | - | - | 627 900 |

| 2. Сумма процентов за кредит | 94 185 | 62 790 | 15 697,5 | - | - | -. | 172 672,5 |

Доля кредита в инвестициях составляет 30% (2 093 000 * 30% = 627 900 руб.).

Плата за предоставленный кредит - 15% годовых.

Проектно-изыскательские работы (1-5% от суммы капвложений) по max:

2 093 000 * 1% = 20 930 руб.

2 093 000 * 5% = 104 650 руб.

Приобретение лицензии (1-3% от суммы капвложений):

2 093 000 * 3% = 62 790 руб.

Покупка оборудования по годам:

1-ый год: 2 093 000 * 15% = 313 950 руб.

2-ой год: 2 093 000 * 40% = 837 200 руб.

3-ий год: 2 093 000 * 45% = 941 850 руб.

Подготовка производства (8% от стоимости инвестиций):

2 093 000 * 8% = 167 440 руб.

Доход от продаж как произведение цены продукции (Ц) на объем ее производства (Вn) по годам осуществления проекта:

Дпр = Ц · Вn.

4-ый год: 1 253 руб. * 2 000 шт. = 2 506 000 руб.

5-ый год: 1 253 * 3 000 = 3 759 000 руб.

6-ой год: 1 253 * 4 000 = 5 012 000 руб.

7-ой год: 1 253 * 5 000 = 6 265 000 руб.

8-ой год: 1 253 * 6 000 = 7 518 000 руб.

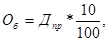

Амортизация основных фондов (  ) определяется линейным методом, исходя из нормативного срока службы Тн по формуле:

) определяется линейным методом, исходя из нормативного срока службы Тн по формуле:

,

,

где ОФввод - стоимость вновь вводимых основных фондов (оборудования), руб.; Л - ликвидационная стоимость оборудования, руб.

ОФввод. = 2 093 000 руб.

Л = 2 093 000 * 10% = 209 300 руб.

∆А = (2 093 000 – 209 300) / 8 лет = 235 462,5 руб.

Прогнозируемая продажная стоимость выбывающего имущества на 10% больше его остаточной стоимости, которая учитывается в виде дохода в конце 8-го года проекта:

7 518 000 * 110% = 8 269 800 руб.

Себестоимость выпуска продукции в год складывается из суммы постоянных и переменных затрат по формуле

n ,

n ,

где  - сумма постоянных затрат в год, руб.;

- сумма постоянных затрат в год, руб.;  - переменные затраты на единицу продукции, руб.; Вn - выпуск продукции в натуральном выражении по годам реализации проекта.

- переменные затраты на единицу продукции, руб.; Вn - выпуск продукции в натуральном выражении по годам реализации проекта.

4-й год - С = 410 000 руб. + 400 руб. * 2 000 шт. = 1 210 000 руб.

5-й год - С = 410 000 + 400 * 3 000 = 1 610 000 руб.

6-й год - С = 410 000 + 400 * 4 000 = 2 010 000 руб.

7-й год - С = 410 000 + 400 * 5 000 = 2 410 000 руб.

8-й год - С = 410 000 + 400 * 6 000 = 2 810 000 руб.

Сумма оборотных средств составляет 10% дохода от продаж в каждом году проекта по формуле:

4-й год - Об4 = 2 506 000 * 10% = 250 600 руб.

5-й год - Об5 = 3 759 000 * 0,1 = 375 900 руб.

6-й год - Об6 = 5 012 000 * 0,1 = 501 200 руб.

7-й год - Об7 = 6 265 000 * 0,1 = 626 500 руб.

8-й год - Об8 = 7 518 000 * 0,1 = 751 800 руб.

Прирост оборотных средств с 5-ого по 8-ой годы определяется как разность между потребностью текущего и предыдущего года:

Об5 = Об5 – Об4 и т.д.

Об5 = Об5 – Об4 и т.д.

Об5 = Об5 – Об4 = 375 900 – 250 600 = 125 300 руб.

Об5 = Об5 – Об4 = 375 900 – 250 600 = 125 300 руб.

Об6 = Об6 – Об5 = 501 200 – 375 900 = 125 300 руб.

Об6 = Об6 – Об5 = 501 200 – 375 900 = 125 300 руб.

Об7 = Об7 – Об6 = 626 500 – 501 200 = 125 300 руб.

Об7 = Об7 – Об6 = 626 500 – 501 200 = 125 300 руб.

Об8 = Об8 – Об7 = 751 800 – 626 500 = 125 300 руб.

Об8 = Об8 – Об7 = 751 800 – 626 500 = 125 300 руб.

Налог на прибыль составляет:

Нпр=(Дпр - Сгод -  А - Кр)·Сн,

А - Кр)·Сн,

где Кр - сумма процентов за кредит, руб.; Сн - установленный процент налога на прибыль.

Прибыли в первые три года нет.

Нпр.4 = (Дпр.4 - С4 - ∆А – Кр.)*20% = (2 506 000 – 1 210 000 – 235 462,5 – 282 555) * 0,2 =155 596,5 руб.

Нпр.5 = (Дпр.5 - С5 - ∆А) * 20% = (3 759 000 – 1 610 000 – 235 462,5) * 0,2 = =382 707,5 руб.

Нпр.6 = (Дпр.6 - С6 - ∆А) * 20% = (5 012 000 – 2 010 000 – 235 462,5) * 0,2 = =553 307,5 руб.

Нпр.7 = (Дпр.7 - С7 - ∆А) * 20% = (6 265 000 – 2 410 000 – 235 462,5) * 0,2 = =723 907,5 руб.

Нпр.8 = (Дпр.8 - С8 - ∆А)*20% = (7 518 000 – 3 220 000 – 235 462,5)*0,2 =812 504,5 руб.

Чистый денежный поток ЧДП:

ЧДП=ДП - ДО +  А,

А,

где ДП - приток наличностей, руб.; ДО - отток наличностей, руб.

ЧДП4 = Дпр.4 – Нпр.4 + ∆А = 2 506 000 – 155 596,5 + 235 462,5 – 3 003 455 – 1 210 000 = - 1 627 589 руб.

ЧДП5 = Дпр.5 – Нпр.5 + ∆А = 3 759 000 – 382 707,5 + 235 462,5 – 1 627 589 – 1 610 000 = 374 166 руб.

ЧДП6 = Дпр.6 – Нпр.6 + ∆А = 5 012 000 – 553 307,5 + 235 462,5 - 2 010 000 = 2 684 155 руб.

ЧДП7 = Дпр.7 – Нпр.7 + ∆А = 6 265 000 – 723 907,5 + 235 462,5 - 2 410 000 = 3 366 555 руб.

ЧДП8 = Дпр.8 – Нпр.8 + ∆А = 7 518 000 – 812 504,5 + 235 462,5 – 2 810 000 = 4 130 958 руб.

Сальдо - это разность между притоком и оттоком реальных средств от всех видов деятельности (на каждом шаге расчета).

С1 = ДП1 – ДО1 = -313 950 – 209 300 - 94 185 = -617 435 руб.

С2 = ДП2 – ДО2 = -837 200– 313 950 - 94 185 = -1 245 335 руб.

С3 = ДП3 – ДО3 = -941 850–104 650 - 94 185 = -1 140 685 руб. / Итого = -3 003 455 руб.

С4 = ДП4 – ДО4 = 2 506 000 – 155 596,5 – 235 462,5 – 1 210 000 – 3 003 455 = -2 098 514 руб.

С5 = ДП5 – ДО5 = 3 759 000 – 382 707,5 – 235 462,5 – 1 610 000 – 2 098 514 = - 567 684 руб.

С6 = ДП6 – ДО6 = 5 012 000 – 553 307,5 – 235 462,5 – 2 010 000 – 567 684 = 1 645 546 руб.

С7 = ДП7 – ДО7 = 6 265 000 – 723 907,5 – 235 462,5 – 2 410 000 = 2 895 630 руб.

С8 = ДП8 – ДО8 = 7 518 000 – 812 504,5 – 235 462,5 – 2 810 000 = 3 660 033 руб.

Вывод: финансовая состоятельность проекта недостаточно высока, так как этот проект начинает приносить чистую прибыль только на 6-ом году своей деятельности. Но, тем не менее окупает все инвестиции.

Практическая часть 2 (контрольная работа №2)

|

из

5.00

|

Обсуждение в статье: Практическая часть 2 (контрольная работа №2) |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы