|

Главная |

Эффективность финансовых инвестиций.

|

из

5.00

|

Изучение финансовых инвестиций – это та область экономического анализа, в которой использование статистических методов получило особенно широкое распространение.

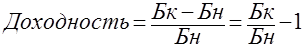

Эффективность финансовых инвестиций определяется их доходностью. Доходность ценных бумаг за конкретный период исчисляется по формуле:

где Бн - благосостояние инвестора на начало периода;

Бк - благосостояние инвестора на конец периода.

В данной формуле под благосостоянием на начало периода понимается цена покупки ценных бумаг в этот момент, а под благосостоянием на конец периода – рыночная цена ценных бумаг в конце периода с добавлением всех выплат доходов по ним за указанный период.

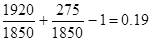

Допустим, акции какой-либо корпорации продавались по 1850 руб. в начале года и по 1920 руб. в конце года, причем в течении года выплачивались дивиденды в сумме 275 руб., то доходность акций корпорации за год составит: (1920 + 275 – 1850)/1850 = 0,19 или 19%. Данная формула применяется для расчета доходности за определенный период как в случае приобретения ценных бумаг в начале периода (при этом благосотояние на начало периода принимается равным цене приобретения ценных бумаг), так и в случае, если ценные бумаги к началу периода уже находились в собственности инвестора (при этом благосотояние на начало периода принимается равным действующим в указанный момент рыночным ценам на данные ценные бумаги).

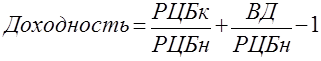

Доходность ценной бумаги за определенный период может быть представлена в виде суммы двух составляющих, одна из которых обусловлена изменением рыночной цены (курса) данной ценной бумаги за этот период, а другая – выплатой доходов по этой бумаге. При таком подходе формула принимает следующий вид:

.

.

Где РЦБн – рыночная цена ценной бумаги в начале периода;

РЦБк - рыночная цена ценной бумаги в конце периода;

ВД – выплаты доходов по бумаге за период.

По этой формуле доходность акций рассчитывается следующим образом:

Доходность =

В развитой рыночной экономике предсказать размеры дивидендов, выплачиваемых по акциям крупных корпораций, как правило, намного проще, чем определить будущую рыночную стоимость этих акций. Поэтому именно изменение рыночной стоимости акций является главным объектом статистического изучения. При анализе эффективности инвестиций в ценные бумаги обычно больше внимания уделяется показателям доходности, обусловленным изменением рыночной стоимости ценных бумаг.

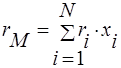

На фондовом рынке продается много различных ценных бумаг, имеющих разную доходность. Средняя рыночная доходность всех циркулирующих на рынке акций (rM) определяется по формуле:

,

,

где ri –доходность i-й акции (в долях единицы);

xi – относительная рыночная стоимость i-й акции, равная совокупной рыночной стоимости всех выпущенных акций этого наименования, деленной на сумму совокупных рыночных стоимостей всех присутствующих на рынке акций;

N – количество наименований всех имеющихся на рынке акций.

Обычно в качестве ri используется отношение рыночной стоимости данной ценной бумаги в конце анализируемого периода к ее рыночной стоимости в начале этого периода. Показатели, в основу которых положен этот принцип расчета, называются рыночными индексами. В мировой практике используется ряд таких показателей, несколько отличающихся алгоритмами расчета. Особенно известен Standart & Poor’s Stock Price Index, представляющий собой средневзвешанную величину курсов акций 500 крупнейших корпораций США. При расчете этого индекса сначала определяется сумма произведений текущих рыночных цен акций 500 крупнейших фирм на их выпущенное количество, полученная величина делится на суммарную стоимость такого же пакета акций в ценах базового периода, затем полученный результат умножается на 10.

В России в течении нескольких последних лет по подобной методике рассчитывается индекс «РТС-Интерфакс», обобщающий данные об изменении рыночной стоимости 100 обращающихся на российском рынке наиболее ликвидных акций. Известен также индекс AK&M и некоторые другие. Рассмотрим значение индекса «РТС-Интерфакс» на 14 мая 2002 года (полностью его значение приведено в приложении А). Индекс РТС по итогам торговой сессии 14 мая составил 402.91 пункт и впервые с 1998 года превысил отметку 400 пунктов. Предыдущее значение Индекса РТС, которое достигало этого уровня, было зафиксировано 6 января 1998 г. – 410.04 пункта. По сравнению со значением на предыдущее закрытие, 13 мая, Индекс РТС увеличился на 5.12%, при этом изменение в течение дня составило +2.45%. С начала 2002 года рост официального индикатора РТС составляет 50.5% (значение на 3 января – 267.70 пунктов). Объем торгов на основном рынке РТС 14 мая достиг 21.4 млн. долларов США.

Индекс РТС – основной индикатор российского фондового рынка, который рассчитывается с 1 сентября 1995 г. по ценам наиболее ликвидных акций, допущенных к обращению на Фондовой бирже РТС. Начальное значение Индекса составляло 100 пунктов, максимальное – 571.66 (6 октября 1997 г.), минимальное – 37.74 (2 октября 1998 г.). Расчет Технического индекса PTC производится каждую минуту на основе котировок, выставленных в Торговой системе РТС в течение торговой сессии с 11:00 до 18:00. Список ценных бумаг, используемых для расчета технического индекса, полностью соответствует списку Индекса РТС.

Среднюю рыночную доходность за анализируемый период можно определить, сравнивая значение рыночного индекса в конце периода с его значением в начале этого периода. Важнейшие рыночные индексы являются статистическими показателями эффективности инвестиций в акции. Они подлежат ежедневной публикации (ряды большинства индексов размещаются в сети Интернет).

Для эффективной работы на фондовом рынке важно знать, как доходность конкретного наименования акций (или портфеля акций конкретного инвестора) связана со средней рыночной доходностью всей совокупности акций, т.е. с рыночным индексом. Для этого используются статистические модели.

Простейшая линейная модель предполагает существование следующей связи:

,

,

где ri –доход по бумаге i за определенный период;

rM – доход, исчисленный по рыночному индексу за определенный период;

α и β – неизвестные параметры (коэффициенты регрессии);

ε – величина случайной ошибки, характеризующая отклонение от теоретически предполагаемой связи.

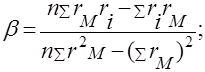

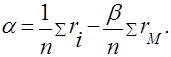

Задача определения α и β решается методом наименьших квадратов. Для этого необходимо иметь значения ri и rM за n последовательных периодов (например, месяцев). В результате вычислений получаются следующие результаты:

Бета – коэффициент (β) является важным статистическим показателем рынка ценных бумаг. Он оценивает изменение доходности конкретных акций в зависимости от динамики рыночного индекса. Ценные бумаги, доходность которых изменяется так же, как рыночный индекс имеют β =1. бумаги, по которым β > 1, обладают большей изменчивостью, чем рыночный индекс. Они являются более рискованными, чем рынок в целом. Бумаги, имеющие β < 1, менее рискованны, чем рынок в целом. Например, если коэффициент  = 2, это означает, что при росте среднерыночной доходности на 1% доходность по данной инвестиции вырастет на 2%.

= 2, это означает, что при росте среднерыночной доходности на 1% доходность по данной инвестиции вырастет на 2%.

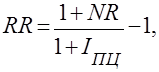

В условиях инфляции в показателях доходности ценных бумаг содержится компонента, обусловленная ростом цен. Для ее устранения используется индекс потребительских цен:

где RR – реальная доходность за год в долях единицы;

NR – номинальная доходность за год в долях единицы;

I пц – индекс потребительских цен за год (в долях единицы).

Для приближенных вычислений используют формулу: RR  NR - I ПЦ .

NR - I ПЦ .

Таким образом, эффективность инвестиций в финансовые активы определяется как доходность ценных бумаг. При оценке доходности необходимы данные о стоимости акций в начале и конце изучаемого периода и размере выплаченных по ней дивидендов. Для определения средней рыночной доходности всех циркулирующих на рынке акций рассчитываются рыночные индексы. В РФ наиболее популярен индекс Российской Торговой Сети («РТС-Интерфакс»). Несколько других рыночных индексов приведены в приложении А. Важнейшим показателем эффективности ценных бумаг является бета-коэффициент. Данный коэффициент определяет влияние общей ситуации на рынке в целом на судьбу конкретной ценной бумаги. Если коэффициент бета положителен, то эффективность данной ценной бумаги аналогична эффективности рынка. При бета отрицательном эффективность данной ценной бумаги будет снижаться при возрастании эффективности рынка. Бета-коэффициент также принято считать мерой риска инвестиций в данные ценные бумаги. При бета-коэффициенте больше единицы риск инвестиций выше, чем в среднем по рынку, а при меньшем единицы — наоборот. Показатель доходности ценных бумаг можно скорректировать с помощью индекса потребительских цен.

3.2.Эффективность нефинансовых инвестиций (капиталовложений).

Анализ эффективности намечаемых инвестиций включает в себя принятие решений о приобретении средств производства. Средства производства используются в течение длительного времени, и поэтому решения об инвестициях влияют на работу фирмы в течение длительного периода, что делает такой анализ особенно важным при определении стратегии компании, превращающейся, по существу, в прогнозный анализ.

В целом решения о замене оборудования не требуют сложных аналитических расчетов, особенно если речь идет о рентабельности производства. Для замены оборудования с целью снижения издержек и для расширения производства продукции требуется уже более детальный анализ. Помимо этого инвестиционные проекты можно разделить по их стоимости: чем больше величина капиталовложений, тем более детальный анализ необходимо провести.

Для ранжирования проектов капиталовложений применяют следующие методы:

1. Метод периода окупаемости;

2. Метод «учетной окупаемости капиталовложений»;

3. Метод чистой текущей (дисконтированной) стоимости NVP;

4. Метод внутренней нормы прибыли IRR.

Период окупаемости - промежуток времени, за который фирма надеется покрыть свои первоначальные капиталовложения. Расчет производится путем постепенного, шаг за шагом, вычитания из общего объема капитальных затрат суммы амортизационных отчислений и чистой прибыли за очередной интервал планирования (как правило, за год). Интервал, в котором остаток становится отрицательным, знаменует собой «искомый срок окупаемости». Если этого не произошло, значит последний превышает установленный срок жизни проекта. Определение срока окупаемости, в силу своей иллюстративности, иногда используется как простой метод оценки риска инвестирования. Точность представленного метода оценки эффективности в большой степени зависит от частоты разбиения срока жизни проекта на интервалы планирования.

При методе «учетной окупаемости капиталовложений» расчет окупаемости производится путем деления средней прибыли в течение всего срока проекта на средние инвестиции в проект.

Эти два метода просты в расчете, но не учитывают «стоимости денег» во времени, то есть рублю, полученному в первом году придается тот же «вес», что и полученному в последующие годы. Это особенно осложняет расчет при высоких темпах инфляции.

Чтобы повысить точность анализа применяют методы дисконтирования, которые учитывают «стоимость» денежных поступлений в зависимости от времени их получения. Одним из таких методов является метод чистой текущей стоимости (метод «совокупного капитала»). При его использовании производятся следующие расчеты:

- путем дисконтирования определяется текущая стоимость каждого движения денежных средств , в том числе и первоначальных инвестиций;

- суммируются все текущие стоимости, эта сумма равна чистой текущей стоимости (NPV ) проекта;

- если NPV > 0, проект принимается, если NPV <0, проект отклоняется; при взаимоисключающих проектах выбираются проеты с наибольшей NPV .

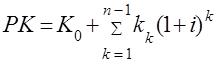

Пусть в качестве периода, к которому осуществляется приведение доходов и инвестиций, выбран год завершения инвестиций по данному проекту. Допустим, что вызванные инвестициями доходы стали поступать на следующий год после завершения инвестиций. Тогда NPV рассчитывают по формуле:

NPV= PV -PK,

где РК – суммарные инвестиции, осуществленные за n последовательных лет, приведенные к году, в котором были завершены инвестиции по данному проекту и PV – суммарные дисконтированные доходы (обычно выручка от реализации товаров и услуг либо прибыль), полученные в результате инвестиций за m последовательных лет, приведенные к периоду, в котором были завершены инвестиции по данному проекту;

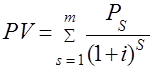

,

,  ,

,

КК –инвестиции по данному проекту, осуществленные в к-м году до даты завершения инвестиций (индексом «0» обозначен год завершения инвестиций);

i – годовая ставка процента (принимается, что она не изменяется по годам);

n – количество лет, в течении которых осуществлялись инвестиции.

PS – доход, полученный в s-м году после даты завершения инвестиций;

m – количество лет, в течение которых поступали доходы, обусловленные инвестициями.

Внутренняя норма прибыли (IRR) равна ставке дисконта – r , при которой текущая стоимость доходов от реализации проекта инвестиций равна текущей стоимости расходов.

|

из

5.00

|

Обсуждение в статье: Эффективность финансовых инвестиций. |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы