|

Главная |

ФИНАНСОВЫЕ (БАНКОВСКИЕ) ВЕКСЕЛЯ

|

из

5.00

|

Основанием большинства вексельных сделок в условиях российской экономики являются коммерческие товарные векселя, которые и были рассмотрены нами выше. Кроме товарных, существуют и финансовые векселя, когда одна сторона выдает другой определенную сумму денег, получая взамен долговое обязательство должника – вексель[15]. Наличие финансовых векселей возможно по причине отсутствия в их тексте упоминания об основании их выставления. Но одновременно это приводит и к появлению фиктивных векселей, не связанных с реальным перемещением ни товаров, ни денежных средств; среди финансовых векселей выделяют дружеские, встречные и бронзовые, которые к использованию в России запрещены, но в узких кругах используются.

Дружеские векселя представляют собой своеобразную услугу, когда платежеспособное предприятие, пользующееся солидной репутацией, выставляет простой вексель на другое предприятие, испытывающее финансовые затруднения, предоставляя ему тем самым возможность реализовать вексель и получить деньги. При этом предполагается наличие определенных отношений между этими предприятиями, что позволит в последующем урегулировать вопрос долга (при этом возможен вариант, когда вексель будет погашен самим нуждающимся предприятием). Встречные векселя преследуют ту же цель, когда одно нуждающееся в деньгах предприятие обменивается безденежным векселем с другим (векселя одной и той же суммы выставляются "друг на друга" на один и тот же срок). Что касается бронзовых (или, как их еще называют, дутых) векселей, то их выставление обычно происходит по инициативе предприятий, которым по причине своей финансовой несостоятельности трудно рассчитывать на получение дружеского векселя и которые по этой причине организуют появление дутого векселя от имени либо несуществующих (фиктивных) предприятий, либо (за небольшую плату) практически неплатежеспособных лиц.

Настоящим финансовым векселем сейчас можно назвать только банковский, получившим значительное распространение в последние годы как среди граждан (рассматривающих их в качестве одного из способов более или менее надежного вложения своих сбережений), так и среди предприятий (для которых в условиях длительного прохождения платежей через банковскую систему на первый план выходит возможность осуществления расчетов векселем). Для их приобретения необходимо внести вексельную сумму на счет (в кассу) банка, после чего последний выписывает вексель. При этом датой его составления является дата поступления денежных средств в банк.

Существует также две основные формы вексельного кредитования: предъявительский (в форме учета векселей) и векселедательский. В последнем случае также возможны варианты:

1. Банк может кредитовать своих клиентов векселями с одновременным заключением кредитного договора. Векселедержатели расплачиваются ими со своими поставщиками. Затем вексель может пройти по цепочке от одного предприятия к другому, производя расчеты между ними, и на каком-то этапе будет предъявлен в банк для оплаты. Погашение векселя банком может быть осуществлено за счет средств, полученных в погашение договора кредита.

2. Предприятие, являющееся получателем векселедательского кредита, выставляет переводной вексель на банк, который акцептует его (банковский акцепт). При этом по договоренности банка с клиентом последний обязан до срока погашения векселя предоставить денежное покрытие.

В обоих случаях практикуется применение банком льготных процентных ставок, поскольку в нормальной ситуации он не использует собственных ресурсов.

Различают дисконтные и процентные банковские векселя[16]. Дисконтные векселя погашаются по номиналу, а продаются со скидкой (дисконтом), размер которой и составляет доход векселедержателя. Процентные векселя продаются по номиналу, а погашаются по цене, включающей в себя сумму, "набежавшую" в соответствии с процентной ставкой, указанной в векселе. В последнее время наблюдается тенденция увеличения роли процентных векселей, как более выгодных и для векселедателей, и для векселеполучателей. Объясняется это, во-первых, тем, что сумма, взимаемая Центробанком с выпускающего вексель рассчитывается к номиналу; вторая причина - странность закона о налогообложении, в результате которой доходы, получаемые в форме дивидендов и процентов облагаются налогом по ставке 15%[17], а доходы в форме разницы между ценой покупки и ценой продажи (погашения) долговых обязательств включаются в полной сумме в состав вне реализационных доходов и облагаются соответственным налогом - 20%.

5. ВЕКСЕЛЬ КАК ФИНАНСОВЫЙ ИНСТРУМЕНТ В ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ

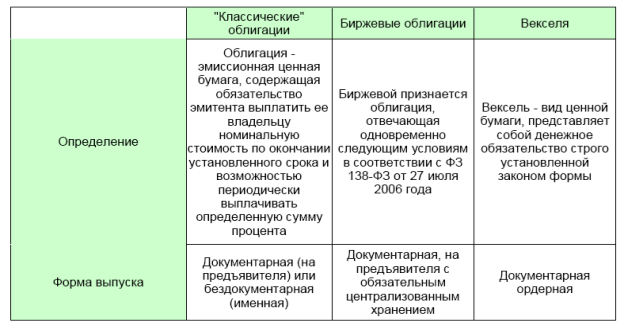

табл. 1.

табл. 1.

Таблица 1 – Разница между ценными бумагами[18] [19].

Продолжение таблицы – 1.

Продолжение таблицы – 1.

6. НАЛОГООБЛОЖЕНИЕ ДОХОДА ПО ВЕКСЕЛЮ. ПРИМЕР

Согласно п.6 ст.271 НК РФ по договорам займа и иным аналогичным договорам (иным долговым обязательствам, включая ценные бумаги), срок действия которых приходится не более чем на один отчетный период, доход признается полученным и включается в состав соответствующих доходов на конец соответствующего отчетного периода.

В случае прекращения действия договора (погашения долгового обязательства) до истечения отчетного периода доход признается полученным и включается в состав соответствующих доходов на дату прекращения действия договора (погашения долгового обязательства).

Доход в виде дисконта по векселю определяется исходя из срока обращения векселя. Порядок расчета данного дохода в Налоговом кодексе не определен. В соответствии с п. 5.4.1. Методических рекомендаций по применению главы 25 "Налог на прибыль организаций" части второй Налогового кодекса Российской Федерации (утв. приказом МНС РФ от 20 декабря 2002 г. N БГ-3-02/729) (с изменениями от 27 октября 2003 г.) для начисления дисконта по векселям с оговоркой "по предъявлении, но не ранее" в качестве срока обращения, исходя из которого определяется дисконт на конец отчетного периода используется предполагаемый срок обращения векселя, определяемый в соответствии с вексельным законодательством, т.е. 365 (366) дней плюс срок от даты составления векселя до минимальной даты предъявления векселя к платежу.

Таким образом, сумма дисконта по векселю будет включаться в состав доходов, учитываемых при налогообложении, в следующем порядке:

Рассчитывается число дней обращения векселя:

1. Число дней обращения векселя = Число дней, начиная от даты составления векселя до минимальной даты предъявления векселя к платежу (т.е. даты «не ранее») + 365 (366) дней.

2. Рассчитывается сумма дисконтного дохода, приходящаяся на один день: Сумма дисконтного дохода, приходящаяся на один день = Сумма дисконта / число дней обращения векселя.

3. Соответствующая сумма дисконтного дохода включается в налоговую базу на конец каждого отчетного периода до даты погашения. При этом: Сумма дисконтного дохода в периоде получения векселя = Сумма дисконтного дохода, приходящаяся на один день * число дней, начиная от даты составления векселя до конца отчетного периода. Сумма дисконтного дохода в последующих отчетных периодах = Сумма дисконтного дохода, приходящаяся на один день * число дней в отчетном периоде.В момент погашения векселя оставшаяся сумма дисконтного дохода включается в налоговую базу.

Пример:

Вексель с датой составления 29 января 2004 г. сроком "по предъявлении, но не ранее 1 марта 2004 г." за 600 000 руб. номиналом 800 000 руб. Дисконт по данному векселю составляет 200 000 руб., вексель предъявлен к погашению 27 июля 2004 г.

Число дней обращения векселя – 397 = 32 дня (с 29.01.04 г. по 1.03.04 г.) +365дней.

Сумма дисконтного дохода, приходящаяся на 1 день, составит 504руб.(200000руб./397дней).

Расчетный дисконтный доход, подлежащий включению в налоговую базу в соответствующем отчетном периоде, составит:31 марта: 504 руб. х 62 дня = 31 248 руб.30 июня: 504 руб. х 91 день = 45 864 руб.27 июля: 200 000 – (31 248 + 45 864) = 122 888 руб.

Однако следует отметить, что поскольку методика расчета дохода по дисконтным векселям законодательно не определена (в НК РФ указывается только на принцип равномерности), на мой взгляд, возможен и более простой способ. Он заключается в том, чтобы рассчитывать доход и включать его в налоговую базу в момент погашения векселя. В данном случае не исключены трения с налоговыми органами, поскольку принцип равномерности нарушается. Однако если дата погашения и дата составления векселя лежат в одном налоговом периоде, то, по нашему мнению, расчет дохода в момент погашения векселя не приведет к негативным последствиям.

ЗАКЛЮЧЕНИЕ

Долгое время вексельные обязательства не имели хождения на территории РФ. Лишь в последнее время вексельные обязательства получают все большее развитие. Несмотря на это вексель и вексельные обязательства достаточно неплохо урегулированы в РФ, проблема лишь состоит в надлежащем применении нормативной базы, а также в отсутствии информационной базы по надежности векселей и индоссантов. Что нередко вызывает недоверие к векселям, а также возможность их подделки.

Значение же векселя в государстве с работающей нормативной базой велико. Нередко выступая универсальным средством расчетов и кредитования, являясь средством оформления кредита, предоставляемого в товарной форме продавцами покупателям в виде отсрочки уплаты денег за проданные товары, вексель способствует ускорению реализации товаров и увеличению скорости оборота оборотных средств, что приводит к развитию рыночных отношений.

Таким образом, скорейшее развитие обращения вексельных обязательств в Российской Федерации ведет к совершенствованию рыночных отношений.

СПИСОК ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРЫ

|

из

5.00

|

Обсуждение в статье: ФИНАНСОВЫЕ (БАНКОВСКИЕ) ВЕКСЕЛЯ |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы