|

Главная |

Принцип сбалансированности рисков.

|

из

5.00

|

РАЗДЕЛ 1. ПРИНЦИПЫ ОСУЩЕСТВЛЕНИЯ ИНВЕСТИЦИОННОЙ ДЕЯТЕЛЬНОСТИ

1.1 ОБЩИЕ ПРИНЦИПЫ ИНВЕСТИЦИОННОЙ ДЕЯТЕЛЬНОСТИ…………………..5

1.2ПРИНЦИПЫ ИНВЕСТИЦИОННОЙ СТРАТЕГИИ ………………………………....13

РАЗДЕЛ 2. АНАЛИЗ ДИНАМИКИ РАЗВИТИЯ ИНВЕСТИЦИОННОЙ ДЕЯТЕЛЬНОСТИ В РФ

2.1.ИСТОРИЧЕСКАЯ СПРАВКА О РАЗВИТИИ ИНВЕСТИЦИОННОЙ ДЕЯТЕЛЬНОСТИ РОССИИ……………………………………………………………….....15

2.2. ДИНАМИКА ИНВЕСТИЦИОННОЙ ДЕЯТЕЛЬНОСТИ В РФ……………………17

2.3 РОССИЙСКИЕ ИНВЕСТИЦИИ ЗАРУБЕЖОМ ……………………………………..24

ЗАКЛЮЧЕНИЕ …………………………………………………………..…..........................27

СПИСОК ЛИТЕРАТУРЫ …………………………………………………………………..28

АННОТАЦИЯ

Целью данной курсовой работы является изучение основных принципов инвестиционной деятельности. Вторая задача состоит в анализе динамики развития инвестиционной деятельности в Российской Федерации.

В настоящем курсовом проекте используются такие основные понятия как «инвестиции» и «инвестиционная деятельность».

В самом общем виде инвестиции определяются как денежные средства, банковские вклады, паи, акции и другие ценные бумаги, технологии, машины, оборудование, лицензии, в том числе на товарные знаки, кредиты, любое другое имущество или имущественные права, интеллектуальные ценности, вкладываемые в объекты предпринимательской деятельности или других видов деятельности в целях получения прибыли (дохода) и достижения положительного социального эффекта.

По финансовому определению инвестиции - это все виды активов (средств), вкладываемых в хозяйственную деятельность в целях получения дохода.

Таким образом, сущность инвестиций содержит в себе сочетание двух сторон инвестиционной деятельности: затрат ресурсов и результатов.

С понятием «инвестиции» тесно связано и определение «инвестиционная деятельность». В широком смысле инвестиционная деятельность – это деятельность, связанная с вложением средств в объекты инвестирования с целью получения дохода. В узком смысле инвестиционная деятельность представляет собой процесс преобразования инвестиционных ресурсов во вложения.

Курсовая работа состоит из 28 страницах машинописного текста и включает два раздела: теоретический и практический, а так же введение и заключение.

ВВЕДЕНИЕ

Инвестиции имеют особое значение как для социально-экономического развития страны в целом, так и для деятельности субъектов хозяйствования. Экономический рост определяется множеством факторов, важнейший из которых – наращивание объема инвестиций и повышение их эффективности.

Является общепризнанным тот факт, что жизнеспособность и процветание любого бизнеса, любой социально-экономической системы в значительной степени зависит от рациональной инвестиционной политики.

Актуальность темы курсового проекта обусловлена тем, что для достижения более высокой эффективности вложений руководство фирмы обязано учитывать базовые принципы инвестиционной деятельности. Для современного производства характерны постоянно растущая капиталоемкость и возрастание роли долгосрочных факторов. Чтобы предприятие могло успешно функционировать, повышать качество продукции, снижать издержки, расширять производственные мощности, повышать конкурентоспособность своей продукции и укреплять свои позиции на рынке, оно должно вкладывать капитал, и вкладывать его выгодно. Поэтому ему необходимо тщательно разрабатывать инвестиционную стратегию и постоянно совершенствовать ее для достижения вышеназванных целей, соблюдая основные принципы инвестиционной деятельности.

Эти принципы и будут рассмотрены в первом разделе курсовой работы.

Для изучения данного вопроса использовались работы таких авторов как В.В. Ковалев, Е.Р. Орлова, Г.П. Подшиваленко, А.Ю. Андрианов и др.

В раздел2 рассматривается динамика инвестиционной деятельности РФ. В работе используются статистические данные Федеральной службы государственной статистики, на основе которых построены графики и диаграммы, наглядно характеризующие динамику и состав инвестиций.

РАЗДЕЛ 1. ПРИНЦИПЫ ОСУЩЕСТВЛЕНИЯ ИНВЕСТИЦИОННОЙ ДЕЯТЕЛЬНОСТИ

1.2 ОБЩИЕ ПРИНЦИПЫ ИНВЕСТИЦИОННОЙ ДЕЯТЕЛЬНОСТИ

Инвестиционная деятельность всегда направлена на достижение социального эффекта за счет инвестирования или получение прибыли. Она также может быть осуществлена во всех сферах народного хозяйства.

Для начала выделим общие принципы ее осуществления:

• невмешательство органов государственной власти и управления, общественных организаций, юридических лиц и граждан в инвестиционную деятельность, не противоречащую действующему законодательству;

• добровольность инвестирования;

• защищенность инвестиций;

• равноправие всех участников, инвесторов, независимо от форм собственности и видов деятельности;

• свобода выбора критериев при осуществлении инвестиционной деятельности.

Постановлением Межпарламентской Ассамблеи Евразийского экономического сообщества от 16.06.03 № 4-13 выделен следующий принцип осуществления инвестиционной деятельности:

«Инвесторы имеют право свободно осуществлять инвестиции в любые объекты и виды предпринимательской деятельности, за исключением случаев, прямо предусмотренных законодательными актами.

Свободное осуществление инвестиционной деятельности может быть ограничено или запрещено в отношении отдельных ее видов и/или территории законодательными актами исключительно в целях защиты основ конституционного строя, нравственности, здоровья, прав и законных интересов других лиц, а также исходя из необходимости обеспечения обороны страны и безопасности государства».[1]

На основе обобщения точек зрения ряда авторов можно выделить 9 принципов инвестирования:

Принцип системности.

Процесс реализации инвестиционного проекта образует сложную систему, включающую ряд подсистем и элементов, которые обеспечивают достижение цели проекта. Поэтому в процессе реализации проекта необходимо решить комплекс системных вопросов, относящихся к общей структуре проекта, организации взаимодействия между его составляющими и внешней средой. В реализации инвестиционного проекта принимают участие инвесторы, предприятия, проектные и строительные организации, банки, страховые фирмы и т.д., которые имеют свои интересы, но при этом все они должны способствовать достижению общей цели проекта.

2) Принцип финансового соотношения сроков («золотое банковское правило»).

Получение и расходование средств должно происходить в установленные сроки, а инвестиции с длительными сроками окупаемости целесообразно финансировать за счет долгосрочных заемных средств (долгосрочных банковских кредитов и облигаций).

Принцип сбалансированности рисков.

Особенно рисковые инвестиции целесообразно финансировать за счет собственных средств (чистая прибыль и амортизационные отчисления). В этом случае предприятие соблюдает принцип самофинансирования и не связывает себя дополнительными долговыми обязательствами.

4) Принцип предельной эффективности инвестирования.

Этот принципинвестирования вытекает из общего принципа убывания предельной полезности, согласно которому, чем больше потребление некоторого блага (например, инвестиционных ресурсов), тем меньше приращение полезности (эффективности инвестиций) при увеличении этого блага на единицу. С каждым дополнительным единичным объемом инвестиций эффективность их использования снижается. Таким образом, перед предприятием встает задача определения предельной величины инвестиций, при которой их эффективность является допустимой. Это можно сделать опытным путем либо используя экономико-математические методы.

Любое предприятие стремится к получению максимальной прибыли, организовывая производство таким образом, чтобы издержки на единицу выпускаемой продукции были минимальными. Предприятие будет продолжать свою деятельность, если при достигнутом уровне производства его доход будет превышать издержки производства. И оно прекратит производство, если полученный суммарный доход от продажи товара не превысит издержки производства.

Если производство одной дополнительной единицы товара дает доход, превышающий издержки, связанные с ее изготовлением, тогда предприятию необходимо увеличивать выпуск продукции. Предприятие не будет расширять производство, если доход от продажи последней единицы продукций станет равным издержкам производства. Если предприятие все же решило продолжать производство, то оно должно выпускать такое количество продукции, при котором предельный доход будет равен предельным издержкам производства. Эти два условия носят универсальный характер и применимы к любой структуре рынка, любой форме собственности.

Рассмотрим взаимосвязь между процессом вложения капитала и соответствующими показателями эффективности (прибыльности) этих последовательных порций инвестирования капитала (рис. 1.1).

Рис. 1.1. Определение оптимального объема инвестирования

График показывает, что эффективность (прибыльность) каждого последующего вложения снижается. Практический смысл графика в том, что на предприятии с его помощью могут найти (опытно определить) предельный размер инвестирования. Как видно из графика, оптимальный объем инвестирования - 5 млн. ед. вложения 6 млн. ед. уже будут невыгодны. Таким образом, мы решаем своего рода оптимизационную задачу, наметив в определенной мере стратегию инвестирования. Крутизна графика предельной эффективности инвестирования зависит, по меньшей мере, от двух главных факторов:

· темпа роста издержек производства (в немалой степени задается самой технологией);

· степени монополизации производства.

5) Принцип «замазки».

Этот принцип позволяет определить новый подход к оценке эффективности инвестирования. Для того чтобы понять его суть представим себе оконную замазку. Перед тем, как к ней прикоснуться, мы имеем максимальную свободу выбора: как касаться, в каком месте, с какой целью, насколько глубоко погружать пальцы в замазку и т.д. Но как только мы вошли в контакт с замазкой, то произошло увязание. Свобода действий уже не та, что до прикосновения: мы связаны, увязли.

Инвестирование подобно работе с замазкой: свобода принятия решений сменяется все большей несвободой в ходе их реализации.

Предприятие свободно принимать решение о том, какой станок покупать, арендовать его или производить самому, какую сумму кредита брать под эту операцию, на какой срок и под какие проценты. Но когда совершены все эти операции, то назад вернуться уже сложно. Надо эксплуатировать этот станок в течение ряда лет (чтобы он окупился), выплачивать проценты по кредиту и т.п. Налицо процесс увязания в «замазке», так как свобода действий после вступления инвестиционного проекта в силу существенно ограничена.

Нельзя сказать, что свобода действий равна нулю, как только началась реализация инвестиционного решения. Можно перепродать купленный станок или акцию, избавиться от них, произвести так называемое дезинвестирование. Однако за это приходится платить: временем, перенапряжением управленческого персонала, нарушением связи с деловыми партнерами. Увязнув «в замазке», из нее трудно выбраться, особенно если предприятие «увязло» одновременно в 3-4 инвестиционных проектах.

Чем больше вложения капитала, тем солиднее деловые партнеры, тем дороже придется платить за исправление своей ошибки. Поэтому необходимо заблаговременно просчитать эффективность инвестиционного проекта до начала его реализации.

6) Принцип сочетания материальных и денежных оценок эффективности капиталовложений.

Существует три варианта оценки эффективности:

- через сравнение относительных цен затрат и выпуска, т.е. исключительно стоимостный, денежный анализ. Мировой опыт инвестирования показывает, что опираться только на денежную оценку эффективности недостаточно - особенно губителен такой подход в условиях непредсказуемой инфляции;

- через сочетание денежных и технических критериев эффективности. Дело в том, что многое зависит от самой технологии, заложенной в инвестиционный проект. Технология задает специфический рисунок введения производственных мощностей и, следовательно, влияет на порядок осуществления инвестиционных целей;

- чисто технический подход оценки эффективности, который не учитывает рыночной (стоимостной) оценки бизнеса и поэтому будет все менее применим для России.

7) Принцип адаптационных издержек.

Адаптационные издержки - это все издержки, связанные с адаптацией к новой инвестиционной среде. Они измеряются как выпуск, потерянный от реорганизации производства и переподготовки кадров, когда новое оборудование установлено, но его надо переналадить под изменившуюся конъюнктуру. Потеря времени рассматривается как потеря дохода. Практически всегда существует временное отставание между решением о новом инвестировании и началом его практической реализации и окупаемости. Адаптироваться мгновенно нельзя. Любая адаптация имеет свои издержки: нужны новая информация, новая технология, средства на переподготовку кадров и т.п. В противном случае надо платить за скорость.

Платой за адаптацию является резкое снижение текущей доходности. Даже акции и облигации сразу выгодно перепродать не получается, если их реальный курс падает. Потеря времени означает омертвление капитала, снижение его доходности. Адаптационные же издержки производственного инвестирования еще больше. Предположим, оборудование установлено, технология отлажена. Но конъюнктура рынка изменилась, и принимается решение поменять технологию, а, следовательно, и оборудование. Например, ручной труд целесообразно заменить машинным. Это потребует известных адаптационных издержек (прямых и косвенных). Перечислим хотя бы некоторые из них: переподготовка кадров; продажа старого и установка нового оборудования; выплата компенсаций рабочим и служащим, потерявшим работу в результате соответствующих сокращений; неустойки по старым контрактам, сохраняющим свою силу, и др. Поэтому адаптационные издержки необходимо включить в расчет цены, по которой предприятие будет продавать новую продукцию. Чем больше эта цена сможет превысить цену предложения сырья, материалов, технологии, оборудования для производства, тем предпочтительнее данный вариант вложения капитала. Чем больше спрос на продукцию, тем больше адаптационные издержки, которые предприятие может себе позволить. Опыт показывает, что чем больше и, главное, дольше цена спроса превышает цену предложения, тем эффективнее будет инвестирование, даже, несмотря на адаптационные издержки.

8) Принцип мультипликатора (множителя).

Инвестиции будут приносить фирме дополнительную выручку, если с их помощью она сможет реализовать свою продукцию на большую сумму. Это означает, что очень важным фактором инвестиций является совокупный выпуск продукции и соответственно выручка.

Инвестиции, таки образом, зависят от выручки, которая в свою очередь определяется состоянием общеэкономической активности. Некоторые исследования показывают, что колебания выпуска продукции влияют на динамику инвестиций в течение деловых циклов.

Теория динамики инвестиций базируется на принципе «мультипликатора», который выдвинул Дж. М. Кейнс.

Принцип мультипликатора опирается на взаимосвязь отраслей. Мультипликатор – это коэффициент, показывающий связь между изменением инвестиций и изменением величины дохода. Мультипликатор выражает реально существующую зависимость между отраслями, характеризует эти связи количественно. Инвестиции в любой отрасли вызывают расширение производства и занятости в этой отрасли. В результате спрос дополнительно расширяется на предметы потребления, что в свою очередь вызывает расширение их производства. Последнее обусловливает спрос на средства производства и т.д. Для прогнозирования развития этих отраслей следует изучить соответствующие корреляционные зависимости, позволяющие определить мультипликационный эффект от изменений в генерирующей отрасли.

При росте инвестиций рост Валового национального продукта (ВНП) будет происходить в гораздо большем размере, чем первоначальные дополнительные инвестиции. Этот множительный, нарастающий эффект в размере ВНП называют мультипликационным эффектом.

Мультипликатор (МР)– это числовой коэффициент, который показывает размеры роста ВНП при увеличении объема инвестиций.

(1.1)

(1.1)

∆ВНП = МР * ∆Инвестиций (1.2)

Из формул (1.1) и (1.2) можно сделать следующие выводы:

1. Чем больше дополнительные расходы населения на потребление, тем

Больше величина мультипликатора, а следовательно, приращение ВНП при данном объеме приращения инвестиций.

2. Чем больше дополнительные сбережения населения, тем меньше величина мультипликатора, а следовательно, приращение ВНП при данном объеме приращения инвестиций.

Мультипликатор дает возможность заранее знать время и экономическую силу конкретного воздействия, выгодно использовать эту информацию: прекратить невыгодное инвестирование и заняться новым бизнесом заблаговременно, опережая конъюнктуру. Подобное заблаговременное действие может быть осуществлено и в форме перепродажи акций, и в форме перепрофилирования производства.

Эффект мультипликатора действует и в обратном направлении. При незначительном сокращении инвестиционных расходов может произойти существенное снижение дохода. Поэтому для стабильного и сбалансированного функционирования экономики следует обеспечивать определенное значение коэффициента мультипликации, создавать условия для бесперебойного осуществления инвестиционного процесса.[2]

Эффект мультипликатора, слабеет и затухает по мере удаления данной отрасли от отрасли-генератора. Знание принципа мультипликатора позволяет своевременно принять необходимые инвестиционные решения в смежных отраслях: перепрофилирование производств, реконструкция, модернизация, организация новых предприятий и др.

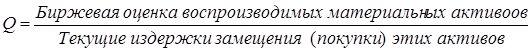

Q - принцип.

Q-принцип - это определение зависимости между оценкой актива на фондовой бирже и его реальной восстановительной стоимостью. Показатель этой зависимости - Q-отношение:

(1.3)

(1.3)

Если дробь больше единицы, то инвестирование выгодно. Причем чем больше, тем выгоднее. Так, рост рыночной (биржевой) оценки домов по отношению к текущей стоимости их строительства стимулирует жилищное строительство, поскольку рыночная цена больше, чем текущие издержки замещения данного дома на новый.

Таким образом, выгодность инвестирования привязывается к соотношению между ценой спроса и ценой предложения. Так, в случае инвестирования в покупку целого предприятия (фирмы) определяем:

(1.4)

(1.4)

В целом отметим, что данный принцип тем меньше применим, чем больше степень государственного регулирования. Для России, следовательно, значение такого подхода оценки эффективности должно возрастать по мере снижения государственного контроля над промышленностью, роста значения товарно-сырьевых и фондовых бирж как форм оценки и переоценки стоимости основного и оборотного капитала предприятий.

Опыт показал, что Q-принцип особенно хорошо применим в таких отраслях, как транспорт, автомобилестроение, авиастроение, цветная металлургия, резинотехническая промышленность, производство пластмасс, но он неприменим в отраслях, регулируемых государством: нефтедобыча, газовая отрасль и т.п.[3]

1.2ПРИНЦИПЫ ИНВЕСТИЦИОННОЙ СТРАТЕГИИ

На современном этапе все большее число организаций осознают необходимость сознательного перспективного управления инвестиционной деятельностью на основе научной методологии предвидения ее направлений и форм, адаптации к общим целям развития предприятия и изменяющимся условиям внешней инвестиционной среды. Эффективным инструментом перспективного управления инвестиционной деятельностью организации является инвестиционная стратегия.

Инвестиционная стратегия представляет собой систему долгосрочных целей инвестиционной деятельности организации, определяемых общими задачами ее развития и инвестиционной идеологией, а также выбор наиболее эффективных путей их достижения.

В основе разработки инвестиционной стратегии организации лежат принципы системы стратегического управления. К числу основных из этих принципов, обеспечивающих подготовку и принятие стратегических инвестиционных решений в процессе разработки инвестиционной стратегии организации, относятся:

1) Принцип инвайронментализма.

Этот принцип состоит в том, что при разработке инвестиционной стратегии организация рассматривается как определенная система, полностью открытая для активного взаимодействия с факторами внешней инвестиционной среды. Открытость предприятия как социально-экономической системы и его способность к самоорганизации позволяют обеспечивать качественно иной уровень формирования его инвестиционной стратегии. В противовес инвайронментализму конституционализм означает закрытую организацию, деятельность которой не предполагает инвестиций и других взаимоотношений с внешней средой.

2) Принцип соответствия.

Являясь частью общей стратегии развития организации, инвестиционная стратегия носит по отношению к ней подчиненный характер. Поэтому она должна быть согласована со стратегическими целями и направлениями операционной деятельности организации. Инвестиционная стратегия при этом рассматривается как один из главных факторов обеспечения эффективного развития организации в соответствии с избранной общей стратегией.

3) Принцип инвестиционной предприимчивости и коммуникабельности.

Данный принцип заключается в активном поиске эффективных инвестиционных связей по всем направлениям и формам инвестиционной деятельности, а также на различных стадиях инвестиционного процесса. Инвестиционное поведение такого рода связано с постоянной трансформацией направлений, форм и методов осуществления инвестиционной деятельности на всем пути к достижению поставленных стратегических целей с учетом изменяющихся факторов внешней инвестиционной среды.

|

из

5.00

|

Обсуждение в статье: Принцип сбалансированности рисков. |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы