|

Главная |

Контокоррентный кредит

|

из

5.00

|

Принципы кредитования

1. Срочность кредита

Он отражает необходимость его возврата не в любое приемлемое для заемщика время, а в точно определенный срок, зафиксированный в кредитном договоре или заменяющем его документе.

2. Дифференцированность кредита

Этот принцип определяет дифференцированный подход со стороны кредитной организации к различным категориям потенциальных заемщиков.

3. Обеспеченность кредита

Необходимость обеспечения защиты имущественных интересов кредитора при возможном нарушении заемщиком принятых на себя обязательств и находит практическое выражение в таких формах кредитования, как ссуды под залог или под финансовые гарантии.

4. Целевой характер кредита

Находит практическое выражение в соответствующем разделе кредитного договора, устанавливающего конкретную цель выдаваемой ссуды, а также в процессе банковского контроля над соблюдением этого условия заемщиком.

5. Возвратность кредита

Выражает необходимость своевременного возврата полученных от кредитора финансовых средств после завершения их использования заемщиком.

Рассмотрим подробнее банковский кредит.

1.2. Банковский кредит и его классификация

Одна из наиболее распространенных форм кредитных отношений в экономике. Банковский кредит предоставляется банками заемщикам в виде банковских кредитов и других денежных ссуд. Объект банковского кредита – денежный капитал. Банковский кредит обслуживает и накопление капитала, превращая в него сбережения всех слоев общества. Именно банки чаще всего предоставляют ссуды хозяйствующим субъектам, которые временно нуждаются в финансовой помощи. В качестве кредиторов обычно выступают специализированные кредитные организации, имеющие лицензии центрального банка на осуществление подобных операций. Заемщиками являются, как правило, юридические лица. Инструментом кредитных отношений служит кредитный договор (соглашение). Субъектами кредитных отношений в области банковского кредита являются хозяйствующие субъекты, население, государство и сами банки. Доход – ссудный (банковский) процент, ставка которого определяется соглашением сторон с учетом ее средней нормы на данный период.

Рассмотрим классификацию банковских кредитов.

Классификация банковских кредитов

В мировой банковской практике отсутствует единая классификация банковских кредитов. Однако наиболее часто в экономической литературе встречаются классификация кредитов по следующим признакам:

1. По назначению банковские кредиты могут быть разделены на следующие группы:

♦ Промышленные ссуды

♦ Сельскохозяйственные ссуды

♦ Потребительские ссуды

♦ Ипотечные ссуды.

2. В зависимости от сферы использования банковские кредиты могут быть двух видов: ссуды для финансирования основного или оборотного капитала. В свою очередь, кредиты в оборотный капитал подразделяют на кредиты в сферу производства и в сферу обращения.

3. По срокам пользования банковские кредиты бывают:

♦ Онкольные ссуды

♦ Срочные кредиты принято делить на краткосрочные, среднесрочные и долгосрочные.

♦ По обеспечению кредиты: Обеспеченные ссуды, Недостаточно обеспеченная ссуда, Необеспеченная ссуда

4. По способу выдачи банковские кредиты могут быть поделены на кредиты, носящие компенсационный и платежный характер

5. По способам погашения банковские кредиты делятся на ссуды, погашаемые единовременно, и ссуды, погашаемые в рассрочку.

7. По видам процентных ставок банковские кредиты можно подразделить на кредиты с фиксированной или плавающей процентной ставкой.

1. По размерам принято деление банковских ссуд на мелкие, средние и крупные.

Современные виды кредитов:

Кредитная линия

Кредитная линия — это разновидность кредитования, при которой ссуда предоставляется заемщику в заранее оговоренных пределах по мере возникновения потребности в денежных суммах в течение всего срока договора.

Кредитная линия применяется в отношении банка и заемщика в следующих случаях:

1.При наличии длительных кредитных отношений с надежным заемщиком.

2. В процессе организации межбанковского кредитования кредитная линия может открываться в рамках генерального соглашения между двумя банками о предоставлении кредита.

3. В мировой банковской практике кредитная линия используется для стимулирования экспорта товаров, работ, услуг. В этом случае кредитная линия открывается банком страны-эспортера.

4. Кредитная линия может открываться с целью финансирования долгосрочных межгосударственных договоров по поставке оборудования.

Важным элементом организации кредитной линии является решение вопроса об определении начала периода кредитования. В банковской практике встречаются следующие варианты открытия кредита:

1) с даты выплаты средств с открытых в порядке кредитной линии аккредитивов;

2) со дня предоставления в банк платежно-расчетных документов, подтверждающих поставку товаров, завершение работ, оказание услуг;

3) при наличии между банками-партнерами доверенности на осуществление расчетов в рамках кредитной линии — с момента поступления от банка-заемщика поручения на списание сумм с кредитного счета в пределах лимита.

Операции по кредитной линии могут проводиться по простому или специальному ссудному счету. Специальный ссудный счет применяется, если банк концентрирует все отношения с клиентом, в том числе и по расчетно-кассовому обслуживанию на едином счете.

Контокоррентный кредит

Контокоррентный кредит предназначен для формирования оборотных активов заемщика. Он выдается для удовлетворения текущей потребности в средствах в случае недостатка собственных источников финансирования его деятельности.

Контокоррентный кредит - это вид кредита, предоставляемого заемщику для проведения им платежей в условиях отсутствия средств на его расчетном или текущем счете. В отличие от традиционного краткосрочного кредитования контокоррентный кредит выдается в соответствии с текущей потребностью в оборотных средствах и является возобновляемым в течение срока договора. Коммерческие банки предъявляют жесткие требования к заемщикам по контокоррентному кредитованию.

По сравнению с другими видами кредитования контокоррентный кредит имеет следующие особенности:

— перед заключением договора проводится анализ кредитоспособности ссудополучателя по действующей в данном банке методике;

— максимальный размер задолженности устанавливается для каждого клиента дифференцированно;

— наличие дополнительных рисков, связанных с обязательствами банка предоставить кредит по первому требованию клиента, что обусловливает необходимость резервирования для этого денежных средств;

— установление предельно допустимого срока погашения задолженности по контокорренту;

—отсутствие материального обеспечения возврата контокоррента;

— по контокоррентным операциям существуют два вида процентов: первый устанавливается при наличии средств на расчетном (текущем) счете клиента, исходя из существующих в банке подобных ставок; второй начисляется на дневной остаток ссудной задолженности в соответствии с расчетной процентной ставкой по контокорренту, которая обычно выше с учетом риска, чем по обычным банковским кредитам подобной продолжительности;

— погашение задолженности осуществляется автоматически.

Договор по контокорренту отражает основные элементы взаимоотношений коммерческого банка и заемщика.

Овердрафтв банковской практике иногда рассматривают как разновидность контокоррентного кредита. Он также представляет собой форму краткосрочного кредитования совокупной потребности клиента в денежных средствах при их недостатке для осуществления текущих платежей. В то же время можно выделить ряд специфических черт овердрафтного кредита:

— кредиторами по нему могут выступать не только коммерческие банки, но и Центральный банк РФ;

1) заемщиками являются следующие лица: коммерческие банки, если корреспондентские отношения допускают возможность овердрафта; подразделения коммерческого банка в процессе внутрибанковских расчетов с применением овердрафта; физические лица — предприниматели;

— все операции по овердрафтному кредиту отражаются на расчетных, текущих или корреспондентских счетах соответствующих заемщиков;

— ссуда предоставляется заемщику путем списания средств сверх остатка на счете, в результате чего образуется дебетовое сальдо по счету;

— для оформления данной формы ссуды не требуется заключения специального кредитного договора. Обычно возможность овердрафта оговаривается при подписании договора о расчетно-кассовом обслуживании;

— лимит задолженности чаще всего не предусматривается. Однако в российских условиях целесообразно прибегать к ограничению задолженности — это снижает риск банка.;

—сроки овердрафта фиксируются в договоре и обычно не превышают 10-15 дней. При нарушении срочности предусматривается перевод задолженности в разряд обыкновенных ссуд с одновременным оформлением кредитного договора;

—плата по кредиту определяется как суммарная величина в денежном выражении, рассчитанная за каждый день пользования кредитом с учетом процентной ставки и фактического размера овердрафта. Так же, как и в случае контокоррента, процентная ставка устанавливается на более высоком уровне по сравнению со ставкой по кредитам подобной продолжительности;

— на погашение дебетового сальдо по соответствующему счету клиента направляются все поступления в его адрес, а также вносятся наличные деньги (например, в случае кредитования физических лиц).

— имеются особенности отражения операций на счетах банка.

Глава 2. Процедура банковского кредитования

Кредитование условно можно разделить на несколько этапов, на каждом из которых уточняются характеристики ссуды, способы выдачи и погашения:

• Рассмотрение кредитной заявки и собеседование с клиентом;

• Изучение кредитоспособности клиента;

• Подготовка и заключение кредитного договора, выдача кредита;

• Формирование резерва на возможные потери по ссудам;

• Контроль банка за выполнением условий договора и погашением кредита (сопровождение кредита);

• Работа банка с проблемными ссудами.

Рассмотрим каждый из них подробнее.

2.1. Процесс рассмотрения кредитной заявки и собеседование с клиентом

Клиент, обращающийся в банк за получением кредита, должен представить заявление – ходатайстство (кредитную заявку) (см. Приложение 2) в произвольной форме, в которой указывается:

v Цель кредита, с краткой характеристикой предприятия и возможным экономическим эффектом в результате использования кредита;

v Сумма кредита;

v Срок использования;

v Предполагаемое обеспечение;

v Приемлемая для предприятия процентная ставка.

Эти документы – необходимая составная часть заявки и объясняющие причины обращения в банк. Их тщательный анализ проводится на последующих этапах, после того как представитель банка проведет предварительное интервью с заявителем и сделает вывод о перспективности сделки.

В состав пакета сопроводительных документов, представляемых в банк вместе с заявкой, входят следующие документы:

• Технико-экономическое обоснование потребности в кредите с расчетами планируемых затрат и ожидаемых поступлений от реализации продукции (ТЭО);

• Финансовый отчет, включающий баланс и отчет о прибылях и убытках, годовые и на последние отчетные даты с пометками ГНИ об их принятии. Баланс показывает структуру активов, обязательств и капитала компании. Отчет о прибылях и убытках дает подробные сведения о доходах и расходах компании, чистой прибыли, ее распределении;

• Внутренние финансовые отчеты, характеризующие более детально финансовое положение компании, изменение ее потребности в ресурсах в течение года;

• Внутренние управленческие отчеты. Эти документы касаются операций и инвестиций, изменения дебиторской и кредитной задолженности, продаж, величины запасов;

• Прогноз финансирования, содержащий оценки будущих доходов, расходов, издержек на производство продукции, дебиторской задолженности, дебиторской задолженности, капиталовложениях;

• Бизнес-планы. Клиент представляется подробный бизнес-план, который должен содержать сведения о целях проекта, методах ведения операций;

• Документы, удостоверяющие право собственности на имущество, недвижимость, заверенные нотариально;

• Обязательства по обеспечению своевременного возврата кредита (гарантии, поручительства, страховые полисы, ценные бумаги);

• Справки, акты налоговых органов, пенсионного фонда и других внебюджетных фондов для оценки возможных штрафов и состояния бухгалтерского учета.

Для клиентов-заемщиков, имеющих расчетные счета в других банках, к указанному выше перечню необходимо представить нотариально заверенные: устав, свидетельство о регистрации, учредительный договор, протокол собрания учредителей, карточки с образцами подписей распорядителей счета с оттиском печати.

Согласно приказу ЦБ РФ от 18. 08. 1992г. № 44 «О порядке приема и рассмотрения заявок на выдачу кредитов юридическим лицам» установлен следующий порядок приема документов на получение кредита:

1. Заявки на получение кредита принимаются Управлением кредитования от руководителей, их заместителей и (или) главных бухгалтеров организаций, учреждений, предприятий, обладающих правами юридического лица.

2. Заявки регистрируются в специальном журнале в Управлении кредитования.

3. Перечень документов, представляемых для получения кредита, определяется Управлением кредитования.

4. Управление кредитования дает заключение о целесообразности выдачи кредита и представляет их на рассмотрение кредитного комитета.

5. Выдача оформленных кредитных договоров и срочных обязательств производится лицам, перечисленным в п. 1 настоящего приказа, или другим представителям организаций, учреждений и предприятий по доверенности, оформленной в установленном порядке.

Заявка на получение кредита поступает к соответствующему кредитному работнику и в течение 1-2-х дней должна быть рассмотрена им на предмет принятия ее либо отказа. Процедура рассмотрения заявки различна для постоянных и новых клиентов. Выдача кредита без предварительной проверки не допускается вне зависимости от значимости хозяйственных органов, от полномочий должностных лиц, интересов и ожидаемого эффекта (дохода). Если в ходе предварительного обследования банк не получит удовлетворительного ответа на ключевые вопросы, связанные с выдачей ссуды, заявку следует безоговорочно отвергнуть. При этом необходимо объяснить заявителю причины, по которым кредит не может быть предоставлен.

После рассмотрения заявки и перед проведением переговоров с заемщиком ответственный работник банка заранее знакомится с представленными ему справочными, юридическими и финансовыми документами, подтверждающими и характеризующими:

• Юридический статус и правомочность, полномочия руководящих органов;

• Финансовое положение клиента;

• Цель и назначение суды, реальность ее исполнения;

• Источники погашения;

• Способы погашения;

• Наличие долгов пред другими кредиторами.

Собеседование дает возможность заемщику лично обосновать необходимость кредита, а работнику банка – оценить характер и искренность его намерений. При собеседовании следует не только выяснить ключевые вопросы по поводу займа (вопросы о клиенте и его компании по поводу просьбы о кредите, о погашении кредита, об обеспечении ссуды, о связях клиента с другими банками и т.д.), но и оценить личность клиента, сосредоточив внимание на таких качествах, как порядочность, честность и профессиональные способности. Если клиент недостаточно убедителен в указании цели и реальности ее достижения или возникают сомнения в его порядочности в выполнении условий договора, эти обстоятельства должны быть учтены как сильный негативный фактор при рассмотрении кредитной заявки.

Рассматривая кредитную заявку по существу, банк может отказать в кредите по следующим причинам:

• Если цели и средства ее достижения, указанные в кредитной заявке, расходятся с основными принципами кредитной политики банка;

• Если доля ссудозаемщика – собственника в общем капитале его предприятия незначительна;

• Если нет уверенности в целесообразности выдачи кредита;

• Если есть сомнения по поводу личностей, участвующих в кредитной сделке.

В этом случае заявка подшивается в отдельное дело по заявкам, не получившим одобрения. Ведение банковского бизнеса и деловая этика требуют вежливого, аргументированного отказа. Если же банк по итогам рассмотрения кредитной заявки и предварительного интервью решает продолжить работу с клиентом, то наступает следующий этап – этап определения кредитоспособности заемщика.

2.2. Оценка кредитоспособности банковских заемщиков

Кредитоспособность – это оценка возможностей клиента для получения ссуды и его способности своевременно и в полном объеме погасить задолженность и проценты по ней банку. Кредитоспособность связана с платежеспособностью. Платежеспособность характеризуется своевременным погашением всех долгов и, значит, платежеспособность – более широкое понятие, включающее и кредитоспособность.

Погашение ссудной задолженности возможно и за счет других (не первичных) источников:

• Выручка от реализации заложенного имущества;

• Средств поручителей и гарантов;

• Средств страховых обществ;

• Средств депозитного вклада.

Реализуя принцип обеспеченности возвратности ссуд, банк рассчитывает (даже при низкой платежеспособности заемщика) на полное или хотя бы на частичное погашение ссудной задолженности за счет вторичных источников. Существуют различные способы оценки кредитоспособности: 1) на основе финансовых коэффициентов; 2) на основе денежного потока; 3) на основе показателей делового риска.

Первый способ наиболее распространен в практике российских коммерческих банков. Второй способ начинает получать распространение в связи с появлением информации предприятий в виде отчетности о движении денежных средств по форме № 4. Третий способ мало распространен из-за информационной объемности, т.к. требует оценки кредитоспособности с учетом показателей производственной деятельности. Рассмотрим названные оценки кредитоспособности в отечественной банковской практике.

2.2.1. Оценка кредитоспособности банковских заемщиков

на основе финансовых коэффициентов

Основой информации для расчета финансовых коэффициентов в банке являются:

• Финансовая (бухгалтерская) отчетность предприятия: баланс (форма № 1) (см. Приложение 4) , отчет о прибылях и убытках (форма № 2) (см. Приложение 5);

• Расшифровки предприятия о сроках дебиторской и кредитной задолженности;

• Плановые расчеты предприятия: бизнес – планы, технико-экономические обоснования для получения ссуды и д.р.

Этой информации может быть недостаточно, особенно по предприятиям, впервые обратившимся в банк.

I.Коэффициенты ликвидности. Ликвидность предприятия – его способность своевременно погашать долговые обязательства. Ликвидность предприятия характеризуется показателями ликвидности баланса в виде соотношения активов и платежных обязательств. По степени ликвидности активы предприятия принято объединять в такие группы:

1. быстрореализуемые активы – денежные средства (ДС) и краткосрочные финансовые вложения (КФВ) из 2-го раздела баланса;

2. среднереализуемые активы – дебиторская задолженность (ДЗ) сроком возникновения до 12 месяцев из 2-го раздела баланса;

3. медленнореализуемые активы – запасы и затраты (ЗЗ) из 2-го раздела баланса;

4. постоянные активы – внеоборотные активы из 1-го раздела баланса. Сюда же можно отнести и дебиторскую задолженность сроком возникновения свыше 12 месяцев из 2-го раздела баланса.

При расчете коэффициентов ликвидности учитывают первые три группы активов из 2-го раздела баланса. При расчете коэффициентов ликвидности сопоставляются три вида оборотных активов с краткосрочными обязательствами (КО) из 5-го раздела баланса (краткосрочными кредитами, займами и кредиторской задолженностью). Для точности расчета коэффициентов эти обязательства желательно сгруппировать тоже в три группы:

Ø просроченные и срочные, которые необходимо оплачивать в ближайшее время;

Ø менее срочные (роком 30 – 90 дней);

Ø длительные (свыше 90 дней)

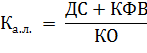

Коэффициент абсолютной (быстрой) ликвидности (Ка. л.) рассчитывают по формуле[2]:

Нормативное значение коэффициента принято на уровне 0,2 – 0,25 (или 20 – 25 %).

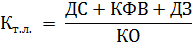

Коэффициент текущей ликвидности (промежуточный коэффициент) (Кт. л) рассчитывают по формуле[3]:

Нормативное значение коэффициента принято на уровне 0,7 – 0,8 (или 70 – 80 %) .

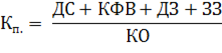

Коэффициент покрытия (общей ликвидности) (Кп.)рассчитывается по формуле[4]:

Нормативное значение коэффициента принято на уровне 2,0 (или 200 %), т.е. включение в расчет запасов и затрат повышает значение коэффициента более чем на 100 % по сравнению с предыдущим коэффициентом. Коэффициенту покрытия уделяется особое значение. Он выступает основой для признания структуры баланса неудовлетворительной.

II.Коэффициенты эффективности использования активов. Эффективность использования активов характеризуется показателями оборачиваемости. Наиболее распространенные из них:

• продолжительность одного оборота активов (Поб), дней;

• число оборотов активов за период (Ко);

• коэффициент оборачиваемости активов (Коб)

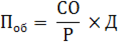

Продолжительность одного оборота активов в днях определяется[5]:

Где: СО–средние остатки основных и оборотных активов, определяемые по данным 1 и 2 разделов баланса по формуле средней хронологической, тыс. руб.;

Р – выручка от реализации продукции из отчета о прибылях и убытках (форма № 2), тыс. руб.;

Д – число дней в анализируемом периоде (90, 180, 270 или 360)

Оценка продолжительности одного оборота производится сравнением данных отчетного периода (за квартал, полугодие и т.д.) с данными аналогичного прошлого периода. В результате сравнения определяется ускорение или замедление оборачиваемости. Ускорение имеет место, если фактическая продолжительность одного оборота меньше данных прошлого отчетного периода. При обратной ситуации наблюдается замедление.

Второй показатель оборачиваемости – число оборотов активов за период (обычно за год) рассчитывают по формуле[6]:

Третий показатель оборачиваемости – коэффициент оборачиваемости – определяется по формуле[7]:

III.Коэффициент финансового левеража (левериджа). Финансовый левераж количественно измеряется соотношением между заемным и собственным капиталом. Чем выше уровень финансового левеража, тем больше зависимость от привлеченных (заемных) источников, тем больше расходы несет предприятие по обслуживанию долгов, тем менее устойчивым считается предприятие.

Коэффициент соотношения заемного (ЗК) и собственного (СК):

Оптимальным считается соотношение на уровне 1. Чем значение ниже 1, тем меньше зависимость от чужих средств, тем меньше затраты по обслуживанию долга, тем лучше для предприятия.

Коэффициент автономии (независимости)[8]:

Где ВБ – валюта банка.

Оптимальным считается соотношение на уровне 0,5. чем выше значение этого коэффициента, тем более финансово независимо считается предприятие. Как видно, оба коэффициента взаимосвязаны: чем выше Ка, тем ниже Кф. л, тем лучше для предприятия. Для оценки кредитоспособности коммерческие банки обычно используют один из двух финансовых коэффициентов, чаще коэффициент автономии.

IV.Коэффициенты прибыльности (рентабельности). Эти коэффициенты применяются для общей характеристики использования всего капитала и рассматриваются как дополнительные к показателям выше названных групп коэффициентов. Все показатели рентабельности характеризуют лучшую отдачу функционирующего капитала, если они в динамике возрастают.

Класс каждого показателя устанавливается путем сопоставления фактического значения с его нормативным уровнем. Число классов три. Первый класс показателя характеризует соблюдение нормативного значения или рост по сравнению с этим уровнем. Второй класс показателя отражает несколько сниженное значение по сравнению с нормативным. Третий класс показателя имеет низкое значение. Приведем классификацию некоторых показателей в зависимости от значений (табл.1).

Таблица 1. Распределение показателей по классам[9]

| Показатели | нормативное значение | Распределение по классам | ||

| 1-й | 2-й | 3-й | ||

| Коэффициент абсолютной ликвидности Ка.л. | 0,2-0,25 | 0,2 и выше | 0,1-0,2 | <0,1 |

| Коэффициент промежуточной ликвидности Кп.л. | 0,7-0,8 | 0,7 и выше | 0,5-0,7 | <0,5 |

| Коэффициент покрытия Кп. | 2 | 2 и выше | 1-2 | <1 |

| Оборачиваемость активов Оа | - | Ускорение | На одном уровне | Замедление |

| Коэффициент автономии Ка | 0,5 | 0,5 и выше | 0,5 и выше | <0,3 |

Вопросы оптимального набора показателей решаются каждым коммерческим банком самостоятельно.

По большему числу показателей, попавших в соответствующий класс, определяется класс кредитоспособности предприятия. Такой набор показателей не позволят осуществлять единый подход к оценке кредитоспособности. Это можно сделать на основе рейтинга. Рейтинг определяется в баллах путем умножения класса показателя не его долю в совокупности, принятой за 100. доля совокупности зависит от числа взятых показателей, учета особенности работы данного заемщика, ликвидности его баланса, положения на рынке и др.

Распределение на классы кредитоспособности по сумме баллов:

1-й класс………………………..100 – 150 баллов

2-й класс………………………..151 – 250 баллов

3-й класс………………………..251 – 300 баллов

С предприятиями каждого класса банки по-разному строятся свои кредитные отношения. Так, первоклассные заемщики считаются финансово устойчивыми, и банки могут требовать меньше форм обеспечения или вообще выдавать бланковые кредиты, по возможности снижать процентную ставку. Второклассные заемщики считаются финансово неустойчивыми и кредитуются на общих основаниях. Третьеклассные заемщики считаются ненадежными, и кредит предоставляется им на особых условиях: под более высокий процент, под несколько видов обеспечения, ограничением ссуды размером уставного капитала. В ряде случаев банк может отказать таким предприятиям в получении кредита.

Оценка кредитоспособности на основе финансовых коэффициентов требует индивидуального подхода к каждому клиенту. Необходима систематическая аналитическая работа по оценке финансового состояния заемщика. Эта методика имеет ряд недостатков: строится на данных об остатках; отражает положение дел только в прошлом; показывает в основном движение оборотных активов. Эти недостатки в некоторой степени преодолеваются при оценке кредитоспособности на основе анализа денежных потоков.

2.3. Подготовка и заключение кредитного договора

Решение о целесообразности выдачи кредита принимается либо уполномоченным должностным лицом, либо соответствующим органом управления банка. Для рациональной организации кредитной работы решением правления определяются полномочия начальника кредитного отдела, заместителя председателя правления по кредитам, также устанавливаются максимальные суммы, которые могут быть выданы.

Кредитный комитет – это специальный орган, уполномоченный рассматривать или принимать решения по большинству вопросов, связанных с кредитованием, и лишь в особых случаях выносить их на рассмотрение правления.

Пакет документов для рассмотрения кредитным комитетом включает:

• Заявку;

• Заключение кредитного эксперта;

• Анкетный лист заемщика;

• Заключение службы безопасности;

• Заключение юридической службы;

• И др. (при необходимости).

В случае принятия комитетом решения об отказе в выдаче кредита кредитный эксперт:

• Уведомляет клиента, направляя ему мотивированный отказ за подписью руководителя кредитного подразделения;

• Делает отметку об отказе в выдаче кредита в Книге регистрации заявок;

• Возвращает по просьбе клиента представленные документы для рассмотрения вопроса о выдаче кредита, оставляя в кредитном деле копии документов;

• Помещает в дело отказов о выдаче кредитов: кредитную заявку, пакет документов, протокол первичного собеседования, копию отказного письма клиенту, заключение юридической службы, протокол согласования кредитным комитетом, служебную записку о принятом решении вышестоящим кредитным комитетом.

В случае положительного решения о выдаче кредита кредитный эксперт:

• Доводит до клиента решение кредитного комитета в письменной форме;

• Делает пометку о положительном решении в Книге регистрации заявок;

• Готовит кредитное дело.

После того как получено разрешение на предоставление ссуды, банк приступает к разработке кредитного договора. Этот этап называется структурированием ссуды. В процессе структурирования банк определяет основные характеристики ссуды: вид кредита, сумму, срок, способ погашения, обеспечение, цену кредита, прочие условия.

Кредитный эксперт должен дать клиенту предложения по условиям будущего кредита, обеспечению и т.д. его предложения могут существенно отличатся от тех условий, которые содержались в заявке клиента. В конце переговоров позиции сторон сближаются, и они приходят к компромиссу. После достижения согласия по основным вопросам сделки подготавливается документ, суммирующий условия кредита (кредитный договор).

Документация по ссуде имеет исключительно важное значение, т.к. отсутствие каких-либо материалов или их неправильное оформление могут привести к крупным потерям в случае непогашения кредита и других недобросовестных действий заемщика. Банк должен хранить в кредитном досье следующие документы:

♦ Заключение кредитного работника с визой начальника кредитного отдела или его особым мнением;

♦ Выписку из протокола заседания кредитного комитета;

♦ Все ранее перечисленные документы по выдаче кредита, за исключением учредительных, которые хранятся в операционном отделе;

♦ Кредитный договор;

♦ Договор залога или другие виды обеспечения возвратности кредита (поручительство, гарантия, страховой полис);

♦ Акт оценки заложенного имущества;

♦ Справки заключений юридической службы и службы безопасности;

♦ Анализ банком деятельности заемщика за истекший период;

♦ Распоряжения операционному отделу на открытие ссудного счета и выдачу ссуды и т.д.

Кредитный договор представляет собой развернутый документ, подписываемый обеими сторонами кредитной сделки и содержащий подробное изложение всех условий.

После составления кредитного договора он должен быть завизирован юридической службой банка. Подписание кредитного договора и договора залога осуществляют: со стороны заемщика – лица, имеющие полномочия на право подписи, подтвержденные документально и обязательно проверенные экономистом кредитного отдела банка, со стороны банка – директор и главный бухгалтер.

Кредитный договор (см. ПРИЛОЖЕНИЕ 3) и договор залога (см. ПРИЛОЖЕНИЕ 7) составляются в 2-х экземплярах, если не требуется нотариальное удостоверение и регистрация договора залога, в 4-х экземплярах, если необходимо нотариальное удостоверение и регистрация договора залога.

После этого комплекс всех документов передается клиенту, а другой комплект с сопроводительными документами идет в кредитное досье банка. В соответствии с кредитным договором, осуществляется выдача кредита. Выдача ссуды может производиться как путем оплаты за счет кредита различного рода платежных документов, так и путем зачисления денежных средств на расчетный (текущий, корреспондентский) счет. Кредиты юридическим лицам предоставляются при этом только в безналичном порядке. При изменении условий кредитования банк-кредитор и клиент составляют дополнительное соглашение.

2.5. Контроль за выполнением условий кредитного договора и погашением кредита (сопровождение кредита)

После того как кредит выдан, главной задачей банка является активная работа по наблюдению за кредитом с целью управления им. В период действия кредитного договора кредитный работник, работающий с заемщиком повседневно, осуществляет контроль за исполнением последним условий договора, целевым использованием кредита, финансовым состоянием заемщика (т.е. осуществляет сопровождение кредита до полного его погашения). Наблюдение предполагает наличие достоверной и оперативной информации обо всех изменениях, происходящих у заемщика.

Сопровождение кредита включает в себя выполнение следующих действий:

• Оценку финансового состояния заемщика и его кредитоспособность в течение периода кредитования;

• Проверку сохранности заложенного имущества, его ликвидности;

• Контроль за своевременным поступлением процентов за кредит;

• Ежемесячную корректировку РВПС в зависимости от качества обеспечения и изменений кредитного договора;

• Ведение деловой переписки с клиентом и проведение деловых встреч;

• Ежемесячное проведение анализа ссудного портфеля.

По отношению к заемщику, не выполняющему своих обязательств по кредитному договору, а также при выявлении случаев недостоверности в отчетности или запущенности бухгалтерского учета банк-кредитор может применить следующие меры воздействия:

¨ Предупредить заемщика о прекращении дальнейшего кредитования, если в согласованные сроки не будут выполнены требования банка;

¨ Остановить дальнейшую выдачу предусмотренного договором кредита;

¨ В случае неуплаты очередного взноса в погашение кредита и бесперспективности его своевременного погашения в дальнейшем – предъявить оставшуюся на день платежа часть долга по данному кредиту к взысканию;

¨ При систематическом невыполнении заемщиком условий кредитного договора и рекомендаций банка – потребовать досрочного погашения всех ранее предоставленных ему кредитов.

ЗАКЛЮЧЕНИЕ

Кредитование юридических лиц является одной из основных услуг, предоставляемых банком своим клиентам. Политика банка во взаимоотношениях с клиентами является следствием основных принципов, закладываемых пр

|

из

5.00

|

Обсуждение в статье: Контокоррентный кредит |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы