|

Главная |

Анализ диагностики относительных показателей ликвидности

|

из

5.00

|

Для конкретизации полученной оценки необходим анализ значений и динамики относительных показателей ликвидности (коэффициентов). Цель данного расчета – определить соотношение имеющихся оборотных активов (по их видам) и краткосрочных обязательств для их возможного последующего погашения. Расчет базируется на том, что виды оборотных средств обладают различной степенью ликвидности, поэтому для более обоснованной оценки платежеспособности и ликвидности организации используют несколько показателей. Рост всех относительных показателей ликвидности в динамике рассматривается как положительная характеристика платежеспособности. Наиболее распространенными являются следующие относительные показатели ликвидности:

1. Коэффициент абсолютной ликвидности (Кал) рассчитывается как отношение наиболее ликвидных активов – денежных средств и краткосрочных финансовых вложений – к краткосрочным обязательствам:

Кал =  ,

,

Где КФВ – краткосрочные финансовые вложения (стр.250);

ДС – денежные средства (стр.260);

КО – краткосрочные обязательства (стр.690 – стр.640 – стр.650).

Коэффициент характеризует платежеспособность организации на дату составления баланса, показывая, какая часть краткосрочных обязательств могла быть погашена на эту дату за счет денежных средств и краткосрочных финансовых вложений, т. е. практически немедленно. Оптимальным считается значение показателя на уровне 0,1…0,2, т.е. остаток наиболее ликвидных активов должен обеспечивать возможность погашения около 10…20 % текущих обязательств. Однако ряд аналитиков, учитывая неоднородную структуру сроков погашения задолженности, данный норматив считает завышенным.

2. Коэффициент критической (быстрой) ликвидности (Ккл) рассчитывается как отношение денежных средств, краткосрочных финансовых вложений и дебиторской задолженности к краткосрочным обязательствам:

Ккл =  ,

,

Где КДЗ – краткосрочная дебиторская задолженность (стр.240).

Коэффициент показывает, какая часть краткосрочных обязательств может быть погашена за счет имеющихся денежных средств и ожидаемых поступлений от дебиторов. Показатель характеризует прогнозные платежные возможности организации при условии своевременного проведения расчетов с дебиторами. Теоретически оправданные оценки этого коэффициента для промышленных предприятий и организаций оптовой торговли лежат в диапазоне 0,7…1,0. Для организаций розничной торговли, в принципе не имеющих сколь-либо существенной задолженности покупателей (кроме продаж в кредит и мелких оптовых поставок), достаточно значение данного коэффициента на уровне коэффициента абсолютной ликвидности, т. е. 0,1…0,2.

3. Коэффициент текущей ликвидности (Ктл) (коэффициент покрытия) рассчитывается как отношение всех оборотных (текущих) активов к обязательствам краткосрочного характера:

Ктл =  ,

,

Где О бА – оборотные активы (стр.290 – стр.230 баланса);

З – запасы (стр.210);

НДС – НДС по приобретенным ценностям (стр.220);

ПрОбА – прочие оборотные активы (стр.270).

Данный коэффициент дает общую оценку ликвидности организации, характеризуя ее платежные возможности при условии погашения краткосрочной дебиторской задолженности и реализации имеющихся запасов и прочих оборотных активов на период, равный средней продолжительности одного оборота всех оборотных средств. Экономическая интерпретация коэффициента: сколько рублей финансовых ресурсов, вложенных в оборотные активы, приходится на один рубль текущих пассивов. Иными словами, во сколько раз оборотные активы превышают краткосрочные обязательства. Считается допустимым, когда коэффициент текущей ликвидности варьирует в пределах 1,0…2,0. Нижняя граница указывает на то, что величина оборотных активов должна быть достаточной для погашения всех обязательств краткосрочного характера. Значение коэффициента на уровне ниже 1,0 означает неликвидность организации и является следствием недостатка долгосрочных источников (собственного капитала и долгосрочных обязательств) для формирования внеоборотных активов. Более чем двукратное превышение оборотных активов над текущими обязательствами считается нежелательным, так как свидетельствует о нерациональном вложении собственных средств, их неэффективном использовании. Оптимальным же считается значение коэффициента текущей ликвидности на уровне 1,5…2,0, причем конкретный уровень зависит от отраслевой принадлежности, длительности производственного цикла и ряда других факторов. Организации, принадлежащие к отраслям, характеризующимся высокой оборачиваемостью активов (например, торговля, услуги), могут иметь более низкое значение показателя, нежели отрасли с медленной оборачиваемостью (строительство, организации, занимающиеся производственной деятельностью с длительным производственным циклом)

Расчет коэффициентов ликвидности ООО «Дана –СБ» за 2008 г. приведен ниже.

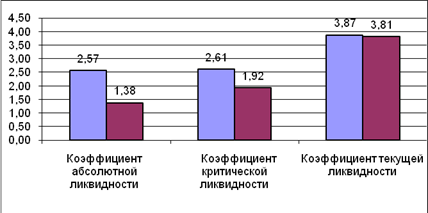

Динамика коэффициентов ликвидности представлена на рисунке 2.

Таблица 8 - Анализ динамики показателей ликвидности ООО «Дана –СБ» за 2008 г.

| Статьи баланса и коэффициенты ликвидности | На начало 2008 года | На конец 2008 года | Отклонение | Темп роста, % |

| А | 1 | 2 | 3 [2-1] | 4 [2/1]∙100 |

| 1. Денежные средства и краткосрочные финансовые вложения (стр.260+250) | 318 | 223 | -95 | 70,1 |

| 2. Дебиторская задолженность (стр.240) | 5 | 89 | 83 | 1654,5 |

| 3. Итого денежных средств и дебиторской задолженности [стр.1+стр.2+стр.3] | 324 | 312 | -12 | 96,4 |

| 4. Запасы, НДС по приобретенным ценностям и прочие оборотные активы (стр.210+220+270) | 156 | 306 | 150 | 195,9 |

| 5. Итого оборотные активы [стр.3+стр.4] | 480 | 618 | 138 | 128,7 |

| 6. Краткосрочные обязательства (стр.690-640) | 124 | 162 | 38 | 130,6 |

| Статьи баланса и коэффициенты ликвидности | На начало 2008 года | На конец 2008 года | Отклонение | Темп роста, % |

| 7. Коэффициент абсолютной ликвидности (Кал) (стр.1/стр.6) | 2,57 | 1,38 | -1,19 | 53,7 |

| 8. Коэффициент критической ликвидности (Ккл) (стр.3/стр.6) | 2,61 | 1,92 | -0,68 | 73,8 |

| 9. Коэффициент текущей ликвидности (Ктл) (стр.5/стр.6) | 3,87 | 3,81 | -0,06 | 98,6 |

Рисунок 2 - Динамика показателей ликвидности по ООО «Дана-СБ» за 2007-2008 гг.

Данные таблицы 8 и рисунка 2 свидетельствуют о достаточной ликвидности организации. Все показатели выше рекомендуемых оптимальных значений. Так, коэффициент абсолютной ликвидности, характеризующий платежеспособность организации на дату составления баланса имеет значение 2,57 на начало периода и 1,38 на конец. Коэффициент срочной ликвидности имеет значение весьма близкое предыдущему коэффициенту в связи с небольшой величиной дебиторской задолженности (продажи осуществляются преимущественно за наличный расчет). Причем в динамике наблюдается снижение значений указанных показателей, что означает ухудшение платежных возможностей в ближайшее от даты составления баланса время. Данная ситуация обусловлена уменьшением денежных средств (на 29,9%) по сравнению с обязательствами краткосрочного характера (увеличились на 30,6%).

Таким образом, коэффициент абсолютной ликвидности находится выше нормативного значения, что означает, что денежные средства, имеющиеся в наличии, обеспечивают среднюю однодневную потребность в платежных средствах (остаток денежных средств больше среднего размера однодневных платежей по краткосрочным обязательствам).

Коэффициент текущей ликвидности, характеризующий платежные возможности на период, равный средней продолжительности оборота текущих активов, имеет достаточно высокие значения: оборотные активы превышают краткосрочные обязательства в 3,87 и 3,81 раза на начало и конец периода соответственно при оптимальном уровне более 1,5. Негативные изменения в динамике (снижение коэффициента на 0,07%) связаны с опережающим увеличением обязательств (на 30,6%) по сравнению с увеличением оборотных активов (на 28,7%).

Таким образом, платежные возможности организации приблизились к оптимальным.

Т.к. уровень коэффициента текущей ликвидности снижается, следует рассчитать коэффициент утраты платежеспособности за период, равный трем месяцам:

Куп=Ктл1+3/Т*(Ктл1-Ктл0)/Ктлнорм=3,87+3/12*(3,87-3,81)/1,5=2,59

Т.к. значение найденного коэффициента больше 1, то предприятие имеет реальную возможность сохранить свою платежеспособность в течение трех месяцев.

|

из

5.00

|

Обсуждение в статье: Анализ диагностики относительных показателей ликвидности |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы