|

Главная |

Инвестиционный климат Казахстана, состояние на современном этапе, актуальные проблемы и перспективы развития

|

из

5.00

|

По данным комитета по инвестициям министерства индустрии и торговли в экономику Казахстана в 1993-2009 годах привлечено 24,5 млрд. долларов прямых зарубежных инвестиций. Основными инвесторами стали США, Великобритания, Италия, Республика Корея и Швейцария. В отраслевой структуре прямых иностранных инвестиций основную долю занимает горнодобывающая промышленность. Вместе с тем за последние пять лет в структуре иностранных инвестиций увеличивается доля обрабатывающей промышленности и других несырьевых отраслей. Казахстанские власти надеются через налоговые послабления привлечь инвесторов в перерабатывающую промышленность, которые пока неохотно вкладываться в нее, предпочитая добычу сырья.

Объем инвестиций в основной капитал экономики Казахстана в январе 2008 года составил 56,9 млрд. тенге.

В Астане в ходе переговоров был подписан протокол о создании совместного предприятия между НК «Казахстан инжиниринг» и компанией «Сингапур текнолоджиз инжиниринг» (СТН). После подписания в ходе встречи с президентом СТН Тан Пхенг Хоком премьер-министр РК

Казахстан заинтересован в привлечении в экономику страны новых технологий и нового менеджмента. В частности, в ближайшие годы республика намерена приступить к созданию первого национального спутника связи и вещания, поэтому опыт сингапурской компании в этой сфере оказался бы весьма полезен.

Поскольку сингапурский бизнес является достаточно консервативным и осторожным, приход серьезной сингапурской компании в РК говорит и о том большом внимании к нашей стране, которое проявляют в настоящее время ведущие компании этого региона, и о привлекательности инвестиционного климата Казахстана, созданного в последние годы.

Наибольший потенциал для новых форм инвестиций имеет аэрокосмическая отрасль Казахстана. Конечно же, большую роль играют инвестиции в нефтегазовый сектор, добывающую и обрабатывающую промышленность.

Фонд устойчивого развития «Казына»

Госфонд «Казына» образован в марте 2006 года и является управляющей компанией, созданной с целью диверсификации казахстанской экономики путем координации деятельности национальных институтов развития и реализации инвестиционных проектов в несырьевом секторе экономики.

В настоящее время в составе фонда семь институтов развития Казахстана: госбанк развития, инвестиционный и инновационный фонды, госкорпорация по страхованию экспортных кредитов и инвестиций, фонд развития малого предпринимательства, центр маркетингово - аналитических исследований и компания «Казинвест».

Начиная с 2007 года фондом «Казына» планируется расширение масштабов поддержки системообразующих проектов, что должно способствовать значительному росту обрабатывающих отраслей и созданию новых отраслей, диверсифицирующих экономику.

Из заложенных в проект бюджета 2007 года в размере 21 миллиарда тенге средств, выделяемых АО «Банк развития Казахстана», 7 миллиардов представляют собой бюджетный кредит для снижения стоимости кредитных ресурсов банка. Остальная сумма предназначена для увеличения уставного капитала банка и его дочерней лизинговой компании.

Государственный холдинг «Самрук»

В январе 2006 года президент Казахстана Нурсултан Назарбаев подписал Указ о создании госхолдинг «Самрук». В соответствии с указом на первом этапе в госхолдинг, который создан для более эффективного управления государственными долями акций национальных компаний, свои госпакеты передадут пять национальных компаний: «Казахтелеком», АО «Казпочта», компания по управлению электрическими сетями АО «Kegoc», железнодорожная компания АО «Казахстан темир жолы», нефтегазовая компания «КазМунайГаз». Кроме «Казахтелекома» все на 100 % принадлежат государству. Единственным акционером холдинга «Самрук» является государство в лице министерства экономики и бюджетного планирования республики.

Обсуждая перспективы развития компании «Самрук», глава правительства поставил руководству холдинга ряд кратко- и долгосрочных задач. В частности обратили внимание на необходимость активного внедрения лучших стандартов корпоративного управления в национальных компаниях страны.

В настоящее время в Казахстане работают более 300 американских компаний. В Казахстане рассчитывают на поддержку Соединенными Штатами заявки официальной Астаны на пост председателя ОБСЕ, что будет оценено республикой как знак доверия к процессу демократизации в Казахстане.

Инвестиции АБР, ЕБРР

На сегодня АБР представил Казахстану для реализации девяти инвестиционных проектов, 12 займов на сумму более чем 500 млн. долларов. Среди них наиболее крупные - в области транспорта и аграрном секторе. Потенциальными сферами взаимоотношений были названы также энергетика, финансы и торговля.

Премьер-министр отметил, что позитивный опыт сотрудничества с банком позволит проработать наиболее эффективные формы реализации проектов в рамках закона РК «О концессии». Среди значимых крупных проектов было названо строительство автодороги Западная Европа - Западный Китай. По словам главы правительства, АБР мог бы стать интегратором этого проекта.

Совместно с банком прорабатываются вопросы сотрудничества в рамках применения механизма государственно-частного партнерства, а также реализации проекта по строительству автодороги Западная Европа - Западный Китай.

Европейский банк реконструкции и развития профинансирует в Казахстане проекты на 700 млн. евро, в том числе 80 % инвестиций будет направлено в частный сектор. Среди проектов, которые будут финансироваться ЕБРР.

За все время работы в Казахстане ЕБРР профинансировал более восьмидесяти инвестиционных проектов. В настоящее время 73 % инвестиций направлено на финансирование частного сектора, 23% - займы правительству и государственным предприятиям. Основная доля инвестиций ЕБРР в Казахстане приходится на банковский сектор, транспорт, связь, коммуникации.

Инвестиции в недропользование.

В Казахстане в 2009 году объем инвестиций в недропользование увеличился на 17,5 % и составил 14,8 млрд, против 12,6 млрд в 2008 году, по данным Министерства энергетики и минеральных ресурсов.

Доля иностранных инвестиций сохранилась в объеме 80 %. От общего объема инвестиций в недропользование 83 % было направлено на добычу полезных ископаемых. Приоритетным направлением инвестирования остаются объекты углеводородного сырья, доля которых сохраняется на уровне 80 % от общего объема инвестиций

Кроме того, ТОО «Silicium Kazakhstan» намерено в первой половине следующего года на месторождениях «Актас» и «Акшокы» - III в Улытауском районе завершить строительство предприятий по добыче и первичному обогащению жильного кварца с проектной мощностью 130 тыс. тонн в год. При положительных результатах промышленного испытания обогащения кварца фабрика по производству высокочистого кварцевого концентрата «Yota Standart» будет размещена на территории индустриального парка в Темиртау.

Инвестиции в нефтегазовую отрасль.

Нефтегазовый сектор Казахстана вступает в новый этап своего развития, открывающий значительные перспективы страны, как крупнейшего производителя, экспортера нефти и газа в мире, что потребует значительных инвестиций в нефтегазовый сектор.

Президент Казахстана Нурсултан Назарбаев ранее говорил, что правительство самостоятельно готово проинвестировать 60 % стоимости проекта, который предусматривает также строительство газоперерабатывающего завода мощностью до 10 миллиардов кубометров газа и экспортного газопровода.

Объем инвестиций в освоение казахстанского сектора Каспийского моря в 2011-2015 годах ожидается на уровне 16,8 млрд.

Объем инвестиций в освоение казахстанского сектора Каспия составил 3,8 млрд. Согласно прогнозам объем инвестиций в освоение казахстанского сектора Каспия в 2006-2010 годах ожидаются на уровне 12,9 млрд.

За последние пять лет среднегодовой рост иностранных инвестиций в нефтегазовый сектор Казахстана составил 31 %. Выступая на конференции KIOGE-2006, сообщил министр энергетики и минеральных ресурсов республики Казахстан. За последние десять двенадцать лет в Казахстане обеспечена свободная атмосфера ведения бизнеса нефтегазовой отрасли для любых компаний из разных стран мира.

Казахстан отдает приоритет тем компаниям, которые содействуют передаче в нашу страну высоких и энергосберегающих технологий, дружественны по отношению к окружающей среде и инвестирующих в развитие смежных отраслей и социальную инфраструктуру регионов.

В ходе реализации Стратегии индустриально-инновационного развития Республики Казахстан на 2003-2015 годы в разрезе регионов был проведен мониторинг инвестиционных и инновационных проектов институтов развития, по которому можно судить о развитии регионов за последние годы.

В первом полугодии проведена определенная работа по реализации второго этапа «Стратегии индустриально-инновационного развития Республики Казахстан на 2003-2015 годы». В данный период осуществлялась работа по реализации 39 инвестиционных проектов с суммой инвестиций 54 млрд. тенге, из них 33,5 млрд. тенге кредитные ресурсы, 20,5 млрд. тенге собственные средства предприятий и 6 млн. тенге средства республиканского бюджета.

Таким образом, кроме крупных инвестиционных проектов реализуются небольшие инвестиционные проекты, финансирование которых осуществляется через АО «Фонд развития малого предпринимательства». Так за первое полугодие фондом профинансировано восемь проектов в обрабатывающей промышленности на общую сумму 166535 тыс. тенге.

Объем инвестиций в развитие производства на предприятиях обрабатывающей промышленности составил 10,7 млрд. тенге, на государственные институты развития направлено восемьдесят инновационных и инвестиционных проектов.

В Банк развития Казахстана направлено восемь проектов, из них три профинансировано:

«Национальный инновационный фонд. Приняты обязательства по финансированию проектов, из них четыре - инновационных, одиннадцать проекты НИОКР и проект по созданию технологического бизнес - инкубатора. Общая стоимость проектов - 95,6 млрд. тенге.

В Инвестиционный фонд Казахстана направлено одиннадцать проектов, из них один профинансирован: проект ТОО «Kaps Intel» - строительство завода по производству крышек и алюминиевых колпачков; принят к финансированию.

Практическая часть

Задача 1

Фирма приняла решение приобрести новые швейные машины. По расчетам для такой закупки потребуется 12 млн. тенге. Срок жизни проекта один год, а он обеспечит приток денежных средств в сумме 1,5 млн. тенге. Проработка проекта показала, что на четверть он может быть профинансирован за счет дополнительной эмиссии акций для существующих акционеров, а на три четверти его придется финансировать за счет заемного капитала. Средняя ставка для кредиторов в данный период 8 %. Акционеры же требуют доходы на уровне 12 %. У них есть на это причины: их права принадлежат удовлетворению после погашения обязательств перед кредиторами, а значит, их вложения подвергаются большему риску.

Какова должна быть прибыльность инвестиционного проекта, чтобы удовлетворить всех инвесторов? Прибыльность инвестиционного проекта представлена в таблице 1.

Решение

Таблица 1 - Прибыльность инвестиционного проекта

| Источник средств | Сумма, млн. тенге | Доля, % | Стоимость, % |

| Обыкновенные акции | 3 | 25 | 12 |

| Заемный капитал | 9 | 75 | 8 |

Средневзвешенная цена капитала WACC рассчитывается по формуле (1)

, (1)

, (1)

где  - цена i-го источника средств %;

- цена i-го источника средств %;

- удельный вес i-го источника средств в общей их сумме.

- удельный вес i-го источника средств в общей их сумме.

Подставляя данные в формулу, получим WACC, равный 9 %. Таким образом, прибыльность проекта должна быть больше 9 5, чтобы обеспечить требования всех инвесторов – акционеров и кредиторов.

Задача 2

Оплата по долгосрочному контракту предполагает выбор одного из двух вариантов: 25 млн. тенге через шесть лет или 50 млн. тенге через 12 лет. Определить, при каком значении коэффициента дисконтирования выбор безразличен.

Решение

В данном случае требуется найти настоящую стоимость заданных будущих поступлений по формуле (2).

(2)

(2)

Поскольку нам неизвестна процентная ставка, расчет можно осуществить методом перебора коэффициентов дисконтирования. Подставляя различные процентные ставки в формулу, можно сказать, что при коэффициенте дисконтирования, равном 12 %, выбор варианта оплаты становится безразличным.

Задача 3

Предприниматель вкладывает 167 тыс. долларов в приобретение приносящей доход недвижимости. Среднегодовая отдача от вложений составляет 15,5 %. Ежегодно полученный доход он перечисляет на срочный депозит со ставкой 9 % годовых с ежемесячной капитализацией. Через пять лет недвижимость была продана. Определите, какая сумма будет на депозите к концу пятого года. Предприниматель планирует жить на проценты от депозита, снимаемые каждый месяц, в течение 30 лет. Определите его ежемесячный доход.

Решение

Решение данной задачи можно разбить на два этапа.

Первый этап – определение суммы на депозите через пять лет. Исходя из условий задачи, предприниматель каждый год имеет доход от инвестиций в размере 25885 долларов (167000 долларов 15,5 %), который он перечисляет на депозит под 9 % годовых с ежемесячной капитализацией.

Результаты вычислений для удобства представим в таблице 2.

Таблица 2 - Результаты вычислений

| Период, в годах | Сумма на начало периода* | Сумма на конец периода ** |

| 1 | 25 885 | 28 313 |

| 2 | 54 198 | 59 282 |

| 3 | 85 167 | 93 157 |

| 4 | 119 042 | 130 209 |

| 5 | 156 094 | 170 736 |

| Примечания: * - в начале каждого года на счет поступает доход от недвижимости ** - с учетом ежемесячной капитализации, вычисляется по формуле сложных процентов | ||

К концу пятого года на депозите будет 170736 долларов.

Второй этап – вычисление размера ежемесячных выплат по формуле (3)

, (3)

, (3)

где  - периодический платеж;

- периодический платеж;

- процентная ставка %;

- процентная ставка %;

- срок, лет;

- срок, лет;

- табулированный дисконтирующий множитель.

- табулированный дисконтирующий множитель.

Поскольку ничего не говорится о судьбе депозита, будем считать, что деньги остались в банке на прежних условиях, но доход от недвижимости больше не поступает. Таким образом, требуется вычислить размер периодического платежа. Преобразуем формулу и подставим в нее данные:

Предприниматель сможет снимать каждый месяц 1374 доллара.

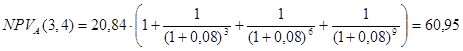

Задача 4

Изучается предложение о вложении средств в трехлетний инвестиционный проект, в котором предполагается получить доход за первый год 25 млн. тенге, за второй – 30 млн. тенге, за третий – 50 млн. тенге. Поступления доходов происходят в конце соответствующего года, а процентная ставка прогнозируется на первый год – 10 %, на второй – 15 %, на третий – 20 %. Является ли это предложение выгодным, если в проект требуется сделать начальные капитальные вложения в размере:

- 70 млн. тенге;

- 75 млн. тенге;

- 80 млн. тенге.

Произведем расчет в таблице 3.

Решение

Таблица. 3 - Оценка эффективности данного проекта

| Период | Поступления по годам | Ставка | Коэффициент дисконтирования | Приведенные потоки |

| 1 | 25 | 10% | 0,9091 | 22,73 |

| 2 | 30 | 15% | 0,7561 | 22,68 |

| 3 | 50 | 20% | 0,5787 | 28,94 |

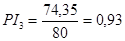

Проведем оценку эффективности данного проекта с помощью ряда аналитических показателей.

,

,

,

,

,

,

,

,

,

,

,

,

Для расчета внутренней нормы прибыли для первого варианта инвестиций необходимо подобрать такой коэффициент дисконтирования, при котором NPV станет отрицательным; для второго и третьего – наоборот, положительным. В связи со сложностью расчета он был произведен с использованием табличного редактора Excel. Внутренняя норма прибыли IRR составила по вариантам 2,95 %, -0,42 % и -3,44 %.

Простой срок окупаемости проекта по всем трем вариантам составил три года. Если использовать, доя оценки, дисконтированный срок окупаемости, то проект окупается за три года только в первом варианте.

Если проанализировать эти показатели, то можно сказать, что проект следует отклонить в любом случае, так как, например, внутренняя норма прибыли в первом варианте меньше, чем цена капитала по годам, а в двух других вариантах меньше нуля. Показатели NPV и PI говорят то же самое.

Задача 5

Предприятие рассматривает проект, по которому инвестиции предполагается производить ежеквартально по 1 млн. тенге на протяжении трех лет. Отдачу планируют получать в течение пяти лет в размере 4 млн. тенге в год. Ставка приведения равна 10 % годовых. Доходы начинают поступать: 1) сразу же после завершения капитальных вложений; 2) через два года после завершения инвестиций. Проанализируйте проект по первому и второму вариантам.

Решение

При многократном инвестировании чистый приведенный эффект рассчитывается по формуле (3)

, (3)

, (3)

где i – количество лет инвестиций;

j – темп инфляции;

m – продолжительность осуществления инвестиций.

PI при многократном инвестировании рассчитывается по формуле (4)

, (4)

, (4)

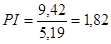

Проанализируем первый вариант. Для удобства опустим предварительные расчеты и подставим в формулы окончательные цифры

Для расчета внутренней нормы прибыли инвестиции используется формула (5)

, (5)

, (5)

где  – значение NPV меньше нуля;

– значение NPV меньше нуля;

– значение NPV больше нуля

– значение NPV больше нуля

При расчете показателя IRR для получения отрицательного NPV была подобрана процентная ставка 20 %. NPV составил минус 0,64 млн. тенге. Подставив эти значения в формулу, получим:

Проанализируем второй вариант.

При расчете показателя IRR для получения отрицательного NPV была подобрана процентная ставка 16 %. NPV составил минус 0,57 млн. тенге. Подставив эти значения в формулу, получим:

Рассмотрев оба варианта, можно сказать, что наилучшим будет первый, так как все его показатели превосходят показатели второго варианта, тем более что срок проекта меньше на два года.

Задача 6

Существуют два взаимоисключающих инвестиционных проекта. Ставка отсечения принимается на уровне 10 %. Выберите лучший из двух инвестиционных проектов.

Данные инвестиционного проекта представлены ниже в таблице 4.

Таблица 4 - Инвестиционный проект

| Инвестиционный проект | Период | ||

| 0 | 1 | 2 | |

| А | -16050 | 10000 | 10000 |

| В | -100000 | 60000 | 60000 |

Решение

Взаимоисключающими проектами называются проекты, которые не могут быть реализованы одновременно.

Ставка отсечения - минимальная ставка дохода на инвестиции, используемая для отбора проектов капитальных вложений.

Используем для анализа показатели NPV, PI и DPP. Минимальная ставка дохода на инвестиций представлена ниже в таблице 5.

Таблица 5 - Минимальная ставка дохода на инвестиций

| Показатели | Проект А | Проект Б |

| NPV | 1305 | 4132 |

| PI | 1,08 | 1,04 |

| IRR | 10 % | 10 % |

| DPP | 2 года | 2 года |

К реализации следует принять второй проект, так как он имеет большую чистую приведенную стоимость.

Задача 7

Существует три взаимоисключающих инвестиционных проекта: А, В и С. Какой из них следует выбрать? Ставка отсечения, используемая компанией, составляет 10 %. Данные проекта представлены ниже в таблице 6.

Таблица 6 - Инвестиционный проект

| Инвестиционный проект | Период | |||

| 0 | 1 | 2 | 3 | |

| А | -1000 | 505 | 505 | 505 |

| В | -10000 | 2000 | 2000 | 12000 |

| С | -11000 | 5304 | 5304 | 5304 |

Проекты. А и. В существенно отличаются инвестиционными затратами. Какие приемы позволят обосновать целесообразность перехода от проекта А к В или проекту С?

Решение

Взаимоисключающими проектами называются проекты, которые не могут быть реализованы одновременно.

Ставка отсечения - минимальная ставка дохода на инвестиции, используемая для отбора проектов капитальных вложений.

Используем для анализа показатели NPV, PI, IRR и DPP. Ниже представлена таблица 7.

Таблица 7 - Ставка доходов на инвестиций

| Показатели | Проект А | Проект Б | Проект В |

| NPV | 256 | 2487 | 2190 |

| PI | 1,26 | 1,25 | 1,20 |

| IRR | 24 % | 20 % | 21 % |

| DPP | 3 года | 3 года | 3 года |

Если руководствоваться критерием чистой приведенной стоимости, то предпочтительнее проект. Б, однако, при гораздо меньшей величине первоначальных инвестиций проект. А обеспечивает большую рентабельность инвестиций и внутреннюю норму прибыли. IRR всех проектов практически в два раза превышает цену капитала, поэтому, если у фирмы хватает средств на реализацию проектов Б и В, то можно также принять проект Б.

Задача 8

Рассматриваются три альтернативных варианта использования топлива для электростанции: природный газ, уголь или мазут. Цена капитала – 10 %. Прогноз чистых денежных потоков от проекта представлен в таблице 8.

Таблица 8 - Прогноз чистых денежных потоков от проекта

| Год | 0 | 1 | 2 | 3 | 4 |

| Уголь | -1000 | 750 | 500 | 200 | 100 |

| Газ | -1000 | 350 | 350 | 350 | 350 |

| Мазут | -500 | 180 | 180 | 180 | 180 |

Проанализируйте данный проект с использованием всех доступных методов. Какое топливо следует выбрать? Обоснуйте решение.

Решение

Проведем анализ эффективности данных вариантов с помощью показателей NPV, PI, IRR.

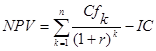

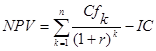

NPV рассчитывается по формуле (6)

, (6)

, (6)

где NPV – чистый приведенный эффект;

IC – исходные инвестиции;

– чистые денежные поступления по годам;

– чистые денежные поступления по годам;

r – процентная ставка;

n – срок проекта.

Индекс рентабельности PI, показывающий, сколько дохода приходится на единицу затраченных средств, вычисляется по формуле (7)

(7)

(7)

Под нормой рентабельности инвестиции (IRR) понимают значение коэффициента дисконтирования r, при котором чистый приведенный эффект проекта (NPV) равен нулю, то есть при данной ставке чистые денежные поступления уравновешивают инвестиции, при всех больших значениях r – поступления отрицательны, при всех меньших значениях

r - положительны. Находится методом итераций.

Дисконтированный срок окупаемости (DPP) – это срок, при котором окупаются дисконтированные денежные поступления.

Полученные результаты представим в виде таблицы 9.

Таблица 9 - Индексы рентабельности

| Показатели | Уголь | Газ | Мазут |

| NPV | 268,15 | 109,45 | 70,58 |

| PI | 1,27 | 1,11 | 1,14 |

| IRR | 26,79 % | 14,96 % | 16,37 % |

| DPP | 1,9 года | 3,6 года | 3,4 года |

По всем показателям проект использования угля в качестве топлива для электростанции значительно выгоднее, чем использование мазута или природного газа.

Задача 9

Какой из приведенных проектов предпочтительней, если цена капитала 8 %? Обоснуйте выбор метода анализа проекта. Анализ проекта представлен ниже в таблице 10.

Таблица 10 - Анализ проекта

| Год | 0 | 1 | 2 | 3 | 4 |

| Проект А | -250 | 60 | 140 | 120 | - |

| Проект Б | -300 | 100 | 100 | 100 | 100 |

Решение

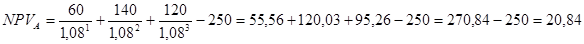

В данном случае требуется сравнить проекты с различной продолжительностью: три года у проекта А и четыре года у проекта Б. Поэтому для оценки данных проектов используем метод цепного повтора.

В общем случае при цепном повторе формула для расчета чистой приведенной стоимости выглядит по формуле (8).

, (8)

, (8)

где  - суммарная чистая текущая стоимость;

- суммарная чистая текущая стоимость;

- чистый приведенный эффект исходного проекта;

- чистый приведенный эффект исходного проекта;

i – Продолжительность этого проекта;

n – Чисто повторений исходного проекта;

N – наименьшее общее кратное сроков действия проектов.

Рассчитаем основные показатели.

,

,

Индексы рентабельности инвестиций (PI) соответственно равны 1,08 и 1,10.

Критерий IRR от количества повторов не зависит. IRR данных проектов составил соответственно 12,12 % и 12,59 %.

Теперь перейдем к расчету чистой приведенной стоимости проектов А и Б методом цепного повтора.

Метод цепного повтора в рамках общего срока действия проектов предполагает следующий алгоритм:

- нахождение наименьшего общего кратного для числа лет функционирования оцениваемых проектов (в данном случае НОК равно 12);

- расчет чистой приведенной стоимости многоразового осуществления каждого проекта на продолженном сроке NPV(i, n), где i – срок функционирования проекта, n – число осуществлений проекта, in – продолженный срок;

- выбор проекта с наибольшим значением NPV.

,

,

.

.

По результатам анализа предпочтительным является проект Б.

Задача 10

Проект, требующий инвестиций в размере 164 тыс. долларов, предполагает получение годового дохода в размере 29 тыс. долларов на протяжении 16 лет. Оцените целесообразность такой инвестиции, если коэффициент дисконтирования равен 18 %.

Решение

Для оценки данного проекта используем NPV, PI, IRR DPP.

Чистый приведенный эффект рассчитывается по формуле (9).

, (9)

, (9)

где NPV – чистый приведенный эффект;

IC – исходные инвестиции;

– чистые денежные поступления по годам;

– чистые денежные поступления по годам;

r – процентная ставка;

n – срок проекта.

PI, показывающий, сколько дохода приходится на единицу затраченных средств, рассчитывается по формуле (10)

, (10)

, (10)

Под нормой рентабельности инвестиции (IRR) понимают значение коэффициента дисконтирования r, при котором чистый приведенный эффект проекта (NPV) равен нулю, то есть при данной ставке чистые денежные поступления уравновешивают инвестиции, при всех больших значениях r – поступления отрицательны, при всех меньших значениях r - положительны. Находится методом итераций.

Дисконтированный срок окупаемости (DPP) – это срок, при котором окупаются дисконтированные денежные поступления. Другими словами,

Перейдем к анализу проекта. Подставляя исходные данные в вышеприведенные формулы, мы получили следующие результаты:

- NPV равен минус 14292 тыс. долларов;

- PI составил 0,91;

- IRR – 16 %;

- DPP не определяется, так как проект не окупается за время реализации.

Таким образом, NPV проекта отрицателен, PI меньше единицы и внутренняя норма прибыли проекта меньше, чем коэффициент дисконтирования. Таким образом, проект следует отклонить.

Задача 11

На основании данных таблицы требуется:

- провести сравнительный анализ привлекательности взаимоисключающих проектов (для всех проектов цена инвестированного капитала равна 14 %);

- указать, по какому критерию необходимо оценивать инвестиционную привлекательность альтернативных проектов;

- определить оптимальную комбинацию критериев оценки эффективности проектов;

- назвать основные преимущества и недостатки используемых показателей оценки эффективности долгосрочных инвестиций;

- определить для проектов. А и. Б точку Фишера и объяснить результаты;

- сделать выводы.

Оценка проекта представлена ниже в таблице 11.

Таблица 11 - Оценка проекта

| Проект | Исходные инвестиции | Чистые денежные потоки по годам | |||

| 1 | 2 | 3 | 4 | ||

| А | 700 | 255 | 255 | 255 | 255 |

| Б | 100 | 40 | 40 | 40 | 40 |

Решение

Рассчитаем основные критерии оценки эффективности инвестиционных проектов: NPV, PI, IRR, MIRR и DPP. Результаты представим в таблице 12.

Таблица 12 - Основные критерий оценки эффективности инвестиционных проектов

| Показатели | Проект. А | Проект Б |

| NPV | 43,00 | 16,55 |

| PI | 1,06 | 1,17 |

| IRR | 16,97 % | 21,86 % |

| MIRR | 15,71 % | 18,45 % |

| DPP | 4 года | 4 года |

Существуют общие рекомендации по оценке инвестиционных проектов:

- определяется, являются ли проекты взаимоисключающими и возможно ли их повторение в будущем. Определяющие показатели представлены в таблице 13.

Таблица 13 - Определяющие показатели

| Условия | Проект, возможно, повторить несколько раз | Проект невозможно повторить |

| Взаимоисключающие проекты | NPV, IRR (MIRR) | NPV |

| Независимые проекты | IRR (MIRR) | IRR (MIRR), NPV |

- если проекты имеют различный уровень инвестиций, их следует ранжировать по критерию IRR (MIRR);

- сравнивая значения IRR и MIRR, нужно определить адекватность IRR. Если IRR неадекватен, следует использовать MIRR;

- построить график зависимости NPV от ставки дисконтирования и определить, при какой ставке дисконтирования NPV и IRR показывают противоречивые результаты. Следует проанализировать возможность возникновения такой ситуации;

- следует уделить особое внимание показателю IRR в случае, если он имеет большую величину, значительно (на порядок) отличающуюся от рыночной ставки дисконтирования. Определить возможность реинвестирования по ставке IRR.

У данных показателей есть свои преимущества и недостатки представлены в таблице 14.

Таблица 14 - Преимущества и недостатки

| Показатель | Преимущества | Недостатки | |||||||

| NPV | Рассчитывает абсолютный результат от проекта | Не рассчитывает точную ставку дохода от проекта | |||||||

| Учитывает временную стоимость денег и риск проекта | Зависит от точности прогнозируемых денежных потоков | ||||||||

| Учитывает все денежные потоки | |||||||||

| Предполагает, что денежные потоки инвестируются по цене капитала | |||||||||

| Показывает правильные результаты при оценке альтернативных проектов | |||||||||

| PI | Учитывает временную стоимость денег | Может ввести в заблуждение при сравнении взаимоисключающих проектов | |||||||

Учитывает все денежные <

Популярное: Генезис конфликтологии как науки в древней Греции: Для уяснения предыстории конфликтологии существенное значение имеет обращение к античной... Почему люди поддаются рекламе?: Только не надо искать ответы в качестве или количестве рекламы... Как распознать напряжение: Говоря о мышечном напряжении, мы в первую очередь имеем в виду мускулы, прикрепленные к костям ...  ©2015-2024 megaobuchalka.ru Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. (203)

|

Почему 1285321 студент выбрали МегаОбучалку... Система поиска информации Мобильная версия сайта Удобная навигация Нет шокирующей рекламы |

(0.01 сек.)