|

Главная |

Активное и пассивное управление портфелем ценных бумаг

|

из

5.00

|

Существуют две тактики управления портфелем ценных бумаг: пассивная и активная.

Спор между сторонниками активного и пассивного управления продолжается уже более двух десятилетий без каких-либо видимых результатов. На карту поставлены миллиарды долларов комиссионных, взимаемых за управление, профессиональная репутация и даже, как утверждают некоторые, эффективное функционирование рынков капиталов. (11, стр. 78-94)

Пассивное управление заключается в приобретении бумаг на длительный срок. Инвестор выбирает в качестве цели некий показатель и формирует портфель, изменение доходности которого соответствует динамике данного показателя. После приобретения портфеля ценных бумаг дополнительные сделки с ними (за исключением реинвестирования доходов и некоторой корректировки портфеля для достижения точного соответствия выбранному показателю) совершаются редко. Поскольку выбранный в качестве цели показатель (хотя и не всегда) представляет собой широко диверсифицированный рыночный индекс, пассивное управление иногда называют индексированием, а сами пассивные портфели именуют индексными фондами.

Сторонники такого управления не отрицают, что существуют возможности получения дополнительных доходов. Они утверждают, что рынки капитала являются достаточно эффективными, чтобы позволить постоянно получать сверхвысокие доходы только отдельным лицам, которые обладают внутрифирменной информацией. Они утверждают, что примеры прошлых успехов, скорее всего, являются результатом удачи, а не мастерства.

Активное управление включает систематические усилия для получения результатов, превышающих выбранный в качестве цели показатель. Существует большое разнообразие в подходах к активному управлению. Любое активное управление включает поиск неверно оцененных ценных бумаг или групп бумаг. Точное выявление и удачная покупка или продажа таких неверно оцененных бумаг открывает для активного инвестора потенциальную возможность получить лучшие результаты по сравнению с пассивным инвестором.

Сторонники активного управления, оправдывая поиск неверно оцененных бумаг, утверждают, что рынки капитала не являются эффективными. Их мнения могут различаться только в степени оценки неэффективности рынков. Например, специалисты по техническому анализу предполагают, что конъюнктуру рынка определяют предсказуемые и движимые эмоциями инвесторы. Это создает многочисленные возможности получения доходов для творческих и дисциплинированных инвесторов. Напротив, менеджеры, использующие преимущественно количественные инструменты инвестиционного анализа, часто обнаруживают более узкие и менее очевидные возможности для получения доходов. Тем не менее, активные менеджеры считают, что можно постоянно использовать ситуацию неверной оценки стоимости бумаг. В качестве подтверждения они часто указывают на выдающиеся результаты особенно удачливых менеджеров и различные исследования, в которых говориться о неэффективности рынка.

Некоторые сторонники активного управления привносят в дискуссию об активном и пассивном управлении моральный аспект. Они утверждают, что в конечном итоге инвесторы обязаны заниматься поиском неверно оцененных бумаг, поскольку их действия ведут к более эффективного размещению капитала. Кроме того, некоторые защитники иронически утверждают, что пассивное управление предполагает бесталантную и посредственную деятельность.

Спор между сторонниками активного и пассивного управления никогда не будет решен окончательно. В результате в споре доминируют субъективные моменты, и поэтому ни одна из сторон не может убедить другую в верности ее точки зрения.

3.3. Проблемы инвестиционного портфеля

Проблема – это проблема внутренней организации тех структур, которые занимаются портфельным менеджментом. Как показывает опыт общения с нашими клиентами, особенно региональными, даже во многих достаточно крупных банках до сих пор не решена проблема текущего отслеживания собственного портфеля (не говоря уж об управлении). В таких условиях нельзя говорить о каком-либо более или менее долгосрочном планировании развития банка в целом. (1, стр. 174)

Хотя нельзя не отметить, что в последнее время во многих банках создаются отделы и даже управления портфельного инвестирования, однако нормой жизни это еще не стало, и в результате отдельные подразделения банков не осознают общую концепцию, что приводит к нежеланию, а в ряде случаев и к потере возможности эффективно управлять как портфелем активов и пассивов банка, так и клиентским портфелем. (14, стр. 78)

В 1998 году остро стояла проблема прозрачности действий управляющих и их низкой ответственности перед клиентами. Практика показывает, что существует определенная тенденция (особенно среди небанковских доверительных управляющих), когда четкое разделение собственных средств управляющего и средств клиентов не проводится, а ведется синтетический учет одновременно нескольких портфелей, и группировка договоров и платежей осуществляется не по принадлежности операции к портфелю того или иного клиента, а по типу актива.

Большой блок проблем связан с процессом математического моделирования и управления портфелями ценных бумаг. Портфель финансовых активов - это сложный финансовый объект, имеющий собственную теоретическую базу. Таким образом, при прогнозировании встают проблемы моделирования и применения математического аппарата, в частности, статистического. В ряде случаев, когда можно говорить не о портфеле, а о некоторых элементах «портфельного подхода», удается обойтись более простыми приемами, но перед каждым, кто занимается данной проблематикой, рано или поздно встают серьезные расчетные и исследовательские задачи. Причем универсального подхода к решению всех возникающих задач не существует, и специфика конкретного случая требует модификации базовых моделей.

Независимо от выбираемого уровня прогнозирования и анализа, для постановки задачи формирования портфеля необходимо четкое описание параметров каждого инструмента финансового рынка в отдельности и всего портфеля в целом, т.е. точное определение таких понятий, как доходность и надежность отдельных видов финансовых активов, а также конкретное указание, как на основании этих параметров рассчитывать доходность и надежность всего портфеля. Возможны два подхода: эвристический - основанный на приблизительном прогнозе динамики каждого вида активов и анализе структуры портфеля, и статистический - основанный на построении распределения вероятности доходности каждого инструмента в отдельности и всего портфеля в целом.

Второй подход практически решает проблему прогнозирования и формализации понятий риска и доходности, однако степень реалистичности прогноза и вероятность ошибки при составлении вероятностного распределения находятся в сильной зависимости от статистической полноты информации, а также подверженности рынка влиянию изменения макропараметров.

Следующая проблема связан непосредственно с решением оптимизационных задач. Необходимо определиться с главным критерием оптимизации в процедуре формирования портфеля. Как правило, в качестве целевых функций (критериев) могут выступать лишь доходность и риск (или несколько видов рисков), а все остальные параметры используются в виде ограничений. (2, стр. 71)

Заключение

Внимание, которое уделяется портфельным инвестициям, вполне соответствует радикальным изменениям, произошедшим во второй половине двадцатого столетия в экономике промышленно развитых стран. На месте отдельных изолированных региональных финансовых рынков возник единый международный финансовый рынок. К традиционному набору «основных» финансовых инструментов (иностранная валюта, государственные облигации, акции и облигации корпораций) добавился постоянно расширяющийся список новых «производных» инструментов, таких как депозитарные расписки, фьючерсы, опционы, варианты, индексы, свопы. Эти инструменты позволяют реализовать более сложные и тонкие стратегии управления доходностью и риском финансовых сделок, отвечающие индивидуальным потребностям инвесторов, требованиям управляющих активами, спекулянтов и игроков на финансовом рынке.

Глобализация мировой экономики привела, в том числе и к глобализации инвестиционных возможностей. Весьма широкий класс российских инвесторов сейчас имеет возможности, совершенно реальные и законные, инвестировать не только в акции и облигации российских эмитентов, но и в широчайший перечень активов других стран.

Обстоятельства, в которых находятся инвесторы, различны, поэтому портфели ценных бумаг должны составляться с учетом таких различий. При этом определяющими факторами являются допустимый уровень риска и период инвестирования, которые зависят от предпочтений конкретного инвестора. Необходимо учесть и другие факторы, включая вопросы налогообложения и законодательного регулирования.

Смысл создания портфеля и управления ценными бумагами именно как единым портфелем заключается в том, чтобы придать всей совокупности ценных бумаг такие инвестиционные характеристики (доходность и риск), которые недостижимы с позиции отдельно взятой ценной бумаги и возможны только при их комбинации. Цель формирования портфеля - улучшить условия инвестирования, достигнуть нового инвестиционного качества с заданными характеристиками.

Портфель ценных бумаг является тем инструментом, с помощью которого инвестору обеспечивается оптимальное для него соотношение доходности и риска инвестиций.

Поскольку все финансовые инвестиции (ценные бумаги) различаются по уровню доходности и риска, их возможные сочетания в портфеле изменяют эти характеристики, а в случае оптимального их сочетания можно добиться значительного снижения риска инвестиционного портфеля. (10, стр.193)

Широко известен принцип диверсификации при формировании портфеля ценных бумаг, согласно которому увеличение числа включаемых в портфель типов ценных бумаг приводит к снижению риска данного портфеля.

Изменение курсов акций на рынке происходит не изолированно друг от друга, а охватывает весь рынок в целом. Риск портфеля во многом зависит от того, как ценные бумаги, входящие в состав портфеля, одновременно понижаются или повышаются по курсу, т.е. от корреляции (взаимосвязи) между изменениями курсов отдельных ценных бумаг. При сильной корреляции между отдельными курсами (если все акции одновременно понижаются или повышаются) риск за счет вложений в различные ценные бумаги нельзя ни уменьшить, ни увеличить. Если же курсы акций абсолютно не коррелируют между собой, то в идеале, риск можно было бы исключить полностью.

В этом и состоит смысл эффективности управления инвестиционным портфелем - найти комбинацию с удовлетворительным соотношением риск/доходность.

Расчетная часть

Задача 5.

Коммерческий банк предлагает два вида сберегательных сертификатов номиналом 100000 со сроком погашения через 5 лет по которым он обязуется: а) выплачивать доход из расчёта 15% годовых; б) или выплатить через 5 лет сумму в 200000 руб.

А) Проведите анализ эффективности операции для вкладчика.

В) Определите справедливую цену данного предложения?

Дано: Решение:

Дано: Решение:

PV=100000 FV  = PV*(1+k)

= PV*(1+k)  =

=

FV  =200000 =100 000 * (1+0.15)

=200000 =100 000 * (1+0.15)  =100 000*2.0113571875=

=100 000*2.0113571875=

n=5 лет =201 135.72 руб.

k=15%=0.15

k=15%=0.15  FV= FV

FV= FV  -FV

-FV  =201 135.72-200 000= 1 135.72 руб.

=201 135.72-200 000= 1 135.72 руб.

FV  -?

-?

Вывод: Данная операция для вкладчика не выгодна, т.к. сумма, которую он может получить по сберегательным сертификатам в будущем, больше, чем сумма, которую обязуется выплатить по ним банк на 1 135,72 руб.

Задача 9.

Имеется следующий прогноз относительно возможной доходности акции ОАО «Золото».

| Вероятность | 0,1 | 0,2 | 0,3 | 0,2 | 0,1 |

| Доходность | -10% | 0% | 10% | 20% | 30% |

А) Определите ожидаемую доходность и риск данной акции.

Решение:

Ожидаемая доходность актива определяется как среднеарифметическая взвешенная доходность. Весами выступает вероятность каждого возможного исхода.

= 0.1*(-10) + 0.2*0 + 0.3*10 + 0.2*20 + 0.1*30 = 9%

= 0.1*(-10) + 0.2*0 + 0.3*10 + 0.2*20 + 0.1*30 = 9%

Риск является мерой неуверенности в том, что инвестиции принесут в точности ожидаемый результат. Мерой риска принято считать стандартное отклонение доходности (σ).

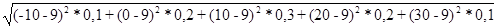

=

=  =

=

=  =

=

11%

11%

Вывод: Ожидаемая доходность равна 9%, при риске равном 11%.

Задача 13.

Имеются следующие данные о риске и доходности акций «А», «В» и «С».

| Акция | Доходность (r  ) )

| Риск ( s i ) | Ковариация |

| А | 0,06 | 0,2 | σ  = -0,1 = -0,1

|

| В | 0,17 | 0,4 | σ  = 0,0 = 0,0

|

| С | 0,25 | 0,5 | σ  = 0,3 = 0,3

|

Сформируйте оптимальный портфель при условии, что максимально допустимый риск для инвестора не должен превышать 15%.

Решение:

Обозначим:

1 – доля акций А в портфеле;

1 – доля акций А в портфеле;

2 – доля акций В в портфеле;

2 – доля акций В в портфеле;

3 – доля акций С в портфеле.

3 – доля акций С в портфеле.

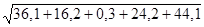

Для портфеля, состоящего из трех акций, риск портфеля определяется по следующей формуле:

При этом,  .

.

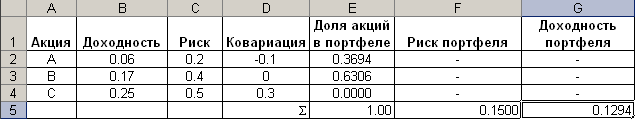

Для решения этой задачи воспользуемся пакетом прикладных программ обработки электронных таблиц MS Excel в среде Windows. Расположение на рабочем листе исходных данных и расчетных формул представлено в таблице 1.

Таблица 1

Исходные данные и расчетные формулы

| Акция | Доходность | Риск | Ковариация | Доля акций в портфеле | Риск портфеля | Доходность портфеля |

| А | 0.06 | 0.2 | -0.1 |

| - | - |

| В | 0.17 | 0.4 | 0 |

| - | - |

| С | 0.25 | 0.5 | 0.3 |

| - | - |

|

|

|

| Σ | =E2+E3+E4 | =КОРЕНЬ(C2^2*E2^2+C3^2*E3^2+C4^2*E4^2+ +2*D2*E2*E3+2*D3*E2*E4+2*D4*E3*E4) | =B2*E2+B3*E3+B4*E4 |

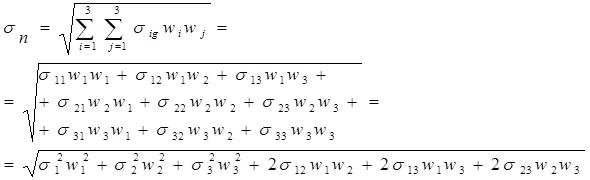

Затем воспользуемся функцией «Поиск решения» (см. табл. 2).

Результаты расчетов приведены в таблице 3.

Таблица 2

Функция «Поиск решения»

Таблица 3

Результаты расчетов

Вывод: Оптимальный портфель при риске в 15% состоит из 36,94 % акций А, 63,06 % акций В и 0,00 % акций С. Доходность данного портфеля составляет 12,94%.

Задача 20.

Стоимость хранения одной унции золота равна 2,00. Спотовая цена на золото составляет 450,00, а безрисковая ставка – 7% годовых. На рынке имеются также фьючерсные контракты с поставкой золота через год.

А) Определите справедливую фьючерсную цену золота исходя из заданных условий.

В) Какие действия предпримет арбитражер, если фьючерсная цена в настоящее время ниже справедливой?

С) Какие действия предпримет арбитражер, если фьючерсная цена на момент сделки будет выше справедливой?

Какие сделки должен осуществить инвестор, чтобы осуществить возможность арбитража и какова его максимальная прибыль при разовой сделке?

Дано: Решение:

Дано: Решение:

S = 450,00 F = (1 + r ) * S + s = (1 + 0,07) * 450 + 2 = 485,5

r = 0,07

s = 2

s = 2

Вывод: Если фьючерсная цена превышает 485,5 за унцию, для арбитражера имеет смысл купить золото по цене спот и одновременно продать контракт для поставки его в будущем по фьючерсной цене. Если же фьючерсная цена окажется меньше 485,5 за унцию, арбитражеру следует совершить короткую продажу золота на рынке спот (т.е. взять его взаймы и тут же продать), вложить вырученную сумму в безрисковые активы и занять длинную позицию по фьючерсному контракту.

Список использованной литературы

1. Аньшин А.В. «Инвестиционный анализ» - М.: 2004;

2. Бочаров В.В. «Инвестиции: Учеб. пособие для вузов» – СПб.: Питер, 2003;

3. Брейли Р., Майерс С. «Принципы корпоративных финансов» - М.:Олимп-бизнес, 1997;

4. Буренин А.Н. «Рынок ценных бумаг и производных финансовых инструментов»/ Учеб. пособие. - М.: Открытое общество, 2008;

5. Галанов В.А. «Рынок ценных бумаг»-М.,2003;

6. Гатман Л.Дж., Джонк М.Д. «Основы инвестирования» / Пер. с англ. – М: Дело 1999;

7. Горелов М. «Построение оптимального портфеля ГКО: как максимизировать прибыль» журнал «Рынок ценных бумаг»№12, 2004;

8. Гудков Ф.А. «Инвестиции в ценные бумаги. Руководство по работе с долговыми обязательствами для бухгалтеров и руководителей предприятий»- М.:ИНФРА-М , 2003;

9. Жуков Е.Ф. «Рынок ценных бумаг: учебник для студентов вузов, обучающихся по экономическим специальностям» – 2-е изд., перераб. и доп. – М.: ЮНИТИ-ДАНА, 2006;

10. Ильина Л.И. «Организация и финансирование инвестиций»/ Учебное пособие - Сыктывкар, 2002;

11. Ковалев В.В. «Финансы», учеб. – 2-е изд., перераб. и доп. – М.: ТК Велби, Изд-во Проспект, 2006;

12. Когут А.Е. «Управление инвестиционной деятельностью предприятия» - М.: Перспектива, 1997;

13. Котова Н.Н. «Инвестиционная деятельность фирмы» - М.: Перспектива, 1996;

14. Фабоцци Ф. «Управление инвестициями». Учебное пособие: Перев. с англ. – М.: Инфра-М, 2000;

15. Эрлих Анна «Технический анализ товарных и финансовых рынков», М., Инфра-М, 2002.

|

из

5.00

|

Обсуждение в статье: Активное и пассивное управление портфелем ценных бумаг |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы