|

Главная |

Анализ финансовой устойчивости предприятия

|

из

5.00

|

Признаки кризиса в деятельности предприятия обнаруживаются, прежде всего, в показателях ликвидности и финансовой устойчивости. Поэтому финансовый анализ начинается с анализа именно этих показателей.

Одним из основных критериев финансового положения предприятия является оценка его платежеспособности, под которой принято понимать способность предприятия рассчитываться по своим долгосрочным обязательствам. Следовательно, платежеспособным является то предприятие, у которого активы больше, чем внешние обязательства.

Способность предприятия рассчитывать по своим краткосрочным обязательствам называется ликвидностью. Иначе говоря, предприятие считается ликвидным, если оно в состоянии выполнить свои краткосрочные обязательства, реализуя текущие активы.

Для оценки ликвидности предприятия привлекаются данные бухгалтерского баланса. Информация, отраженная во втором разделе баланса, характеризует величину текущих активов в начале и в конце отчетного периода. Сведения о краткосрочных обязательствах предприятия содержатся в четвертом разделе баланса [23, с. 54].

Предприятие может быть ликвидным в большей или меньшей степени, поскольку в состав текущих активов входят разнородные оборотные средства, среди которых имеются как легко реализуемые, так и трудно реализуемые для погашения внешней задолженности.

В то же время в составе краткосрочных пассивов могут быть выделены обязательства различных степеней срочности.

Поэтому, одним из способов оценки ликвидности является сопоставление определенных элементов активов и пассивов между собой. С этой целью обязательства предприятия группируются по степени их срочности, а его активы - по степени ликвидности, то есть реализуемости.

Так, наиболее срочные обязательства предприятия, срок оплаты которых наступает в текущем месяце, сопоставляются с величиной активов, обладающих максимальной ликвидностью, то есть денежные средства, легко реализуемые ценные бумаги. При этом часть срочных обязательств, остающихся не покрытыми, должны уравновешиваться менее ликвидными активами - дебиторской задолженностью предприятия с устойчивым финансовым положением, легко реализуемыми запасами товарно-материальных ценностей и другое.

Проведем анализ изменений в составе имущества и источников его формирования ТОО «Форпост-Караганда». Данные поместим в таблице 4.

Таблица 4. Горизонтальный анализ агрегированного баланса ТОО «Форпост-Караганда» и источники его формирования за период 2008–2009 года (тыс.тенге)

| Наименование статей баланса | 2008 г. | 2009 г. | Прирост | Динамика в % |

| Статьи актива | ||||

| Денежные средства и краткосрочные финансовые вложения | 287,6 | 1837,1 | + 1549,5 | в 5 раз |

| Дебиторская задолженность | 50243,3 | 31950,7 | -18292,6 | - 36,4 |

| Товарно-материальные запасы | 30287,4 | 28632,4 | -1655 | - 5 |

| Долгосрочные активы | 18637 | 60734,6 | +42097,6 | в 2,3 раза |

| Баланс | 99455,6 | 123155 | +23699,4 | +23,8 |

| Статьи пассива | ||||

| Текущие обязательства | 49241,7 | 86746 | + 37504 | + 76 |

| Долгосрочные обязательства | 43920 | 23768,5 | -20151,5 | - 45,8 |

| Собственный капитал | 6293,9 | 12640,3 | +6346,4 | +100 |

| Баланс | 99455,6 | 123155 | +23699,4 | + 23,8 |

По данным таблицы 4 можно сделать вывод, что значительный объем долгосрочных обязательств ТОО «Форпост-Караганда» оказались покрытыми активами с относительно невысокой оборачиваемостью, такие как дебиторская задолженность покупателей, товарно-материальными запасами.

При этом обращает на себя внимание тенденция к повышению текущих обязательств на 37504 тысяч тенге или на 76 %, что объясняется ростом обязательств перед подрядными организациями, а также получение значительных сумм в виде авансов от покупателей и заказчиков.

Динамика снижения дебиторской задолженности на 36,4 % в 2009 году в сравнении с 2008 годом говорит о том, что на предприятии ведется работа, направленная на минимизацию кредитных рисков. Данный показатель свидетельствует о снижении риска от неплатежа или несвоевременного расчета за отпущенную продукцию. Методы, используемые предприятием для снижения кредитных рисков от поставок продукции в кредит будут рассмотрены в пункте 2.3.

Другим показателем, характеризующим ликвидность предприятия, является оборотный капитал, который определяется как разность текущих активов и краткосрочных обязательств. Иными словами, предприятие имеет оборотный капитал до тех пор, пока текущие активы превышают краткосрочные обязательства или пока оно ликвидно.

Оборотный капитал определяется разностью между текущими активами и краткосрочными обязательствами.

По данным таблицы 4 видно, что оборотный капитал анализируемого предприятия составил:

- на начало 2009 года: оборотный капитал = 80818,5- 49241,67 = 31576,83 тыс. тенге,

- на конец 2009 года: оборотный капитал = 62420,3 - 86746 = -24325,7 тыс. тенге.

За анализируемый период, если в 2008 году предприятие было ликвидно, то в 2009 году наблюдается дефицит оборотного капитала.

В практике аналитической работы используют систему показателей ликвидности, рассмотренных в первой главе, рассчитываемых по следующим формулам.

Коэффициент абсолютной ликвидности определяется по следующей формуле (1):

(1)

(1)

где: Кал – коэффициент абсолютной ликвидности;

Дс – денежные средства;

Кфв – краткосрочные финансовые обязательства.

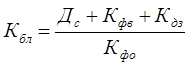

Коэффициент быстрой ликвидности определяется по следующей формуле (2):

(2)

(2)

где: Кбл – коэффициент быстрой ликвидности;

Дс – денежные средства;

Кдз – краткосрочная дебиторская задолженность;

Кфв – краткосрочные финансовые вложения;

Кфо – краткосрочные финансовые обязательства.

Удовлетворительным обычно считается значение данного показателя 0,7-1.

Коэффициент текущей ликвидности (общий коэффициент покрытия) показывает степень покрытия текущими активами краткосрочных обязательств. Удовлетворительным считается коэффициент со значением больше 2,0. (формула 3)

(3)

(3)

где: Ктл – коэффициент текущей ликвидности;

Та – текущие активы;

Ко – краткосрочные обязательства.

Данные показатели позволяют определить способность предприятия оплатить свои краткосрочные обязательства в течение отчетного периода.

Рассчитаем показатели ликвидности для ТОО «Форпост-Караганда». Для расчета используем данные таблицы 4. Рассчитанные показатели ликвидности ТОО «Форпост-Караганда» отобразим в таблице 5.

Таблица 5. Показатели ликвидности ТОО «Форпост-Караганда» за период с 2008 по 2009 г.

| Показатели | 2008 г. | 2009 г. | Отклонения |

| Коэффициент абсолютной ликвидности | 0,006 | 0,02 | +0,014 |

| Коэффициент быстрой ликвидности | 1 | 0,4 | -0,6 |

| Коэффициент текущей ликвидности | 1,6 | 0,72 | -0,88 |

На основе таблицы 5, можно увидеть, что по данным ТОО «Форпост-Караганда» коэффициент абсолютной ликвидности составляет 0,006 на начало года, а на конец года 0,02. Таким образом, погасить свои обязательства в срочном порядке предприятие не смогло бы. Даже учитывая малую вероятность того, что все кредиторы предприятия одновременно предъявят ему свои долговые требования, и, принимая во внимание тот факт, что теоретически достаточным значением для коэффициента абсолютной ликвидности является значение 0,2. В связи с этим, учитывая допустимость сложившихся на предприятии условий, можно считать его неликвидным по составлению, как на начало, так и на конец 2008 года.

Коэффициент быстрой ликвидности определяется как отношение денежных средств, ценных бумаг и дебиторской задолженности к краткосрочным обязательствам. Этот показатель характеризует, какая часть текущих обязательств может быть погашена не только за счет наличности, но и за счет ожидаемых поступлений за отгруженную продукцию.

Показатель быстрой ликвидности представляет собой большой интерес для кредиторов ТОО «Форпост-Караганда». Нормативное значение данного показателя больше или равно 0,7. Значение показателя у предприятия на начало года соответствует указанному теоретическому значению - 1, а к концу года значительно ниже – 0,4, что свидетельствует о том, что ликвидность предприятия понижается.

Коэффициент текущей ликвидности позволяет установить, в какой степени кратности текущие активы покрывают краткосрочные обязательства. В общем случае нормативными считаются значения этого показателя, находящиеся в пределах от двух до трех.

Как видно, данный коэффициент на начало года ниже рекомендуемых значений, а к концу года понизился до 0,67, что является результатом уменьшения текущих активов на 22,7 %, при одновременном увеличении краткосрочных обязательств за данный период на 88,3 %.

Определим, какая часть собственных источников средств вложена в наиболее мобильные активы, то есть которыми можно относительно маневрировать. Для этого рассчитываем коэффициент маневренности, который определяется как отношение оборотного капитала к собственному капиталу.

Коэффициент маневренности капитала ТОО «Форпост-Караганда» на начало года составляет 31576,8 / 6293,9 = 5, то на конец года наблюдается дефицит оборотных средств. Это говорит о недостаточности собственных средств предприятия находящихся в мобильной форме. Имеется в виду уменьшение текущих активов при увеличении текущих обязательств.

В условиях недостаточности оборотных средств жизнеспособность предприятия будет зависеть от состояния и качества активов, то есть состава производственных запасов, спроса на продукцию, надежности покупателей, а также срочности его обязательств.

Показатели ликвидности и платежеспособности имеют устойчивую тенденцию к понижению, и их значение на 2009 год не удовлетворительное.

Для более полного анализа платежеспособности проведем оперативный анализ соотношения притока и оттока денежных средств предприятия по видам деятельности. Данные оперативного анализа представлены в таблице 6.

Таблица 6. Соотношение притока и оттока денежных средств по видам деятельности, тыс.тг.

| Показатель | Вид деятельности | Итого | ||

| Текущая | Инвестиционная | Финансовая | ||

| 2008 год | ||||

| Приток, + | +169952,3 | +11223,11 | +1239,39 | 182414,8 |

| Отток,- | -172120,2 | -12556,27 | -1147,3 | -185823,77 |

| Итого,(+-) | -2167,9 | -1333,16 | +92,09 | -3408,97 |

| Изменение остатка денежных средств, (+-) | - | - | - | -3408,97 |

| Рентабельность по потоку денежных средств: (приток – отток) / отток | -0,01 | -0,11 | 0,08 | -0,04 |

| Удельный вес притока, в % | 93,17 | 6,15 | 0,68 | 100 |

| Удельный вес оттока, в % | 92,63 | 6,76 | 0,62 | 100 |

| 2009 год | ||||

| Приток, + | +309204,33 | +11472,2 | +818,27 | 321494,8 |

| Отток,- | -306584,11 | -10475,9 | -874,04 | -317934,05 |

| Итого,(+-) | +2620,22 | +996,3 | -55,77 | +3560,75 |

| Изменение остатка денежных средств, (+-) | - | - | - | +3560,75 |

| Рентабельность по потоку денежных средств | 0,01 | 0,10 | -0,06 | 0,04 |

| Удельный вес притока,в% | 96,18 | 3,57 | 0,25 | 100 |

| Удельный вес оттока, в% | 96,43 | 3,29 | 0,27 | 100 |

Анализ таблицы 6 показывает, что большая часть движения денежных средств приходится на текущую деятельность. Удельный вес притока по текущей деятельности в 2009 году увеличился на 3,01 % по сравнению с 2008 годом и составил 96,18 %. Данное изменение обусловлено уменьшение удельного веса притока по финансовой деятельности на 0,43 %, что свидетельствует о уменьшении интереса предприятия к привлечению финансовых ресурсов. Удельный вес оттока по текущей деятельности увеличился в отчетном году на 3,8 % и составил 96,43 %, вследствие увеличения оттока денежных средств по финансовой деятельности на 0,35 % и значительного уменьшения оттока по инвестиционной деятельности (на 3,47 %) в связи с приобретением средств долгосрочного использования: основных средств; нематериальных активов, капвложений. Наблюдается увеличение рентабельности в отчетном году на 200 % общая рентабельность по потоку денежных средств получилась положительной, т. к. отток денежных средств больше притока на 3560,75 тысяч тенге, вследствие уменьшения оттока по инвестиционной и финансовой деятельности. Следовательно, полученных денежных средств оказалось достаточно для обеспечения всех расходов предприятия.

Несмотря на некоторые положительные изменения в соотношении притока и оттока денежных средств на предприятии, сохраняется вероятность риска неплатежеспособности предприятия, что объясняется разбалансированностью положительного и отрицательного денежных потоков предприятия во времени.

Финансовое положение предприятия находится в непосредственной зависимости от того, насколько быстро средства, вложенные в активы, превращаются в реальные деньги.

Как уже было выяснено ранее, отдельные виды активов предприятия имеют различную скорость оборота.

Исходная информация для расчетов показателей оборачиваемости по ТОО «Форпост-Караганда» за 2008 г. и 2009 г. представлена в таблице 6.

Таблица 7. Исходная информация для расчетов показателей оборачиваемости по ТОО «Форпост-Караганда» за 2008 г. и 2009 г. тыс.тенге

| Показатели | 2008 г. | 2009 г. | Отклонения гр. 3 – гр. 2 |

| Доход от реализации продукции без НДС | 182414,8 | 321494,8 | +139080 |

| Полная себестоимость по предприятию | 162771,1 | 286663 | +123891,9 |

| Доход от обычной деятельности до налогообложения | 7131,9 | 14806,2 | +7674,3 |

| Доход от обычной деятельности после налогообложения | 5447,8 | 12568,7 | +7120,9 |

| Средняя стоимость совокупных активов | 85929,6 | 111305,3 | +25375,7 |

| Средняя стоимость текущих активов | 75762,4 | 71619,4 | -4143 |

Как видно из таблицы 7, показатели доходов на предприятии за 2009 год повысились по сравнению с 2008 годом, что положительно характеризует эффективность деятельности предприятия, но снизилась средняя стоимость текущих активов и повысилась себестоимость произведенной продукции.

Средняя совокупность совокупных и текущих активов предприятия увеличилась, что положительно характеризует динамику имущественного состояния предприятия.

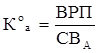

В общем случае скорость оборота активов или коэффициент оборачиваемости активов Ко.а можно определить по формуле 4:

(4)

(4)

где: Коа – коэффициент оборачиваемости активов предприятия;

ВРП – доход от реализации продукции (работ, услуг);

СВА – средняя величина активов предприятия.

Коэффициент оборачиваемости совокупных активов по ТОО «Форпост-Караганда» составил:

- за 2008 год Ко.а. = 182414,8: 85929,6= 2,1 раз;

- за 2009 год, Ко.а. = 321494,8: 111305,3 = 2,9 раз.

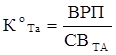

Соответственно, оборачиваемость текущих активов будет определяться как (формула 5):

(5)

(5)

где: КоТа – коэффициент оборачиваемости текущих активов предприятия;

ВРП – доход от реализации продукции (работ, услуг);

СВТА – средняя величина текущих активов предприятия.

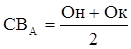

Средняя величина активов по данным баланса определяется по формуле 6:

(6)

(6)

где: Он, Ок – величина активов на начало и на конец периода.

Продолжительность одного оборота в днях определяется по формуле 7:

(7)

(7)

где: До – продолжительность одного оборота в днях;

КоТа – коэффициент оборачиваемости текущих активов предприятия;

Продолжительность одного оборота совокупных активов составила:

- за 2008 год = 360: 2,1 = 171 дней,

- за 2009 год = 360: 2,9 = 124 дня.

Коэффициент привлечения (высвобождения) оборотного капитала в связи с замедлением (ускорением) оборачиваемости текущих активов рассчитывается по формуле 8:

(8)

(8)

где: КОп(в) – коэффициент привлечения высвобождения оборотных средств;

ВРП – доход от реализации продукции (работ, услуг).

Динамику изменения рассчитанных показателей оборачиваемости текущих активов отчетного 2009 года по сравнению с 2008 годом отобразим в таблице 8.

Таблица 8. Динамика показателей оборачиваемости текущих активов ТОО «Форпост-Караганда» за 2008–2009 г.

| Наименование показателей | 2008 г. | 2009 г. | Отклонения гр. 3 – гр. 2 |

| Выручка от реализации без НДС, тыс.тенге | 182414,8 | 321494,8 | +139080 |

| Полная себестоимость, тыс.тенге | 162771,1 | 286663 | + 123891,9 |

| Средняя величина текущих активов, тыс.тенге | 75762,4 | 71619,4 | -4143 |

| Средняя величина совокупных активов, тыс.тенге | 85929,6 | 111305,3 | +25375,7 |

| Коэффициент оборачиваемости текущих активов (стр. 1 /стр. 3) | 2,4 | 4,5 | +2,1 |

| Коэффициент оборачиваемости совокупных активов (стр. 1 /стр. 4) | 2,1 | 2,9 | +0,8 |

| Продолжительность оборота текущих активов, (360/стр. 5) дни | 150 | 80 | -70 |

| Продолжительность оборота совокупных активов, (360/стр. 6) дни | 171 | 124 | -47 |

Как видно из таблицы 8, продолжительность оборота текущих активов уменьшилась на 70 дней, то есть средства, вложенные в анализируемом периоде в текущие активы, проходят полный цикл и снова принимают денежную форму на 70 дней меньше, чем в предыдущем периоде.

Таким образом, проведенный анализ ликвидности, платежеспособности и деловой активности свидетельствуют о крайне низких показателях, что требует проведения более точного анализа показателей финансовой устойчивости.

Далее произведем оценку структуры источников средств, которая вкупе с рассчитанными выше показателями позволит произвести анализ финансовой устойчивости анализируемого предприятия.

Оценка структуры источников средств производится как внутренними, так и внешними пользователями бухгалтерской информации.

Внешние пользователи - это банки, инвесторы, кредиторы. Они оценивают изменение доли собственных средств предприятия в общей сумме источников средств с точки зрения финансового риска. При заключении сделок риск нарастает с уменьшением доли собственных средств [19, с. 15].

Внутренний анализ структуры источника имущества связан с оценкой альтернативных вариантов финансирования деятельности предприятия. При этом основными критериями выбора служат условия привлечения заемных средств, их цена, степень риска, возможные направления использования и так далее. В общем случае вне зависимости от организационно-правовых форм собственности источниками формирования имуществ любого предприятия служат собственные и заемные средства.

Информация о величине собственных источников представлена в пассиве баланса. Пассивы отражают источники средств общества и состоят из собственного капитала и обязательств. Собственный капитал - это активы общества, после вычета из них обязательств и состоят из уставного капитала - стоимостное выражение совокупного вклада учредителей, собственников, в имущество предприятия при его создании. [20, c. 228]

Размер уставного капитала определяется учредительными документами и может быть изменен только по решению учредителей и внесению соответствующих изменений в учредительные документы.

К числу основных показателей финансовой устойчивости предприятия относятся: коэффициент независимости; коэффициент финансовой устойчивости; коэффициент финансирования.

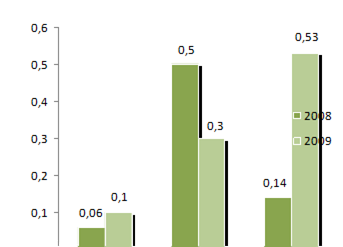

Определим значения всех коэффициентов для ТОО «Форпост-Караганда» по состоянию на начало и на конец отчетного периода – 2009 года. Рассчитанные коэффициенты отобразим в таблице 9.

Таблица 9. Коэффициенты финансовой устойчивости ТОО «Форпост-Караганда» за 2008–2009 г.

| Показатели | 2008 г. | 2009 г. | Отклонения гр. 3 – гр. 2 |

| Коэффициент независимости | 0,06 | 0,1 | +0,04 |

| Коэффициент финансовой устойчивости | 0,5 | 0,3 | -0,2 |

| Коэффициент финансирования | 0,14 | 0,53 | +0,39 |

По данным таблицы 9 можно сделать следующие выводы: коэффициент независимости характеризует долю средств, вложенных собственниками в общую стоимость имущества предприятия. Значение данного коэффициента по предприятию повысилось на конец года. Отклонение составило 4 %, что отрицательно характеризует финансовую устойчивость предприятия. Коэффициент независимости составляет лишь 5 % валюты баланса.

Коэффициент финансовой устойчивости на конец года уменьшается на 20 %. Большая часть имущества предприятия на конец года формируется за счет заемных источников. Уменьшение значения этих коэффициентов показывает, что риск предприятия максимальный; реализовав имущество, сформированного за счет собственных средств предприятие не погасит свои долговые обязательства.

Коэффициент финансирования на конец года коэффициент финансирования увеличивается на 39 %. Значение данного показателя позволяет говорить о достаточно низкой финансовой устойчивости предприятия и большом риске для его кредиторов.

Рассчитанные коэффициенты можно изобразить графически на рисунке 1.

Кн – коэффициент независимости;

Кфу – коэффициент финансовой устойчивости;

Кф – коэффициент финансирования.

Рисунок 1. Динамика показателей финансовой устойчивости предприятия ТОО «Форпост-Караганда» за 2008–2009 г.

В целом результаты оценки финансовой устойчивости ТОО «Форпост-Караганда» позволяют сделать вывод о том, что деятельность предприятия и в целом состояние его финансовой устойчивости можно охарактеризовать, как неудовлетворительное, потому что показатели финансовой устойчивости отрицательные, имеют тенденцию уменьшения на конец 2009 года.

Исследуем систему показателей эффективности деятельности предприятия. Наиболее интересными показателями являются рентабельность активов, рентабельность текущих активов, рентабельность инвестиций, рентабельность собственного капитала, рентабельность реализованной продукции.

Значение коэффициента рентабельность реализованной продукции показывает, какой доход имеет предприятие с каждого тенге реализованной продукции. Тенденция к его снижению может быть и "красным флажком" в оценке конкурентоспособности предприятия, поскольку позволяет предположить сокращение спроса на его продукцию.

Рассчитаем данные показатели для ТОО «Форпост-Караганда» за период 2008–2009 года и результаты расчета отобразим в таблице 10.

Таблица 10. Показатели эффективности деятельности ТОО «Форпост-Караганда» за 2008–2009 г.

| Показатель | Назначение | 2008 г. | 2009 г. |

| Рентабельность активов | Показывает, какой доход получает предприятие с каждого тенге, вложенного в активы | 6,3 % | 11 % |

| Рентабельность текущих активов | Показывает, какой доход имеет предприятие с каждого тенге, вложенного в текущие активы | 7 % | 17,5 % |

| Рентабельность инвестиций | Отражает эффективность использования средств, инвестированных в предприятие | 14,5 % | 17 % |

| Рентабельность Собственного капитала | Указывает на величину дохода, получаемого с каждого тенге, вложенного в предприятие | 86,5 % | 99 % |

| Рентабельность реализованной продукции | Показывает, какой доход, имеет предприятие с каждого тенге реализации | 2,9 % | 3,9 % |

Данные таблицы 10 позволяют составить аналитическое заключение о финансовом состоянии предприятия. В целом, по ТОО «Форпост-Караганда» наблюдается некоторое улучшение в использовании его имущества на конец 2009 года. С каждого тенге средств, вложенных в совокупные активы, предприятие в отчетном 2009 году получило прибыли на 11 %. Эффективность использования текущих активов предприятия составила 17,5 %. В отчетном 2009 году рентабельность собственного капитала составила 99 %. Интерес для анализа представляет также показатель рентабельности реализованной продукции. На каждый тенге реализованной продукции предприятие в отчетном году получило 3,9 % прибыли.

Анализируемое ТОО «Форпост-Караганда» для получения чистого дохода в размере 12568 тысяч тенге при величине выручки от реализации 321 тысяч тенге предприятие задействовало в отчетном году текущие активы в размере 71619,4 тысяч тенге (в среднем).

В заключение приведенного анализа финансового состояния составляется итоговая таблица 11 основных соотношений экономических показателей, характеризующих финансовое положение ТОО «Форпост-Караганда» за период 2008–2009 года.

Таблица 11. Сводная оценка финансового состояния ТОО «Форпост-Караганда», 2008–2009 года

| Показатели | 2008 г. | 2009 г. | Отклонения гр. 3 – гр. 2 |

| 1. Распределение активов (в % к валюте баланса - нетто): | |||

| 1.1 Краткосрочные активы | 81,3 | 50,7 | -30,6 |

| 1.2 Долгосрочные активы | 18,7 | 49,3 | +30,6 |

| 2. Распределение источников средств, % | |||

| 2.1 Заемные | 93,7 | 89,3 | -4,4 |

| 2.2 Собственные | 6,3 | 10,3 | + 4 |

| 3. Ликвидность и платежеспособность | |||

| 3.1 Отношение текущих активов к краткосрочным обязательствам | 1,6 | 0,72 | -0,88 |

| 3.2 Отношение ликвидных активов к краткосрочным обязательствам | 0,006 | 0,02 | + 0,014 |

| 4. Оборачиваемость, дн. | |||

| 4. 1 Совокупность активов | 171 | 124 | -47 |

| 4.2 Текущих активов | 150 | 80 | -70 |

| 5. Рентабельность, % | |||

| 5.1 Реализованной продукции | 2,9 | 3,9 | + 1 |

| 5.2 Собственного капитала | 86,5 | 99 | + 12,5 |

| 5.3 Текущих активов | 7 | 17,5 | + 10,5 |

| 5.4 Совокупных активов | 6,3 | 11 | + 4,7 |

По данным таблицы 11 можно сделать следующие выводы. В структуре источников имущества предприятия собственный капитал в начале года составлял лишь 6,3 %, но к концу года его доля выросла и составила 10,3 %. Соответственно этому преобладает доля заемных средств, которая снизилась с 93,7 % в начале года до 89,3 % в конце.

Ликвидность ТОО «Форпост-Караганда» характеризуется следующими соотношениями: величина коэффициента покрытия уменьшается к концу года на 88 %, что связано с уменьшением оборотных средств в сравнении с ростом краткосрочных обязательств; коэффициент срочности очень низкий как в начале, так и в конце года, что характерно для современного положения предприятий, не имеющих практически денежных средств из-за неплатежей. Коэффициенты ликвидности оказались ниже рекомендуемых значений.

Деловая активность предприятия, т. е. оборачиваемость активов на предприятии характеризуется повышением в сравнении с предыдущим годом: - на 47 дней сократился период оборота текущих активов, на 70 дней - совокупных активов. При этом предприятие испытывает дефицит собственных оборотных средств. Рост отдельных коэффициентов, характеризующих деловую активность отражает скорость оборота средств.

Динамика показателей эффективности деятельности предприятия характеризуется следующим. В отчетном году из-за наличия прибыли (дохода) рентабельность реализованной продукции составила 3,9 % собственного капитала 99 %, текущих активов – 17,5 %, а совокупных активов - 11 %.

В результате проделанного анализа мы выяснили реальное состояние финансового положения предприятия. ТОО «Форпост-Караганда» не является банкротом, но и не является абсолютно платежеспособным предприятием.

Платежеспособность предприятия показывает, что не все краткосрочные платежи предприятие может оплачивать вовремя. Финансовая устойчивость предприятия можно охарактеризовать как нормальную. Но есть тенденция к снижению финансовой устойчивости. Деловая активность предприятия тоже можно охарактеризовать как нормальную, но есть тенденция к снижению.

На основании этого мы видим, что финансовое состояние предприятия в условиях кризиса не пошатнулось. Это свидетельствует об относительно эффективном антикризисном управлении на предприятии. Но у предприятия все же есть небольшие проблемы с платежеспособностью, финансовой устойчивость и деловой активностью, которые, если вовремя не исправить, также может привести к банкротству. В связи с этим предприятию можно использовать в антикризисном управлении механизм финансовой стабилизации.

Основная роль в системе антикризисного управления предприятием отводится широкому использованию внутренних механизмов финансовой стабилизации. Это связано с тем, что успешное применение этих механизмов позволяет не только снять финансовый стресс угрозы банкротства, но и в значительной мере избавить предприятие от зависимости использования заемного капитала, ускорить темпы его экономического развития. Финансовая стабилизация предприятия в условиях кризисной ситуации последовательно осуществляется по таким основным этапам.

1. Устранение неплатежеспособности. В какой бы степени не оценивался по результатам диагностики банкротства масштаб кризисного состояния предприятия, наиболее неотложной задачей в системе мер финансовой его стабилизации является восстановление способности к осуществлению платежей по своим неотложным финансовым обязательствам с тем, чтобы предупредить возникновение процедуры банкротства.

2. Восстановление финансовой устойчивости (финансового равновесия). Хотя неплатежеспособность предприятия может быть устранена в течение короткого периода за счет осуществления ряда аварийных финансовых операций, причины, генерирующие неплатежеспособность, могут оставаться неизменными, если не будет восстановлена до безопасного уровня финансовая устойчивость предприятия. Это позволит устранить угрозу банкротства не только в коротком, но и в относительно более продолжительном промежутке времени.

3. Обеспечение финансового равновесия в длительном периоде. Полная финансовая стабилизация достигается только тогда, когда предприятие обеспечило длительное финансовое равновесие в процессе своего предстоящего экономического развития, т. е. создало предпосылки стабильного снижения стоимости используемого капитала и постоянного роста своей рыночной стоимости. Эта задача требует ускорения темпов экономического развития на основе внесения определенных корректив в отдельные параметры финансовой стратегии предприятия. Скорректированная с учетом неблагоприятных факторов финансовая стратегия предприятия должна обеспечивать высокие темпы устойчивого роста его операционной деятельности при одновременной нейтрализации угрозы его банкротства в предстоящем периоде.

Каждому этапу финансовой стабилизации предприятия соответствуют определенные ее внутренние механизмы, которые в практике финансового менеджмента принято подразделять на оперативный, тактический и стратегический.

Используемые вышеперечисленные внутренние механизмы финансовой стабилизации носят «защитный» или «наступательный» характер.

Оперативный механизм финансовой стабилизации, основанный на принципе «отсечения лишнего», представляет собой защитную реакцию предприятия на неблагоприятное финансовое развитие и лишен каких-либо наступательных управленческих решений.

Тактический механизм финансовой стабилизации, используя отдельные защитные мероприятия, в преимущественном виде представляет собой наступательную тактику, направленную на перелом неблагоприятных тенденций финансового развития и выход на рубеж финансового равновесия предприятия.

Стратегический механизм финансовой стабилизации представляет собой исключительно наступательную стратегию финансового развития, обеспечивающую оптимизацию необходимых финансовых параметров, подчиненную целям ускорения всего экономического роста предприятия.

Ускоренная ликвидность оборотных активов, обеспечивающая рост положительного денежного потока в краткосрочном периоде, достигается за счет следующих основных мероприятий:

- ликвидации портфеля краткосрочных финансовых вложений;

- ускорения инкассации дебиторской задолженности;

- снижения периода предоставления товарного (коммерческого) кредита;

- увеличения размера ценовой скидки при осуществлении наличного расчета за реализуемую продукцию;

- снижения размера страховых запасов товарно-материальных ценностей;

- уценки трудноликвидных видов запасов товарно-материальных ценностей до уровня цены спроса с обеспечением последующей их реализации и других.

Ускоренное частичное дезинвестирование внеоборотных активов, обеспечивающее рост положительного денежного потока в краткосрочном периоде, достигается за счет следующих основных мероприятий:

- реализации высоликвидной части долгосрочных финансовых инструментов инвестиционного портфеля;

- проведение операций возвратного лизинга, в процессе которых ранее приобретенные в собственность основные средства продаются лизингодателю с одновременным оформлением договора их финансового лизинга;

- ускоренной продажи неиспользуемого оборудования по ценам спроса на соответствующем рынке;

- аренды оборудования, ранее намечаемого к приобретению в процессе обновления основных средств и других.

Ускоренное сокращение размера краткосрочных финансовых обязательств, обеспечивающее снижение объема отрицательного денежного потока в краткосрочном периоде, достигается за счет следующих основных мероприятий:

- пролонгации краткосрочных финансовых кредитов;

- реструктуризации портфеля краткосрочных финансовых кредитов с переводом отдельных из них в долгосрочные;

- увеличения периода предоставляемого поставщиками товарного (коммерческого) кредита;

- отсрочки расчетов по отдельным формам внутренней кредиторской задолженности предприятия и других.

Цель этого этапа финансовой стабилизации считается достигнутой, если устранена текущая неплатежеспособность предприятия, т. е. объем поступления денежных средств превысил объем неотложных финансовых обязательств в краткосрочном периоде. Это означает

|

из

5.00

|

Обсуждение в статье: Анализ финансовой устойчивости предприятия |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы