|

Главная |

Предварительная группа

|

из

5.00

|

Подбор специалистов для участия в экспертном опросе, начинается с определения научных, технических и административных проблем, непосредственно связанных в решением поставленной задачи.

Составляется список компетентных в необходимых областях лиц, который служит основой для выбора экспертов.

Формирование группы потенциальных экспертов начинается методом «снежного кома». Оценив число возможных кандидатов в эксперты, решается вопрос о численности экспертной группы.

Оптимальное количество вряд ли возможно определить точно, но очевидно, что в малой группе экспертов на итоговую оценку оказывает излишнее влияние оценка каждого из экспертов. Слишком большое число экспертов затрудняет формирование согласованного мнения. Кроме того, при увеличении числа участников уменьшается роль нестандартных мнений, отличающихся от мнения большинства, но не всегда оказывающихся неправильными.

Принципиальное значение имеет возможность обеспечения «равноправия» учёных-специалистов различных направлений, различного уровня компетентности с учётом специфики исследуемой проблемы.

Тем не менее, можно установить некоторые общие требования, подразумевающие выяснение следующих параметров:

а) компетентность потенциального эксперта в исследуемой области;

б) эрудированность в смежных областях;

в) учёная степень;

г) звание;

д) стаж научной или практической работы в определённой сфере;

е) должностное положение;

ж) принципиальность;

з) объективность;

и) способность творчески мыслить;

к) интуиция.

Реестр качеств, которыми должен обладать «идеальный» эксперт, с которым предпочтительно работать:

1. креативность, то есть способность творчески решать задачи, метод решения которых полностью или частично не известен

2. эвристичность, то есть способность видеть или создавать неочевидные проблемы

3. интуиция — способность делать заключения об исследуемом объекте без осознания пути движения мысли к этому заключению

4. предикаторность, то есть способность предсказывать, предчувствовать будущее состояние исследуемого объекта

5. независимость, то есть способность противопоставлять предубеждениям и массовому мнению свою точку зрения

6. всесторонность, то есть способность видеть проблему с различных точек зрения.

Рабочая группа

Для отбора специалистов в рабочую группу используют некоторые простые статистические способы и приемы, а также их комбинацию.

Так, подбор экспертов может быть:

1. экспериментальным (с использованием тестирования, проверки эффективности их прежней экспертной деятельности)

2. документальным (на основе социально-демографических данных)

3. при помощи голосования (на основе аттестации потенциальных экспертов их коллегами)

4. при помощи самооценки (оценка степени компетентности изучаемой проблемы, которая дается самим потенциальным экспертом).

Кроме указанных способов возможен расчёт достоверности и точности экспертных оценок, представленных каким-либо из потенциальных экспертов в прошлом. В этом случае специалистов-экспертов можно рассматривать как «прибор», дающий информацию о вероятности каких-либо предстоящих событий или гипотез, объясняющих происходящие события. Следует определить точность и достоверность этой информации, подобно тому, как это делается для измерительных приборов. Рассматривая эксперта именно в таком ключе, определяют достоверность и точность его оценок по результатам прошлой деятельности. Для этого рассчитывают степень надёжности эксперта, под которой понимается относительная частота случаев, когда эксперт приписал наибольшую вероятность гипотезам, впоследствии подтвердившимся (то есть количество прогнозов, сделанных экспертом вообще делится на количество сбывшихся прогнозов). Под степенью точности эксперта при вынесении им суждения о значении вероятности для некоторого события понимается степень соответствия его персональной оценки корректности того класса гипотез, которым он приписал эту вероятностную оценку. Понятие надёжности и точности эксперта базируется на предположении о том, что существует класс задач для решения которых эксперт либо подходит, либо не подходит.

Формы проведения

Выбор вариантов работы с экспертами (очная или заочная форма) определяется спецификой проблемы и ситуацией. Очные варианты работы с экспертами позволяют собрать более качественную информацию, хотя есть сложности организационного порядка и взаимовлияния экспертов. Заочные же формы работы с экспертами дают возможность пренебрегать географическими рамками при опросе экспертов, исключает взаимовлияние их, однако делает работу экспертных групп не оперативной.

Очный опрос

а) Свободное интервью экспертов. Имеет разведывательную цель и чаще используется, когда необходимо более точно представить проблему, уточнить некоторые нюансы, чётче интерпретировать употребляемые понятия и наметить основные направления исследования. Число интервьюируемых экспертов здесь невелико (10-15), но главное — чтобы подобранные эксперты были представителями разных в профессиональном и научном отношении точек зрения. Такое интервью проводится опытным социологом.

б) Анкетный опрос экспертов.

в) «Мозговой штурм», «Мозговая атака» — прямой обмен мнениями, стимулирование наблюдения. Основная цель — нахождение решения или путей решения какой-либо научной или практической проблемы.

Заочный опрос

а) Почтовый анкетный опрос экспертов

б) Дельфийская техника — многократный почтовый анкетный опрос одной и той же группы экспертов с применением шкалированных оценок. Цель данного вида опроса экспертов — сопоставление тщательно скорректированной программы последовательных индивидуальных опросов, направленной на уменьшение группового влияния, возникающего при совместной работе экспертов. Суть метода — в интерактивных циклах, обеспечивающих обратную связь: после первого опроса экспертов и обработки его результатов, итоги сообщаются участникам экспертной группы. Они должны либо подтвердить свою точку зрения, высказанную на предыдущем этапе, и если она значительно отличается от мнения большинства, развернуто ее мотивировать, либо изменить свою оценку в соответствии с мнением большинства участников. Затем снова производят обработку информации, результаты вновь рассылаются экспертам и так до тех пор, пока не прекратится «эффект интерактивных циклов», то есть пока новые туры опроса не перестанут давать статистически значимое увеличение согласованности оценок экспертов (обычно это достигается на 4-5 туре опроса). Очевидно, что данный вид работы с экспертами весьма трудоемок и сложен, хотя использование дельфийской техники имеет и свои преимущества: обеспечивается анонимность опроса путем исключения взаимодействия экспертов; установление обратной связи в виде сообщения обработанной информации о согласованной точке зрения экспертов на предыдущих этапах опроса; исключения взаимовлияния экспертов. Метод Дельфы не имеет целью достичь полное единство мнений экспертов по существу вопроса, поэтому несмотря на сближение точек зрения, различие во мнениях экспертов все равно будет существовать. Недостатком данного вида опроса экспертов является зависимость оценок, данных экспертами от формулировок вопросов и аргументации; влияние общественного мнения на экспертов.

Одним из наиболее ответственных этапов обработки собранной информации является согласование экспертных мнений, что может быть сделано на основе одного из следующих правил: - правило большинства - выбирается та оценка явления или то решение задачи, которых придерживается большинство экспертов (однако, надо заметить, нередки ситуации, когда эксперты, дающие более достоверные оценки, оказываются в меньшинстве); - правило авторитета - выбирается то решение, к которому склоняются самые авторитетные эксперты (в этом случае каждому эксперту должен быть приписан "вес", учитывающий его уровень компетентности); - правило средней оценки - определяется либо простая, либо взвешенная средняя оценка мнений экспертов.

Описание методики:

Методику экспертного опроса используют в качественных исследованиях довольно сложных проблем. Респондентами в таких исследованиях являются эксперты в обсуждаемом вопросе, т.е. люди, владеющие определенной информацией в силу своего профессионального опыта. Это - директора, топ-менеджеры компаний, специалисты отдельных направлений, чиновники, экономические и политические обозреватели и др.

Интервью с респондентом проходит по заранее составленному сценарию обсуждения исследуемой темы. Если происходит отклонение от сценария, интервьюер наводящими вопросами тактично возвращает респондента в русло обсуждения. Содержание интервью записывается на диктофон или в регистрационный лист. Затем все собранные записи интервью сопоставляются и анализируются.

Возможности методики:

Глубинные интервью относятся к качественным методам исследования. Получаемая информация анализируется не по процентным соотношениям, а по общим, наиболее выраженным тенденциям, отношению к существующему положению, оптимальным способам решения проблем, прогнозам развития ситуации и т.д. По сути, экспертный опрос - это сформулированное мнение профессионалов, разбирающихся в своем деле, как никто другой.

1.3 Выявление необходимости проведения оптимистического и пессимистического анализа. Метод бальных ранговых оценок

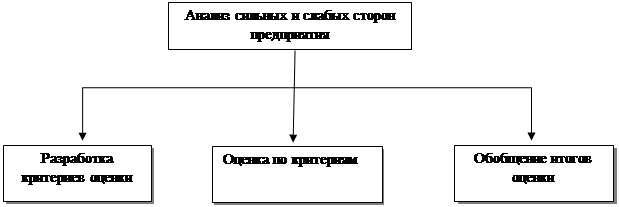

Для оценки сильных и слабых сторон определяют критерии по всем важнейшим сферам ответственности предприятия. После этого составляют соответствующий вопросник. Критерии можно устанавливать на внутрифирменном семинаре менеджеров.

Предложения руководителей и менеджеров предприятия по критериям оценки сводят в каталог, включающий, например, такие позиции:

1) цены;

2) дизайн продуктов;

3) ремонтопригодность изделий;

4) простота эксплуатации изделий;

5) программа дополнительных услуг;

6) качество продукции;

7) соотношение цены и качества;

8) упаковка;

9) срок жизни продуктов;

10) возможности применения;

11) нормы безопасности;

12) качество сырья;

13) цены на сырье и материалы;

14) производственные затраты;

15) сервис;

16) технический уровень;

17) ноу-хау;

18) маркетинг;

19) рыночная доля;

20) имидж;

21) сроки поставки;

22) система распределения;

23) условия оплаты продукции;

24) дебиторская задолженность;

25) производительность;

26) творчество;

27) НИОКР.

Затем разработанные критерии могут быть сгруппированы по областям ответственности и оцениваться по различным шкалам, например, от +3 до -3 или от 0 до +3. В последнем случае оценка 0 означает полное отсутствие, 1 - очень незначительное, 2 - хорошее, 3 - максимальное соответствие критерию. Другая шкала предполагает оценки от 1 до 9 баллов: 1 балл - "очень хорошо", 5 - "средне", 9 - "очень плохо". (Оценка может проводиться также только по трем категориям: "сильно", "средне" и "слабо")[11]

Рисунок 4 - Анализ сильных и слабых сторон предприятия

Менеджерам следует предложить в течение 5-10 минут спонтанно высказать свое мнение об отдельных критериях. Чтобы каждый участник дискуссии мог объективно дать свою оценку состоянию собственного предприятия, анкеты должны быть анонимны.

В некоторых случаях можно попросить заполнить анкеты 10-20 важнейших покупателей. Это позволит руководству предприятия получить мнение главных клиентов о предприятии. Таким же образом от важнейших клиентов получают дополнительную информацию о конкурентах.

Отмеченные крестиком оценки по каждому критерию суммируются и делятся на число участников. Получаются обладающие информационной ценностью средние оценки, которые вносятся в сводный формуляр. По этим оценкам строят ломаную линию, представляющую собой профиль сильных и слабых сторон предприятия.

Обобщение итогов анализа предполагает обсуждение позитивных и негативных оценок предприятия. Участники внутрифирменного семинара должны иметь возможность для открытой критики.

После исчерпывающего обсуждения, в первую очередь слабых сторон предприятия, целесообразно установить новые цели и разработать планы мероприятий, чтобы как можно быстрее устранить слабые стороны

Анализ сильных и слабых сторон предприятия помогает улучшить стратегическое планирование. Сильные стороны предприятия можно еще усилить. При помощи целенаправленных мероприятий руководство и менеджеры предприятия могут превратить слабые стороны в сильные. При этом необходимо помнить, что для реализации мероприятий руководство должно предоставить соответствующие средства, позволяющие обеспечить непрерывность процесса

Предприятиям следует реалистично оценивать риски, чтобы обеспечить свою безопасность. Предпосылка снижения рисков - своевременное выявление прежде всего слабых сторон, представляющих известную опасность для предприятия.

Для минимизации рисков необходимо один раз в год проводить анализ сильных и слабых сторон предприятия, который позволит выяснить, откуда грозит опасность. Результаты такого анализа образуют базу для совершенствования деятельности предприятия. Они показывают, следует или нет изменять политику предприятия и каким образом нужно уточнять планирование, улучшать контроль и регулирование, совершенствовать организационную структуру и модернизировать информационную систему менеджмента, чтобы своевременно информировать руководство предприятия об отклонениях от установленных целей.

Исследования показали, что многие предприятия подвергаются опасностям и рискам, которых могли избежать, если бы своевременно устраняли свои слабые стороны. Другие предприятия попадают в трудное положение из-за того, что их руководство не позаботилось о выявлении рисков, вызванных принимаемыми решениями, и не подумало о влиянии этих решений на безопасность предприятия. В некоторых случаях руководство предприятия придерживается принятой предпринимательской политики и уже достигнутых целей, несмотря на то, что давно назрела необходимость коренного изменения политики.

Успешно действующие предприятия быстро приспосабливаться к меняющимся рыночным условиям. Другие же предприятия не во всех сферах своей деятельности хорошо организованы и сформированы; они проводят политику, не соответствующую их возможностям и ограничениям.

Чаще всего слабыми сторонами на предприятии оказываются:

а) администрация;

б) финансы;

в) маркетинг и сбыт;

г) производство;

д) материально-техническое обеспечение;

е) организация;

ж) производственный учет;

з) персонал;

и) НИОКР.

Положение в этих сферах деятельности необходимо ежегодно тщательно анализировать при помощи анкет.

Сделаем выводы, что при поиске сильных и слабых строи требуется тесная кооперация всех менеджеров предприятия. Они могут отметить в анкетах уже выявленные недостатки и источники опасностей. Работа с анкетами развивает у менеджеров способность к широкому комплексному мышлению и инициирует поиск возможных и скрытых слабых сторон.

Однако сами по себе анкетные данные только показывают проблемы, но не решают их. Менеджеры должны внести предложения по улучшению ситуации в своих подразделениях. После всестороннего рассмотрения и согласования предложений с руководством предприятия следует разработать планы мероприятий. И, наконец, менеджеры всех заинтересованных подразделений должны взять на себя консультирование и помощь при реализации этих мероприятий. Тогда на предприятии улучшится и кооперативный стиль управления. В должностных инструкциях нужно указать, кто из менеджеров несет ответственность за реализацию отдельных мероприятий, а кто должен только консультировать подразделения.

2. СТРАТЕГИЧЕСКИЙ АНАЛИЗ НА ПРИМЕРЕ КРАСНОДАРСКОГО ФИЛИАЛА БАНКА «ВОЗРОЖДЕНИЕ» (ОАО)

2.1 Краткая характеристика Банка «ВОЗРОЖДЕНИЕ» (ОАО)

Коммерческий банк «ВОЗРОЖДЕНИЕ» (ОАО) был создан в 1991 году (дата регистрации 31.03.1991).

Банк «Возрождение» является одним из крупнейших кредитно-финансовых учреждений России (по данным ЦБ РФ, входит в число 30-ти крупнейших банков России) и развивается как персональный банк для корпоративных и частных клиентов, предоставляющий финансовые услуги в регионах своего присутствия.[12]

В настоящее время банк «Возрождение» обслуживает около 1,2 млн розничных клиентов. Банк включен в систему страхования вкладов и традиционно входит в ТОП-10 крупнейших российских банков по объему привлеченных средств частных клиентов, уделяя большое внимание сбалансированному развитию активов и источников их фондирования. Более 40% пассивов банка представлено вкладами частных лиц.

Банк «Возрождение» ориентирован на развитие и поддержку предприятий малого и среднего бизнеса. Клиентами банка являются более 49 тыс. предприятий перерабатывающих отраслей, строительства, транспорта, сельского хозяйства и других направлений. По результатам опубликованного в 2007г. исследования лояльности корпоративных клиентов, подготовленного международным маркетинговым агентством Taylor Nelson Sofres (TNS), индекс лояльности банка «Возрождение» находится на уровне 10% сильнейших банков Европы и мира: 85 из каждых 100 опрошенных корпоративных клиентов считают банк основным для своей компании и лояльны ему.

Филиальная сеть банка «Возрождение» насчитывает 176 офисов в 20-ти регионах страны, собственная сеть банкоматов составляет более 600 устройств. В банке работают шесть специализированных ипотечных центров, в которых предоставляется перечень максимально возможных услуг по оформлению ипотечных сделок. Банк концентрирует свои усилия на развитии розничной сети в Центральном, Северо-западном и Южном регионах России.

В ноябре 2007 г. банк эмитировал миллионную банковскую карту, все карты банка — чиповые. Банк «Возрождение» является Principal Member международных платежных систем Visa и MasterCard с 1998г. Собственный процессинговый центр банка действует с 1998 года. Развитая инфраструктура позволила банку реализовать 7 тыс. зарплатных проектов для своих корпоративных клиентов. Более 100 тыс. держателей карт пользуются информационным сервисом «Ваш счет 7Х24», который позволяет получать информацию о состоянии счета круглосуточно в режиме реального времени в виде SMS и через Интернет. Банк «Возрождение» обслуживает 1,8 тыс. торгово-сервисных предприятий по приему банковских карт для оплаты товаров и услуг.

Акционерами банка «Возрождение» являются более 7 тысяч физических и юридических лиц, многие из которых стали акционерами более 10 лет назад. Банк «Возрождение» — один из немногих российских банков, чьи акции находятся в свободном обращении на фондовых биржах России и зарубежных стран. В 2007г. банк разместил 20-ю эмиссию акций, по итогам которой количество акций банка выросло до 25 млн. штук. Собственный капитал банка в результате успешного размещения увеличился на 4,6 млрд. рублей. По мнению «Standard&Poor’s» банк «Возрождение» является наиболее прозрачным из российских банков с позиции акционеров и инвесторов. Надежность банка «Возрождение» подтверждена международным рейтинговым агентством Moody’s Investors Service, которое в 2007г. повысило все ранее присвоенные рейтинги. Прогноз по всем рейтингам «стабильный».

Банк предоставляет финансовую отчетность по Международным Стандартам Финансовой Отчетности (МСФО) с 1991 г. Аудитором банка является ЗАО «ПрайсвотерхаусКуперс Аудит».

Банк «Возрождение» имеет лицензии на осуществление следующих видов деятельности: на право привлечения во вклады и размещения драгоценных металлов, осуществления иных операций с драгоценными металлами в соответствии с законодательством Российской Федерации, на осуществление брокерской деятельности, лицензия профессионального участника рынка ценных бумаг; осуществление деятельности специализированного депозитария инвестиционных фондов и паевых инвестиционных фондов; лицензия биржевого посредника, совершающего товарные фьючерсные и опционные сделки в биржевой торговле; осуществление строительства зданий и сооружений I и II уровней ответственности в соответствии с государственным стандартом; осуществление разработки, производства шифровальных (криптографических) средств, защищенных с использованием шифровальных (криптографических) средств информационных и телекоммуникационных систем.

Банк «Возрождение» реализует четкую стратегию развития, направленную на обеспечение долговременного роста стоимости бизнеса в интересах всех групп своих акционеров. Банк придерживается консервативного подхода к управлению рисками и формированию планов роста, что способствует устойчивости бизнес-модели банка и ее адаптируемости к постоянно меняющимся рыночным условиям.

Стратегическим приоритетом банка «Возрождение» является высокое качество взаимоотношений с клиентами на основе ценностных ориентиров — отзывчивости, человечности, надежности. Со многими клиентами банк связывают долговременные партнерские отношения. За многолетнюю историю работы вместе с ними практически без потерь прошли самые сложные времена – финансовый кризис 1998 года, «кризис доверия» 2004 года.

Банк ориентируется на формирование клиентской базы, оптимально диверсифицированной по отраслевому, региональному признакам, а также по масштабам бизнеса. Основу клиентов «Возрождения» составляют средние и малые предприятия, занятые в отраслях, ориентированных на потребительский спрос, которые характеризуются высокой степенью лояльности. Расширение работы в этом сегменте является одной из важнейших задач банка «Возрождение». Розничными клиентами в основном выступают сотрудники обслуживающихся в банке предприятий, широкие слои активного населения в регионах присутствия банка, пенсионеры.

С точки зрения географии присутствия первостепенное внимание банк уделяет таким динамично развивающимся регионам, как Московская область, Юг европейской части России, а также Северо-Западный регион.

Целью банка является достижение синергетического эффекта от расширения объемов работы в корпоративном и розничном сегментах. Такой подход при формировании клиентской базы существенно снижает степень рисков, которые приходится принимать в своей работе, и в конечном итоге является важным условием надежности и стабильности банка «Возрождение» в условиях динамично меняющегося рынка.

Важнейшим пунктом стратегии является создание эффективной сети продаж, удобной и доступной для клиентов банка. Банк ориентируется на расширение банкоматной сети в регионах присутствия, превращая каждый банкомат в многофункциональный пункт круглосуточного автоматизированного обслуживания. Однако с внедрением новых технологий все большее количество операций банк переносит в интерактивную сферу, делая их доступными по сети Интернет и каналам мобильной связи.

У менеджмента банка есть четкое понимание того, в каких направлениях создавать необходимые для клиентов финансовые продукты. Сегодня банк «Возрождение» делает ставку на технологичность предложения и считает это одним из важнейших факторов укрепления конкурентных позиций на рынке и повышения качества клиентского обслуживания. Кроме того, наращивание технологического потенциала является важным условием для обеспечения роста рентабельности операционной деятельности и эффективности системы управления рисками.

Благодаря крайне консервативной политике фондирования сегодня банк остается устойчивым к неопределенности на рынках капитала. Допустимая доля средств, привлекаемых банком с рынка, установлена на уровне 10% от совокупных обязательств. Основными источниками фондирования для банка «Возрождение» выступают средства корпоративных и частных клиентов.

Текущие бизнес-задачи банка предусматривают наращивание устойчивой ресурсной базы, в том числе формирование долгосрочных ресурсов, сохранение высокого качества кредитного портфеля, а также повышение эффективности операционной деятельности за счет развития кросс-продаж и увеличения доли непроцентных доходов.

Стратегия банка «Возрождение» предусматривает постоянное совершенствование системы корпоративного управления в соответствии с лучшей мировой практикой и интересами акционеров. По признанию международного эксперта – компании Standard&Poor’s – в 2006 и 2007 годах банк «Возрождение» признавался лидером по прозрачности с позиции акционеров среди российских банков. Прозрачность бизнеса является важнейшим условием успешной реализации задач «Возрождения» в области управления капиталом.

2.2 Выявление проблем развития банка и ключевых факторов успеха посредством SWOT- анализа

Для проведения анализа потребовалось изучение необходимых документов («Продуктовая линейка Банка», «Кредитная Политика», инструкции).

Таблица 1- SWOT-анализ банка «Возрождение» (ОАО).

| Преимущества | Слабости | Субъекты | ||

| Текущий момент | Будущее время | Текущий момент | Будущее время | |

| Возможность оформления кредитов в условиях кризиса, высокие проценты по вкладам, персональный подход | Низкие проценты по кредитам, присвоение каждой группе клиентов персонального менеджера | Сравнительно нерасширенная сеть банкоматов с функцией сash-in | __ | Клиенты |

| Развитие банка, внедрение инноваций, тенденции к развитию, завоевание доверия среди населения | Инвестирование, выход на лидирующие позиции среди банков России, высокая конкурентоспособность | Сложность отбора специалистов в области инноваций и нововведений, обучение персонала | Ошибки персонала, ведущие к потере клиентов. | Топ-менеджеры |

| Стабильная прибыль (дивиденды) | Улучшение позиций на рынке банковских услуг | Необходимость повышения ставок по вкладам, уменьшение маржинальной прибыли | __ | Инвесторы, акционеры, собственники |

| Стабильная оплата труда, возможность карьерного роста | Рост заработной платы, ежеквартальное премирование. | Нехватка обучения, курсов повышения квалификации для осуществления инновационных программ | Персонал | |

| Возможности | Угрозы | Субъекты | ||

| Текущий момент | Будущее время | Текущий момент | Будущее время | |

| Возможность быстрого и лёгкого решения финансовых вопросов благодаря существующим программам для клиентов Банка | __ | Снижение ставки рефинансирования, ведущее к падению процентов по вкладам | __ | Клиенты |

| Господдержка | Увеличение кредитного портфеля | В связи с сезонностью сокращение объемов выдаваемых кредитов | Высокая конкуренция на рынке. Убытки, связанные с покрытием непогашенных кредитов, создание больших резервов | Топ-менеджеры |

| Банк входит в число 30-ти крупнейших банков России | Расширение сети филиалов | Нестабильная ситуация на фондовом рынке. | Понижение суммы дивидендов | Инвесторы, акционеры, собственники |

| Высокая оценка специалистов Банка на рынке труда | Повышение в должности | Аттестации, проверка знаний. Выявление соответствия занимаемой должности | Большое насыщение рынка труда специалистами(схожих профессий) | Персонал |

На основании проведенного анализа можно обозначить выявленные факторы:

Преимущества - стабильное состояние банка на сегодняшний день позволяет клиентам банка решать свои финансовые вопросы, топ-менеджерам разрабатывать инновационные проекты, персонал имеет достойное денежное вознаграждение.

Слабости - возникающие неудобства клиентов, в связи с небольшим количеством банкоматов с функцией cash-in, для топ-менеджеров банка проблемой становится подготовка персонала, адаптация организации к инновациям. В свою очередь, персоналу необходимо повышение своих профессиональных знаний, проведения курсов.

Возможности - для клиентов возможности заключаются в получении кредитов по специальным программам, для топ-менеджеров- госпрограммы, проводимые в настоящее время, стабилизируют работу банков, способствуют их более устойчивому состоянию на рынке.

Угрозы - со стороны клиентов, существует страх увеличение процентных ставок по кредитов, а так же падения ставок по вкладам. Перед топ-менеджерами возникают риски увеличения просроченной задолженности, создания больших резервов. Для инвесторов угрозой нестабильная ситуация на фондовом рынке, понижение прибыльности. Для персонала существует угроза увольнения, в связи с недостаточным уровнем подготовки.

Далее определим, как необходимо использовать результаты SWOT- анализа

Таблица 2- Применение результатов SWOT-анализа.

| Что делать | Направления, в которых сочетаются преимущества и возможности |

| Что развивать | Направления, в которых использование возможностей ограничено слабостями компании |

| С чем бороться | Направления, в которых у компании есть преимущества, но имеются угрозы |

| Что исключить | Направления, в которых компания имеет слабости, и присутствуют серьезные угрозы |

Также проведем анализ сильных и слабых сторон организации (Банка) по методу экспертного опроса (приложение В).

Выявив слабые и сильные стороны, возможности и угрозы, делаем следующие выводы:

Банк «Возрождение» имеет лояльное отношение уже имеющихся клиентов, но для привлечения новых необходимо вводить новые программы, услуги, банковские продукты с учетом высокой конкуренции на рынке банковских услуг. А для этого просто необходимы нововведения.

Выявив слабые и сильные стороны, возможности и угрозы, делаем следующие выводы:

Банк «Возрождение» имеет лояльное отношение уже имеющихся клиентов, но для привлечения новых необходимо вводить новые программы, услуги, банковские продукты с учетом высокой конкуренции на рынке банковских услуг. А для этого просто необходимы нововведения.

Определим понятие инноваций в целом, а также применимо к Банку:

В современных условиях основной фактор банковской деятельность - это стратегия постоянных нововведений и вот почему. Во-первых, банки проявляют постоянную заботу о приумножения капитала за счет предложения новых услуг своим клиентам. Во-вторых, для того, чтобы выжить в условиях рынка банки вынуждены внедрять инновации во всех сферах своей деятельности. В- третьих, банки должны развивать новые дорогостоящие банковские технологии. Именно научно- технический прогресс сейчас связывается с понятием инновационного процесса.

Инновация- это использование в той или иной сфере общественной деятельности (в экономических, финансовых, правовых и социальных отношениях; в производстве, науке, культуре и образовании и т.д.) результатов интеллектуального труда, технологических разработок, направленных на совершенствование социально- экономической деятельности.

Значение термина «инновация» зависит от конкретной цели исследования, измерения или анализа объекта. Современная экономическая теория различает пять основных типов инноваций:

1. Введение нового продукта (товарная инновация)

2. Введение нового метода производства (технологическая инновация)

3. Создание нового рынка товаров или услуг (рыночная инновация)

4. Реорганизация структуры управления (управленческая инновация)

Инновационный процесс (ИП)- это последовательность действий, в ходе которых инновация проходит стадии от рождения идеи до реализации продукта или услуги и распространения в хозяйственной практике и общественной деятельности. В отличие от научно- технического прогресса (НТП) инновационный процесс не завершается внедрением новой технологии и появлением нового продукта на рынке. Этот процесс продолжается и после внедрения, ибо новый продукт совершенствуется, становится более эффективным и приобретает новые потребительские свойства.

Процесс внедрения инноваций должен выступать объектом управления. Комплексный характер инноваций, их разнообразие и многосторонность требуют серьезной разработки и обоснованной классификации.

По степени рыночной новизны различают инновации для мировой отрасли, для отрасли в стране, для данного предприятия или группы компаний. Классификация инноваций с учетом направления и выбора метода управления ИП приведена в таблице 3 :

Таблица 3-Классификация инноваций

| КЛАССИФИКАЦИОННЫЙ ПРИЗНАК | КЛАССИФИКАЦИОННЫЕ ГРУППИРОВКИ ИННОВАЦИЙ | ||

| Область применения | Управленческие, организационные, социальные, промышленные | ||

| Результат научно-исследовательских разработок | Научно-технические, технологические, конструкторские, производственные, информационные | ||

| Темпы осуществления | Равномерные, неравномерные (быстрые, медленные, нарастающие, затухающие, скачкообразные) | ||

| Степень интенсивности применения | Бум, равномерная, массовая, слабая | ||

| Масштабы реализации |

| ||

| Результативность применения | Высокая, низкая, стабильная | ||

| Эффективность применения | Экономическая, социальная, экологическая |

Существуют также определенные типы инноваций, позволяющие их квалифицировать по следующим критериям:

а) По занимаемой глубине вносимых изменений - радикальные (базовые), улучшающие, модификационные (частные);

б) По занимаемой степени распространения - единичные и диффузные;

в) По занимаемому месту в производственном цикле - сырьевые, обеспечивающие (технологические), продуктовые;

г) По занимаемой доле рынка - локальные, системные, стратегические;

д) По потенциал и степени новизны - радикальные, комбинаторные (смешанные), совершенствующие (развивающие).

Нововведения в банковском бизнесе это не только технические и технологические разработки, но и реализация новых форм деятельности, новых товаров и услуг. Инновации- это фактор стабильности экономического роста банка[14].

В современном экономическом пространстве перед коммерческими банками стоят три важнейших задачи:

1. Расширение спектра розничных банковских услуг,

2. Внедрение высокотехнологичного современного оборудования,

3. Повышение профессионального уровня и квалификации банковских работников.

Все внедряемые банковские продукты и услуги представляют собой инновации. По сути, новая розничная банковская услуга - это комбинированная форма банковского обслуживания, появившаяся в результате проведения маркетинговых исследований потребностей регионального рынка.

Характерами любой инновации являются:

а) Новизна (уникальность);

б) Удовлетворение потребительского спроса;

в) Практическая реализуемость.

Необходимо обосновать понятие «новизны» по отношению к внедрению новых банковских розничных услуг:

1. Любая розничная услуга, самостоятельно разработанная банком и не имеющая аналогов на рынк

|

из

5.00

|

Обсуждение в статье: Предварительная группа |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы