|

Главная |

СИСТЕМА ФУНДАМЕНТАЛЬНОЙ ДИАГНОСТИКИ

|

из

5.00

|

БАНКРОТСТВА

Фундаментальная диагностика банкротства характеризует систему оценки параметров кризисного финансового развития предприятия, осуществляемой на основе методов факторного анализа и прогнозирования.

Основными целями фундаментальной диагностики банкротства является:

• углубление результатов оценки кризисных параметров финансового развития предприятия, полученных в процессе экспресс-диагностики банкротства;

• подтверждение полученной предварительной опенки масштабов кризисного финансового состояния предприятия;

• прогнозирование развития отдельных факторов, генерирующих угрозу банкротства предприятия, и их нетивных последствий;

• оценка и прогнозирование способности предприятия к нейтрализации угрозы банкротства за счет внутреннего финансового потенциала.

Фундаментальная диагностика банкротства осуше-сгвляется по следующим основным этапам:

1. Систематизация основных факторов, обуславливающих кризисное финансовое развитие предприятия.

Факторный анализ и прогнозирование составляют основу фундаментальной диагностики банкротства, поэтому систематизации отдельных факторов, намечаемых к исследованию, должно быть уделено первостепенное внимание.

В процессе изучения и оценки эти факторы подразделяются на две основные группы: I) не зависящие от деятельности предприятия (внешние или экзогенные факторы); 2) зависящие от деятельности предприятия (внутренние или эндогенные факторы).

2.Проведение комплексного фундаментального анализа с использованием специальных методов оценки влияния отдельных факторов на кризисное финансовое развитие предприятия. Основу такого анализа составляет выявление степени негативного воздействия отдельных факторов па различные аснекгы финансового развития предприятия. В процессе осуществления такого фундаментального анализа используются следующие основные методы:

• полный комплексный анализ финансовых коэффициентов. При осуществлении этого анализа существенно расширяется круг объектов "'кризисного поля", а также система показателей-индикаторов возможной угрозы банкротства;

• корреляционный анализ. Этот метод используется для определения степени влияния отдельных факторов на характер кризисного финансового развития предприятия. Количественно степень этого влияния может быть измерена с помощью одно- или многофакторных моделей корреляции. По результатам такой оценки проводится ранжирование отдельных факторов по степени их негативного воздействия на финансовое развитие предприятия;

• СВОТ — анализ [SWOT-analysis]. Название этого метода представляет аббревиатуру начальных букв терминов, характеризующих объекты этого анализа:

· S – Strength (сильные стороны предприятия);

· W – Weakness (слабые стороны предприятия);

· O– Opportunity (возможности развития предприятия);

· T – Treat (угрозы развитию предприятия).

Основным содержание СВОТ-анализа является исследование характера сильных и слабых сторон предприятия в разрезе отдельных внутренних эндогенных факторов, а также позитивного или негативного влияния отдельных внешних (экзогенных) факторов, обуславливающих кризисное финансовое развитие предприятия.

Результаты СВОТ-анализа представляются обычно графически по комплексному исследованию влияния основных факторов (рис. 12.1).

| Временные интервалы СВОТ-анализа | ||||||||

| Финансовое состояние предприятия в начальной точке СВОТ-анализа | Внутренние факторы | Реализующие сильные стороны предприятия |

|

|

|

|

| Финансовое состояние предприятия в конечной точке СВОТ-анализа |

| Усиливающие слабые стороны предприятия |

|

|

|

|

| |||

| Внешние факторы | Позволяющие эффективно реализовать возможности развития |

|

|

|

|

| ||

| Создающие угрозу возможному развитию |

|

|

|

|

|

Условные обозначения:

,

,  ,

,  - степень проявления отдельных факторов;

- степень проявления отдельных факторов;

,

,  - характер влияния отдельных факторов(+/-).

- характер влияния отдельных факторов(+/-).

Рис. 12.1 Графическое представление результатов СВОТ-анализа

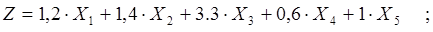

• аналитическая "Модель Альтмана". Она представляет собой алгоритм интегральной оценки угрозы банкротства предприятия, основанный на комплексном учете важнейших показателей, диагностирующих кризисное финансовое его состояние. На основе обследования предприятий-банкротов Э. Альтман определил коэффициенты значимости отдельных факторов в интегральной оценке вероятности банкротства. Модель Альтмана имеет следующий вид;

где Z— интегральный показатель уровня угрозы банкротства ("Z-счет Альтмана");

X1 — отношение оборотных активов (рабочего капитала) к сумме всех активов предприятия;

X2 — уровень рентабельности капитала;

X3 — уровень доходности активов;

X4 — коэффициент соотношения собственного и заемного капитала;

X5 — оборачиваемость активов (в числе оборотов).

Уровень угрозы банкротства предприятия в модели Альтмана оценивается по следующей шкале:

| Значение показателя "Z" | Вероятность банкротства |

| До 1,8 | Очень высокая |

| 1,81 - 2,70 | Высокая |

| 2,71 - 2,99 | Возможная |

| 3,00 и выше | Очень низкая |

Несмотря на относительную простоту использования этой модели для оценки угрозы банкротства, в наших экономических условиях она не позволяет получить достаточно объективный результат. Это вызывается различиями в учете отдельных показателей, влиянием инфляции на их формирование, несоответствием балансовой и рыночной стоимости отдельных активов и другими объективными причинами, которые определяют необходимость корректировки коэффициентов значимости показателей, приведенных в модели Альтмана, и учета ряда других показателей оценки кризисного развития предприятия,

3. Прогнозирование развития кризисного финансового состояния предприятия под негативным воздействием отдельных факторов. В процессе прогнозирования учитываются факторы, оказывающие наиболее существенное негативное воздействие на финансовое развитие и генерирующие наибольшую угрозу банкротства предприятия в предстоящем периоде,

4. Прогнозирование способности предприятия к нейтрализации угрозы банкротства за счет внутреннего финансового потенциала. В процессе такого прогнозирования определяется как быстро и в каком объеме предприятие способно:

• обеспечить рост чистого денежного потока;

• снизить общую сумму финансовых обязательств;

• реструктуризировать свои финансовые обязательства путем перевода их из краткосрочных форм в долгосрочные;

• снизить уровень текущих затрат и коэффициент операционного левериджа;

• снизить уровень финансовых рисков в своей деятельности;

• положительно изменить другие финансовые показатели несмотря на негативное воздействие отдельных факторов.

Обобщающую оценку способности предприятия к нейтрализации угрозы банкротства в краткосрочном перспективном периоде позволяет получить прогнозируемый в динамике коэффициент возможной нейтрализации текущей угрозы банкротства, который рассчитывается по следующей формуле:

где КНуб — коэффициент возможной нейтрализации угрозы банкротства в краткосрочном перспективном периоде;

ЧДП — ожидаемая сумма чистого денежного потока;

— средняя сумма финансовых обязательств.

— средняя сумма финансовых обязательств.

5. Окончательное определение масштабов кризисного финансового состояния предприятия. Идентификация масштабов кризисного финансового состояния должна включать аналитические и прогнозные результаты фундаментальной диагностики банкротства и определять возможные направления восстановления финансового равновесия предприятия (табл. 12.2).

Табл. 12.2

| Вероятность банкротства по результатам диагностики | Масштаб кризисного развития предприятия | Способ реагирования |

| ВОЗМОЖНАЯ | Легкий финансовый кризис | Нормализация текущей финансовой деятельности |

| ВЫСОКАЯ | Глубокий финансовый кризис | Полное использование внутренних механизмов финансовой стабилизации |

| ОЧЕНЬ ВЫСОКАЯ | Финансовая катастрофа | Поиск эффективных форм санации, при неудаче ликвидация |

12.4 ВНУТРЕННИЕ МЕХАНИЗМЫ ФИНАНСОВОЙ СТАБИЛИЗАЦИИ

Основная роль в системе антикризисного управления предприятием отводится широкому использованию внутренних механизмов финансовой стабилизации.

Финансовая стабилизация предприятия в условиях кризисной ситуации последовательно осуществляется по таким основным этапам:

1. Устранение неплатежеспособности. В какой бы степени не оценивался по результатам диагностики банкротства масштаб кризисного состояния предприятия, наиболее неотложной задачей в системе мер финансовой его стабилизации является восстановление способности к осуществлению платежей по своим неотложным финансовым обязательствам с тем, чтобы предупредить возникновение процедуры банкротства. Механизм стабилизации оперативный, по принципу «ОТСЕЧЕНИЕ ЛИШНЕГО».

2. Восстановление финансовой устойчивости (финансового равновесия). Хотя неплатежеспособность предприятия может быть устранена в течение короткого периода за счет осуществления ряда аварийных финансовых операций, причины, генерирующие неплатежеспособность, могут оставаться неизменными, если не будет восстановлена до безопасного уровня финансовая устойчивость предприятия- Это позволит устранить угрозу банкротства не только в коротком, но и в относительно более продолжительном промежутке времени. Механизм стабилизации тактический, по принципу «СЖАТИЕ ПРЕДПРИЯТИЯ».

3. Обеспечение финансового равновесия в длительном периоде. Полная финансовая стабилизация достигается только тогда, когда предприятие обеспечило длительное финансовое равновесие в процессе своего предстоящего экономического развития, т.е. создало предпосылки стабильного снижения стоимости используемого капитала и постоянного роста своей рыночной стоимости. Эта задача требует ускорения темпов экономического развития на основе внесения определенных корректив н отдельные параметры финансовой стратегии предприятия. Скорректированная с учетом неблагоприятных факторов финансовая стратегия предприятия должна обеспечивать высокие темпы устойчивого роста его операционной деятельности при одновременной нейтрализации угрозы его банкротства в предстоящем периоде. Механизм стабилизации стратегический, по принципу «МОДЕЛИ УСТОЙЧИВОГО ЭКОНОМИЧЕСКОГО РОСТА».

Используемые вышеперечисленные внутренние механизмы финансовой стабилизации носят "защитный" или "наступательный" характер.

Оперативный механизм финансовой стабилизации. основанный на принципе "отсечения лишнего", представляет собой защитную реакцию предприятия на неблагоприятное финансовое развитие и лишен каких-либо наступательных управленческих решений,

Тактический механизм финансовой стабилизации, используя отдельные защитные мероприятия, в преимущественном виде представляет собой наступательную тактику, направленную на перелом неблагоприятны;» тенденций финансового развития и выход на рубеж финансового равновесия предприятия.

Стратегический механизм финансовой стабилизации представляет собой исключительно наступательную стратегию финансового развития, обеспечивающую оптимизацию необходимых финансовых параметров, подчиненную ;елям ускорения всего экономического роста предприятия.

Рассмотрим более подробно содержание каждого из внутренних механизмов, используемых на отдельных этапах финансовой стабилизации предприятия.

1. Оперативный механизм финансовой стабилизациипредставляет собой систему мер, направленную, с одной стороны, на уменьшение размера текущих внешних и внутренних финансовых обязательств предприятия в краткосрочном периоде, а с другой стороны, — на увеличение суммы денежных активов, обеспечивающих срочное погашение этих обязательств. Принцип "отсечения лишнего", лежащий в основе этого механизма, определяет необходимость сокращения размеров как текущих потребностей (вызывающих соответствующие финансовые обязательства), так и отдельных видов ликвидных активов (с целью их срочной конверсии в денежную форму).

Выбор соответствующего направления оперативного механизма финансовой стабилизации диктуется характером реальной неплатежеспособности предприятия, индикатором которой служит коэффициент чистой текущей платежеспособности. В отличие от ранее рассмотренного традиционного коэффициента текущей платежеспособности предприятия, он требует дополнительной корректировки (определяемой кризисным финансовым состоянием предприятия) как состава оборотных активов, так и состава краткосрочных финансовых обязательств.

Из состава оборотных активов исключается следующая неликвидная (и краткосрочном периоде) их часть:

• безнадежная дебиторская задолженность;

• неликвидные запасы товарно-материальных ценностей;

• расходы будущих периодов.

Из состава краткосрочных финансовых обязательств исключается следующая внутренняя их часть, которая может быть перенесена на период завершения финансовой стабилизации:

• расчеты по начисленным дивидендам и процентам. подлежащим выплате;

С учетом значения коэффициента чистой текущей платежеспособности предприятия направления оперативного механизма его финансовой стабилизации могут быть следующие:

· при КЧТП больше 1,0 – необходимо обеспечить ускоренную ликвидности оборотных активов;

· при КЧТП меньше 1,0 – необходимо обеспечить ускоренное частичное деинвестирование необоротных активов;

· в любом случае, необходимо обеспечить ускоренное сокращение размера краткосрочных финансовых обязательств.

Ускоренная ликвидность оборотных активов, обеспечивающая рост положительного денежного потока в краткосрочном периоде, достигается за счет следующих основных мероприятий:

• ликвидации портфеля краткосрочных финансовых вложений;

• ускорения инкассации дебиторской задолженности;

• снижения периода предоставления товарного (коммерческого) кредита;

• увеличения размера ценовой скидкипри осуществлении наличного расчета за реализуемую продукцию:

• снижения размера страховых запасов товарно-материальных ценностей;

• уценки трудноликвидных видов запасов товарно-материальных ценностей до уровня цены спроса с обеспечением последующей их реализации и других.

Ускоренное частичное дезинвестирование необоротных активов, обеспечивающее рост положительного денежного потока в краткосрочном периоде, достигается за счет следующих основных мероприятий:

• реализации высоликвидной части долгосрочных финансовых инструментов инвестиционного портфеля;

• проведение операций возвратного лизинга, в процессе которых ранее приобретенные в собственность основные средства продаются лизингодателю с одновременным оформлением договора их финансового лизинга;

• ускоренной продажи неиспользуемого оборудования по ценам спроса на соответствующем рынке;

• аренды оборудования, ранее намечаемого к приобретению в процессе обновления основных средств и других.

Ускоренное сокращение размера краткосрочных финансовых обязательств, обеспечивающее снижение объема отрицательного денежного потока в краткосрочном периоде, достигается за счет следующих основных мероприятий:

• пролонгации краткосрочных финансовых кредитов;

• реструктуризации портфеля краткосрочных финансовых кредитов с переводом отдельных из них в долгосрочные;

• увеличения периода предоставляемого поставщиками товарного (коммерческого) кредита;

• отсрочки расчетов по отдельным формам внутренней кредиторской задолженности предприятия и других.

Цель этого этапа финансовой стабилизации считается достигнутой, если устранена текущая неплатежеспособность предприятия, т.е. объем поступления денежных средств превысил объем неотложных финансовых обязательств в краткосрочном периоде. Это означает, что угроза банкротства предприятия в текущем отрезке времени ликвидирована, хотя и носит, как правило, отложенный характер.

2. Тактический механизм финансовой стабилизации

представляет собой системумер, направленных на достижение точки финансового равновесия предприятия в предстоящем периоде- Принципиальная модель финансового равновесия предприятия имеет следующий вид:

ЧПо + АО +  АК +

АК +  СФРп =

СФРп =  Иск + ДФ + ПУП + СП +

Иск + ДФ + ПУП + СП +  РФ ;

РФ ;

где ЧПо— чистая операционная прибыль предприятия:

АО—сумма амортизационных отчислений;

АК—сумма прироста акционерного (паевого) капитала при дополнительной эмиссии акций (увеличении размеров паевых взносов в уставный фонд);

АК—сумма прироста акционерного (паевого) капитала при дополнительной эмиссии акций (увеличении размеров паевых взносов в уставный фонд);

СФРп—прирост собственных финансовых ресурсов за счет прочих источников;

СФРп—прирост собственных финансовых ресурсов за счет прочих источников;

Иск — прирост объема инвестиций, финансируемых за счет собственных источников;

Иск — прирост объема инвестиций, финансируемых за счет собственных источников;

ДФ— сумма дивидендного фонда (фонда выплат процентов собственникам предприятия на вложенный капитал);

ПУП—объем программы участия наемных работников в прибыли (выплат за счет прибыли);

СП—объем социальных, экологических и других внешних программ предприятия, финансируемых за счет прибыли;

РФ —прирост суммы резервного (страхового) фонда предприятия.

РФ —прирост суммы резервного (страхового) фонда предприятия.

Как видно из приведенной формулы, правую ее часть составляют псе источники формирования собственных финансовых ресурсов предприятия, а левую — соответственно все направления использования этих ресурсов.

Основным направлением обеспечения достижения точки финансового равновесия предприятием в кризисных условиях является сокращение объема потреблении собственных финансовых ресурсов (правой части неравенства). Такое сокращение связано с уменьшением объемакак операционной, так и инвестиционной деятельности предприятия и поэтому характеризуется термином "сжатие предприятия".

Увеличение объема генерирования собственных финансовых ресурсов, обеспечивающее рост левой части неравенства, достигается за счет следующих основных мероприятий:

• оптимизации ценовой политики предприятия, обеспечивающей дополнительный размер операционного дохода;

• сокращения суммы постоянных издержек (включая сокращение управленческого персонала, расходов на текущий ремонт и т.п.);

• снижения уровня переменных издержек (включая сокращение производственного персонала основных и вспомогательных подразделений; повышение производительности труда и т.п.);

• осуществления эффективной налоговой политики, обеспечивающей минимизацию налоговых платежей по отношению к сумме дохода и прибыли предприятия (направленной на возрастание суммы чистой прибыли предприятия);

• проведения ускоренной амортизации активной части основных средств с целью возрастания объема амортизационного потока;

• своевременной реализации выбиваемого в связи с высоким износом или неиспользуемого имущества;

• осуществления эффективной эмиссионной политики за счет дополнительной эмиссии акций (или привлечения дополнительного паевого капитала) и других.

Сокращение необходимого объема потребления собственных финансовых ресурсов, обеспечивающее снижение левой части неравенства, достигается за счет следующих основных мероприятий:

• снижения инвестиционной активности предприятия во всех основных ее формах;

• обеспечения обновления операционных необоротных активов преимущественно за счет их аренды (лизинга);

• осуществления дивидендной политики, адекватной кризисному финансовому развитию предприятия с целью увеличения чистой прибыли, направляемой на производственное развитие;

• сокращения объема программы участия наемных работников в прибыли (в период кризисного развития должны быть существенно снижены суммы премиальных выплат за счет этого источника);

• отказа от внешних социальных и других программ предприятия, финансируемых за счет его прибыли;

• снижения размеров отчислений в резервный и другие страховые фонды, осуществляемых за счет прибыли, и другие.

Цель этого этапа финансовой стабилизации считается достигнутой, если предприятие вышло на рубеж финансового равновесия, предусматриваемый целевыми показателями финансовой структуры капитала и обеспечивающий достаточную его финансовую устойчивость.

3. Стратегический механизм финансовой стабилизации представляет собой систему мер, направленных па поддержание достигнутого финансового равновесия предприятия в длительном периоде. Этот механизм базируется на использовании модели устойчивого экономического роста предприятия, обеспечиваемого основными параметрами его финансовой стратегии.

Модель устойчивого экономического роста имеет различные математические варианты в зависимостиотиспользуемых базовых показателей финансовой стратегии предприятия. Однако, учитывая, что всеэти базовые показатели количественно и функционально взаимосвязаны, результаты расчета основного искомого показателя — возможного для данного предприятия темпа прироста объема реализации продукции (т.е. объема операционной его деятельности) — остаются неизменными:

где  ОР — возможный темп прироста объема реализации продукции, не нарушающий финансовое равновесие предприятия, выраженный десятичной дробью;

ОР — возможный темп прироста объема реализации продукции, не нарушающий финансовое равновесие предприятия, выраженный десятичной дробью;

ЧП — сумма чистой прибыли предприятия;

ККП — коэффициент капитализации чистой прибыли, выраженный десятичной дробью;

А — стоимость активов предприятия;

КОА — коэффициент оборачиваемости активов в разах;

ОР — объем реализации продукции;

СК—сумма собственного капитала предприятия.

Для экономической интерпретации этой модели разложим ее на отдельные составляющие:

| = | ЧП / ОР |

| ККП |

| А / СК |

| КОА |

| Прирост объема реализации продукции | = | К-т рента-бельности реализации продукции |

| К-т капитали-зации чистой прибыли |

| К-т левериджа активов |

| К-т оборачи-ваемости активов |

Из приведенной модели, разложенной на отдельные составляющие ее элементы, можно увидеть, что возможный темп прироста объема реализации продукции, не нарушающий финансовое равновесие предприятия, составляет произведение следующих четырех коэффициентов, достигнутых при равновесном его состоянии на предшествующем этапе антикризисного управления:

1) коэффициент рентабельности реализации продукции;

2) коэффициента капитализации чистой прибыли;

3) коэффициента левериджа активов (он характеризует "финансовый рычаг", с которым собственный капитал предприятия формирует активы, используемые в его хозяйственной деятельности);

4) коэффициента оборачиваемости активов.

Если базовые параметры финансовой стратегии предприятия остаются неизменными в предстоящем периоде, расчетный показатель будет оставлять оптимальное значение возможного прироста объема реализации продукции. Любое отклонение от этого оптимального значения будет или требовать дополнительного привлечения финансовых ресурсов (нарушая финансовое равновесие), или генерировать дополнительный объем этих ресурсов, не обеспечивая эффективного их использования в операционном процессе.

Если же по условиям конъюнктуры товарного рынка предприятие не может выйти на запланированный темп прироста объема реализации продукции или наоборот может существенноего превысить, для обеспечения новой ступени финансового равновесия предприятия в параметры его финансовой стратегии должны быть внесены соответствующие коррективы (т.е. изменены значения отдельных базовых финансовых показателей).

Таким образом, модель устойчивого экономического роста является регулятором оптимальных темпов развития объема операционной деятельности (прироста объема реализации продукции) или в обратном ее варианте — регулятором основных параметров финансового развития предприятия (отражаемых системой рассмотренных коэффициентов). Она позволяет закрепить достигнутое на предыдущем этапе антикризисного управления предприятием финансовое равновесие в долгосрочной перспективе его экономического развития.

Цель этого этапа финансовой стабилизации считайся достигнутой, если в результате ускорения темпов устойчивого экономического роста предприятия обеспечивается соответствующий рост его рыночной стоимости в долгосрочной перспективе.

12.5 ФОРМЫ САНАЦИИ ПРЕДПРИЯТИЯ И ИХ ЭФФЕКТИВНОСТЬ

В системе стабилизационных мер, направленных на вывод предприятия из кризисного финансового состояния, важная роль отводится его санации.

Санация представляет собой систему мероприятий по финансовому оздоровлению предприятия, реализуемых с помощью сторонних юридических или физических лиц и направленных на предотвращение объявления предприятия-должника банкротом и его ликвидации.

В условиях рыночной экономики санация предприятий имеет значительный экономический потенциал, является важным инструментом регулирования структурных изменений и входит в систему наиболее действенных механизмов финансовой стабилизации предприятий.

Санация предприятия проводится в трех основных случаях:

1) до возбуждения кредиторами дела о банкротстве, если предприятие в попытке выхода из кризисного состояния прибегает к внешней помощи по своей инициативе;

2) если само предприятие, обратившись в арбитражный суд с заявлением о своем банкротстве, одновременно предлагает условия своей санации (такие случаи санации наиболее характерны для государственных предприятий);

3) если решение о проведении санации выносит арбитражный суд по поступившим предложениям от желающих удовлетворить требования кредиторов к должнику и погасить его обязательства перед бюджетом.

В двух последних случаях санация осуществляется в процессе производства дела о банкротстве предприятий при условии согласия собрания кредиторов со сроками выполненияих требований и на перевод долга.

Наиболее широкий диапазон форм имеет санация, инициируемая самим предприятиемдо возбуждения кредиторами дела о его банкротстве. В этом случае она носит" упреждающий характер, полностью согласуется с целями и интересами предприятия, подчинена задачам антикризисного его управления и сочетается с осуществляемыми мерами внутренней финансовой стабилизации.

Инициируемая предприятием санация представляет сложный и во многих отношениях болезненный для него процесс, требующий эффективного финансового управления на всех стадиях его осуществления. Такое управление осуществляется на предприятии по следующим основным этапам (рис. 21.4):

|

из

5.00

|

Обсуждение в статье: СИСТЕМА ФУНДАМЕНТАЛЬНОЙ ДИАГНОСТИКИ |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы