|

Главная |

НАЛОГОВЫЙ КОНТРОЛЬ В СИСТЕМЕ ГОСУДАРСТВЕННОГО ФИНАНСОВОГО КОНТРОЛЯ В РОССИЙСКОЙ ФЕДЕРАЦИИ

|

из

5.00

|

Курсовая работа

по дисциплине “Налоги и налогообложение”

Тема № 87 “Взаимодействие налоговых и других органов, осуществляющих налоговый контроль: проблема, перспективы”

| Выполнила: | Понкратова С.А. |

| Группа: | ЗФ-00 |

| Руководитель: | Кемарова Г.П. |

Иркутск – 2003

СОДЕРЖАНИЕ

| ВВЕДЕНИЕ_________________________________________________________ | 3 | |

| 1. НАЛОГОВЫЙ КОНТРОЛЬ В СИСТЕМЕ ГОСУДАРСТВЕННОГО ФИНАНСОВОГО КОНТРОЛЯ В РОССИЙСКОЙ ФЕДЕРАЦИИ____________ | 4 | |

| 2. ЮРИДИЧЕСКОЕ ОБОСНОВАНИЕ И ОРГАНИЗАЦИЯ РАБОТЫ ПО НАЛОГОВОМУ КОНТРОЛЮ В РФ____________________________________ | 9 | |

| 2.1 Права, обязанности и реорганизация налоговых органов_____________ | 9 | |

| 2.2 Виды, методы и программы налоговых проверок____________________ | 12 | |

| 2.3 Налоговый контроль, осуществляемый другими структурами_________ | 13 | |

| 3.ПРОБЛЕМЫ ВЗАИМОДЕЙСТВИЯ ОРГАНОВ, ОСУЩЕСТВЛЯЮЩИХ НАЛОГОВЫЙ КОНТРОЛЬ И ПУТИ ИХ РЕШЕНИЯ______________________ | 19 | |

| 3.1 Опыт работы налоговой службы США в сфере налогового контроля_________________________________________________________ | 19 | |

| 3.2 Взаимодействие органов, осуществляющих налоговый контроль в РФ: проблемы и пути их решения_______________________________________ | 23 | |

| ЗАКЛЮЧЕНИЕ______________________________________________________ | 27 | |

| СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ__________________________ | 28 | |

ВВЕДЕНИЕ

В настоящей работе рассматриваются проблемы взаимодействия налоговых и других органов, осуществляющих налоговый контроль.

В первой части работы рассмотрены положения налогового контроля в общей системе государственного финансового контроля в Российской Федерации. Представлена общая система налогового контроля в РФ по всем ветвям власти.

Вторая часть работы посвящена юридическому обоснованию и организации работы по налоговому контролю в РФ. Проанализированы права, обязанности и организация налоговых органов, виды, методы и программы налоговых проверок, а также виды налогового контроля, осуществляемого другими структурами.

В третьей части рассмотрены проблемы взаимодействия органов, осуществляющих налоговый контроль, проблемы, возникающие в связи с этим и пути их решения. Рассмотрен опыт структуры, задач и работы налоговой службы США в сфере налогового контроля.

Данная тема является постоянно актуальной – государство живет настолько хорошо, насколько хорошо оно собирает налоги.

В качестве источников для написания данной работы использована специальная литература по налогам и налогообложению, материалы специальной периодической печати, законодательные нормативно-правовые акты и подзаконные акты соответствующих министерств и ведомств. При анализе литературных источников устанавливается, что вопросам взаимодействия по налоговому контролю посвящено крайне небольшое число работ, при том, что по каждой структуре, осуществляющей контроль, литературных источников достаточно много.

НАЛОГОВЫЙ КОНТРОЛЬ В СИСТЕМЕ ГОСУДАРСТВЕННОГО ФИНАНСОВОГО КОНТРОЛЯ В РОССИЙСКОЙ ФЕДЕРАЦИИ

Государственный финансовый контроль является важнейшим элементом управления государственными финансами и является обязательным условием эффективного функционирования финансовой системы и экономики страны. Его основная цель – содействие успешной реализации финансовой политики при формировании и использовании фондов, необходимых государству для выполнения его функций. От эффективности государственного финансового контроля во многом зависит экономическое и политическое благополучие государства. Основными составляющими системы государственных финансов являются государственные доходы и расходы, поэтому финансовый контроль в первую очередь должен быть направлен на проверку своевременности и полноты мобилизации доходов и целесообразности расхода государственных средств.

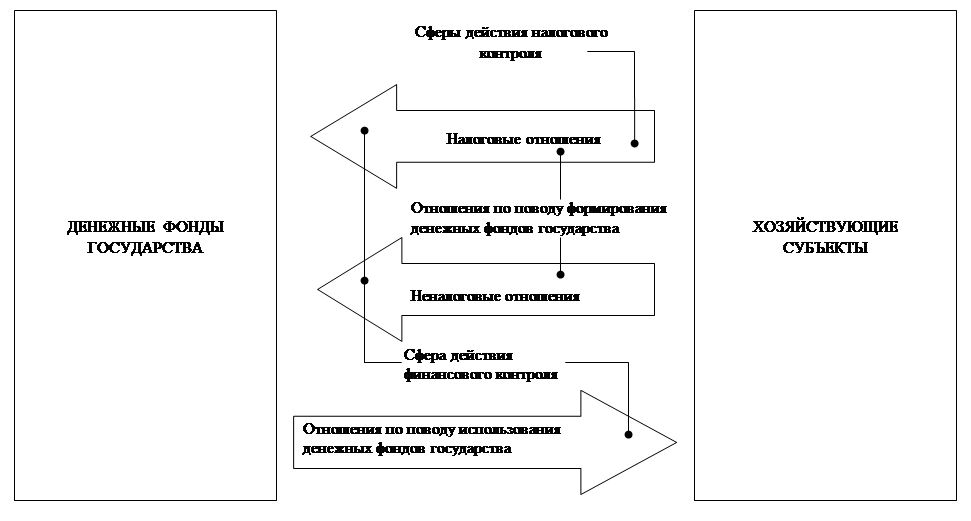

Налоговые поступления являются основным источником доходов бюджетов всех уровней. Более 80% доходов консолидированного бюджета РФ формируется за счет налогов и сборов, уплачиваемых юридическими и физическими лицами. Важность налогов в формировании финансовых средств государства определяет особую роль налогового контроля в системе государственного финансового контроля (рис. 1.1).

Эффективная система налогового контроля также необходима для успешного использования налоговых механизмов в процессе государственного регулирования.

Государственный налоговый контроль – это система мероприятий по проверке законности, целесообразности и эффективности действий по формированию денежных фондов государства в той части, которая относится к налоговым доходам; по выявлению резервов увеличения налоговых поступлений в бюджет и улучшению налоговой дисциплины. Это совокупность приемов и способов, которые используются органами власти по обеспечению соблюдения налогового законодательства, правильности исчисления, полноте и своевременности внесения налогов в бюджет.

Налоговый контроль как элемент управления налогообложением является необходимым условием эффективности налоговой системы и обеспечивает обратную связь налогоплательщиков с органами управления, которые имеют права и полномочия по вопросам налогообложения. Налоговый контроль – это завершающая стадия управления налогообложением. Налоговый контроль имеет двойственную природу. Это обусловлено тем, что с одной стороны он является формой реализации контролирующей роли налогов. С другой стороны, налоги – это принудительные денежные отношения. Налоговый контроль со стороны государства – это объективная необходимость, чтобы налоги могли в полной мере выполнять свою функцию – образование денежных фондов государства.

Рис 1.1. Место налогового контроля в системе финансового контроля

В специальной литературе государственный налоговый контроль определяется как способ обеспечения законности. К его основным задачам относятся: обеспечение поступления в бюджеты всех законодательно установленных налогов и платежей, препятствие уходу от налогов.

Согласно Налогового кодекса РФ субъектами налогового контроля (органами, осуществляющими налоговый контроль) названы Министерство по налогам и сборам РФ и его подразделения, таможенные органы и органы государственных внебюджетных фондов. Это не все контролирующие структуры и полное их перечисление дается в следующей главе.

В качестве основных форм проведения налогового контроля названы налоговые проверки, получение объяснений налогоплательщиков и др.

Объектом государственного налогового контроля является вся совокупность налоговых отношений, в процессе которых образуются денежные фонды государства. Предметом налогового контроля могут быть различные стороны налоговых отношений: законность, достоверность, полнота, своевременность, обоснованность, целесообразность, эффективность, оптимальность и др.

В зависимости от принадлежности субъектов налогового контроля к ветвям государственной власти можно выделить следующее: контроль органов законодательной власти, органов исполнительной власти, органов судебной власти и президентский контроль (рис. 1.2). Для большинства субъектов государственной власти налоговый контроль является одним из видов деятельности. В системе налогового контроля органов исполнительной власти особо выделяется ведомственный контроль.

По времени осуществления различают такие виды налогового контроля, как предварительный, текущий и последующий. Однако камеральная проверка расчетов по налогам может быть по отношению к моменту исчисления налога за первый квартал последующим контролем, по отношению к моменту уплаты налога – предварительным контролем, по отношению к исполнению обязательств за весь налоговый период – текущим контролем.

Формы налогового контроля подразделяются на две группы:

- реализация государственного налогового контроля (проверки налоговыми, таможенными органами, органами государственного казначейства, органами МВД). Признаком этих форм налогового контроля является возможность применения мер ответственности за нарушение налогового законодательства. Формой предварительного контроля в этой группе является профилактика налоговых правонарушений (постановка на учет налогоплательщиков, информирование и консультирование по вопросам налогообложения и т.д.);

- реализация государственного налогового контроля (наблюдение, мониторинг, получение и обработка информации об отклонениях налоговых поступлений от заданных значений, анализ и оценка решений по налогообложению, в том числе законодательных актов и т.д.).

Примечания к рис. 1.2:

Вместо органов ликвидированной в 2002 г. налоговой полиции, переданной в состав Министерства внутренних дел РФ, в настоящее время выступают управления по борьбе с экономическими и налоговыми преступлениями, имеющими сеть по всем субъектам РФ.

Методы государственного налогового контроля разнообразны. Каждому виду налогового контроля и каждой его форме присущи свои методы. Выбор приемов зависит от конкретных задач субъекта контроля, его функций и полномочий. Методы государственного контроля классифицируются следующим образом:

- воздействие на субъекты налоговых отношений (методов убеждения и принуждения, прямые административные и косвенные экономические методы);

- производство отдельных контрольных действий;

- организация контрольной работы.

В зависимости от субъекта налогового контроля кроме государственного можно выделить следующие виды: муниципальный, независимый (аудиторский), внутренний (внутрихозяйственный) и общественный. Независимый (аудиторский) контроль проводится специализированными фирмами, внутренний (внутрихозяйственный) контроль осуществляется службами организации.

Специфика муниципального налогового контроля обусловлена тем, что органы местного самоуправления – это самостоятельная форма управления, децентрализованная форма. В то же время в исключительном ведении органов местного самоуправления находится определение элементов местных налогов и сборов. Поэтому муниципальный налоговый контроль занимает промежуточное положение между государственным и общественным налоговым контролем.

Общественный налоговый контроль осуществляется отдельными гражданами, трудовыми коллективами, политическими партиями, общественными организациями, и его формами являются обращение с законодательной инициативой по вопросам налогообложения в законодательные органы власти и органы местного самоуправления, обжалование актов налоговых органов, действий или бездействия их должностных лиц, обращение в Конституционный Суд РФ с жалобами на несоответствие налоговых законов Конституции РФ.

Можно заметить, что участие отдельных граждан в налоговом контроле, общепринятое в зарубежных странах, российский менталитет расценивает как стукачество и относится к нему отрицательно.

Основным критерием эффективности налогового контроля является его соответствие принципам законности, объективности, независимости, гласности и системности.

|

из

5.00

|

Обсуждение в статье: НАЛОГОВЫЙ КОНТРОЛЬ В СИСТЕМЕ ГОСУДАРСТВЕННОГО ФИНАНСОВОГО КОНТРОЛЯ В РОССИЙСКОЙ ФЕДЕРАЦИИ |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы