|

Главная |

ЮРИДИЧЕСКОЕ ОБОСНОВАНИЕ И ОРГАНИЗАЦИЯ РАБОТЫ ПО НАЛОГОВОМУ КОНТРОЛЮ В РФ

|

из

5.00

|

2.1 Права, обязанности и организация налоговых органов.

Согласно статье 31 Налогового кодекса РФ, налоговыми органами РФ являются Министерство РФ по налогам и сборам и его подразделения. Кроме того, в случаях, регламентированных Налоговым кодексом РФ, полномочиями налоговых органов обладают таможенные органы и органы государственных внебюджетных фондов. При этом налоговые органы, органы государственных внебюджетных фондов и таможенные органы действуют в пределах своей компетенции в соответствии с законодательством РФ, работают путем реализации полномочий и исполнения обязанностей, установленных федеральными законами.

Основными законами, определяющими правила осуществления функций являются Налоговый кодекс РФ, Закон РФ «О налоговых органах РФ» и Таможенный кодекс РФ. Важно отметить, что к налоговым органам не относятся другие контролирующие органы, хотя они наделены правами налоговых органов.

Для эффективной защиты экономических интересов страны налоговые органы должны обладать широкими правами, но для защиты интересов налогоплательщиков от неправомерных посягательств полномочия государственных налоговых органов должны быть четко определены.

Для нормального исполнения функций налоговым органам необходимо осуществлять учет налогоплательщиков и имущества, подлежащего налогообложению, получать от налогоплательщиков информацию, необходимую для исчисления налогов и иметь возможность проверки предоставленной информации, правильности, полноты, своевременности уплаты налогов. Это должно производиться либо путем истребования проверяемых материалов либо с выездом на место расположения налогоплательщика. Кроме того, при обнаружении ущемления экономических интересов государства налоговым органам должно быть представлено право защиты его интересов посредством методов принуждения.

Права налоговых органов определены в ст.31 НК РФ. Согласно этой статье, налоговые органы наделены следующими правами:

1) требовать от налогоплательщика или налогового агента документы, которые служат основаниями для исчисления и уплаты налогов. Здесь важно указать, что в НК РФ по сравнению с ранее действовавшим законодательством налоговые органы наделены правом требования документов не только с налогоплательщика, но и с налогового агента, что имеет решающее значение при налогообложении иностранных юридических лиц. Кроме того, Налоговым кодексом снято ограничение по запрету на получение сведений, составляющих коммерческую тайну, что сделано доступными все сведения по исчислению и уплате налогов. Вместе с тем, что вполне естественно для условий конкурентной экономики, НК РФ определил в ст.102 режим конфиденциальности сведений, полученных налоговыми органами, а также порядок и случаи, при которых информация налогоплательщика может стать достоянием третьих лиц;

2) проводить налоговые проверки в порядке, установленном в НК РФ;

3) производить выемку документов при проведении налоговых проверок при подозрении на налоговые правонарушения в случаях, когда есть основания считать, что эти документы будут уничтожены, скрыты, изменены или заменены;

4) вызывать в налоговые органы налогоплательщиков для дачи пояснений;

5) приостанавливать операции по счетам налогоплательщиков в банках и налагать арест на имущество налогоплательщиков в порядке, предусмотренном в НК РФ;

6) осматривать любые используемые налогоплательщиком для извлечения дохода помещения, проводить инвентаризации принадлежащего ему имущества. Порядок проведения инвентаризации определен Минфином РФ и МНС РФ (совместный приказ от 10.03.1999 г. № 20н ГБ-3-04/39;

7) определять суммы налогов, подлежащие к уплате налогоплательщиком расчетным путем на основании имеющейся информации, если налогоплательщик отказывает в осмотре. Расчетная сумма налогов определяется по данным налогового органа. Подобный подход влечет за собой судебные тяжбы.

8) требовать от налогоплательщиков устранения нарушений законодательства;

9) взыскивать недоимки по налогам и сборам и пени, согласно НК РФ. Для взыскания наложенных санкций, если налогоплательщик не согласен погасить их добровольно, налоговый орган должен использовать судебный порядок, причем санкции могут взыскиваться в бесспорном порядке;

10) контролировать соответствие крупных расходов физических лиц их доходам;

11) требовать от банков документы, подтверждающие исполнение платежных поручений налогоплательщиков и инкассовых поручений налоговых органов о списании со счетов налогоплательщиков сумм налогов и пени, а также по суммам платежей, рассчитываемых исходя из ставки рефинансирования ЦБ РФ при превышении фактического размера налога на прибыль над авансовым взносом – поскольку эти платежи и пени рассматриваются не как финансовая санкция, а как проценты за самовольное пользование бюджетными средствами;

12) привлекать для проведения налогового контроля специалистов и экспертов;

13) вызывать в качестве свидетелей лиц, которым могут быть известны обстоятельства, имеющие значение для проведения налогового контроля;

14) заявлять ходатайства об аннулировании или приостановлении действия лицензий на право видов деятельности;

15) создавать налоговые посты в порядке, установленном в НК РФ;

16) предъявлять в суды иски:

- о взыскании налоговых санкций с лиц, допустивших налоговые правонарушения;

- о признании недействительной государственной регистрации юридических лиц или физических лиц в качестве индивидуального предпринимателя;

- о ликвидации организаций любой организационно-правовой формы;

- о досрочном расторжении договора о налоговом кредите;

- о взыскании задолженности по налогам в бюджеты, числящимся более трех месяцев.

Налоговые органы имеют также другие права, предусмотренные в НК РФ. МНС в пределах своих полномочий утверждает формы заявлений о постановке на учет в налоговые органы, формы расчетов по налогам и формы налоговых деклараций. Кроме того, МНС имеет право издавать инструкции и указания о подходе сотрудников налоговых инспекций к вопросам неясной или двойной трактовки.

Налоговым кодексом определены также обязанности налоговых органов, которые более четко регламентированы по сравнению с ранее действовавшим законодательством.

Управление налогообложением в РФ представляет собой единую систему, построенную по многоуровневому принципу: инспекции федерального, республиканского, областного (краевого) и районного уровней; при этом каждый уровень имеет свои функции и специфику. Центральным органом управления налогообложением в РФ является МНС РФ. Ко второму уровню относятся инспекции МНС республик, краев и областей, городов. К третьему уровню – государственные налоговые инспекции городов областного и краевого подчинения, сельских районов и районов в городах.

Основным звеном практического сбора налогов являются налоговые инспекции третьего уровня. Главной задачей этой службы является создание условий для оптимальной деятельности своей инспекции. Для районной налоговой инспекции документацией является отчетность налогоплательщиков, а регламентирующими работу документами – нормативно-правовая база РФ, практическим результатом – средства, поступившие в бюджеты.

Каждое управление МНС РФ специализируется на одном из сегментов налогообложения. Задачи этих управлений включают в себя: анализ практики применения налогового законодательства, разработку налоговой политики, участие в подготовке законодательных актов по налогообложению, разработку инструкций и методических рекомендаций и трактовку моментов двойного толкования. Кроме того, управление центрального аппарата МНС РФ участвуют в проверках инспекций в субъектах Федерации.

Имеющаяся нормативно-правовая база не регламентирует жестко организационное устройство налоговых инспекций субъектов РФ. Структурные схемы краевой (областной) инспекции строятся с учетом региональных особенностей. Следует помнить, что если районная инспекция непосредственно контролирует полноту и своевременность налоговых платежей, то инспекции по субъектам Федерации решают свои задачи путем реализации организационно-методических функций.

Нижнюю ступеньку в налоговой иерархии занимают инспекции МНС РФ по районам, которые выполняют основную нагрузку по исполнению и контролю налогового законодательства. В соответствии с НК РФ они обеспечивают учет налогоплательщиков, правильность начисления налогов, а также поступление средств в бюджеты всех уровней и внебюджетные фонды. Они также контролируют своевременность предоставления отчетов, налоговых деклараций. Кроме того, на эти подразделения возложены обязанности по составлению отчетов, анализу экономической ситуации и предоставлению сведений о поступивших в бюджет суммах.

В крупных городских и районных налоговых инспекциях могут создаваться отделы и группы по видам налогов по отраслевому принципу.

Основным структурным функциональным звеном инспекции МНС РФ по субъекту Федерации, району является отдел. В инспекции по субъекту Федерации имеются отделы по налогообложению доходов юридических лиц, отдел налогообложения агропромышленного комплекса, природных ресурсов, земельного налога, отдел налогообложения физических лиц, отдел косвенных налогов, отдел местных налогов.

В инспекции нижнего звена имеются отделы по работе с юридическими и физическими лицами.

Необходимо остановиться на особенностях работы с крупнейшими налогоплательщиками, поскольку в России имеется ряд абсолютных монополий. Учитывая их значительную роль, в составе некоторых налоговых инспекций были созданы отделы по работе с крупными налогоплательщиками. В этих отделах собраны наиболее квалифицированные кадры, на них возложены обязанности по комплексному контролю.

2.2 Виды, методы и программы налоговых проверок.

Одним из наиболее эффективных методов контроля со стороны налоговых органов является налоговая проверка. Согласно действующему законодательству налоговые органы имеют право проводить камеральные и выездные налоговые проверки налогоплательщиков и налоговых агентов. Если по результатам налоговой проверки выясняются факты неисполнения налогоплательщиком своих обязанностей, налоговые органы обязаны принять меры по обеспечению их выполнения.

Признано, что проведение налоговой проверки и выводы по ее результатам являются наиболее сложным и конфликтным моментом отношений между налогоплательщиками и налоговыми органами. Налоговый кодекс защищает права налогоплательщика, поскольку если ранее правила проверок определялись МНС РФ, то теперь ряд положений установлен непосредственно в законе (НК РФ).

Например, установлено законодательное ограничение, в соответствии с которым налоговой проверкой могут быть охвачены только три года деятельности налогоплательщика, предшествующие году проверки. Если при проведении налоговых проверок у налоговых органов возникнет необходимость получения информации о деятельности налогоплательщика, связанной с иными лицами, то налоговый орган имеет право требовать у этих лиц документов, в том числе методом проверки.

Законом запрещается проведение налоговыми органами повторных проверок по одним и тем же налогам за исключением случаев, когда такая проверка проводится в связи с реорганизацией или ликвидацией организации-налогоплательщика, или вышестоящим налоговым органом в порядке контроля.

Камеральная налоговая проверка проводится по месту нахождения налогового органа на основании предоставленных налогоплательщиками деклараций и документов, которые служат основанием для исчисления и уплаты налога, а также других документов о деятельности плательщика, имеющихся у налогового органа. Такая проверка проводится налоговыми органами в соответствии с их служебными обязанностями в течение трех месяцев со дня предоставления налоговой декларации. Если проверкой выявлены ошибки в документах, то об этом сообщается налогоплательщику с требованием внести изменения.

При проведении камеральной проверки налоговый орган вправе потребовать у налогоплательщика дополнительные объяснения и документы, подтверждающие правильность расчета и своевременность уплаты налогов.

Выездная налоговая проверка проводится на основании решения руководителя налогового органа. Порядок назначения выездных налоговых проверок определяется приказом министра РФ по налогам и сборам от 08.10.99 № АП-З-16/318. Количество налоговых проверок в год и их продолжительность определяются Налоговым кодексом РФ.

2.3 Налоговый контроль, осуществляемый другими структурами

К административным органам, наделенным правами осуществления налогового контроля, относятся Государственный таможенный комитет РФ, Федеральное казначейство РФ, Счетная Палата РФ.

Кроме того, в пределах своих полномочий контролирующими структурами являются государственные внебюджетные фонды и органы Министерства внутренних дел РФ, а именно, территориальные подразделения (отделы) Управления по борьбе с экономическими и налоговыми преступлениями.

Государственный таможенный комитет РФ и его территориальные подразделения – это государственные правоохранительные органы исполнительной власти, которые наделены специальными полномочиями для выполнения задач по таможенному, валютному и налоговому контролю.

Деятельность таможенных органов в сфере налогов распространяется на акцизы и НДС на ввозимые и вывозимые товары, а также на таможенную пошлину. Таможенные органы наделены следующими правами и обязанностями по контролю за соблюдением налогового законодательства при перемещении товаров через таможенную границу РФ:

- проведение налоговых проверок;

- проверка всех документов, связанных с исчислением налогов и таможенных платежей;

- получение необходимой информации по исчислению и уплате налоговых платежей;

- приостановление операций по счетам налогоплательщиков в банках при неисполнении ими налогового законодательства;

- взимание недоимок по налогам, а также сумм штрафов в бесспорном или судебном порядке;

- применение штрафных санкций;

- проведение возврата или зачета излишне уплаченных сумм налоговых платежей;

- предоставление отсрочек или рассрочек по внесению налоговых платежей;

- возмещение ущерба, нанесенного налогоплательщикам.

В соответствии со ст. 120 Таможенного кодекса РФ налоговые платежи и таможенные пошлины уплачиваются таможенному органу РФ, который совершает таможенное оформление товаров до получения или одновременно с получением таможенной декларации. Полученные налоговые платежи перечисляются в федеральный бюджет или бюджет субъекта РФ.

Федеральное казначейство Российской Федерации создано Указом Президента РФ от 8.12.92 № 1556 «О федеральном казначействе». Создана единая централизованная система органов ФК РФ, которая подчинена Министерству финансов РФ. В Постановлении Правительства РФ № 864 от 27.08.93 г. «О федеральном казначействе РФ» отражены основные принципы построения органов казначейства, их задачи и функции, права и обязанности. Основной задачей казначейства является организация исполнения федерального бюджета РФ и осуществление финансового контроля за исполнением бюджетных показателей.

Казначейство имеет определенные права в области налогового контроля:

- производить в министерствах, ведомствах, на предприятиях, в учреждениях, организациях, банках любых форм собственности проверки денежных документов, регистров бухгалтерского учета, отчетов, смет и иных документов, связанных с зачислением и перечислением налоговых платежей;

- получать от финансово-кредитных и налоговых органов справки и сведения о состоянии счетов предприятий и учреждений;

- приостанавливать операции по счетам предприятий, учреждений и организаций в случае выявления нарушений;

- налагать на банки и иные кредитные учреждения штрафы в случае несвоевременного зачисления ими средств, поступивших в доход федерального бюджета и внебюджетных фондов;

- изымать документы, свидетельствующие о нарушениях бюджетно-налоговой дисциплины;

- требовать от руководителей и других должностных лиц проверяемых организаций устранения выявленных нарушений и недостатков в порядке исполнения бюджета, в частности – по зачислению, распределению, перечислению налоговых платежей.

Счетная Палата РФ создана в соответствии со ст. 101 Конституции РФ: «Для осуществления контроля за исполнением федерального бюджета Совет Федерации и Государственная Дума образуют Счетную Палату, состав и порядок деятельности которой определяются федеральным законом». Счетная Палата РФ – это независимый от Правительства РФ постоянно действующий орган государственного финансового контроля, действующий на основе Закона «О счетной палате РФ» № 4-ФЗ от 11.01.95 г. Особенностью Счетной Палаты и ее региональных органов являются организационная и функциональная независимость от органов власти в рамках определенных законодательством задач. В полномочия Счетной Палаты входит контроль за федеральной собственностью и федеральными денежными средствами. Основные задачи Счетной Палаты следующие:

- оценка обоснованности доходов и расходов федерального бюджета;

- контроль за своевременным исполнением доходов и расходов федерального бюджета по объему и структуре;

- контроль за законностью и своевременностью движения средств федерального бюджета в ЦБ РФ, уполномоченных банках и иных финансово-кредитных учреждениях РФ.

В сфере налогового контроля к компетенции Счетной Палаты относятся комплексные проверки работы налоговых, казначейских, финансовых органов, кредитных организаций по формированию и исполнению доходов федерального бюджета. Цели таких проверок следующие:

- проверка организации, обеспечения полноты и своевременности поступления налоговых платежей в федеральный бюджет;

- проверка состояния контроля за налично-денежным обращением в сфере производства, торговли и оказания услуг населению в части его влияния на собираемость налогов;

- проверка соблюдения порядка расчетно-платежных операций и банковского обслуживания налоговых платежей;

- проверка обоснованности, эффективности и целевого использования налоговых льгот, рассрочек и отсрочек налоговых платежей и налоговых кредитов;

- проверка соответствия нормативных актов субъектов РФ бюджетному и налоговому законодательству.

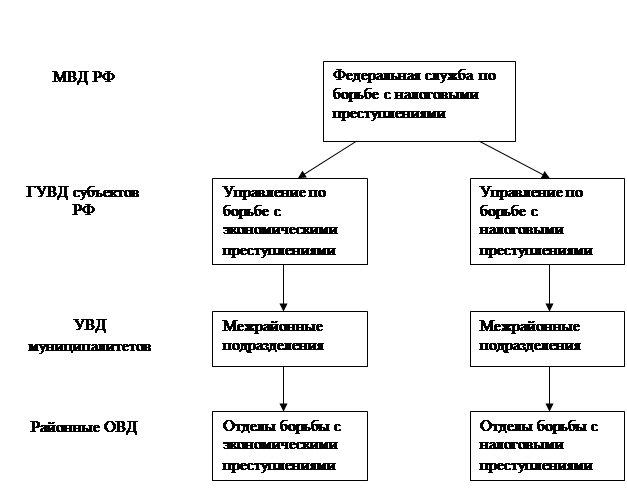

С 1 июля 2003 г. в России ликвидирована Федеральная служба налоговой полиции, и ее функции переданы МВД России, создано новое подразделение – Федеральная служба по борьбе с экономическими и налоговыми преступлениями. В составе Главных управлений внутренних дел субъектов Федерации организованы Управления по борьбе с налоговыми преступлениями при сохранении ранее существовавших Управлений по борьбе с экономическими преступлениями. Структура бывшей налоговой полиции сохранена, ее кадры в основном переведены в систему МВД РФ. В крупных городах Субъектов РФ созданы межрайонные подразделения Управления по борьбе с налоговыми преступлениями, а на уровне городских и сельских районов – отделы по борьбе с налоговыми преступлениями (рис. 2.1). Цели и задачи новой структуры практически полностью унаследованы от бывшей налоговой полиции. Главной ее задачей остается выявление и пресечение налоговых преступлений, совершенных юридическими лицами, частными предпринимателями и физическими лицами. Новая служба фактически является правопреемником расформированной налоговой полиции. О необходимости подобной реформы можно спорить: налоговая полиция за 10 лет своего существования доказала свою эффективность.

Из двух функций новой структуры (правоохранительной и контрольной) необходимо выделить контрольную функцию. В обязанности Федеральной службы по борьбе с экономическими и налоговыми преступлениями входит:

- проведение оперативно-розыскных мероприятий, дознаний и предварительного следствия в целях выявления и пресечения налоговых преступлений, розыск лиц, совершивших указанные преступления и подозреваемых в них, а также мер по возмещению нанесенного государству ущерба;

- осуществление в пределах своей компетенции производства по делам о налоговых преступлениях и правонарушениях;

- принятие, регистрация заявлений и иной информации о налоговых преступлениях и нарушениях, их проверка;

- обеспечение безопасности деятельности налоговых органов;

- исполнение в пределах своей компетенции определений судов, постановлений судей, поручений прокуроров, следователей о производстве розыскных и иных определенных законом действий, содействие в производстве процессуальных действий;

- оказание содействия налоговым органам, органам прокуратуры, предварительного следствия, государственной безопасности в выявлении, предупреждении и пресечении преступлений и нарушений в области налогового законодательства;

|

Рис 2.1. Структура Федеральной службы по борьбе с экономическими и налоговыми преступлениями.

- проведение работы по выявлению и пресечению фактов коррупции в налоговых органах и в органах МВД;

- сбор и анализ информации об исполнении налогового законодательства.

Для эффективного выполнения своих задач, функций и обязанностей наследники налоговой полиции наделены следующими правами:

1. Право по обнаружению, раскрытию, пресечению преступлений и правонарушений предусматривает возможность:

- проведение в соответствии с законодательством оперативно-розыскных мероприятий с целью выявления, предупреждения и пресечения фактов сокрытия доходов от налогообложения и уклонения от уплаты налоговых платежей;

- осуществление в необходимых случаях проверок налогоплательщиков в полном объеме с составлением акта; целью проверок является контроль не только налогоплательщиков, но и должностных лиц налоговых инспекций, осуществивших проверку до органов МВД.

2. Право применения мер принуждения предполагает возможность:

- приостанавливать операции налогоплательщиков по счетам в банках на срок до одного месяца в случаях непредставления налоговых документов;

- налагать административный арест на имущество налогоплательщиков с последующей его реализацией для покрытия сумм задолженности.

3. Права по реагированию на выявление нарушений налогового законодательства:

- требовать от руководителей предприятий, учреждений, организаций, а также от физических лиц устранения нарушений налогового законодательства и контролировать выполнение этих требований;

- вносить представления и предложения об устранении обстоятельств, способствовавших совершению налоговых преступлений и правонарушений.

4. Права по наложению взысканий:

- применять финансовые санкции за налоговые правонарушения на основании актов проверок;

- налагать административные штрафы на должностных лиц и на физических лиц за воспрепятствование в реализации прав, предоставленных законом.

Вместе с тем, ожидается, что в ближайшее время будет принят закон, который предусматривает положение, в соответствии с которым за противоправные действия сотрудники службы налогового контроля МВД несут установленную законом ответственность. В настоящее время существует уникальный момент, когда власть вновь образованных органов МВД в отношении налогового контроля беспредельна.

Для того, чтобы перейти к проблемам налогового контроля здесь уместно привести информацию к изменению мер ответственности за уклонение от уплаты налогов.

В президентских поправках в Уголовный кодекс, которые в октябре 2003 г. приняла в первом чтении Государственная Дума, содержится очень важная информация. Уклонение от уплаты налогов предполагается карать гораздо строже: штрафы многократно возрастут, а скрывающимся от уплаты штрафа будет грозить лишение свободы. С другой стороны, те осужденные, которые отбывают срок за налоговые преступления, смогут заплатить штраф и досрочно выйти на свободу. Суммы штрафов предполагается многократно увеличить, чтобы не было искушения откупиться. В настоящее время штрафы настолько малы, что выгода от утаивания налогов стоит риска быть обнаруженным налоговиками. В отношении физических лиц в настоящее время за уклонение от уплаты налогов грозит штраф 20-70 тыс. руб. Если президентские поправки будут приняты, штраф увеличится до 100-300 тыс. руб.

|

из

5.00

|

Обсуждение в статье: ЮРИДИЧЕСКОЕ ОБОСНОВАНИЕ И ОРГАНИЗАЦИЯ РАБОТЫ ПО НАЛОГОВОМУ КОНТРОЛЮ В РФ |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы