|

Главная |

Особенности банкротства в России

|

из

5.00

|

Специфические причины неплатежеспособности и банкротства предприятий в России формировались десятки лет и связаны с особенностями социалистической плановой экономикой, не приемлющей частную инициативу независимых предпринимателей, ориентированных на спрос потребителей; частную собственность и выгоду; конкурентную борьбу по инициативе предпринимателей, вынужденных в целях максимизации своих доходов ориентироваться на потребителей (рынок), на снижение собственных издержек и отсев или банкротство тех, кто отстает от растущих запросов рынка по качеству и ассортименту предложения товаров и услуг.

Соответственно развился менталитет, ориентированный:

- на исполнение планов и смет, но не обученный навыкам управления финансами;

- на выпрашивание у государства средств, ресурсов при любом подходящем случае, считая это естественным правом;

- на использование заработанного и полученного на то, на что раньше тратить средства особо не допускалось или строго регламентировалось (на инвестиции, элементы внешней роскоши - машины, стильную мебель, на загранкомандировки и т.п.).

Иными словами, многолетнее сдерживание и вынужденный аскетизм подспудно породили тягу к расточительству, которая проявила себя, как только представилась соответствующая возможность.

Вся эта совокупность специфических характеристик определила особую предрасположенность многих российских предприятий к кризису и банкротству в условиях реформирования экономики.

Общая идеология российского законодательства о несостоятельности ориентирована на гипотетически саморегулирующийся "чистый" рынок, где "невидимая рука" конкуренции автоматически перераспределяет наиболее оптимальным образом трудовые и материальные ресурсы общества. Этот фактор в совокупности с несовершенством инфраструктуры рынка и слабостью правовой системы привел к тому, что применение института несостоятельности предприятий в российских условиях стало не созидательной, а разрушительной мерой

В настоящее время помимо судебных процедур банкротства, предусмотренных для предприятия-должника Законом, широкое распространение получило искусственное банкротство[4]. Механизм реализации схем искусственного банкротства осуществляется в рамках Закона. Различают несколько разновидностей подобных схем приведения предприятия к банкротству: ложное банкротство, манипулирование законом, дополнительная эмиссия акций, освобождение от долгов, реорганизация путем выделения. Рассмотрим указанные способы.

Ложное банкротство. Этот способ используется для овладения предприятиями с помощью его внесудебной ликвидации.

Предприятие-должник становится банкротом из-за расхищения выпускаемой продукции администрацией и рабочими. После этого акции предприятия скупаются за бесценок и по цене, намного превышающей покупную, продаются иному («своему») юридическому лицу. В итоге руководство предприятия-банкрота получает его имущество и всю выручку от продажи.

Все больший размах приобрело манипулирование законом (чтобы проводимые сделки имели законные основания): через арбитражный суд проводится решение о введении процедуры банкротства, что позволяет сменить собственника предприятия-должника за цену, совершенно далекую от реальной стоимости предприятия. При сравнении российского законодательства и законодательств некоторых европейских стран можно выделить следующее принципиальное отличие. В рамках российского законодательства компания должник и ее кредиторы либо пытаются спасти компанию вне процедур банкротства, либо инициируют процедуру наблюдения в качестве промежуточного этапа до принятия окончательного решения[5]. Таким образом российское законодательство оставляет недобросовестным лицам возможность снизить стоимость имущества (активов) компании-должника путем затягивания времени в период наблюдения.

Механизм искусственного банкротства очень прост, а главное — целиком легитимен, поскольку опирается на законодательно установленные признаки банкротства. Кредитор, который первым обращается в суд с просьбой начать дело о банкротстве, сам предлагает кандидатуру арбитражного управляющего, от которого будет зависеть судьба компании. Зачастую судья вынужден формально утвердить кандидатуру управляющего, поскольку его к этому обязывает закон.

Сегодня многие управляющие рассматривают свою деятельность как вид прибыльного бизнеса, пытаясь извлечь из нее как можно больше выгоды для себя. Управляющий признает (или не признает) кредиторов компании и объем долгов. Далее «признанные» кредиторы утверждают план управления, который может включать в себя немедленную прямую продажу имущества конкретному покупателю. В Законе сказано, что имущество должника продается на открытых торгах, если иное не предусмотрено планом внешнего управления. План же разрабатывает арбитражный управляющий, и он может решить, что нужны не открытые торги а прямая продажа. Снизив цену до минимума, он продает компанию «своим» людям. Данный способ можно представить следующей схемой[6] (рис. 1).

Рис.1. Продажа компании «своим»людям

Другая схема искусственного банкротства — дополнительная эмиссия акций — также используется в ходе процедур банкротства компаний в качестве установления полного контроля за ней. Подобная схема проходит несколько этапов. На первом этапе сторонним инвестором выкупается кредиторская задолженность необходимого предприятия-должника и назначается внешний управляющий. На втором этапе «свой» управляющий, объявляя дополнительную эмиссию акций, размещает новые акции среди кредиторов в обмен на долги предприятия-банкрота, соответственно, сторонний инвестор, будучи главным кредитором, получает полный контроль за должником.

Рассмотренный метод не является легитимным, так как законных оснований для дополнительной эмиссии в период банкротства нет. Согласно ст. 28 Федерального закона «Об акционерных обществах» решение об увеличении уставного капитала путем размещения дополнительных акций может быть принято советом директоров (наблюдательным советом) общества, если в соответствии с Уставом общества или решением общего собрания акционеров ему принадлежит право принятия такого решения.

Тем не менее суды вопреки всему часто принимают решения о правомерности дополнительной эмиссии и таким образом стимулируют другие компании пользоваться этим методом в целях передела собственности. Подобный механизм искусственного банкротства с использованием дополнительной эмиссии акций можно представить следующей схемой (рис. 2).

Рис. 2. Искусственное банкротство с использованием дополнительной эмиссии акций

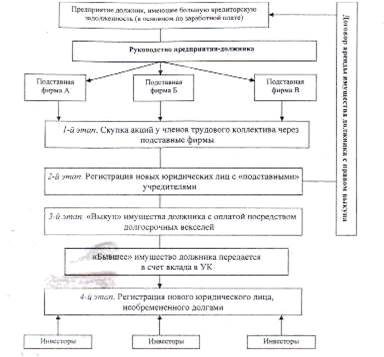

Освобождение от долгов. Данный метод искусственного банкротства применяется в условиях роста у предприятия кредиторской задолженности, поскольку ни один инвестор не будет вкладывать средства, если заведомо известно, что они пойдут на погашение долгов. Схема уклонения от уплаты долгов состоит из нескольких этапов. На первом этапе руководством через подставные фирмы производится скупка акций у трудового коллектива, которому не выплачивается заработная плата; постепенно контрольный пакет акций концентрируется в одних руках Далее образуются и регистрируются несколько новых юридических лиц (с «подставными» учредителями), которые заключают со старым предприятием договоры аренды имущества с правом выкупа. Третий этап заключается в «выкупе» имущества, при котором в качестве оплаты используются векселя различных фирм со сроком погашения свыше пяти лет. На последнем этапе новые собственники учреждают новое юридическое лицо, которому передается в качестве вклада в уставный капитал «выкупленное» имущество.

Широкое распространение получил также метод «реорганизации путем выделения». Эта схема используется акционерами, когда им выгодно разделить предприятие-должника на «плохо работающее» и «хорошоработающее», причем вся процедура вполне укладывается в нормы двух федеральных законов — об акционерных обществах и банкротстве. В ходе реорганизации происходит отделение ликвидных активов и пассивов от неликвидных, из-под банкротства выводятся все ликвидные активы и переходят под контроль вновь созданной компании (или компаний). На предприятии-должнике остаются все убытки, немного дебиторской задолженности соответствующего качества, долги перед бюджетом. На новые предприятия переходят дебиторская задолженность дочерних предприятий «хорошего качества», ликвидное имущество и соответствующая часть конкурсных кредиторов.

Рис. 3. Метод «реорганизации путем выделения»

Помимо перечисленных методов искусственных банкротств широко применяются также и их различные комбинации.

В результате использования описанных способов проведения искусственных банкротств у кредиторов появилась легальная возможность контролировать активы промышленных предприятий, не затрачивая при этом средств на покупку их акций и фондов.

Система заказных банкротств не получила бы столь широкого распространения, если бы не политическая конъюнктура начала века. Заказчиками подобных банкротств выступали руководители крупных компаний (они же кредиторы), чей интерес состоял в создании и дальнейшем контроле за вертикально интегрированными структурами; региональные власти, стремящиеся укрепить свое могущество на региональных рынках. Осуществление таких банкротств стало возможным благодаря исполнительной деятельности судейских чиновников и арбитражных управляющих, действовавших в интересах заказчиков.

Сегодня обсуждается вопрос о несовершенстве действующего законодательства о банкротстве. Серьезная проблема касается вознаграждения арбитражных управляющих. Во многих делах о несостоятельности предприятия основным кредитором является налоговый орган, которому предприятие задолжало значительную сумму по обязательным платежам. Так вот, как основные кредиторы налоговые органы назначают управляющим вознаграждение не более минимального размера в 10 000 руб[7]. Подобный подход и приводит к тому, что арбитражные управляющие не всегда честно выполняют свою работу в интересах кредиторов, стараясь «отжать» как можно больше денег из банкрота.

Таким образом, можно сделать вывод, что система банкротства в современной России еще не стала цивилизованным методом, а в большей степени представляет собой способ изменения структуры собственников. Можно утверждать, что сегодня институт банкротства — есть инструмент перехода собственности от неэффективного управления к эффективному. В то же время однозначно трактовать искусственное банкротство как неправомерное деяние считаем невозможным, так как в результате передела собственности получены жизнеспособные, конкурентные предприятия, которые работают на отечественную экономику, пополняют бюджет и предоставляют рабочие места. В то же время опыт показывает, что Закон, регулирующий взаимоотношения между должником и кредиторами, несовершенен и описанные схемы искусственного банкротства могут быть осуществлены и в будущем.

Кроме того, в России получило распространение рейдерство - насильственный захват предприятий и земельных участков. Хотя основной причиной банкротств являются непрофессиональные действия менеджмента, в некоторых случаях можно говорить и о криминале. Обычно захватчики навязывают предприятиям непонятного происхождения долги, а потом, используя процедуру банкротства, становятся его владельцами.

|

из

5.00

|

Обсуждение в статье: Особенности банкротства в России |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы