|

Главная |

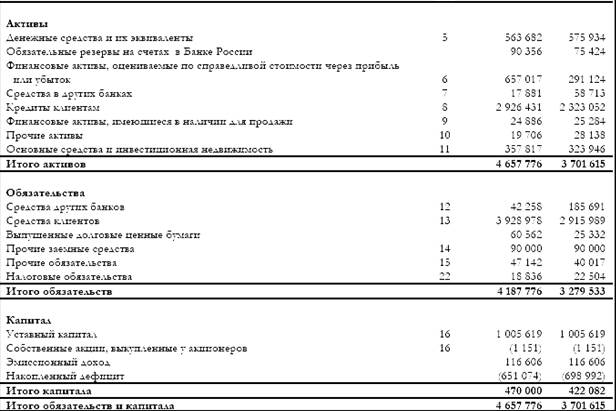

Финансовые показатели за 2007 год «Дальневосточного банка»

|

из

5.00

|

Таблица 2.10. Основные денежные средства и их эквиваленты

Таблица 2.11. Доходы «Дальневосточного Банка» за 2006-2007 гг.

Таблица 2.12. Движение денежных средств по операционной деятельности банка

Таблица 2.13.Отчет об изменениях в капитале

За последнее десятилетие Российская Федерация испытала серьезные политические, экономические и социальные изменения.

Несмотря на то, что с 2002 года российская экономика признана рыночной и проведен ряд основных реформ, направленных на создание банковской, судебной, налоговой и законодательной систем, деловая и законодательная инфраструктура не обладают тем уровнем стабильности, который существует в странах с более развитой экономикой.

В настоящее время российская экономика продолжает демонстрировать определенные черты, присущие странам, в которых рыночная экономика находится на стадии становления.

К таким характерным особенностям относятся:

· относительно высокие темпы инфляции в течение ряда лет;

· существование определенных мер валютного контроля, которые не позволяют национальной валюте стать ликвидным платежным средством за пределами Российской Федерации;

· низкий уровень ликвидности на рынках капитала.

Инфляция

Состояние российской экономики характеризуется относительно высокими темпами инфляции.

В таблице 2.14. ниже приведены данные об индексах инфляции за последние 5 лет:

Индекс инфляции

Год, окончившийся: Инфляция за период

31 декабря 2005 года 11,0%

31 декабря 2004 года 11,7%

31 декабря 2003 года 12,0%

31 декабря 2002 года 15,1%

31 декабря 2001 года 18,8%

Операции на финансовых рынках

Сложившаяся экономическая ситуация в Российской Федерации по-прежнему ограничивает объемы операций на финансовых рынках. Рыночные котировки могут не отражать стоимость финансовых инструментов, которая могла бы быть определена на действующем активном рынке, на котором осуществляются операции между заинтересованными продавцами и покупателями.

Таким образом, руководство Банка использует наиболее точную имеющуюся информацию для того, чтобы при необходимости корректировать рыночные котировки для отражения собственной оценки справедливой стоимости.

Основы представления отчетности

Финансовая отчетность Банка подготовлена в соответствии с МСФО, включая все принятые ранее стандарты и интерпретации ПКИ и КИМФО. Банк ведет учетные записи в соответствии с требованиями действующего законодательства Российской Федерации.

Данная финансовая отчетность подготовлена на основе этих учетных записей с корректировками, необходимыми для приведения ее в соответствие со всеми существенными аспектами МСФО.

Данная финансовая отчетность представлена в валюте Российской Федерации.

Поскольку характеристика экономической ситуации в Российской Федерации указывает на то, что гиперинфляция прекратилась, начиная с 1 января 2003 года, Банк больше не применяет положения МСФО 29 «Финансовая отчетность в условиях гиперинфляции». Сравнительная финансовая информация подготовлена с учетом требований МСФО 29 и покупательной способности российского рубля по состоянию на 31 декабря 2002 года.

Подготовка финансовой отчетности требует применения оценок и допущений, которые влияют на отражаемые суммы активов и обязательств, раскрытие условных активов и обязательств на дату составления финансовой

отчетности, а также суммы доходов и расходов в течение отчетного периода.

Принципы учетной политики

Финансовые активы

Банк классифицирует финансовые активы в следующие категории:

· финансовые активы, оцениваемые по справедливой стоимости через прибыль или убыток;

· кредиты клиентам;

· финансовые активы, удерживаемые до погашения;

· финансовые активы, имеющиеся в наличии для продажи.

Руководство осуществляет классификацию финансовых активов в момент их первоначального признания.

Финансовые активы, оцениваемые по справедливой стоимости через прибыль или убыток

Финансовые активы, оцениваемые по справедливой стоимости через прибыль или убыток, включают в себя торговые ценные бумаги.

Торговые ценные бумаги — это ценные бумаги, которые приобретаются с целью получения прибыли за счет краткосрочных колебаний цены или торговой маржи, или ценные бумаги, являющиеся частью портфеля, фактически используемого Банком для получения краткосрочной прибыли.

Банк классифицирует ценные бумаги как торговые ценные бумаги, если у него есть намерение продать их в течение короткого периода с момента приобретения.

Первоначально торговые ценные бумаги учитываются по стоимости приобретения (которая включает затраты по сделке), и впоследствии переоцениваются по справедливой стоимости. Справедливая стоимость ценных бумаг рассчитывается либо на основе их рыночных котировок, либо с применением различных методик оценки с использованием допущения о возможности реализации данных ценных бумаг в будущем.

Наличие опубликованных ценовых котировок активного рынка является наилучшим для определения справедливой стоимости инструмента.

При отсутствии активного рынка используются методики, включающие информацию о последних рыночных сделках между хорошо осведомленными, желающими совершить такие сделки, независимыми друг от друга сторонами, обращение к текущей справедливой стоимости другого, в значительной степени тождественного инструмента, результатов анализа дисконтированных денежных потоков и моделей определения цены.

При наличии методики оценки, широко применяемой участниками рынка для определения цены инструмента и доказавшей надежность оценок значений цен, полученных в результате фактических рыночных сделок, используется именно такая методика. При определении рыночных котировок все торговые ценные бумаги оцениваются по цене последних торгов, если данные ценные бумаги котируются на бирже, или по цене последней котировки на покупку, если сделки по этим ценным бумагам заключаются на внебиржевом рынке.

Реализованные и нереализованные доходы, и расходы по операциям с торговыми ценными бумагами отражаются в отчете о прибылях и убытках за период, в котором они возникли, в составе доходов за вычетом расходов по операциям финансовыми активами, оцениваемыми по справедливой стоимости через прибыль или убыток.

Процентные доходы по торговым ценным бумагам отражаются в отчете о прибылях и убытках в составе процентных доходов.

Дивиденды полученные отражаются в составе прочих операционных доходов.

Покупка и продажа торговых ценных бумаг, поставка которых должна производиться в сроки, установленные законодательством или конвенцией для данного рынка (покупка и продажа по “стандартным контрактам”), отражаются на дату расчетов.

Кредиты клиентам

Данная категория включает непроизводные финансовые активы с установленными или определенными платежами, не котирующиеся на активном рынке, за исключением тех:

в отношении, в котором есть намерение о продаже немедленно или в ближайшем будущем и которые должны классифицироваться как предназначенные для торговли, оцениваемые при первоначальном признании по справедливой стоимости через прибыль или убыток;

которые после первоначального признания определяются в качестве имеющихся в наличии для продажи;

по которым владелец не сможет покрыть всю существенную сумму своей первоначальной инвестиции по причинам, отличным от снижения кредитоспособности, и которые следует классифицировать как имеющиеся в наличии для продажи.

Изначально кредиты, предоставленные клиентам отражаются по первоначальной стоимости, которая представляет собой справедливую стоимость предоставленных средств. В дальнейшем кредиты клиентам учитываются по амортизированной стоимости за вычетом резерва под обесценение кредитов. Амортизированная стоимость основана на справедливой стоимости суммы выданного кредита, рассчитанной с учетом рыночных процентных ставок по аналогичным кредитам, действующих на дату предоставления кредита. Кредиты клиентам отражаются, начиная с момента выдачи денежных средств заемщикам.

Кредиты клиентам, предоставленные по процентным ставкам, отличным от рыночных процентных ставок, оцениваются на дату выдачи по справедливой стоимости, которая представляет собой будущие процентные платежи и сумму основного долга, дисконтированные с учетом рыночных процентных ставок для аналогичных кредитов.

Разница между справедливой стоимостью и номинальной стоимостью кредита отражается в отчете о прибылях и убытках как расход от предоставления активов по ставкам ниже рыночных. Банк не отражает доход от предоставления активов по ставкам выше рыночных, основываясь на принципе осторожности.

Впоследствии балансовая стоимость этих кредитов корректируется с учетом амортизации расхода по предоставленному кредиту, и соответствующий расход отражается в отчете о прибылях и убытках с использованием метода эффективной процентной ставки.

Резерв под обесценение кредитов формируется при наличии объективных данных, свидетельствующих о том, что Банк не сможет получить суммы, причитающиеся к выплате, в соответствии с первоначальными условиями кредитного соглашения.

Сумма резерва представляет собой разницу между балансовой и оценочной возмещаемой стоимостью кредита, рассчитанной как текущая стоимость ожидаемых денежных потоков, включая суммы, возмещаемые по гарантиям и обеспечению, дисконтированные с использованием первоначальной эффективной процентной ставки по данному кредиту.

Резерв под обесценение кредитов также включает потенциальные убытки по кредитам, которые объективно присутствуют в кредитном портфеле на отчетную дату. Такие убытки оцениваются на основании анализа информации о понесенных убытках прошлых лет по каждому компоненту кредитного портфеля, кредитных рейтингов, присвоенных заемщикам, а также оценки текущих экономических условий, в которых данные заемщики осуществляют свою деятельность. Кредиты, погашение которых невозможно, списываются за счет соответствующего резерва под обесценение, сформированного и отраженного в балансе. [47,36].

Списание осуществляется только после завершения всех необходимых процедур и определения суммы убытка. Восстановление ранее списанных сумм отражается по кредиту строки «резерв под обесценение кредитов» в отчете о прибылях и убытках. Уменьшение ранее созданного резерва под обесценение кредитов отражается по кредиту строки «резерв под обесценение кредитов» в отчете о прибылях и убытках.

Начисление процентов по предоставленным кредитам прекращается, если возможность полного погашения основного долга или процентов представляется сомнительной (кредиты, по которым сумма основного долга и проценты просрочены). После принятия решения о прекращении начисления процентов по предоставленным кредитам доход в виде предусмотренных кредитным договором процентов не отражается в отчете о прибылях и убытках. Начисление процентов по кредиту может быть возобновлено после того, как возникает достаточно высокая вероятность погашения своевременно и в полном объеме основной суммы долга и процентов, оговоренных в кредитном договоре.

Сумма начисленных процентов по предоставленным Банком кредитам отражается до момента их погашения заемщиком по строке баланса «Кредиты клиентам».

Финансовые активы, имеющиеся в наличии для продажи

Данная категория финансовых активов включает инвестиционные ценные бумаги, которые руководство намерено удерживать в течение неопределенного периода времени, которые могут быть проданы в зависимости от требований ликвидности или изменения процентных ставок, обменных курсов или цен на акции. Руководство Банка классифицирует инвестиционные ценные бумаги в соответствующую категорию в момент их приобретения.

Первоначально финансовые активы, имеющиеся в наличии для продажи, учитываются по стоимости приобретения (которая включает затраты по сделке), и впоследствии переоцениваются по справедливой стоимости на основе котировок на покупку.

Некоторые финансовые активы, имеющиеся в наличии для продажи, по которым не имеется котировок из внешних независимых источников, оценены руководством Банка по справедливой стоимости, которая основана на результатах недавней продажи аналогичных финансовых активов несвязанным третьим сторонам, на анализе прочей информации, такой, как дисконтированные денежные потоки и финансовая информация об объекте инвестиций, а также на применении других методик оценки.

Нереализованные доходы и расходы, возникающие в результате изменения справедливой стоимости финансовых активов, имеющихся в наличии для продажи, отражаются в отчете об изменениях в капитале.

При выбытии финансовых активов, имеющихся в наличии для продажи, соответствующие накопленные нереализованные доходы и расходы включаются в отчет о прибылях и убытках по строке «доходы за вычетом расходов по операциям с финансовыми активами, имеющимися в наличии для продажи». Обесценение и восстановление ранее обесцененной стоимости финансовых активов, имеющихся в наличии для продажи, отражается в отчете о прибылях и убытках.

Финансовый актив, имеющийся в наличии для продажи, обесценивается, и убытки от обесценения возникают только в том случае, если существуют объективные признаки обесценения в результате одного или нескольких событий, имевших место после первоначального признания актива, и если это событие оказывает такое воздействие на предполагаемые будущие потоки денежных средств по финансовому активу или группе финансовых активов, которое поддается достоверной оценке.

К объективным признакам обесценения финансового актива или Банка активов, относится ставшая известной Банку информация об одном или нескольких следующих событиях:

· значительных финансовых трудностях, испытываемых эмитентом или должником;

· нарушения договора, например, отказе или уклонении от уплаты процентов или основной суммы долга;

· предоставления кредитором льготных условий по экономическим или юридическим причинам, связанным с финансовыми трудностями заемщика, на что кредитор не решился бы ни при каких других обстоятельствах;

· вероятности банкротства или финансовой реорганизации заемщика;

· исчезновении активного рынка для данного финансового актива по причине финансовых трудностей;

· наличие доступной информации, свидетельствующей об определимом уменьшении предполагаемых будущих потоков денежных средств по финансовым активам с момента первоначального признания.

Процентные доходы по финансовым активам, имеющимся в наличии для продажи, отражаются в отчете о прибылях и убытках в составе процентных доходов.

Дивиденды полученные учитываются в составе прочих операционных доходов.

Сделки по договорам продажи и обратного выкупа, займы ценных бумаг. Сделки по договорам продажи и обратного выкупа («репо») рассматриваются как операции привлечения средств под обеспечение ценными бумагами. Ценные бумаги, проданные по договорам продажи и обратного выкупа, отражаются в балансе в составе «Финансовые активы, оцениваемые по справедливой стоимости через прибыль и убыток», «Финансовые активы, имеющиеся в наличии для продажи», либо «Финансовые активы, удерживаемые до погашения», в зависимости от типа операции. Соответствующие обязательства отражаются по строке «Средства других банков» или «Средства клиентов». [41,54].

Ценные бумаги, приобретенные по договорам с обязательством обратной продажи («обратное репо»), учитываются как средства в других банках или кредиты и авансы клиентам.

Разница между ценой продажи и ценой обратного выкупа учитывается как проценты и начисляется на протяжении всего срока действия договора репо по методу эффективной доходности.

Ценные бумаги, предоставленные Банком в качестве займа контрагентам, продолжают отражаться как ценные бумаги в финансовой отчетности Банка. Ценные бумаги, полученные в качестве займа, не отражаются в финансовой отчетности. В случае если эти ценные бумаги реализуются третьим сторонам, финансовый результат от приобретения и продажи этих ценных бумаг отражается в отчете о прибылях и убытках по строке «Доходы за вычетом расходов по операциям с финансовыми активами, оцениваемыми по справедливой стоимости через прибыль или убыток». Обязательство по возврату данных ценных бумаг отражается по справедливой стоимости как торговое обязательство.

Основные средства и инвестиционная недвижимость

Основные средства отражены по стоимости приобретения, скорректированной до эквивалента покупательной способности валюты Российской Федерации на 31 декабря 2002 года, за вычетом накопленного износа и резерва под обесценение (там, где это необходимо).

Если балансовая стоимость актива превышает его оценочную возмещаемую стоимость, то балансовая стоимость актива уменьшается до его возмещаемой стоимости, а разница отражается в отчете о прибылях и убытках. Оценочная возмещаемая стоимость определяется как наибольшая из чистой реализуемой стоимости актива и ценности его использования.

На каждую отчетную дату Банк определяет наличие любых признаков обесценения основных средств. Если такие признаки существуют, Банк производит оценку возмещаемой стоимости, которая определяется как наибольшая из чистой стоимости продажи основных средств и стоимости, получаемой в результате их использования. Если балансовая стоимость основных средств превышает их оценочную возмещаемую стоимость, то балансовая стоимость основных средств уменьшается до возмещаемой стоимости, а разница отражается в отчете о прибылях и убытках как расход от обесценения основных средств, если только переоценка не проводилась ранее. [19,54].

Инвестиционная недвижимость (земля или здание – или часть здания – или и то, и другое) - это имущество, находящееся в распоряжении Банка (владельца или арендатора по договору финансовой аренды или лизинга) с целью получения арендных платежей или доходов от прироста стоимости капитала или и того и другого, но не для: (а) использования в ходе обычной деятельности Банка, для административных целей; или (b) продажи в ходе обычной деятельности.

В целом инвестиционная недвижимость представляет собой офисные помещения, не занимаемые Банком.

Инвестиционная недвижимость отражена по первоначальной стоимости за вычетом амортизации.

Заемные средства (средства других банков и средства клиентов)

Заемные средства первоначально учитываются по фактической стоимости, которая представляет собой сумму полученных средств (справедливую стоимость полученного имущества) за вычетом понесенных затрат по сделке.

Впоследствии заемные средства отражаются по амортизированной стоимости, а разница между суммой полученных средств и стоимостью погашения отражается в отчете о прибылях и убытках в течение периода заимствования с использованием метода эффективной процентной ставки.

Заемные средства, имеющие процентные ставки, отличные от рыночных процентных ставок, оцениваются в момент получения по справедливой стоимости, которая включает в себя будущие процентные платежи и сумму основного долга, дисконтированные с учетом рыночных процентных ставок для аналогичных заимствований.

Разница между справедливой стоимостью и номинальной стоимостью заемных средств на момент получения отражается в отчете о прибылях и убытках как расход от привлечения заемных средств по ставкам выше рыночных.

Банк не отражает доход от получения заемных средств по ставкам ниже рыночных, основываясь на принципе осторожности.

Впоследствии балансовая стоимость заемных средств корректируется с учетом амортизации первоначального расхода по заемным средствам, и соответствующие расходы отражаются как процентные расходы в отчете о прибылях и убытках с использованием метода эффективной доходности.

Отражение доходов и расходов

Процентные доходы и расходы отражаются в отчете о прибылях и убытках по всем долговым инструментам по методу наращивания с использованием метода эффективной процентной ставки, на основе фактической цены покупки. Метод эффективной процентной ставки – это метод расчета амортизированной стоимости финансового актива или финансового обязательства и распределения процентных доходов и процентных расходов на соответствующий период.

Эффективная процентная ставка – это точная ставка дисконтирования расчетных будущих денежных выплат или поступлений на ожидаемый срок действия финансового инструмента или, если применимо, на более короткий срок до чистой балансовой стоимости финансового актива или финансового обязательства.

При расчете эффективной процентной ставки Банк оценивает потоки денежных средств с учетом всех договорных условий в отношении финансового инструмента (например, возможность досрочного погашения), но не учитывает будущие убытки по кредитам. Такой расчет включает все комиссии и сборы, уплаченные и полученные сторонами договора, составляющие неотъемлемую часть эффективной ставки процента, затраты по сделке, а также все прочие премии или дисконты.

Процентный доход включает купонный доход, полученный по финансовым активам с фиксированным доходом, наращенный дисконт и премию по векселям и другим дисконтным инструментам. В случае если возникает сомнение в своевременном погашении выданных кредитов, они переоцениваются до возмещаемой стоимости с последующим отражением процентного дохода на основе процентной ставки, которая использовалась для дисконтирования будущих денежных потоков с целью оценки возмещаемой стоимости. [50,36].

Комиссионные доходы и расходы, и прочие доходы и расходы отражаются по методу наращивания в течение периода предоставления услуги.

Комиссионные доходы за предоставление кредитов, которые еще не выданы, но выдача которых вероятна, отражаются в составе прочих активов (вместе с соответствующими прямыми затратами) и впоследствии учитываются при расчете к эффективной процентной ставки по кредиту. Комиссионные доходы по организации сделок для третьих сторон, например, приобретения кредитов, акций и других ценных бумаг, или покупка или продажа компаний, отражаются в отчете о прибылях и убытках по завершении сделки.

Комиссионные доходы по управлению инвестиционным портфелем и прочие управленческие и консультационные услуги отражаются в соответствии с условиями договоров об оказании услуг.

Комиссионные доходы по управлению активами инвестиционных фондов отражаются пропорционально объему оказанных услуг в течение периода оказания данной услуги. Этот же принцип применяется в отношении услуг, связанных с управлением имуществом, финансовым планированием, и депозитарных услуг, которые оказываются на постоянной основе в течение длительного периода времени.

Таблица 2.16. Финансовые активы «ДВ Банка»

| Денежные средства и их эквиваленты | 2007 | 2006 |

Облигации внешних облигационных займов Российской Федерации (ОВОЗ) представляют собой ценные бумаги с номиналом в долларах США, выпущенные Министерством финансов Российской Федерации и свободно обращающиеся на международном рынке. ОВОЗ в портфеле Банка на 31 декабря 2007 года имеют сроки погашения от 2009 до 2018 г., купонный доход от 8,25 до 11% и доходность к погашению от 5 до 6,8%, в зависимости от выпуска.

Облигации внутреннего государственного валютного облигационного займа Российской Федерации (ОВГВЗ) являются государственными долговыми обязательствами с номиналом в долларах США. По облигациям выплачивается купон 3% годовых. Срок погашения облигаций в портфеле Банка по состоянию на 31 декабря 2007 года - с 2009 по 2013 г., доходность к погашению – от 4,1 до 5,5%, в зависимости от выпуска.

Доходность векселей составляет 15% годовых.

Облигации федерального займа (ОФЗ) являются государственными ценными бумагами, выпущенными Министерством финансов Российской Федерации с номиналом в валюте Российской Федерации. ОФЗ в портфеле Банка по состоянию на 31 декабря 2007 года имеют сроки погашения от 2018 до 2023 г., купонный доход в 2007 году от 9,5 до 11 % и доходность к погашению от 6 до 8 %, в зависимости от выпуска.

Муниципальные облигации и облигации субъектов Российской Федерации являются государственными ценными бумагами, выпущенными Правительствами субъектов Российской Федерации и органами местного самоуправления городов Российской Федерации. Облигации обращаются на организованном рынке ценных бумаг.

Муниципальные облигации и облигации субъектов Российской Федерации в портфеле Банка по состоянию на 31 декабря 2007 года имеют сроки погашения от 2009 до 2017 года, купонный доход от 7 до 13,8% и доходность к погашению от 5 до 9% годовых, в зависимости от выпуска.

|

из

5.00

|

Обсуждение в статье: Финансовые показатели за 2007 год «Дальневосточного банка» |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы