|

Главная |

Анализ финансовой устойчивости, платежеспособности предприятия

|

из

5.00

|

Платежеспособность и финансовая устойчивость являются важнейшими характеристиками финансово-экономической деятельности предприятия в условиях рыночной экономики. Понятие «финансовая устойчивость» организации многогранно, оно более широкое в отличие от понятий «платежеспособность» и «кредитоспособность», так как включает в себя оценку различных сторон деятельности организации. Отечественные экономисты по-разному трактуют сущность понятия «финансовая устойчивость». [21, с. 31]

Финансовая устойчивость – это экономическая категория, выражающая такую систему экономических отношений, при которых предприятие формирует платежеспособный спрос, способно при сбалансированном привлечении кредита обеспечивать за счет собственных источников активное инвестирование и прирост оборотных средств, создавать финансовые резервы, участвовать в формировании бюджета. Финансовая устойчивость предприятия предполагает ее способность успешно повышаться под воздействием изменений внешней и внутренней среды. Таким образом, финансовая устойчивость предприятия предопределяется влиянием совокупности внутренних и внешних факторов [22, с. 425].

Проведем анализ устойчивости финансового состояния за период с 2007 по 2009 годы, который позволит выяснить, насколько правильно рассматриваемое предприятие управляло ресурсами в течение периода.

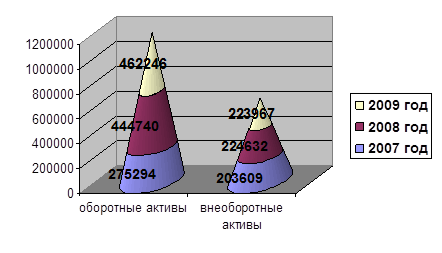

Таблица 4 – Исходные данные для расчета показателей финансовой устойчивости ООО «КЭСП»

| Финансовые показатели | 2007 год | 2008 год | 2009 год |

| Оборотные активы | 275294 | 444740 | 462246 |

| Внеоборотные активы | 203609 | 224632 | 223967 |

| Долгосрочные кредиты и займы | 58875 | 29313 | 21811 |

| Краткосрочные кредиты и займы | 15059 | 115108 | 64324 |

| Запасы | 152305 | 162428 | 196964 |

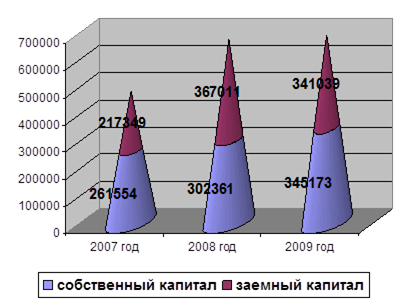

| Заемный капитал | 217349 | 367011 | 341039 |

| Собственный капитал | 261554 | 302361 | 345173 |

| Собственный оборотный капитал | 57945 | 77729 | 121206 |

| Валюта баланса | 478903 | 669372 | 686212 |

Рисунок 1 – оборотные и внеоборотные активы ООО «КЭСП» за 2007–2009 гг.

Рисунок 2 – собственный и заемный капитал ООО «КЭСП» за 2007–2009 гг.

Для начала рассчитаем абсолютные показатели финансовой устойчивости по формулам (4), (5), (6), которые характеризуют состояние запасов и обеспеченность их источниками формирования:

– наличие собственного оборотного капитала:

2007 год: 261554–203609= 57945 тыс. руб.

2008 год: 302361–224632= 77729 тыс. руб.

2009 год: 345173–223967= 121206 тыс. руб.

– наличие собственных и долгосрочных заемных источников формирования запасов:

2007 год: 57945+58875= 116820 тыс. руб.

2008 год: 77729+29313= 107042 тыс. руб.

2009 год: 121206+21811= 143017 тыс. руб.

– общая величина основных источников формирования запасов:

2007 год: 116820+15059= 131879 тыс. руб.

2008 год: 107042+115108= 222150 тыс. руб.

2009 год: 143017+64324= 207341 тыс. руб.

Трем показателям наличия источников формирования запасов соответствуют показатели обеспеченности запасов этими источниками. Рассчитаем их по формулам (7), (8), (9):

– излишек (+), недостаток (–) собственного оборотного капитала:

2005 год: 57945–152305= -94360 тыс. руб.

2006 год: 77729–162428= -84699 тыс. руб.

2007 год: 121206–196964= -75758 тыс. руб.

– излишек (+), недостаток (–) собственных и долгосрочных источников формирования запасов:

2007 год: 116820–152305= -35485 тыс. руб.

2008 год: 107042–162428= -55386 тыс. руб.

2009 год: 143017–196964= -53947 тыс. руб.

– излишек (+), недостаток (–) общей величины источников покрытия запасов:

2007 год: 131879–152305= -20426 тыс. руб.

2008 год: 222150–162428= 59722 тыс. руб.

2009 год: 207341–196964= 10377 тыс. руб.

Полученные данные сведем в общую таблицу и найдем отклонение:

Таблица 5 – Показатели обеспеченности запасов источниками формирования

| Показатели | 2007 год | 2008 год | 2009 год | Отклонение (+; -) 2008–2007 гг. | Отклонение (+; -) 2009–2008 гг. |

| Излишек или недостаток собственных оборотных средств | -94360 | -84699 | -75758 | 9661 | 8941 |

| Излишек или недостаток собственные и долгосрочных источников | -35485 | -55386 | -53947 | -19901 | 1439 |

| Излишек или недостаток общей величины источников | -20426 | 59722 | 10377 | 80148 | -49345 |

Теперь из полученных данных определим тип финансовой устойчивости:

Из таблицы видим, что 2007 году предприятие испытывало дефицит обеспеченности запасов источниками формирования. Был недостаток как собственных оборотных средств так и долгосрочных источников. Общая величина источников тоже была величина отрицательная.

В 2008 году мы наблюдаем рост собственных оборотных средств и рост общей величины источников. Производство выросло, росли доходы предприятия, дефицит финансов полностью покрыт и появился запас источников. В 2008 году финансовое состояние предприятия стабильно устойчивое.

В 2009 показатели несколько хуже, но общая величина источников осталась положительной, то есть финансовое положение предприятия в целом осталось устойчивым.

Показатели финансовой устойчивости характеризуют степень защищенности интересов инвесторов и кредиторов. Финансовая устойчивость – результат наличия определенного запаса прочности, защищающего предприятие от случайностей и резких изменений [23, с. 58].

Рассчитаем относительные показатели финансовой устойчивости за отчетный период:

– Коэффициент финансовой независимости:

2007 год: КФ.Н.=

2008 год: КФ.Н.=

2009 год: КФ.Н.=

– Коэффициент финансовой напряженности:

2007 год: Кнапряж.=

2008 год: Кнапряж.=

2009 год: Кнапряж.=

– Коэффициент самофинансирования:

2007 год: Ксамфин=

2008 год: Ксамфин=

2009 год: Ксамфин=

– Коэффициент задолженности:

2007 год: Кзадолж=

2008 год: Кзадолж=

2009 год: Кзадолж=

– Коэффициент обеспеченности собственными оборотными средствами:

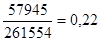

2007 год: Коб=

2008 год: Коб=

2009 год: Коб=

– Коэффициент маневренности собственных оборотных средств:

2007 год: КМ=

2008 год: КМ=

2009 год: КМ=

– Коэффициент реальной стоимости имущества:

2007 год: КР.С.И..=

2008 год: КР.С.И..=

2009 год: КР.С.И..=

– Коэффициент обеспеченности материальных запасов собственными средствами:

2007 год: КО.М.З.=

2008 год: КО.М.З.=

2009 год: КО.М.З.=

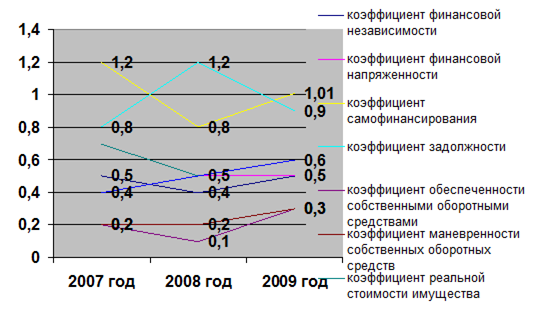

Таблица 6 – Относительные показатели финансовой устойчивости

| Показатели | 2007 год | 2008 год | 2009 год | Формулы для расчета |

| Коэффициент финансовой независимости | 0,5 | 0,4 | 0,5 | КФ.Н.= СК / Валюта баланса |

| Коэффициент финансовой напряженности | 0,4 | 0,5 | 0,5 | Кнапряж.=ЗК / Валюта баланса |

| Коэффициент самофинансирования | 1,2 | 0,8 | 1,01 | Ксамфин=СК /ЗК |

| Коэффициент задолженности | 0,8 | 1,2 | 0,9 | Кзадолж= ЗК / СК |

| Коэффициент обеспеченности собственными оборотными средствами | 0,2 | 0,1 | 0,3 | Коб = СОК / ОА |

| Коэффициент маневренности собственных оборотных средств | 0,2 | 0,2 | 0,3 | КМ= СОК / СК |

| Коэффициент реальной стоимости имущества | 0,7 | 0,5 | 0,6 | КР.С.И..=(ВОА+З)/ВБ |

| Коэффициент обеспеченности материальных запасов собственными средствами | 0,4 | 0,5 | 0,6 | КО.М.З.= СОК / Запасы |

Сведем полученные данные в таблицу 7 и найдем отклонение:

Таблица 7 – Относительные показатели финансовой устойчивости

| Показатели | 2007 год | 2008 год | 2009 год | Отклонение (+;-) | |

| 2008–2007 гг. | 2009–2008 гг. | ||||

| Коэффициент финансовой независимости | 0,5 | 0,4 | 0,5 | -0,1 | 0,1 |

| Коэффициент финансовой напряженности | 0,4 | 0,5 | 0,5 | 0,1 | 0 |

| Коэффициент самофинансирования | 1,2 | 0,8 | 1,01 | -0,4 | 0,21 |

| Коэффициент задолженности | 0,8 | 1,2 | 0,9 | 0,4 | -0,3 |

| Коэффициент обеспеченности собственными оборотными средствами | 0,2 | 0,1 | 0,3 | -0,1 | 0,2 |

| Коэффициент маневренности собственных оборотных средств | 0,2 | 0,2 | 0,3 | 0 | 0,1 |

| Коэффициент реальной стоимости имущества | 0,7 | 0,5 | 0,6 | -0,1 | 0,1 |

| Коэффициент обеспеченности материальных запасов собственными средствами | 0,4 | 0,5 | 0,6 | 0,1 | 0,1 |

Проанализируем полученные данные: данная таблица убедительно показывает нам, что самым финансово – устойчивым для ООО «КЭСП» был 2009 год. Коэффициент финансовой независимости был = 0,5, а коэффициент финансовой напряженности также был равен 0,5, а коэффициент самофинансирования = 1,01, обеспечивающий предприятию стабильную работу не испытывая потребность в банковских кредитах и указывает на возможность покрытия собственным капиталом заемных средств.

Коэффициент реальной стоимости имущества уменьшался с 2007 года по 2009 года, но все таки находится в допустимых рамках и означает, что у предприятия нет необходимости привлечения дополнительных заемных средств для пополнения имущества. Данный показатель означает также, что у ООО «КЭСП» высокий уровень производственного потенциала, высокая обеспеченность средствами производства.

Показатели 2009 года говорят, что предприятие выходит из кризиса, наращивая производство, ведет гибкую ценовую политику и стабилизирует свое финансовое положение.

Итоги 2009 года говорят о том, что положение ООО «КЭСП» в финансовом отношении стабильно устойчивое.

Рисунок 3 – Относительные показатели финансовой устойчивости ООО «КЭСП»

Внешним проявлением финансовой устойчивости является платежеспособность, т.е. возможность наличными ресурсами своевременно погасить свои платежные обязательства. Оценка платежеспособности осуществляется на основе характеристики ликвидности текущих активов, т.е. времени, необходимого для превращения их в денежную наличность. Понятие ликвидности более емкое, ведь от степени ликвидности баланса зависит платежеспособность. В то же время ликвидность характеризует не только текущее состояние расчетов, но и перспективу. Результаты анализа ликвидности фирмы представляют интерес, прежде всего, для коммерческих кредиторов. Так как коммерческие кредиты краткосрочны, то именно анализ ликвидности лучше всего позволяет оценить способность фирмы оплатить свои обязательства [24, с. 17].

Потребность в анализе ликвидности баланса возникает в условиях рынка в связи с усилением финансовых ограничений и необходимостью оценки кредитоспособности предприятия. Суть определения ликвидности баланса предприятия состоит в том, чтобы составить таблицу, в которой нужно представить группировку активов по степени ликвидности, а пассивов – по срочности погашения обязательств [25, с. 38].

Для определения ликвидности баланса сопоставим итоги групп по активу и пассиву и сравним полученные результаты с абсолютно ликвидным балансом.

Таблица 8 – Группировка активов и пассивов баланса ООО «КЭСП» по степени ликвидности

| Активы | 2007 год | 2008 год | 2009 год | Пассивы | 2007 год | 2008 год | 2009 год |

| Денежные средства А1 | 7464 | 27438 | 4816 | Кредиторская задолженность П1 | 143415 | 222547 | 254729 |

| Дебиторская задолженность А2 | 104158 | 246323 | 228587 | Краткосрочные обязательства П2 | 158474 | 337698 | 319228 |

| Запасы А3 | 152305 | 162428 | 196964 | Долгосрочные обязательства П3 | 58875 | 29313 | 21811 |

| Внеоборотные активы А4 | 203609 | 224632 | 223967 | Капитал и резервы П4 | 261554 | 302361 | 345173 |

Итак, из данной таблицы можно вывести следующие неравенства ликвидности баланса ООО «КЭСП» за 2007–2009 годы:

баланс 2007 года баланс 2008 года баланс 2009 года

А 1< П1 А 1< П1 А 1< П1

А 2< П2 А 2< П2 А 2< П2

А 3> П3 А 3> П3 А 3> П3

А4< П4 А4< П4 А4< П4

Сопоставление итогов первой группы отражает соотношение текущих платежей и поступлений. Как мы видим, неравенства этой группы в рассматриваемом периоде не выполняются, т.е. у предприятия существенно не хватает активов для покрытия срочных платежей: 7464 < 143415 – в 2007 году, 27438 < 222547 – в 2008 году, 4816 < 254729 – в 2009 году. В 2007 году другие неравенства выполняются, но баланс все-таки отличается от абсолютно ликвидного, при этом предприятие находится в зоне допустимого риска.

Сравнение итогов второй группы по активу и пассиву показывает, что предприятие не имеет тенденцию увеличения текущей ликвидности в будущем.

Соотношение третьей группы показывает, что медленнореализуемые активы (запасы) намного превышают долгосрочные платежи: 152305 тыс. руб. > 5887 тыс. руб. – в 2007 году, 162428 тыс. руб. > 29313 тыс. руб. – в 2008 году, 196964 тыс. руб. > 21811 тыс. руб. – в 2009 году, что можно охарактеризовать, как положительную тенденцию. Последнее неравенство отражает соотношение платежей и поступлений в относительно отдаленном будущем.

Относительные показатели ликвидности дополняют оценку ликвидности предприятия и позволяют оценить, в какой степени обеспечены наиболее краткосрочные обязательства, для чего в расчет принимаются только оборотные активы, имеющие наиболее краткосрочный срок погашения [26, с. 62].

Для того чтобы оценить способности предприятия к выполнению своих краткосрочных обязательств, рассчитаем показатели ликвидности, воспользовавшись следующими данными:

Таблица 9 – Исходные данные для расчета показателей ликвидности

| Финансовые показатели, тыс. руб. | 2007 год | 2008 год | 2009 год |

| Денежные средства | 7464 | 27438 | 4816 |

| Краткосрочные финансовые вложения | 2609 | 2520 | 31879 |

| Дебиторская задолженность | 104158 | 246323 | 228587 |

| Запасы | 152305 | 162428 | 196964 |

| Краткосрочные обязательства | 158474 | 337698 | 319228 |

На основе этих данных рассчитаем показатели ликвидности ООО «КЭСП» по формулам (1), (2), (3):

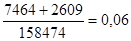

– Коэффициент абсолютной ликвидности:

2007 год: КА.Л.=

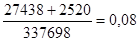

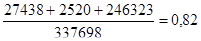

2008 год: КА.Л.=

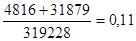

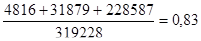

2009 год: КА.Л.=

– Коэффициент срочной ликвидности:

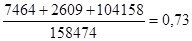

2007 год: КС.Л.=

2008 год: КС.Л.=

2009 год: КС.Л.=

– Коэффициент общей ликвидности:

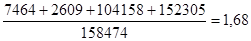

2007 год: КО.Л.=

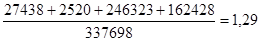

2008 год: КО.Л.=

2009 год: КО.Л.=

Для наглядности полученные данные сведем в таблицу 6, найдем отклонения 2008 года по сравнению с 2007 годом, 2009 года по сравнению с 2008 годом:

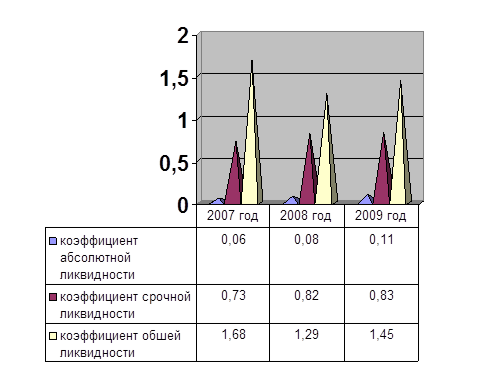

Таблица 10 – Показатели ликвидности ООО «КЭСП» за 2007–2009 гг.

| Коэффициенты | 2007 год | 2008 год | 2009 год | Отклонения (+; -) | |

| 2008–2007 гг. | 2009–2008 гг. | ||||

| Коэффициент абсолютной ликвидности | 0,06 | 0,08 | 0,11 | 0,025 | 0,028 |

| Коэффициент срочной ликвидности | 0,73 | 0,82 | 0,83 | 0,09 | 0,01 |

| Коэффициент общей ликвидности | 1,68 | 1,29 | 1,45 | -0,39 | 0,16 |

Рассмотрим данные таблицы 10 на рисунке 4.

Рисунок 4 – Показатели ликвидности ООО «КЭСП» за 2007–2009 гг.

Коэффициент абсолютной ликвидности – наиболее жесткий критерий платежеспособности, показывающий, какая часть краткосрочных обязательств может быть погашена немедленно. На конец 2008 года коэффициент абсолютной ликвидности составил 0,089 при его значении на конец 2007 года – 0,064.

Значение коэффициента срочной ликвидности с 0,73 на конец 2007 года увеличился до 0,82 на конец 2008 года, и до 0,83 – в 2009 году.

Коэффициент текущей ликвидности уменьшился в динамике с 1,68 до 1,29 на конец 2008 года и 1,45 на конец 2009 года при норме равной 1–2. Смысл этого показателя состоит в том, что если предприятие направляет все свои оборотные активы на погашение долгов, то оно не ликвидирует краткосрочную задолженность на 100%. Таким образом, все показатели, характеризующие платежеспособность предприятия, имеют тенденцию к снижению.

Итак, можно сделать общий вывод, что положение ООО «КЭСП» стало лучше в 2009 году по сравнению с 2007 годом и 2008 годом, абсолютная устойчивость сменилась неустойчивым положением в 2007 году и эта тенденция продолжилась до конца 2008 года.

|

из

5.00

|

Обсуждение в статье: Анализ финансовой устойчивости, платежеспособности предприятия |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы