|

Главная |

Инвестиционные инструменты

|

из

5.00

|

Акция – эмиссионная ценная бумага, выпущенная акционерным обществом без установленного срока обращения. Акция удостоверяет внесение ее владельцем доли в акционерный капитал (уставный фонд) общества. Акция предоставляет владельцу права: на получение части прибыли в виде дивидендов; на продажу на рынке ценных бумаг; на участие в управлении акционерным обществом; на долю имущества при ликвидации АО.

Облигация – эмиссионная ценная бумага, содержащая обязательство эмитента выплатить ее владельцу (кредитору) номинальную стоимость по окончании установленного срока и периодически выплачивать определенную сумму процента. Облигации выпускаются государством, местными органами власти или компаниями в форме ценных бумаг с фиксированной или переменной процентной ставкой. Большая часть облигаций не имеет обеспечения и не дает права на участие в управлении.

Паевой инвестиционный фонд (ПИФ) – это инструмент коллективного инвестирования, который позволяет инвесторам объединить свои средства под управлением УК, которая играет в процессе размещения этих накоплений ключевую роль. УК привлекает средства инвесторов, заключая с ними договоры доверительного управления.

Общий Фонд Банковского Управления (ОФБУ) – это расширенная форма доверительного управления имуществом учредителя управления, выражающаяся в объединении имущества нескольких учредителей с целью более эффективного управления. ОФБУ из-за его масштаба предполагает значительно более высокий уровень доходности, чем размещение средств в депозиты и индивидуальное доверительное управление.

Эксперты отмечают, что при выборе объекта инвестирования необходимо учитывать, что вложение средств в любой из них сопряжено с определенными рисками. Например, банковские депозиты и облигации характеризуются сравнительно невысоким уровнем риска, но и доходность данных инструментов не слишком высока. Депозит в банке в лучшем случае обеспечит доходность чуть выше уровня инфляции, доходность корпоративных облигаций более высока. В настоящее время облигации российских компаний являются одним из наиболее интересных инструментов инвестирования. Вложения в акции и инструменты срочного рынка обладают существенно более высокой потенциальной доходностью, однако инвестор, осуществляя вложения в данные бумаги, принимает на себя существенный рыночный риск.

Таким образом, неуклонно растущее количество и разнообразие финансовых инструментов, предлагаемых фондовым рынком на современном этапе его развития, приводят к тому, что индивидуальный инвестор зачастую не имеет возможности и / или желания оценить всю совокупность рисков, связанных с инвестированием в конкретные финансовые инструменты. Риск потерпеть поражение – неотъемлемая сторона человеческого опыта, однако на финансовых рынках готовность принять риск доминирует. Тем не менее, в последние годы российский рынок и отечественными, и иностранными инвесторами оценивается как один из наиболее перспективных. Проверить это на собственном опыте могут все больше россиян: «народные» IPO ВТБ и Роснефти продемонстрировали большой интерес к новым возможностям инвестирования. Если вы готовы принять «правила игры», прежде всего необходимо понять, кто есть кто на фондовом рынке и какой из вышеперечисленных инструментов подходит лично вам. Для этого попробуем разобраться в особенностях каждого из них, обозначим особенности и потенциальную аудиторию.

Акции

Специалисты утверждают: биржа предлагает значительно больше возможностей потерять деньги, чем их заработать. Инвестирование в ценные бумаги связано с целым рядом рисков, которые необходимо учитывать потенциальному инвестору. Однако статистика последних лет подтверждает, что акции российских компаний остаются одним из самых доходных активов, доступных частному инвестору.

Барометр состояния российского фондового рынка – индекс РТС – по итогам 2006 г. продемонстрировал рост на 70,75%, объем торгов на классическом рынке акций биржи вырос по итогам 2006 г. более чем в 2 раза и составил 16,15 млрд. долл. (в 2005 г. значение этого показателя было 7,65 млрд. долл.). Такие впечатляющие результаты обеспечили российскому рынку 3-е место среди самых быстро растущих мировых фондовых площадок. Однако если вы выбрали акции в качестве инструмента финансирования, необходимо иметь в виду, что рост, который демонстрировал рынок в течение прошлых лет, не является залогом таких же хороших результатов в будущем.

На отечественных биржах обращаются акции более 300 эмитентов, и все большее количество компаний независимо от секторов и капитализации стремятся вывести свои бумаги на российские и западные торговые площадки. Акции, представленные на фондовом рынке РФ, условно можно разделить на несколько категорий. Наиболее ликвидными бумагами, с которыми совершается подавляющий объем сделок, являются голубые фишки: «РАО ЕЭС России», «Газпром», «Лукойл», «Сургутнефтегаз», «Роснефть», «Сбербанк России», «ГМК Норильский никель», «ВТБ», «Ростелеком» и др.

Лидеры продаж на Классическом рынке акций во II квартале 2007 года по данным РТС

К акциям «второго эшелона» принято относить широкий спектр ценных бумаг, эмитенты которых не входят в число компаний первой величины на фондовом рынке: Уралсвязьинформ, Иркутскэнерго, Аэрофлот, Северо-Западный Телеком, АВТОВАЗ, КАМАЗ, Татнефть и прочие. «Доходность инвестирования в такие активы может превышать тысячи процентов но, как правило, такой феномен очень редок, и, в массе своей, риск и доход по этим бумагам уравновешивают друг друга. Вложив средства в неликвидные бумаги долгосрочный инвестор безусловно, получит большую прибыль при инвестировании средств на срок больше года. Поэтому инвестору разумно вкладывать денежные средства в рынок неликвидных ценных бумаг, если он обладает значительным запасом времени для инвестирования», – отмечают аналитики компании «АТОН».

В то же время ряд экспертов придерживается мнения, что наибольший интерес с точки зрения дохода представляют акции компаний «третьего эшелона», которые в перспективе могут хорошо «выстрелить». В последнее время на фондовый рынок выходит все больше новых компаний, интересных и перспективных для инвестиций, однако они могут быть «темными» лошадками и потенциальный инвестор должен обладать уверенностью, наскоку оправданы его риски.

Лидеры продаж акций в RTS Board во II квартале 2007 года (по зарегистрированным в системе сделкам)

Облигации и их виды

Миллионы людей во всем мире с целью приумножения своего капитала инвестируют деньги в облигации реальных предприятий. Российский долговой рынок, в особенности корпоративный сегмент, является одним из перспективных направлений рынка ценных бумаг, считают специалисты. При этом возможность выбора у потенциального инвестора растет: отличительной особенностью 2006 г. стало большое количество размещений – суммарный объем эмиссий составил более 700 млрд. руб. по сравнению с 273 млрд. руб. годом ранее.

Инвестиции в облигации считаются наиболее надежным вложением средств на рынке ценных бумаг. В отличие от акций, стоимость облигаций не подвержена резким колебаниям. Держатель облигации рассчитывает на получение от своих инвестиций фиксированного дохода в форме выплаты процентов. Кроме того, во многих случаях облигации продаются по цене ниже номинала (с дисконтом), а погашаются они заемщиком по номиналу. Разница между ценой покупки и номинальной стоимостью также идет в «копилку» инвестора. Облигации, как и акции, в зависимости от уровня рисков и величины дохода делят на несколько эшелонов. К первому эшелону относятся самые надежные облигации крупнейших компаний российской экономики (Газпром, РАО ЕЭС России, Лукойл). Второй эшелон включает менее надежные облигации известных крупных и средних промышленных предприятий, телекоммуникационных компаний, банков, ипотечных компаний. Третий эшелон представляет малоизвестные компании среднего бизнеса, работая с которыми инвестору стоит взвесить все за и против.

В 2006 г. в корпоративном секторе крупнейшими заемщиками стали эмитенты первого эшелона, в том числе ВТБ, ЛУКОЙЛ, ФСК ЕЭС, Банк Русский Стандарт и Газпром. В муниципальном сегменте лидерство сохранили бумаги Москвы и Московской области. Кроме того, во всех сегментах долгового рынка наблюдался рост биржевых оборотов. Наибольшей популярностью в течение года у инвесторов пользовались эталонные выпуски ОФЗ со сроком до погашения 10 и 15 лет.

Эксперты отмечают, что для торговли необходимо наличие более обширной информации о торгующихся бумагах, чем просто цены спроса и предложения. Помимо цен актуальной информацией также является доходность, даты погашения и / или оферты, величина купонной выплаты и др.

Облигация – удобный инструмент для размещения свободных денежных средств, поскольку предоставляет потенциальному инвестору большие возможности для выбора. По видам эмитентов, выпускающих облигационные обязательства, различают государственные, муниципальные и корпоративные.

Наибольшие размеры имеет рынок государственных бумаг (ГКО/ОФЗ), которые традиционно считаются наименее рискованными. Инструменты данного вида обычно рассчитаны на несклонных к риску инвесторов, заинтересованных в не слишком высоком, но стабильном доходе. Доходность гособлигаций обычно на 4–5% годовых ниже доходности по корпоративным бумагам.

Государственные краткосрочные облигации РФ эмитируются Министерством финансов и гарантируются Банком России. Доход по ГКО образуется за счет разницы цены покупки и номиналом бумаги, по которому она погашается. Погашение производится перечислением номинальной стоимости ГКО на расчетный счет владельца.

Муниципальные облигации выпускают Москва и Санкт-Петербург. Данные бумаги чуть более доходные чем государственные, при том что уровень надежности почти одинаков.

Одним из наиболее интересных инструментов с точки зрения соотношения риск-доходность являются корпоративные облигации, которые по оценкам специалистов являются самым молодым и самым перспективным сегментом рынка облигаций. Доходность данного вида облигаций зависит от репутации и кредитной истории эмитента и может достигать 12–14% годовых. Основные торги данными инструментами ведутся в секции фондового рынка ММВБ, а также в секции РТС Bonds.

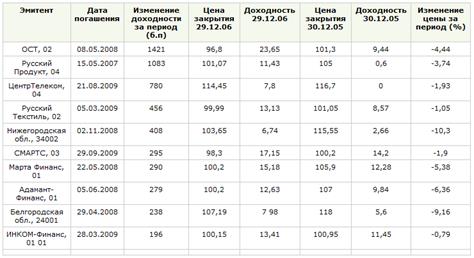

Лидеры роста за 2006 г.

В свою очередь корпоративные облигации отличаются по нескольким факторам:

По времени обращения: краткосрочные (до 1 года); среднесрочные (1–3 года); долгосрочные (свыше 3 лет).

По способу выплаты дохода. Облигации с фиксированным купоном предполагают доход, который выплачивается один или два раза в году. Примерами подобных облигаций в России являются облигации внутреннего валютного займа (ОВВЗ), выпускаемые с 1993 года, облигации Федерального займа с постоянным доходом (ОФЗ – ПД).

Облигации с плавающим купоном – это краткосрочные долговые обязательства с плавающей ставкой, которая изменяется через интервалы времени, более короткие, чем период очередной фиксации плавающей ставки.

Безкупонные облигации – дисконтные ценные бумаги, которые размещаются ниже номинала.

Вариантом облигаций с переменным доходом являются индексируемые облигации. «В этом случае номинал облигации постоянно пересчитывается с учетом роста какого-либо индекса, и доход начисляется с учетом изменения номинала. Чаще в качестве индекса используется индекс инфляции (индекс потребительских цен), и такие облигации позволяют инвестору чувствовать себя защищенным от изменения цен. Однако возможно и использование других индексов», – отмечают аналитики ИК «Финам».

По виду обеспечения. Обеспеченные облигации, как следует из названия, обеспечиваются движимым или недвижимым имуществом эмитента. Это может быть недвижимость, оборудование, активы. Необеспеченные облигации не имеют специального обеспечения. При отказе эмитента производить выплаты по облигациям, конкретное имущество не может быть арестовано и по сути кредиторы не имеют какой-либо дополнительной защиты. Обычно подобные облигации могут себе позволить крупные компании, имеющие репутацию, которой доверяют инвесторы. В отличие от облигаций с фиксированным залогом владельцам облигаций с плавающим залогом обычно не разрешается конфисковывать активы в случае невыполнения компанией условий займа. Однако владельцы таких облигаций могут потребовать ликвидации компании для того, чтобы в результате продажи активов вернуть свои деньги. Существуют также конвертируемые облигации, которые по инициативе владельца могут быть обменены на акции. Обычно по таким облигациям процентная ставка несколько ниже, чем по обыкновенным.

Эксперты отмечают: облигации являются наиболее защищенным инструментом для инвестирования, однако в работе с ними есть свои особенности. Чтобы снизить кредитные риски при инвестировании в долговые ценные бумаги, при выборе облигаций необходимо обращать внимание на надежность эмитента. Доходность облигаций зависит от надежности кредитора. На доходность облигаций также влияет политика Банка России. Изменение процентных ставок в сторону понижения влечет за собой рост курса облигаций, и наоборот. Продать облигации можно в любой день или же дождаться срока погашения. Улучшение экономического климата в России, внимание «иностранцев» к отечественному рынку, приток инвестиций в основной капитал страны предполагает дальнейшую активизацию эмиссионной деятельности финансовых институтов. Для новичка на рынке ценных бумаг облигация является хорошей возможностью застраховать свои накопления и получить небольшой, однако фиксированный доход.

|

из

5.00

|

Обсуждение в статье: Инвестиционные инструменты |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы