|

Главная |

Отчёт о прибылях и убытках

|

из

5.00

|

| за | 31 декабря | 20 | 04 | г. | Коды | |||||||||

| Форма № 2 по ОКУД | 0710002 | |||||||||||||

| Дата (год, месяц, число) |

| |||||||||||||

| Организация | ООО «Ресурс» | по ОКПО |

| |||||||||||

| Идентификационный номер налогоплательщика ИНН |

| |||||||||||||

| Вид деятельности | лесозаготовительная | по ОКВЭД |

| |||||||||||

| Организационно-правовая форма/форма собственности | Открытое |

|

| |||||||||||

| Общество с ограниченной ответственностью | по ОКОПФ/ОКФС | |||||||||||||

| Единица измерения: тыс. руб./ | 384/385 | |||||||||||||

| Показатель | За отчётный | За аналогичный период преды- | |

| наименование | код | ||

| 1 | 2 | 3 | 4 |

| Доходы и расходы по обычным видам деятельности Выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) | 010 | 35679 | 22653 |

| Себестоимость проданных товаров, продукции, работ, услуг | 020 | (29350) | (21995) |

| Валовая прибыль | 029 | 6329 | 658 |

| Коммерческие расходы | 030 | ||

| Управленческие расходы | 040 | ||

| Прибыль (убыток) от продаж | 050 | 6329 | 658 |

| Прочие доходы и расходы Проценты к получению | 060 | ||

| Проценты к уплате | 070 | (217) | (222) |

| Доходы от участия в других организациях | 080 | ||

| Прочие операционные доходы | 090 | 6750 | |

| Прочие операционные расходы | 100 | (6665) | |

| Внереализационные доходы | 120 | 230 | 99 |

| Внереализационные расходы | 130 | (3045) | (441) |

| Прибыль (убыток) до налогообложения | 140 | 3382 | 94 |

| Отложенные налоговые активы | 141 | ||

| Отложенные налоговые обязательства | 142 | ||

| Текущий налог на прибыль | 150 | ||

| Чрезвычайные расходы | (990) | (23) | |

| Чистая прибыль (убыток) очередного периода | 190 | 2392 | 71 |

Для того чтобы проанализировать финансовое состояние предприятия необходимо рассчитать ряд коэффициентов.

Коэффициент покрытия (текущей ликвидности):

;

;

где  - расчетные оборотные активы, тыс. руб.;

- расчетные оборотные активы, тыс. руб.;  - расчетные краткосрочные обязательства, тыс. руб.

- расчетные краткосрочные обязательства, тыс. руб.

Начало года:

Конец года:

По сравнению с началом года коэффициент покрытия возрос и составил 0,479. Общепринятое нормативное значение этого коэффициента ≥2, на данном предприятии очень низкий коэффициент покрытия по сравнению с общепринятыми нормами.

Уточненный коэффициент ликвидности (коэффициент промежуточной ликвидности):

где ДС – денежные средства, тыс. руб.; КВФ – краткосрочные финансовые вложения, тыс. руб.; ДЗкр – краткосрочная дебиторская задолженность, тыс. руб..

Начало года:

Конец года:

Уточненный коэффициент ликвидности на конец года показывает, что 0,153 доли текущей задолженности может быть оплачена при условии полного погашения дебиторской задолженности. Данный показатель имеет большое отклонение от нормативного значения (≥1). Данный показатель возрастает к концу года. Этот коэффициент наиболее важен для банков и других кредитующих организаций.

Коэффициент абсолютной ликвидности:

Начало года:

Конец года:

На конец года показатель резко падает по сравнению с началом года. Норматив для этого показателя ≥0,2. Как видно из приведенных расчетов, на данном предприятии коэффициент абсолютной ликвидности очень низок, по сравнению с нормативным показателем.

Коэффициент общей платежеспособности характеризует способность предприятия погасить все обязательства всеми активами:

где А – сумма активов, тыс. руб.; РБП – расходы будущих периодов, тыс. руб.; ДО – долгосрочные обязательства, тыс. руб.

Начало года:

Конец года:

Нормативное значение данного коэффициента ≥2, как видно из расчетов ни на начало, ни на конец года значение коэффициента не было в норме. Положительной тенденцией является рост данного коэффициента относительно начало года.

На данном предприятии необходимо рассчитать коэффициент восстановление платежеспособности, та как коэффициент покрытия оказался ниже нормы, как на начало, так и на конец года.

Коэффициент восстановления платежеспособности:

где  - значение коэффициента покрытия на конец и на начало года соответственно;

- значение коэффициента покрытия на конец и на начало года соответственно;  - нормативное значение коэффициента покрытия; Т – количество месяцев в периоде.

- нормативное значение коэффициента покрытия; Т – количество месяцев в периоде.

В данном случае у предприятия нет возможности восстановить платежеспособность, так как  меньше единицы.

меньше единицы.

Далее проанализируем структуру капитала. Наиболее важным показателем при анализе структуры капитала является коэффициент автономии:

где СК – собственный капитал, тыс. руб.

Начало года:

Конец года:

Расчетные значения коэффициента автономии ниже нормативного значения (0,5), но к концу года наблюдается небольшой рост данного коэффициента.

Рассчитаем коэффициент финансового риска:

где ЗК – заемный капитал, тыс. руб.

Начало года:

Конец года:

В норме коэффициент финансового риска менее либо равен 1, в нашем случае данный коэффициент во много раз превышает норму.

Для оценки финансовой устойчивости большое значение имеет показатель чистых оборотных активов (собственных оборотных средств):

ЧОА = ОбА-КО

Начало года: ЧОА=2489-6780= - 4291

Конец года: ЧОА=14220-29666=-15446

Данный показатель характеризует величину превышения оборотных активов над краткосрочными обязательствами, в анализируемом предприятии краткосрочные обязательства на много превышают оборотные активы и этот разрыв увеличивается к концу года.

Коэффициент обеспеченности собственными оборотными средствами не имеет смысла рассчитывать, так как чистые оборотные активы отрицательная величина.

Проведем анализ наличия и достаточности чистых активов.

Разница чистых активов и уставного капитала является одним из показателей финансовой устойчивости.

ЧА = А-КОр-ДО

Начало года: ЧА=6862-6780=82

Конец года: ЧА = 32140-29666=2474

Если величина чистых активов меньше законом установленного минимального размера уставного капитала, то общество подлежит ликвидации.

Анализ обеспеченности запасов источниками их формирования.

Выделяют три источника формирования запасов:

1. Собственные оборотные средства:

СОбС = РСК-АВ-ДЗдолг

Начало года: СОбС = 82-4366=-4284

Конец года: СОбС = 2474-17724 = -15250

2. Долгосрочные источники формирования запасов:

ДИЗ = СОбС+ДО

Начало года: ДИЗ = -4284

Конец года: ДИЗ = -15250

3. Общая величина источников формирования запасов:

ОИЗ = ДИЗ+КЗК

где КЗК – краткосрочные займы и кредиты

Начало года: ОИЗ=-4284+1303=-2981

Конец года: ОИЗ = -15250+1053=-14197

Этим показателям источников соответствуют три показателя обеспеченности запасов и источниками их формирования:

Недостаток собственных средств:

Ес.с. = СОбС-З

Начало года: Ес.с. = -4284-7=-4291

Конец года: Ес.с. = -15250-7818=-23068

Недостаток долгосрочных источников формирования запасов:

Ед.и. = ДИЗ-З

Начало года: Ед.и. = -4284-7=-4291

Конец года: Ед.и. = -15250-7818=-23068

Недостаток общих источников формирования запасов:

Ео.и. = ОИЗ-З

Начало года: Ео.и. = -2981-7= -2988

Конец года: Ео.и. = -14197-7818=-22015

Данное предприятие находится в кризисном финансовом состоянии, так как все показатели запасов оказались отрицательными числами.

Комплексная оценка финансового состояния и вероятности банкротства.

Расчет рейтинговой оценки;

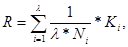

где  - количество коэффициентов;

- количество коэффициентов;  - нормативное значение i-го коэффициента;

- нормативное значение i-го коэффициента;  - фактическое значение итого коэффициента.

- фактическое значение итого коэффициента.

Начало года:

Конец года:

Конец года:

Принято считать, что если R<1, то финансовое состояние фирмы неудовлетворительное.

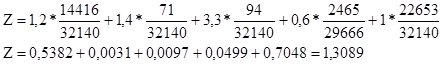

Для оценки риска банкротства и кредитоспособности предприятия может быть использована факторная модель Альтмана, имеющая следующий вид:

,

,

где  - оборотные активы / сумму активов;

- оборотные активы / сумму активов;  - чистая прибыль / сумма активов;

- чистая прибыль / сумма активов;  - прибыль до уплаты налогов / сумма активов;

- прибыль до уплаты налогов / сумма активов;  - собственный капитал / заемный капитал;

- собственный капитал / заемный капитал;  - выручка от реализации / сумма активов.

- выручка от реализации / сумма активов.

Начало года:

Конец года:

На конец года вероятность банкротства очень высокая, так как Z<1,8, на начало года вероятность банкротства на предприятии была очень низкой, так как Z>3, в основном этому способствовала большая выручка от продаж и гораздо меньшее число активов.

ЗАКЛЮЧЕНИЕ

В данной работе, мы исследовали показатели деятельности лесозаготовительного предприятия, провели анализ производства и реализации продукции, выявив общий прирост продукции. Проведя анализ состояния и эффективности использования основных фондов, мы увидели, что показатель фондоотдачи растет, а фондоемкости снижается. Прирост товарной продукции за счет прироста фондоотдачи составил 2,694 тыс. руб. Далее был проведен анализ труда и заработной платы, который выявил, что прирост товарной продукции за счет производительности труда составил 508,58 тыс. руб. Анализ себестоимости показал, увеличение данного показателя, за счет увеличения объема производства.

Анализ финансового состояния предприятия мы проводили на предприятии ООО «Ресурс». На конец года предприятие можно признать банкротом, так как все коэффициенты гораздо ниже нормы.

СПИСОК ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРЫ

1. Абрютина М.С., Грачев А.В. Анализ финансово-хозяйственной деятельности предприятия. М.: Дело и сервис, 2006. – 540с.

2. Басовский Л.Б. Теория экономического анализа. – М.: Инфра-М, 2001. – 640с.

3. Ермолович Л.Л. Анализ финансово-хозяйственной деятельности предприятия. М.: Новое знание 2006. – 645с.

4. Любушин Н.П., Лещёва В.Б., Дьякова В.Г. Анализ финансово – экономической деятельности предприятия. – М.: Юнити-Дана, 2006. – 471с.

5. Мартынюк Г.К. Экономический анализ: учебное пособие. – Хабаровск: ХГАЭП, 2002. – 88с.

6. Мельник М.В. Экономический анализ финансово – хозяйственной деятельности. – М.: Новое знание, 2005 – 230с.

7. Савицкая Г.В. Экономический анализ: учебник. – М.: Новое знание, 2004. – 640с.

8. Скамай Л.Г., Трубочкина М.И. Экономический анализ деятельности предприятия. – М.: Инфра-М, 2006. – 296с.

9. Шеремет А.Д. Теория экономического анализа: учебник. М.: Финансы и статистика, 2003. – 333с.

10. Экономический анализ: учебник для вузов / Под ред. Л.Т. Гиляровской. – М.: Юнити-Дана, 2004. – 527с.

11. Матвейчева Е.В., Вишнинская Г.Н. Традиционный подход к оценке финансовых результатов деятельности предприятия // Аудит и финансовый анализ, №1, 2003 г.

12. Белобжецкий И.А., Прибыль предприятия // Финансы, №5,2003 г.

13. Горбунов И.Р. Снижали – веселились, подсчитали… // Экономика и жизнь №27, июль 2003 г.

14. Щербина Ю.В. Анализ прибыли // Бухгалтерский учет, №7, 2003 г.

|

из

5.00

|

Обсуждение в статье: Отчёт о прибылях и убытках |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы