|

Главная |

Анализ инвестиционного проекта методом Монте-Карло.

|

из

5.00

|

Рассмотрим зависимость NPV, как результирующего показателя от таких исходных показателей, как: объем выпуска – Q, норма дисконта r, переменные затраты – VC, цена – P:

-I 0 (5.1)

где T – срок реализации проекта, а Zt = (Z 0 ,Z1,Z2,…, ZT ) – денежный поток, описывающий его.

Неизменными на протяжении всего срока инвестирования останутся норма дисконта и объем первоначальных инвестиций. Поток платежей мы для простоты будем генерировать в виде аннуитета, величину потока будем считать по следующей формуле:

NCF=(Q*(P-VC)-FC-A)*(1-T)+A, (5.2)

Диапазоны возможных изменений переменных расходов V C, объема выпуска Q и цены P приведены в Приложении «Таблица 2». Распределение вероятностей ключевых варьируемых показателей предполагается равномерным.

Совокупность случайных чисел мы получаем с помощью функции СЛЧИС(), в которой учитываются различные значения исходных показателей из указанных диапазонов. Данные подставляем в формулу для определения NCF. На основании полученных значений потока платежей были рассчитаны значения чистой настоящей стоимости проекта.

Как и в анализе сценариев, мы моделируем значение NPV в зависимости от ключевых факторов. Были получены значения NPV по трём опорным вариантам развития событий (оптимистичный, пессимистичный, реалистичный). Полученные результаты использовались как исходные данные для имитационного моделирования (См. Приложение «Таблица 6»).

Нормальное распределение удобно использовать при имитационном моделировании, так как практика показала, что именно оно встречается в подавляющем большинстве случаев. Количество имитаций может быть сколь угодно большим и определяется требуемой точностью анализа. В данном случае было рассмотрено 500 имитаций.

Используя данные, полученные в результате имитации, проводится экономико-статистический анализ. Для расчета средних значений анализируемых показателей и стандартных отклонений используем функции СРЗНАЧ() и СТАНДОТКЛОН(). Так же для анализа используется коэффициент вариации – частное от деления стандартного отклонения на среднее значение показателя. Для большей наглядности определяются минимальное и максимальное значение чистой приведенной стоимости, число полученных отрицательных значений NPV. В дополнение рассчитываются суммы общих возможных потерь и доходов. Важным для анализа показателем является вероятность получения отрицательного значения чистой приведенной стоимости, рассчитываемая по формуле: НОРМРИСП(0,среднее,станд.откл,1). В рассматриваемом примере мы исходим из предположения о независимости и равномерном распределении ключевых переменных Q, V, P. Однако какое распределение при этом будет иметь результатная величина - показатель NPV, заранее определить нельзя.

В данном проекте мы аппроксимируем неизвестное распределение NPV каким-либо известным. При этом в качестве приближения удобнее всего использовать нормальное распределение. Это связано с тем, что в соответствии с центральной предельной теоремой теории вероятностей при выполнении определенных условий сумма большого числа случайных величин имеет распределение, приблизительно соответствующее нормальному.

Часто применяется для целей аппроксимации частный случай нормального распределения – стандартное нормальное распределение. Математическое ожидание случайной величины, имеющей стандартное нормальное распределение равно 0: M(E) = 0. График этого распределения симметричен относительно оси ординат и оно характеризуется всего одним параметром - стандартным отклонением  , равным 1.

, равным 1.

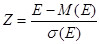

Случайную величину E приводят к стандартно распределенной величине Z осуществляется с помощью т.н. нормализации - вычитания средней и последующего деления на стандартное отклонение:

(3.3).

(3.3).

Как следует из (3.3), величина Z выражается в количестве стандартных отклонений. Для вычисления вероятностей по значению нормализованной величины Z используются специальные статистические таблицы.

Для вычисления вероятности получения отрицательного значения NPV мы использовали функцию НОРМАЛИЗАЦИЯ(x; среднее; станд_откл)

Эта функция возвращает нормализованное значение Z величины x, на основании которого затем вычисляется искомая вероятность p(E  x). Она реализует соотношение (3.3). Функция требует задания трех аргументов:

x). Она реализует соотношение (3.3). Функция требует задания трех аргументов:

х - нормализуемое значение;

среднее - математическое ожидание случайной величины Е;

станд_откл - стандартное отклонение.

Полученное значение Z является аргументом для следующей функции - НОРМСТРАСП().

Эта функция возвращает стандартное нормальное распределение, т.е. вероятность того, что случайная нормализованная величина Е будет меньше или равна х. Она имеет всего один аргумент - Z, вычисляемый функцией НОРМАЛИЗАЦИЯ(). В нашем случае, вычисляется вероятность P ( NPV <0).

Имитационное моделирование продемонстрировало следующие результаты (См. приложения «Таблица 8»):

Среднее значение NPV составляет 285085777,3.

Минимальное значение NPV составляет 101216981,5.

Максимальное значение NPV составляет 463404956,9.

Коэффициент вариации NPV равен 0,258647668

Число случаев NPV < 0 – 0.

Вероятность того, что NPV будет меньше нуля равна 0.

Вероятность того, что NPV будет больше максимума равна нулю.

Вероятность того, что NPV будет находится в интервале [M(E) + s ; max] равна 0,3537.

Вероятность того, что NPV будет находиться в интервале [M(E) - s ; [M(E)] равна 0,0019.

Сумма всех отрицательных значений NPV в полученной генеральной совокупности может быть интерпретирована как чистая стоимость неопределенности для инвестора в случае принятия проекта. Аналогично сумма всех положительных значений NPV может трактоваться как чистая стоимость неопределенности для инвестора в случае отклонения проекта. Несмотря на всю условность этих показателей, в целом они представляют собой индикаторы целесообразности проведения дальнейшего анализа.

В данном случае они наглядно демонстрируют несоизмеримость суммы возможных убытков по отношению к общей сумме доходов (0 тыс. р. и 146 000 459 тыс. р. соответственно).

|

из

5.00

|

Обсуждение в статье: Анализ инвестиционного проекта методом Монте-Карло. |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы