|

Главная |

Глава 2. Теоретические основы управления финансовой устойчивостью предприятия

|

из

5.00

|

2.1. Понятие и политика управления финансовой устойчивостью предприятия

Финансовая сторона деятельности предприятия является одним из основных критериев его конкурентного статуса. На базе финансовой оценки делаются выводы об инвестиционной привлекательности того или иного вида деятельности и определяется кредитоспособность предприятия. Перед финансовыми службами предприятия ставятся задачи по оценки финансового состояния и разработке мер по повышению финансовой устойчивости. Финансовое состояние в общих чертах обусловлено степенью выполнения финансового плана и мерой пополнения собственных средств за счет прибыли и других источников, если они предусмотрены планом, а также скоростью оборота производственных фондов и особенно оборотных средств. Финансовой состояние – важнейшая характеристика экономической деятельности предприятия. Оно определяет конкурентоспособность предприятия, его потенциал в деловом сотрудничестве, является оценкой степени гарантированности экономических интересов самого предприятия и его партнеров по финансовым и другим отношениям.

Устойчивое финансовое состояние формируется в процессе всей производственно-хозяйственной деятельности предприятия. Определение его на ту или иную дату отвечает на вопрос, насколько правильно предприятие управляло финансовыми ресурсами в течение отчетного периода. Однако партнеров и акционеров интересует не процесс, а результат, то есть сами показатели и оценки финансового состояния, которые можно определить на базе данных официальной публичной отчетности. [13, С.202]

В настоящее время разработано и используется множество методик оценки финансового состояния предприятия, таких как методика Шеремета А.Д., Ковалева В.В., Донцовой Л.В., Никифоровой Н.А., Стояновой Е.С., Артеменко В.Г., Белендира М.В. и другие. И отличие между ними заключается в подходах, способах, критериях и условиях проведения анализа. Однако для отрасли связи, по мнению автора, наиболее близко подходит методика Шеремета А.Д. и Сайфулина Р.С., а также Ковалева В.В.

Одна из важнейших характеристик финансового состояния предприятия – стабильность его деятельности в свете долгосрочной перспективы. Она связана со структурой баланса предприятия, степенью его зависимости от кредиторов и инвесторов. Но степень зависимости от кредиторов оценивается не только соотношением заемных и собственных источников средств. Это более многогранное понятие, включающее оценку и собственного капитала, и состава оборотных и внеоборотных активов, и наличие или отсутствие убытков и т.д. [15, с.82] Кроме того, финансовое состояние предприятия небезразлично налоговым органам – с точки зрения способности предприятия своевременно и полностью уплачивать налоги. Наконец, финансовое состояние предприятия является главным критерием для банков при решении вопроса о целесообразности выдачи ему кредита, размерах процента и срока. Таким образом, от улучшения показателей финансового состояния предприятия зависят его экономические перспективы, надежные деловые отношения с партнерами. Под воздействием внутренних и внешних факторов финансовое состояние предприятия постоянно изменяется, поэтому ни само предприятие, ни участников рынка не удовлетворяют дискретные отчетные данные о финансовом состоянии предприятия. Им необходимо знать и качественную характеристику финансового состояния, то есть насколько оно устойчиво во времени, как долго оно может сохраняться под воздействием внутренних и внешних факторов, и какие упреждающие меры необходимо предпринять для сохранения этого нормального состояния или для выхода из предкризисного или кризисного состояния. [19, с.104]

Многие зарубежные авторы подчеркивают, что финансовая устойчивость организации определяется правилами, направленными одновременно на поддержание равновесия финансовых структур и на избежание рисков для инвесторов и кредиторов. По их мнению, финансовую устойчивость целесообразно измерять показателями, характеризующими различные виды соотношения между собственными и заемными источниками средств, используемыми для формирования имущества, отраженного в активе баланса.

Наиболее подробно, на наш взгляд, раскрывает проблему финансовой устойчивости предприятия Г.В. Савицкая: «Финансовая устойчивость предприятия — это способность субъекта хозяйствования функционировать и развиваться, сохранять равновесие своих активов и пассивов в изменяющейся внутренней и внешней среде, гарантирующее его постоянную платежеспособность и инвестиционную привлекательность в границах допустимого уровня риска»[15,С. 112].

Финансовая устойчивость предприятия должна соответствовать требованиям рынка и развитию предприятия. Как правило, в хорошем финансовом состоянии находятся предприятия, отличающиеся высокой рентабельностью и деловой активностью. Деловая активность оценивается следующими показателями: абсолютными - выручка от реализации и чистая прибыль, и относительными - производительность труда, фондоотдача, коэффициенты общей оборачиваемости и капитала, оборачиваемости оборотных средств, оборачиваемости материальных оборотных средств, средний срок оборота дебиторской задолженности, коэффициент оборачиваемости дебиторской задолженности, средний срок оборота материальных средств, коэффициент оборачиваемости кредиторской задолженности, продолжительность оборота кредиторской задолженности, коэффициент оборачиваемости собственного капитала, продолжительность операционного цикла, продолжительность финансового цикла, коэффициент устойчивости экономического роста[24, С.105].

Сущность финансовой устойчивости определяется эффективным формированием, распределением и использованием финансовых ресурсов, а платежеспособность выступает ее внешним проявлением. Расчет платежеспособности проводится на конкретную дату. Эта оценка субъективна и может быть выполнена с различной степенью точности. Для подтверждения платежеспособности проверяют: наличие денежных средств на расчетных счетах, валютных счетах, краткосрочные финансовые вложения. Чем значительнее размер денежных средств на счетах, тем с большей вероятностью можно утверждать, что предприятие располагает достаточными средствами для текущих расчетов и платежей. Наличие незначительных остатков средств на денежных счетах не всегда означает, что предприятие неплатежеспособно: денежные средства могут поступить в течение ближайших дней, краткосрочные финансовые вложения легко превратить в денежную наличность. Постоянное отсутствие необходимой наличности приводит к тому, что предприятие превращается в «технически неплатежеспособное», а это уже может рассматриваться как первая ступень на пути к банкротству. Низкая платежеспособность может быть как случайной, временной, так и длительной, хронической. Причинами этого могут быть: недостаточная обеспеченность финансовыми ресурсами, невыполнение плана реализации продукции, нерациональная структура оборотных средств, несвоевременное поступление платежей от контрактов и др.

Высшей, формой устойчивости предприятия является его способность развиваться в условиях внутренней и внешней среды. Для этого предприятие должна обладать гибкой структурой финансовых ресурсов и при необходимости иметь возможность привлекать заемные средства, т.е. быть кредитоспособной. Кредитоспособным является предприятие при наличии у нее предпосылок для получения кредита и способности своевременно возвратить взятую ссуду с уплатой причитающихся процентов за счет прибыли или других финансовых ресурсов. За счет прибыли предприятие не только погашает свои обязательства перед банками, бюджетом, страховыми предприятиями и другими предприятиями, но и инвестирует средства в развитие производства. Для поддержания финансовой устойчивости важен не только рост абсолютной величины прибыли, но и ее уровня относительно вложенного капитала или затрат предприятия, т.е. рентабельности. Нередко в хозяйственной деятельности высокая прибыльность связана и с более высоким риском, а это означает, что вместо получения дохода предприятие может понести значительные убытки и даже стать неплатежеспособным.

Внутренняя устойчивость предприятия - это такое состояние материально-вещественной и стоимостной структуры производства и реализации продукции и такая ее динамика, при которой обеспечивается стабильно высокий результат функционирования предприятия. В основе достижения внутренней устойчивости лежит принцип активного реагирования на изменение внутренних и внешних факторов. Внешняя по отношению к предприятию устойчивость определяется стабильностью экономической среды, в рамках которой осуществляется деятельность предприятия; она достигается соответствующей системой управления рыночной экономикой в масштабах всей страны. Выделим еще так называемую унаследованную устойчивость, которая определяется наличием известного запаса прочности, защищающего предприятие от неблагоприятных дестабилизирующих факторов.

Устойчивое финансовое состояние достигается при достаточности собственного капитала, хорошем качестве активов, достаточном уровне рентабельности с учетом операционного и финансового риска, достаточности ликвидности, стабильных доходах и широких возможностях привлечения заемных средств. Для обеспечения финансовой устойчивости предприятие должно обладать гибкой структурой капитала, уметь организовать его движение таким образом, чтобы обеспечить постоянное превышение доходов над расходами с целью сохранения платежеспособности и создания условий для самовоспроизводства.

Организация и управление финансовой устойчивостью являются важнейшим аспектом работы финансово-экономической службы предприятия и включают целый ряд организационных мероприятий, охватывающих планирование, оперативное управление, а также создание гибкой организационной структуры управления всего предприятия и его подразделений. Организация планирования финансовой устойчивости необходима прежде всего для того, чтобы увязать источники поступления и направления использования собственных денежных средств. В данном случае речь идет об установлении пропорций между сводной калькуляцией на весь объем выпускаемой продукции (товаров, работ, услуг) и планируемым долгом. Дело в том, что поступления денежных средств по суммам и срокам могут не совпадать с платежами поставщикам сырья и материалов, за работы и услуги, по расчетам с работниками предприятия и бюджетом, а также с банками по возврату кредитов и процентов по ним. Вследствие этого еще на стадии планирования целесообразно составлять платежный календарь, в котором отражаются притоки и оттоки денежных средств по суммам и срокам. При этом структура оттоков (кредиторская задолженность и внутренний долг) не должна выходить за рамки структуры сводной калькуляции. Это означает, что общая сумма оплаты, скажем, за сырье и материалы не должна превышать общей суммы, вытекающей из сводной калькуляции. В противном случае может не хватить собственных источников для оплаты по другим статьям сводной калькуляции. Таким же образом следует поступать и с другими статьями сводной калькуляции. Следовательно, если информация о притоках денежных средств по суммам и срокам известна достаточно точно, то корректировке подлежат оттоки по суммам и срокам. И наоборот, если предстоящие оттоки достаточно жестко регламентированы по суммам и срокам, то корректируются уже притоки. Но в любом случае можно заранее предусмотреть дни и периоды, когда возникнут «кассовые» разрывы, и принять соответствующие меры для их устранения и укрепления финансовой устойчивости предприятия.

Организация текущего управления финансовой устойчивостью предполагает обработку особым способом бухгалтерских данных. В результате получаются очень нужные выходные документы — внутренние формы отчетности, анализа и аудита. Эти формы представляют собой стандартные типовые документы для служебного пользования, формируются на базе бухгалтерских данных и могут быть получены в любой момент по требованию пользователя — за год, квартал, месяц и день.

Наиболее обширную часть управления финансовой устойчивостью предприятия составляет управление оборотными средствами. Оборотные средства и политика в отношении управления этими активами важны, прежде всего, с позиции обеспечения непрерывности и эффективности текущей деятельности предприятия. Поскольку во многих случаях изменение величины оборотных активов сопровождается и изменением краткосрочных пассивов, оба эти объекта учета рассматриваются, как правило, совместно в рамках политики управления чистым оборотным капиталом. [17, С.410].

Управление чистым оборотным капиталом подразумевает оптимизацию его величины, структуры и значений его компонентов. Что касается общей величины чистого оборотного капитала, то обычно разумный рост её рассматривается, как положительная тенденция; однако могут быть и исключения, например, рост за счет увеличения безнадежных дебиторов вряд ли удовлетворит финансового менеджера. Не менее важным является поддержание оборотных средств в размере, оптимизирующем управление текущей деятельностью. С позиции повседневной деятельности важнейшей финансово-хозяйственной характеристикой предприятия являются его ликвидность и платежеспособность, то есть способность вовремя гасить краткосрочную кредиторскую задолженность. Для любого предприятия достаточный уровень ликвидности – одна из важнейших характеристик стабильности хозяйственной деятельности. Потеря ликвидности чревата не только дополнительными издержками, но и периодическими остановками производственного процесса.

Если денежные средства, дебиторская задолженность и материально-производственные запасы поддерживаются на относительно низких уровнях по сравнению с краткосрочной кредиторской задолженностью, то вероятность неплатежеспособности, или нехватки средств для осуществления рентабельности деятельности, велика. Можно сформулировать простейший вариант управления чистым оборотным капиталом, сводящий к минимуму риск потери ликвидности: чем больше превышение оборотных активов над краткосрочными пассивами, тем меньше степень риска. Таким образом, нужно стремиться к наращиванию чистого оборотного капитала.

Политика управления оборотным капиталом должна обеспечить поиск компромисса между риском потери ликвидности и эффективности работы. Это сводится к решению двух важных задач.

1) Обеспечение платежеспособности. Такое условие отсутствует, когда предприятие не в состоянии оплачивать счета, выполнять обязательства и, возможно, находится в преддверии банкротства. Предприятие, не имеющее достаточного уровня оборотного капитала, может столкнуться с риском неплатежеспособности.

2) Обеспечение приемлемого объема, структуры и рентабельности активов. Известно, что различные уровни оборотных активов по-разному воздействуют на прибыль. Например, высокий уровень производственно-материальных запасов потребует соответственно значительных текущих расходов, в то время как широкий ассортимент готовой продукции в дальнейшем может способствовать повышению объемов реализации и увеличению доходов. Каждое решение, связанности и производственных запасов, должно быть рассмотрено как с позиции оптимальной величины данного вида активов, так и с позиции оптимальной величины структуры оборотных средств в целом. [6,С.284].

2.2. Методические аспекты общего анализа финансовой устойчивости

Финансовая устойчивость является главным компонентом общей устойчивости предприятия. Устойчивое финансовое состояние формируется в процессе всей производственно-хозяйственной деятельности предприятия. Определение его на ту или иную дату отвечает на вопрос, насколько правильно предприятие управляло финансовыми ресурсами в течение отчетного периода. Однако партнеров и акционеров интересует не процесс, а результат, то есть сами показатели и оценки финансового состояния, которые можно определить на базе данных официальной публичной отчетности.

На финансовую устойчивость предприятия влияют различные причины - и внутренние, и внешние: производство и выпуск дешевой, пользующейся спросом продукции; прочное положение предприятия на товарном рынке; высокий уровень материально-технической оснащенности производства и применение передовых технологий; налаженность экономических связей с партнерами; ритмичность кругооборота средств; эффективность хозяйственных и финансовых операций; малая степень риска в процессе осуществления производственной и финансовой деятельности и т. д. Такое разнообразие причин обуславливает разные грани самой устойчивости, которая применительно к предприятию может быть общей, финансовой, ценовой и т. д., а в зависимости от факторов влияющих на нее - внутренней и внешней.

Внутренняя устойчивость предприятия - это такое состояние материально-вещественной и стоимостной структуры производства и реализации продукции и такая ее динамика, при которой обеспечивается стабильно высокий результат функционирования предприятия. В основе достижения внутренней устойчивости лежит принцип активного реагирования на изменение внутренних и внешних факторов. Внешняя по отношению к предприятию устойчивость определяется стабильностью экономической среды, в рамках которой осуществляется деятельность предприятия; она достигается соответствующей системой управления рыночной экономикой в масштабах всей страны. Выделим еще так называемую унаследованную устойчивость, которая определяется наличием известного запаса прочности, защищающего предприятие от неблагоприятных дестабилизирующих факторов.

Общая устойчивость предприятия в условиях рынка требует прежде всего стабильного получения выручки, причем достаточной по своим размерам, чтобы расплатиться с государством, поставщиками, кредиторами, работниками и др. Одновременно для развития предприятия необходимо чтобы после совершения всех расчетов и выполнения всех обязательств у него оставалась прибыль, позволяющая развивать производство, модернизировать его материально-техническую базу, улучшить социальный климат и т. д. Другими словами, общая устойчивость предприятия предполагает прежде всего такое движение денежных потоков, которое обеспечивает постоянное повышение поступления денежных средств (доходов) над их расходованием (затратами).[7,С.165]

Финансовая устойчивость отражает такое соотношение финансовых ресурсов, при котором предприятие, свободно маневрируя денежными средствами, способно путем эффективного их использования обеспечить бесперебойный процесс производства и реализации продукции, а также затраты по его расширению и обновлению. Определение границ финансовой устойчивости предприятия относится к числу наиболее важных экономических проблем в условиях перехода к рынку, ибо непосредственная финансовая устойчивость может привести к неплатежеспособности предприятия и отсутствию у него средств для расширения производства, а избыточная - будет препятствовать развитию, отягощая затраты предприятия излишними запасами и резервами. Следовательно, финансовая устойчивость должна характеризоваться таким состоянием финансовых ресурсов, которое соответствует требованиям рынка и отвечает потребностям развития предприятия.

Для определения уровня финансовой устойчивости предприятия необходим анализ: состава и размещения активов и пассивов хозяйствующего субъекта; динамики и структуры источников финансовых ресурсов; наличия собственных оборотных средств; кредиторской задолженности; наличия и структуры оборотных средств; дебиторской задолженности; платежеспособности.

Абсолютными показателями финансовой устойчивости являются показатели, характеризующие степень обеспеченности запасов и затрат источниками их формирования. Анализ абсолютных показателей заключается в том, что трем показателям наличия источников формирования запасов соответствуют три показателя обеспеченности запасов источниками их формирования. Расчет сводится в таблицу, после чего определяем трехкомпонентный показатель ситуации, который показывает степень финансовой устойчивости предприятия.

Для отражения разных видов источников (собственных средств, долгосрочных и краткосрочных кредитов и займов) в формировании запасов используется система показателей.[20,С.126]

1. Наличие собственных оборотных средств на конец расчетного периода устанавливается по формуле 2.1.:

СОС = СК – ВОА, (2.1)

где СОС – собственные оборотные средства (чистый оборотный капитал) на конец расчетного периода;

СК – собственный капитал (раздел III баланса «Капитал и резервы»); ВОА – внеоборотные активы (раздел I баланса).

2. Наличие собственных и долгосрочных заемных источников финансирования запасов (СДИ) определяется по формуле 2.2:

СДИ = СОС + ДКЗ, (2.2)

где ДКЗ – долгосрочные кредиты и займы (раздел IV баланса «Долгосрочные обязательства»).

3. Общая величина основных источников формирования запасов (ОИЗ), формула 2.3:

ОИЗ = СДИ + ККЗ, (2.3)

где ККЗ – краткосрочные кредиты и займы (раздел V баланса «Краткосрочные обязательства»).

В результате можно определить три показателя обеспеченности запасов источниками их финансирования.

1. Излишек (+), недостаток (-) собственных оборотных средств, формула 2.4.

D СОС = СОС – 3, (2.4)

где D СОС – прирост (излишек) собственных оборотных средств;

3 – запасы (раздел II баланса).

2. Излишек (+), недостаток (-) собственных и долгосрочных источников финансирования запасов ( D СДИ), формула 2.5.

D СДИ = СДИ – 3 (2.5)

3. Излишек (+), недостаток (-) общей величины основных источников покрытия запасов ( D ОИЗ), формула 2.6.

DОИЗ = ОИЗ – 3 (2.6)

Приведенные показатели обеспеченности запасов соответствующими источниками финансирования трансформируются в трехфакторную модель (М), формула 2.7.:

М= (D СОС; D СДИ; D ОИЗ) (2.7.)

Излишек или недостаток плановых источников средств для формирования запасов и затрат (постоянной части оборотных активов) является одним из критериев оценки финансовой устойчивости предприятия, в соответствии с которым выделяют четыре типа финансовой устойчивости.

Абсолютная устойчивость финансового состояния, если запасы и затраты (3) меньше суммы плановых источников их формирования (Ип.л.):

З < Ипл.

Нормальная устойчивость, при которой гарантируется платежеспособность предприятия, если

З = Ип.л.

Неустойчивое (предкризисное) финансовое состояние, при котором нарушается платежный баланс, но сохраняется возможность восстановления равновесия платежных средств и платежных обязательств за счет привлечения временно свободных источников средств (Идр) в оборот предприятия (резервного фонда, фонда накопления и потребления), кредитов банка на временное пополнение оборотных средств, превышения нормальной кредиторской задолженности над дебиторской и др.:

3 = Ип.л. + Ив.р.

Кризисное финансовое состояние (предприятие находится на грани банкротства), при котором

3 > Ип.л. + Ив.р.

Равновесие платежного баланса в данной ситуации обеспечивается за счет просроченных платежей по оплате труда, ссудам банка, поставщикам, бюджету и т.д.

Поскольку положительным фактором финансовой устойчивости является наличие источников формирования запасов, а отрицательным фактором – величина запасов, то основными способами выхода из неустойчивого и кризисного финансовых состояний (ситуации 3 и 4) будут: пополнение источников формирования запасов и оптимизация их структуры, а также обоснованное снижение уровня запасов.

При кризисном и неустойчивом финансовом состоянии устойчивость может быть восстановлена путем обоснованного снижения уровня запасов и затрат. [6, с.57]

Поскольку положительным фактором финансовой устойчивости является наличие источников формирования запасов, а отрицательным фактором – величина запасов, то основными способами выхода из неустойчивого и кризисного финансовых состояний (ситуации 3 и 4) будут: пополнение источников формирования запасов и оптимизация их структуры, а также обоснованное снижение уровня запасов.

Наиболее безрисковым способом пополнения источников формирования запасов следует признать увеличение реального собственного капитала за счет накопления нераспределенной прибыли или за счет распределения прибыли после налогообложения в фонды накопления при условии роста части этих фондов, не вложенной во внеоборотные активы. Снижения уровня запасов происходит в результате планирования остатков запасов, а также реализации неиспользованных товарно-материальных ценностей. Углубленный анализ состояния запасов выступает в качестве составной части внутреннего анализа финансового состояния, поскольку предполагает использование информации о запасах, не содержащейся в бухгалтерской отчетности и требующей данных аналитического учета. [17, с.157]

2.3. Методика расчета относительных показателей финансовой устойчивости

Для оценки финансовой устойчивости предприятия применяется набор или система коэффициентов. Таких коэффициентов очень много, они отражают разные стороны состояния активов и пассивов предприятия. В связи с этим возникают сложности в общей оценке финансовой устойчивости. Кроме того, почти не существует каких-то единых нормативных критериев для рассмотренных показателей. Их нормативный уровень зависит от многих факторов: отраслевой принадлежности предприятия, условий кредитования. Сложившейся структуры источников средств, оборачиваемости оборотных активов, репутации предприятия и т.д. Поэтому приемлемость значений коэффициентов, оценка их динамики и направлений изменения могут быть установлены только для конкретного предприятия. С учетом условий его деятельности.

Видно, что большое количество коэффициентов служит для оценки с разных сторон структуры капитала предприятия. Для оценки этой группы коэффициентов есть один критерий, универсальный по отношению ко всем предприятиям: владельцы предприятия предпочитают разумный рост доли заемных средств; наоборот, кредиторы отдают предпочтение предприятиям, где велика доля собственного капитала, то есть выше уровень финансовой автономии. [10, С.86]

финансовая устойчивость предприятия — это состояние счетов предприятия, гарантирующее его постоянную платежеспособность. Мы рассмотрели общую характеристику оценки финансовой устойчивости предприятия. На данном этапе, сформулируем систему, которая наиболее обобщенно характеризует финансовую устойчивость предприятия. Рассмотрим показатели данной системы несколько более детально.

1) Коэффициент автономии (финансовой независимости) – это отношение собственных средств к валюте баланса предприятия, который находится по формуле 2.8.:

Ка = СС / Вб = стр. 490 / стр.700, (2.8.)

где Ка – коэффициент автономии.

По этому показателю судят, насколько предприятие независимо от заемного капитала. Коэффициент автономии является наиболее общим показателем финансовой устойчивости предприятия.

2) Финансовый рычаг (леверидж) формула 2.9. К2.:

К2 = КЗ/СК, (2.9)

где КЗ — заемные средства, привлекаемые предприятием. Взаимосвязь коэффициента автономии и финансового рычага выражается формулой 2.10:

К2=1/ К1 -1, (2.10)

откуда следует, что нормальное ограничение для коэффициента соотношения заемных и собственных средств К2 < 1.

3) Коэффициент обеспеченности оборотных активов собственными средствамифинансирования (К3) показывает, какая часть оборотных активов финансируется за счет собственных источников, выражается формулой 2.11:

К3= (СК+ВА)/ОА= (стр.490+стр.190)/стр.290 (2.11.)

где, ВА – внеоборотные активы;

ОА – оборотные активы.

Данный коэффициент характеризует наличие у предпринимательской фирмы собственных оборотных средств, необходимых для ее финансовой устойчивости. Нормальное ограничение для этого коэффициента, получаемое на основе статистических данных хозяйственной практики, К3 > 0,6 -0,8. Значение данного коэффициента должно быть не менее 0.1. Это один из основных показателей при оценке несостоятельности предпринимательской фирмы.

4) Коэффициент маневренности— еще одна существенная характеристика устойчивости финансового состояния — равен отношению собственных оборотных средств фирмы к общей величине собственных средств, формула 2.12.:

К4 = (СК - ВА)/СК= (стр.490 – стр.190 )/ стр. 490 (2.12.)

Он показывает, какая часть собственных средств предприятия находится в мобильной форме, позволяющей относительно свободно маневрировать этими средствами. Иногда в специальной литературе в качестве оптимальной величины К4 = 0,5.

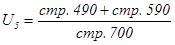

5) Коэффициент покрытия инвестиций (коэффициент финансовой устойчивости)характеризует долю собственного капитала и долгосрочных обязательств в общей сумме активов предприятия, формула 2.13.:

К5 = (СК +ДЗ) / В=(стр. 490 + стр. 590) / стр. 700, (2.13)

где ДЗ – долгосрочные займы.

Принято считать нормальным К5 = 0,9, критическим — снижение до 0,75.

Приведенная таблица 2.1. дает сжатую и наглядную характеристику показателей финансовой устойчивости предприятия.

Таблица 2.1.

Показатели финансовой устойчивости предприятия

| Показатели | Способ расчета | Нормальное ограничение |

| 1Коэффициент финансовой независимости |

|

|

| 2Коэффициент финансирования |

|

|

| 3Коэффициент капитализации |

| Не выше 1,5 |

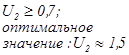

| 4Коэффициент обеспеченности собственными источниками финансирования |

| Нижняя граница: 0,1; оптимальное значение:

|

| 5Коэффициент финансовой устойчивости |

|

|

| 6.Коэффициент маневренности |

|

Таким образом, из шести коэффициентов финансовой устойчивости только три имеют универсальное применение: коэффициент соотношения заемных и собственных средств, коэффициент маневренности собственных средств и коэффициент обеспеченности оборотного капитала собственными источниками финансирования.

Но даже в пределах трех названных универсальных коэффициентов нетрудно заметить, что одни и те же факторы определяют их рост и снижение: коэффициент маневренности собственных средств и коэффициент обеспеченности запасов собственными источниками имеют один и тот же числитель – собственные оборотные средства. Поэтому соотношение их уровня зависит от соотношения величины капитала и резервов и стоимости материальных оборотных активов. Соответственно динамика коэффициентов определяется при одной и той же динамике собственных оборотных средств лишь различиями в уровнях и направлениях изменения знаменателей – запасов и собственного капитала.

Необходимо подчеркнуть, что не существует каких-то единых нормативных критериев для рассмотренных показателей. Они зависят от множества факторов: отраслевой принадлежности предприятия, принципов кредитования, сложившейся структуры источников средств, оборачиваемости оборотных средств и т.п. Расчет показателей финансовой устойчивости дает менеджеру часть информации, необходимой для принятия решения о целесообразности привлечения дополнительных заемных средств. [39, С.74]

Глава 3. Оценка финансовой устойчивости предприятия на примере ООО "АСТРАХАНЬСТРОЙТРАНСГАЗ"

3.1. Оценка ликвидности и платежеспособности

Существенным фактором финансовой устойчивости являются показатели ликвидности. Нехватка денежных средств и чрезмерная величина кредиторской задолженности свидетельствует о низком уровне текущей ликвидности на предприятии. Ликвидность означает способность ценностей легко превращаться в ликвидные средства или деньги, при этом идеальным является условие, когда процесс превращения ценностей в ликвидные средства происходит быстро и без потери их стоимости. Анализ ликвидности заключается в сравнении средств по активу, сгруппированных по степени убывающей ликвидности, с краткосрочными обязательствами по пассиву, который группируется по степени срочности их погашения.

Анализ показателей ликвидности очень важен. Способность предприятия платить по своим обязательствам при наступлении сроков платежа – определяющий фактор прочности финансовой устойчивости организации.

В зависимости от степени ликвидности, то есть скорости превращения в денежные средства, активы предприятия разделяются на следующие группы:

А1 наиболее ликвидные активы - все виды денежных средств и краткосрочные финансовые вложения (ценные бумаги) - (стр.250 + стр.260ф.1);

А2 быстрореализуемые активы - в эту группу активов включаются дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты, прочие оборотные активы - (стр.240 ф.1);

A3 медленно реализуемые активы - запасы сырья, материалов, НДС, незавершенное производство, дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты -(стр.210 + стр.220 + стр.230 + ст.270 ф.1);

А4 труднореализуемые, или неликвидные, активы - имущество, предназначенное для текущей хозяйственной деятельности (нематериальные активы, основные средства) - (стр.190 ф.1)

Источники средств предприятия (пассив баланса) по степени возрастания сроков обязательств также подразделяются на четыре группы:

П1 наиболее срочные обязательства - кредиторская задолженность - (стр.620ф.1);

П2 краткосрочные пассивы - краткосрочные кредиты банков, расчеты по дивидендам, прочие краткосрочные обязательства - (стр.610 ф.1+ стр.630 + стр.660);

П3 долгосрочные пассивы - долгосрочные кредиты и заемные средства, доходы будущих периодов, резервы предстоящих расходов и платежей - (стр.590 + стр.640 + стр.650 ф.1);

П4 постоянные пассивы - статьи раздела IV баланса ''Капитал и резервы - (стр.490 ф.1).

Баланс считается абсолютно ликвидным, если имеют место следующие соотношения:

А1≥П1, А2≥П2, АЗ≥ПЗ, А4 ≤ П4

Если выполняются первые три неравенства в данной системе, то это влечет выполнение и четвертого неравенст

|

из

5.00

|

Обсуждение в статье: Глава 2. Теоретические основы управления финансовой устойчивостью предприятия |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы