|

Главная |

Модели формирования инвестиционного портфеля

|

из

5.00

|

Формирование инвестиционного портфеля осуществляется после того, как сформулированы цели инвестиционной политики, определены приоритетные цели формирования инвестиционного портфеля с учетом сложившихся условий инвестиционного климата и конъюнктуры рынков.

Отправной точкой формирования инвестиционного портфеля является взаимосвязанный анализ собственных возможностей инвестора и инвестиционной привлекательности внешней среды с целью определения приемлемого уровня риска в свете прибыльности и ликвидности баланса.

При формировании инвестиционного портфеля следует руководствоваться следующими соображениями:

· безопасность вложений (уязвимость инвестиций от потрясений на рынке инвестиционного капитала);

· стабильность получения дохода;

· ликвидность вложений, то есть их способность участвовать в немедленном приобретении товара (работ, услуг), или быстро и без потерь в цене превращаться в наличные деньги.

Ситуация, когда все три условия соблюдены, попросту невозможна. Поэтому неизбежен компромисс. Если ценная бумага надежна, то доходность будет низкой, так как те, кто предпочитают надежность, будут предлагать высокую цену и собьют доходность. Главная цель при формировании портфеля состоит в достижении наиболее оптимального сочетания между риском и доходом для инвестора. Однако на фондовом рынке особенно четко видно противоречие между высокой доходностью бумаги и степенью ее риска, в том числе риском мошенничества. Наглядный пример здесь - многочисленные финансовые пирамиды (МММ и т.д.)

Рассмотрим основные методы формирования инвестиционных портфелей.

Модель Марковитца. Суть теории состоит в том, что из бесконечного числа портфелей инвестор должен рассматривать только те портфели, которые принадлежат к эффективному множеству. Однако эффективное множество Марковитца представляет собой изогнутую линию, что предполагает наличие бесконечного количества эффективных портфелей. Перед инвесторами возникает проблема выбора и использования методов определения структуры каждого из бесконечного числа эффективных портфелей.

Инвестор выберет оптимальный портфель из множества портфелей каждый из которых: 1) обеспечивает максимальное ожидаемую доходность для некоторых уровней рисков; 2) обеспечивает минимальный риск для некоторых уровней ожидаемых рисков. Набор портфелей, удовлетворяющих этим двум условиям, называется эффективным множеством.

Г. Марковитц ограничивает решение модели тем, что из всего множества "допустимых" портфелей, т.е. удовлетворяющих ограничениям, необходимо выделить те, которые рискованнее, чем другие. При помощи разработанного Г. Марковитцем метода критических линий можно выделить неперспективные портфели. (см. Приложение).

Эффективный портфель по Г. Марковитцу – это портфель, имеющий максимальную доходность среди всех портфелей с заданным уровнем риска. Он называется также портфелем, эффективным по критериям доходность/риск. Портфели, лежащие вне эффективной границы, недостижимы, а лежащие внутри – неэффективны.

Оптимальный портфель – это портфель, который наиболее предпочтителен для инвестора. Выбор оптимального портфеля определяется совмещением кривых безразличия и эффективного множества.

Модель Марковитца не дает возможности выбрать оптимальный портфель, а определяет набор эффективных портфелей. Однако главным недостатком модели Марковитца является то, что она требует очень большого количества информации. Гораздо меньше количества информации использует в модели У. Шарпа.

Индексная модель Шарпа. В индексной модели Шарпа используется корреляция между изменением курсов отдельных акций. Предположив существование линейной связи между курсом акции и определенным индексом, можно при помощи прогнозной оценки значения индекса определить ожидаемый курс акции. Помимо этого можно рассчитать совокупный риск каждой акции в форме совокупной дисперсии.

Шарп ввел b-фактор, который характеризует степень риска бумаги и показывает, во сколько раз изменение цены бумаги превышает изменение рынка в целом.

(1)

(1)

где:

siM – ковариация между темпами роста курса ценной бумаги и темпами роста рынка;

s2M – дисперсия доходности рынка.

Если b > 1, то данную бумагу можно отнести к инструментам с повышенной степенью риска, т.к. ее цена движется в среднем быстрее рынка.

Если b < 1, то степень риска этой бумаги относительно низкая, поскольку в течение периода глубины расчета ее цена изменялась медленнее, чем рынок.

Если b < 0, то в среднем движение этой бумаги было противоположно движению рынка в течение периода глубины расчета.

Для портфеля акций b-коэффициент рассчитывается как взевешенная средняя значений бета индивидуальных ценных бумаг:

bр =  bi * wi (2)

bi * wi (2)

где:

bр – бета портфеля, который отражает подвижность портфеля относительно всего рынка;

bi – бета i-ой акции;

wi – доля инвестиций в i-ую акцию.

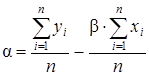

По У. Шарпу показатель "альфа" (его также называют сдвигом) определяет составляющую доходности бумаги, которая не зависит от движения рынка.

(3)

(3)

Положительная "альфа" свидетельствует о переоценке рынком данной бумаги. Отрицательная "альфа" свидетельствует о недооценке рынком данной бумаги.

Существует также модель выровненной цены. Цель стратегии заключается в использовании различий в цене на ценные бумаги одного или родственного типа на различных рынках или сегментов рынков с целью получения прибыли (как правило, без риска). Тем самым при помощи арбитража удается избежать неравновесия на рынках наличных денег и в отношениях между рынками наличных денег и фьючерсными рынками. Итак, арбитраж является выравнивающим элементом для образования наиболее эффективных рынков капитала.

В качестве основных данных в модели используются общие факторы риска, например показатели развития экономики, инфляции и т.д. Проводятся специальные, исследования реакции курса определенной акции в прошлом на изменение подобных факторов риска. При помощи полученных соотношений предполагается, что можно рассчитать поведение акций в будущем.

Итак, инвестор по своим личным предпочтениям может сформировать инвестиционный портфель, опираясь на одну из предложенных моделей. Но уровень доходности этого портфеля во многом будет определяться тем, как инвестор им управляет. Подробнее об управлении портфелями инвестиций рассказывает следующий параграф.

|

из

5.00

|

Обсуждение в статье: Модели формирования инвестиционного портфеля |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы