|

Главная |

Анализ финансово-хозяйственной деятельности АО «Цеснабанк»

|

из

5.00

|

Акционерный банк «Цеснабанк» образован 17 января 1992 года. Перерегистрирован в Акционерное общество открытого типа «Цеснабанк» 6 февраля 1997 года.

В соответствии с Законом «Об акционерных обществах» от 10.07.1998 года Банк прошел перерегистрацию и получил свидетельство о государственной регистрации юридического лица за №4078 – 1900 – АО от 12 февраля 1999 года, как открытое акционерное общество «Цеснабанк». Головной офис расположен по адресу: г. Астана, улица Бейбитшилик 43. [20]

Основной деятельностью Банка является проведение банковских операций согласно лицензии №74 от 27.09.2002 года, номер государственной регистрации №4078 – 1900 – АО (ИУ), выданной Национальным банком РК на проведение операций предусмотренных банковским законодательством в тенге и иностранной валюте:

- прием депозитов, открытие и ведение банковских счетов юридических лиц;

- прием депозитов, открытие и ведение банковских счетов физических лиц;

- открытие и ведение корреспондентских счетов банков и организаций, осуществляющих отдельные виды банковских операций;

- кассовые операции: прием, выдача, пересчет, размен, обмен, сортировка, упаковка и хранение банкнот и монет;

- переводные операции: выполнение поручений юридических и физических лиц по переводу денег;

- учетные операции: учет (дисконт) векселей и иных долговых обязательств юридических и физических лиц;

- заемные операции: предоставление кредитов в денежной форме на условиях платности, срочности и возвратности;

- осуществление расчетов по поручению юридических и физических лиц по их банковским счетам;

- клиринговые операции: сбор, сверка, сортировка и подтверждение платежей, а также проведение их взаимозачета и определение чистых позиций участников клиринга;

- сейфовые операции: услуги по хранению ценных бумаг, выпущенных в документарной форме, документов и ценностей клиентов, включая сдачу в аренду сейфовых ящиков, шкафов и помещений;

- ломбардные операции: предоставление краткосрочных кредитов под залог депонируемых легкореализуемых ценных бумаг и движимого имущества;

- выпуск платежных карточек;

- инкассация и пересылка банкнот, монет и ценностей;

- организация обменных операций с иностранной валютой;

- прием на инкассо платежных документов (за исключением векселей);

- выпуск чековых книжек и т.д.

АО «Цеснабанк» не имеет родительской компании, является самостоятельным банком.

С 1998 года Цеснабанк участвует в программе институционального развития «Twinning» с Rabobank (Нидерланды). Основной целью данной программы является достижение международных стандартов банковского бизнеса. В процессе двух лет плодотворного сотрудничества Консультанты Рабобанка оказывали техническое содействие по трем основным направлениям: Стратегия, Финансовый Менеджмент и Информационные Технологии. Персонал Цеснабанка проходил обучение в Рабобанке в Голландии. Результатом данного проекта является новый подход к ведению банковского дела, где профессионализм и дружелюбие к клиенту – ключевые факторы успеха. [20]

Важнейшим источником информации о состоянии дел любого предприятия, в том числе и банков, служат его финансовые показатели. Для определения финансовой устойчивости банков второго уровня РК, в первую очередь надо определить отвечает ли банк требованиям, предъявляемым уполномоченным органом РК («Правила о пруденциальных нормативах для банков второго уровня» национального банка РК).

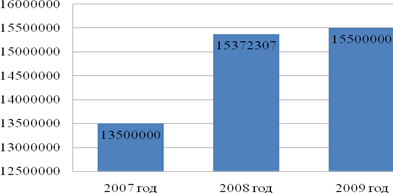

Первым действием будет определение минимального размера уставного капитала банка, который устанавливается Правлением Национального банка РК. На момент проведения анализа, минимальный размер уставного капитала составлял 12500000 тыс. тенге, что отражено на рисунке 2. [21]

тыс. тенге

Рисунок 2. Размер Уставного капитала

По данным рисунка 2, видно, что минимальный размер уставного капитала АО «Цеснабанком» обеспечен как в 2007, так и в 2008–2009 году, что является положительным моментом. [22]

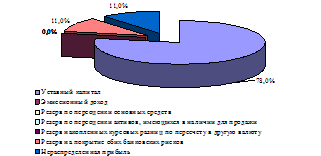

Анализ собственного капитала предприятия (рисунок 3) показывает, что если в 2007 году 26% собственного капитала составлял уставный капитал, то к концу 2009 году увеличение абсолютной величины собственного капитала привело к тому, что уставного капитала составляет только 26%.

2009 год 2007 год

Рисунок 3. Структура собственного капитала

Большую часть (40%) составляют нераспределенная прибыль банка.

На конец отчетного года нереализованных собственных акций не имелось. Сумма резерва под обеспечение по состоянию на начало года составил 480,213 тыс. тенге. за счет данных резервов в отчетном году не производилось и остаток на конец года составил 499,620 тыс. тенге. [21,22]

Формирование резерва переоценки основных средств в отчетном году составил -2 017 тыс. тенге (см. приложение 1). На протяжении 2009 года Банк строго следовал утвержденному бизнес-плану и бюджету на 2009 год.

На 31.12.2008 года размер собственного капитала Банка составил 15 066 434 тыс. тенге, валюта баланса 135 648 343 тыс. тенге при плане 80 584 130 тыс. тенге (выполнение 168,3%). Валюта баланса снизилась в сравнении с 2007 годом на 9,1% или на -13 627 701 тыс. тенге. Данное снижение обусловлено снижением счетов и депозитов банков и прочих финансовых институтов с 15 979 974 до 7 715 488 тыс. тенге или на 51,71%.

Привлеченные ресурсы были размещены в ссудные операции и операции с Государственными ценными бумагами. Размер ссудного портфеля на 31.12.2009 года при плане 60 165 265 тыс. тенге составил 104 859 760 тыс. тенге (выполнение плана 174,29%), портфель ценных бумаг при плане 10 200 000 тыс. тенге составил 17 687 610 тыс. тенге (выполнение плана 173,4%). Чистый доход за 2009 год банком получен в размере 458 548 тыс. Рост по сравнению с 2008 годом составил 890,1%. [22]

Перейдем к анализу привлеченных и заемных средств Банка (таблица 1).

Основную долю привлеченных средств составляют средства клиентов (59,60%). Вторую по величине долю имеют выпущенные долговые ценные бумаги (21,61%). Из таблицы 1 видно, что основным направлением деятельности банка является проведение расчетов и обслуживание счетов корпоративных клиентов.

Среди срочных средств клиентов основную часть составляют вклады корпоративных клиентов. Этот показатель как раз характерен для универсальных банков, привлекающих средства юридических лиц на расчетные счета. Доля средств клиентов в обязательствах снизилась за три года с 74,61 до 59,60%. Данную тенденцию можно оценить как отрицательную, т. к. это свидетельствует об неэффективности организации и управления депозитной политикой банка.

Таблица 1. Анализ привлеченных и заемных средств АО «Цеснабанк», тыс. тенге

|

| |||||||

| Показатели | 30.09.2007 | 31.12.2008 | 31.12.2009 | Темп роста, % | |||

| Сумма, тыс. тенге | % к итогу | Сумма, тыс. тенге | % к итогу | Сумма, тыс. тенге | % к итогу | ||

| Средства Правительства РК | 90689 | 0,06 | 143 179 | 0,12 | 186 318 | 0,14 | 205,45 |

| Счета и депозиты банков и прочих финансовых институтов | 14674168 | 9,19 | 7715488 | 6,40 | 15979974 | 12,11 | 108,90 |

| Текущие счета и депозиты клиентов | 119119150 | 74,61 | 80313123 | 66,60 | 78667510 | 59,60 | 66,04 |

| Итого привлеченных средств | 133884007 | 83,85 | 88171790 | 73,12 | 94833802 | 71,84 | 70,83 |

| Выпущенные долговые ценные бумаги | 17687610 | 11,08 | 24669555 | 20,46 | 28521952 | 21,61 | 161,25 |

| Субординированный долг | 6886279 | 4,31 | 6643590 | 5,51 | 6780478 | 5,14 | 98,46 |

| Прочие обязательства | 1205149 | 0,75 | 1096974 | 0,91 | 1283580 | 0,97 | 106,51 |

| Отсроченные налоговые обязательства | - | - | - | - | 580 583 | 0,44 | - |

| Итого заемных средств | 25779038 | 16,15 | 32410119 | 26,88 | 37166593 | 28,16 | 144,17 |

| Всего привлеченных и заемных средств | 159663045 | 100,00 | 120581909 | 100,00 | 132000395 | 100,00 | 82,67 |

Доля выпущенных банком ценных бумаг выросла с 11,08 до 21,61% обязательств банка. Анализируя структуру привлеченных средств, можно прийти к выводу о ее постоянности. Так, на протяжении исследуемого периода основную долю занимали средства в расчетах, текущие и расчетные счета и счета корпоративных клиентов, это говорит о направленности работы банка с корпоративными клиентами. [22]

Снижение обязательств был вызван, прежде всего, снижением привлеченных средств, темп роста которых составил 70,83%. В свою очередь, снижение привлеченных средств произошел за счет снижения текущих счетов и депозитов клиентов (темп роста 66,04%).

Что касается заемных средств банка, то темп роста в 2009 г. по сравнению с 2007 г. составил 144,17%. Заемные средства формируются в основном за счет выпущенных долговых ценных бумаг 11,08% в 2007 году, 20,46% – в 2008 г., 21,61% – в 2009 г.

Также необходимо отметить, что неисполненной задолженности по своим обязательствам банк не имеет, что говорит о его стабильной и устойчивой деятельности и привлекательности, как для кредиторов, так и для клиентов, размещающих свои средства в банке

Далее, анализируя динамику активных операций банка (Таблица 2) наблюдается рост их общего объема. За 2007–2009 года их сумма увеличилась на 26 039 676 тыс. тенге. Увеличение общих активов происходит в основном за счет роста активов, приносящих доход, т. к. они занимают наибольший удельный вес в структуре активов. Однако активы, не приносящих доходы, снизились на -9,64% (-9 810 518 тыс. тенге), в то время как активы, приносящие доход, увеличились на 35 850 194 тыс. тенге.

Необходимо отметить, что рост доходных активов происходит в основном за счет роста дебиторской задолженности по сделкам обратного РЕПО (за период с 31.12.2007 по 31.12.2009 их сумма увеличилась 23 572 318 тыс. тенге), кредиты, выданные клиентам (за период с 31.12.2007 по 31.12.2009 их сумма увеличилась на 5 964 218 тыс. тенге). Данное увеличение результат неэффективного риск-менеджмента в условиях кризиса мировых рынков, сосредоточения основных усилий на качестве активов, управлении ликвидностью.

Проведя анализ показателей финансовой устойчивости АО «Цеснабанк» можно сделать следующие вывод, что основным источником финансирования деятельности банка являются привлеченные средства, доля которых в общей сумме источников составляет более 85%. Основным видом активных операций банка являются кредитные операции. Каким образом проводимая банком агрессивная политика в области кредитования повлияла на финансовую устойчивость банка, свидетельствуют значения показателей, представленных в таблице 3.

Таблица 2. Анализ активов АО «Цеснабанк» по степени доходности тыс. тенге

|

| ||||||||

| Наименование статьи | 31.12.2007 | 31.12.2008 | 31.12.2009 | Изменение за 2007–2009 | ||||

| 1 | Сумма | Уд.вес | Сумма | Уд.вес | Сумма | Уд.вес | Сумма | в% |

| Активы, приносящие доход | ||||||||

| Финансовые инструменты, оцениваемые по справедливой стоимости | 7663536 | 5,13 | 4871352 | 3,59 | 8563410 | 4,88 | 899874 | -0,25 |

| Активы, имеющиеся в наличии для продажи | 861 661 | 0,58 | 3171525 | 2,34 | 743 941 | 0,42 | -117720 | -0,15 |

| Дебиторская задолженность по сделкам обратного РЕПО | 1001250 | 0,67 | - | - | 24573568 | 14,02 | 23572318 | 13,35 |

| Кредиты, выданные клиентам | 98895542 | 66,25 | 86466727 | 63,74 | 104859760 | 59,81 | 5964218 | -6,44 |

| Инвестиции, удерживаемые до погашения | - | - | 4953377 | 3,65 | 4319954 | 2,46 | 4319954 | 2,46 |

| Инвестиции в ассоциированное предприятие | 211 116 | 0,14 | 145628 | 0,11 | 155 183 | 0,09 | -55933 | -0,05 |

| Инвестиционная собственность | - | - | 1267468 | 0,93 | 1267483 | 0,72 | 1267483 | 0,72 |

| Итого | 108633105 | 72,77 | 100876077 | 74,37 | 144483299 | 82,41 | 35850194 | 9,64 |

| Активы, не приносящие доход | ||||||||

| Денежные средства | 3232466 | 2,17 | 2894727 | 2,13 | 4193953 | 2,39 | 961487 | 0,23 |

| Средства в НБ РК | 11550805 | 7,74 | 10648276 | 7,85 | 11233314 | 6,41 | -317491 | -1,33 |

| Счета и депозиты в банках и прочих финансовых институтах | 14489709 | 9,71 | 11167624 | 8,23 | 4096507 | 2,34 | -10393202 | -7,37 |

| Основные средства | 8902849 | 5,96 | 7044183 | 5,19 | 4524645 | 2,58 | -4378204 | -3,38 |

| Нематериальные активы | 164549 | 0,11 | 127236 | 0,09 | 378 267 | 0,22 | 213718 | 0,11 |

| Текущий налоговый актив | - | - | 60414 | 0,04 | - | - | - | - |

| Отсроченные налоговые активы | - | - | 222777 | 0,16 | 59 155 | 0,03 | 59155 | 0,03 |

| Прочие активы | 2302561 | 1,54 | 2607029 | 1,92 | 6346580 | 3,62 | 4044019 | 2,08 |

| Итого | 40642939 | 27,23 | 34772266 | 25,63 | 30832421 | 17,59 | -9810518 | -9,64 |

| Всего активов | 149276044 | 100,00 | 135648343 | 100,00 | 175315720 | 100,00 | 26039676 | 0,00 |

Расчеты, приведенные в таблице 3, показывают, что хотя банк и ликвиден и имеет в наличии собственные оборотные средства, однако их недостаточно. Вместе с тем агрессивная кредитная политика банка привела к тому, что банк стал финансово зависимым и финансово неустойчивым на протяжении трех анализируемых периодов.

Таблица 3. Анализ показателей финансовой устойчивости АО «Цеснабанк» за 2007–2009 года.

| Показатели | Результаты анализа | Рекомендуемое значение | Формула расчета | ||

| 2007 | 2008 | 2009 | |||

| Коэффициент общей ликвидности | 0,2 | 0,2 | 0,1 | 0,2–0,3 | Высоколиквидные активы/ всего активов |

| Коэффициент автономии | 0,58 | 0,51 | 0,46 | Более 0,51 | Собственные средства + резервы / всего пассивов |

| Коэффициент финансовой устойчивости | 0,12 | 0,11 | 0,17 | 0,8 | Собственные средства / привлеченные средства |

Вывод о финансовой независимости и устойчивости деятельности банка можно сформулировать, основываясь на показателях коэффициента автономии и финансовой устойчивости. Как видно, значения этих показателей имеют устойчивую тенденцию к снижению и, начиная с 2007 года, становятся ниже рекомендуемых. Исходя из этого, следует, что к концу анализируемого периода деятельность банка становится финансово зависимой от внешних источников финансирования. [25]

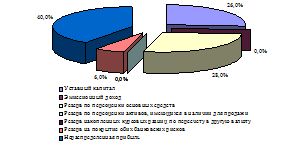

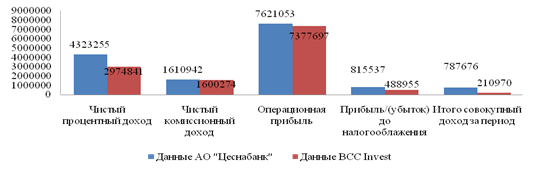

Данные, приведенные в таблице 4, показывают снижение доходов, но увеличение прибыли. По результатам последнего отчета банка о совокупном доходе, период которого соответствует 2008–2009 г., процентный доход банка снизился на 4 процента.

Таблица 4. Анализ доходов и расходов АО «Цеснабанк» тыс. тенге

| Показатели | 2008 | 2009 | Изменение, % |

| Процентные доходы | 13 304 865 | 12 713 743 | (4,4%) |

| Процентные расходы | (8 876 337) | (8 390 488) | (5,5%) |

| Чистый процентный доход | 4 428 528 | 4 323 255 | (2,4%) |

| Комиссионные доходы | 1 734 799 | 1 713 331 | (1,2%) |

| Комиссионные расходы | (118 551) | (102 389) | (13,6%) |

| Чистый комиссионный доход | 1 616 248 | 1 610 942 | (0,3%) |

| Операционная прибыль | 4 845 770 | 7 621 053 | +57,3% |

| Операционные расходы | (6 342 140) | (6 805 516) | 7,3% |

| Прибыль/(убыток) до налогообложения | (1 496 370) | 815 537 | - |

| Прибыль/(убыток) за период | (1 497 123) | 815 479 | - |

| Итого совокупный доход за период | (1 531 360) | 787 676 | - |

По итогам 2008 года чистая прибыль значительно увеличилась по сравнению с 2009 годом, когда данное значение было отрицательным. Ввиду отсутствия возможности адекватно оценивать уровень достоверности данных значений и разъяснить причину увеличения прибылей при снижении процентной выручки, мы построили свой собственный примерный прогноз доходов банка исходя из последних аудиторских отчетов, период которых соответствует концу 2008 и первому кварталу 2009 гг. соответственно. Вследствие этого наши значения оказались значительно ниже данных, которые приводит банк:

Рисунок 4. Соотношение данных банка и прогноза BCC Invest (на 2009)

Оценка итогового дохода за период демонстрирует более чем трехкратное снижение относительно данных, которые дает банк. Тем не менее, прогнозы являются слишком субъективным для справедливой оценки доходов банка, поскольку приведенные значения имеют малую сравнительную базу и неопределенные показатели в графе «чистая прибыль от операций с финансовыми инструментами, оцениваемые по справедливой стоимости, изменения которой отражаются в составе прибыли или убытка за период», которые существенно влияют на операционную прибыль. Для дальнейших оценок консолидированной деятельности банка (в том числе совокупного размера активов, ссудного портфеля и клиентских вкладов) мы базировались на данных АФН, которые представляют результаты АО «Цеснабанк» без дочерних и зависимых организаций. [23]

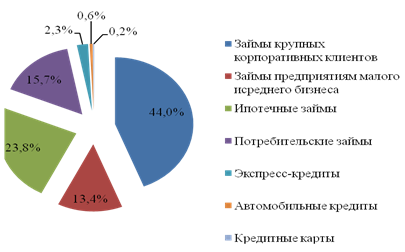

По данным АФН АО «Цеснабанк» существенно повысил объем кредитования в четвертом квартале 2009 года, что сказалось на размере общих активов банка. [24] Учитывая то, что более половины всех выданных кредитов банка являются коммерческие займы крупным корпоративным клиентам и предприятиям малого и среднего бизнеса, мы ожидаем, что структура ссудного портфеля не претерпит существенных изменений, и большую часть всех выданных ссуд также будут составлять коммерческие займы (см рисунок 5).

Рисунок 5. Структура кредитного портфеля на конец 2009 г.

По данным последнего аудиторского отчета, процентное соотношение резервов под обеспечение ко всему ссудному портфелю оценивалось на уровне шести с половиной процентов. Данный показатель почти в три раза увеличился по отношению к данным за 2007 год, однако был примерно равен данным на конец 2008 года и по нашему мнению остался на том же уровне в течение всего прошлого отчетного периода.

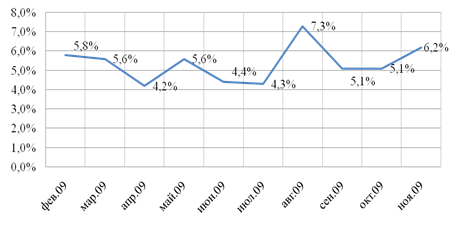

По данным Агентства РК по регулированию и надзору финансового рынка и финансовых организаций уровень безнадежных и проблемных активов 5‑й категории АО «Цеснабанк» в 2009 году достигало достаточно низких значений по сравнению со средними показателями всего банковского сектора. [23]

Рисунок 6. Соотношение проблемных займов к ссудному портфелю

По нашему мнению уровень проблемных активов банка в этом году останется на уровне последних месяцев и, учитывая фактическое увеличение объемов кредитования в конце прошлого года и улучшения кредитоспособности населения по мере восстановления экономики страны, можно ожидать плавного снижения данного показателя в последующих периодах. Также ожидается, что в 2010 году соотношение проблемных активов к ссудному портфелю окажется на уровне 6–7% (см рисунок 6).

Основная статья обязательств банка состоит из клиентских вкладов и долговых ценных бумаг.

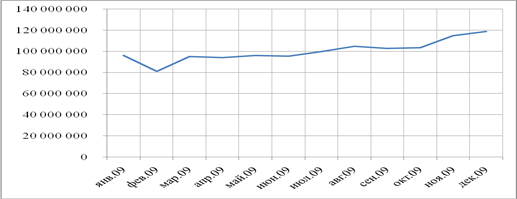

Депозиты клиентов. В 2009 году банк показал существенный прирост клиентских вкладов, который на 1 января достиг почти 50%. Данное увеличение имеет прямое отношение к росту объема кредитования, Мы ожидаем, что данное значение достигло пика и будет плавно снижаться в следующих периодах (см. Рисунок 7).

По нашим прогнозам существенный рост депозитов не приведет к избытку ликвидности, поскольку увеличение ссудного портфеля оказалось соизмеримо с приростом клиентских вкладов.

Рисунок 7. Рост клиентских вкладов (тыс. тенге)

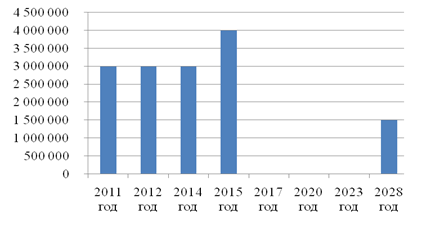

Долговые ценные бумаги и займы. АО «Цеснабанк» не имеет большого объема обязательств по своим облигациям и займам у других организаций. Суммарное количество эмиссионного долга составляет менее 15 процентов от общего объема обязательств банка. [23]

Рисунок 8. Долговые ценные бумаги АО «Цеснабанк» (тыс. тенге)

5‑го февраля текущего года банк погасил затенгеежные облигации через свою дочернюю организацию Tsesna International B.V. Следующие крупные выплаты будут происходить только в 2011 году, однако мы ожидаем, что АО «Цеснабанк» будет продолжать выпускать облигации на местном рынка, пусть и не так активно как это делал раньше.

Сравнение с аналогами. Мы произвели оценку ценных бумаг банка двумя способами: методом сравнения с аналогичными организациями, осуществляющими деятельность на территории Республики Казахстан, Российской Федерации и Восточной Европы, по рыночным мультипликаторам «цена / прибыль» и «цена / балансовая стоимость», а также методом дисконтирования остаточной прибыли (Residual Income Model), поскольку, на наш взгляд, данный способ оценки является более адекватно применимым к финансовым организациям. [23]

Ниже приведена сравнительная таблица финансовых показателей и коэффициентов схожих компаний:

Таблица 5. Сравнительный анализ финансовых показателей и коэффициентов схожих компаний

| Валюта | Банк | Цена | Кол-во акций | Рын кап-ция | P/E | P/B | ||

| 2009 | 2010П | 2009 | 2010П | |||||

| TRY | HSBK | 341,1 | 979 | 334084 | N/A | 20,60 | 1,99 | 2,12 |

| KZT | KKB | 595 | 575 | 341896 | 35,00 | 19,83 | 1,21 | 1,40 |

| KZT | Bank CenterCredit | 725 | 144 | 104748 | 39,55 | 10,93 | 1,13 | 1,11 |

| PLN | BANK ZACHODNI WBK SA | 172,3 | 73 | 12571 | 15,66 | 14,24 | 2,21 | N/A |

| USD | Sberbank | 2,484 | 21585 | 53617 | 86,56 | 11,86 | 2,09 | N/A |

| RUB | BANK MOSKVY-CLS | 966,66 | 137 | 132780 | N/A | 19,40 | 2,09 | 1,83 |

| USD | Bank Vozrozhdenie | 46 | 24 | 1092 | 32,57 | 12,58 | 2,06 | 2,13 |

| USD | Bank St. Petersburg | 3,36 | 282 | 948 | 250,43 | 14,70 | 1,50 | N/A |

| USD | Bank Zenit | N/A | 11545 | N/A | 12,82 | 12,82 | N/A | 0,55 |

| PLN | ING BANK SLASKI SA | 651 | 13 | 8470 | 11,50 | 9,09 | 1,73 | N/A |

| PLN | BANK HANDLOWY W | 73,75 | 131 | 9636 | 18,20 | 14,67 | 1,57 | N/A |

| PLN | BRE BANK SA | 227,3 | 30 | 6749 | 14,34 | 9,13 | 1,64 | 1,59 |

| PLN | GETIN HOLDING SA | 8,88 | 711 | 6313 | 25,89 | 15,05 | 1,68 | N/A |

| TRY | TURK EKONOMI BANKASI | 2,43 | 1100 | 2673 | 11,46 | 9,92 | 1,46 | N/A |

| TRY | FORTIS BANK AS | 1,84 | 1050 | 1932 | 14,72 | 11,50 | 1,00 | 1,01 |

| PLN | BANK MILLENNIUM SA | 3,88 | 966 | 3747 | N/A | 20,64 | 1,39 | N/A |

| Среднее | 43,7 | 14,2 | 1,7 | 1,5 | ||||

| TSBN KZ | 17,0 | 14,4 | 0,9 | 0,9 | ||||

Результаты сравнительного анализа демонстрируют, что простые акции АО «Цеснабанк» торгуются немного выше среднего значения аналогичных организаций по коэффициенту P/E. Сравнение по мультипликатору «цена / балансовая стоимость» дает результат, исходя из которых простые акции банка значительно недооценены к аналогам. [27]

Несмотря на то, что ценные бумаги банка торгуются существенно ниже своих аналогов по коэффициенту «цена / балансовая стоимость», мы считаем, что данная недооцененность является справедливой, поскольку малая ликвидность простых акций и несоответствие финансовых отчетов АО «Цеснабанк» международным стандартам не позволяют делать адекватных оценок текущей балансовой стоимости одной ценной бумаги.

Для определения справедливости доходов банка мы провели анализ достаточности возврата на капитал, который оценивался нами через метод дисконтирования остаточного дохода банка. Результаты данной модели были отмечены ниже.

Период нашей оценки справедливой цены простой акции методом дисконтирования статочного дохода проходил на горизонте прогнозирования 6 лет.

Таблица 6. Прогноз рентабельности и остаточного дохода, тыс. тенге

| Показатели | 2009 | Прогноз | ||||

| 2010 | 2011 | 2012 | 2013 | 2014 | ||

| Чистый доход | 858184 | 1016324 | 735762 | 1308518 | 601613 | -425689 |

| Балансовая стоимость акционерного капитала | 16742663 | 17337609 | 18134282 | 19454547 | 19998040 | 19570713 |

| Вливания в капитал | 127693 | 0 | 0 | 0 | 0 | 0 |

| Стоимость капитала (%) | 15 | 15 | 15 | 15 | 15 | 15 |

| Стоимость капитала | 2306160 | 2470820 | 2571712 | 2725190 | 2860313 | 2868735 |

| ROAE | 5,40% | 5,96% | 4,15% | 6,96% | 3,05% | -2,15% |

| Расчет остаточного дохода | ||||||

| Чистый доход | 858184 | 1016324 | 735762 | 1308518 | 601613 | -425689 |

| Стоимость капитала | 2306160 | 2470820 | 2571712 | 2725190 | 2860313 | 2868735 |

| Остаточный доход | -1447976 | -1454496 | -1835951 | -1416673 | -2258700 | -3294424 |

Таблица 7. Расчет стоимости капитала

|

| % |

| Безрисковая ставка в Казахстане, % | 7 |

| Риск за инвестирования в акции% | 5 |

| Статистический коэффициент β | 0,38 |

| Применяемый коэффициент β | 1,5 |

| Стоимость акционерного капитала | 14,5 |

Таблица 8

| Оценка справедливой стоимости ЦБ |

|

| Темпы роста в бесконечности, % | 0 |

| Стоимость каритала, % | 14,5 |

| Конечная стоимость компании, тыс. тенге | -22720163 |

| Балансовая стоимость капитала на 31.12.2009, тыс. тенге | 16742663 |

| Совокупная стоимость капитала, тыс. тенге | -1404621 |

| Количество простых акций, тыс. штук | 15500 |

| Количество привилегированных акций, тыс. штук | 2500 |

| Соотношение между привилегированными и простыми акциями, % | 80% |

| Эквивалент простых акций, тыс. штук | 17500 |

| Справедливая стоимость 1‑й простой акции (KZT) | - |

| Потенциал роста | - |

Темпы роста банка после обозреваемого периода ожидаются на уровне 0 процентов. При расчете стоимости акционерного капитала учитывалась доходность 10-тилетних государственных облигаций, выпущенных Министерством Финансов РК в национальной валюте. Статистический коэффициент β, рассчитанный по отношению к индексу KASE равен 0.38, однако, по нашему мнению данный уровень не отражает реальной волатильности данных ценных бумаг по отношению к рынку, в связи с чем мы взяли коэффициент на уровне 1.5, который по нашему мнению более адекватно применим к простым акциям АО «Цеснабанк». Балансовая стоимость капитала на конец 2009 года рассчитывалась как прогнозируемая нами стоимость капитала плюс дополнительная эмиссия простых акций, умноженная на цену размещения (1000 тенге).

Результаты данного метода показали, что банк не будет генерировать достаточную прибыль для превышения возврата на капитал, в результате чего значения будущих остаточных доходов являются отрицательными. [23]

Вследствие того, что вышеуказанные методы не показывают однозначных результатов, мы применили собственную сравнительную оценку простых акций банка, исходя из наших прогнозов рыночных мультипликаторов P/E и P/B для наиболее ликвидных казахстанских банков с применением дисконтов, которые на наш взгляд отражают справедливые значения для ценных бумаг АО «Цеснабанк».

Результаты нашего анализа дают результаты представленные в следующей таблице:

Таблица 9. Сравнительная анализ финансовых показателей и коэффициентов среди лидирующих банков Казахстана

| Валюта | Банк | Цена | Кол-во акций | Рын кап-ция | P/E | P/B | ||

| 2009 | 2010П | 2009 | 2010П | |||||

| KZT | HSBK KZ | 341,1 | 979 | 334083,914 | 39,57 | 25,05 | 1,87 | 1,77 |

| KZT | KKGB KZ | 595 | 575 | 341896 | 28,26 | 18,02 | 1,42 | 1,33 |

| KZT | CCBN KZ | 725 | 144 | 104748 | 19,11 | 11,47 | 1,57 | 1,23 |

|

| Среднее | 28,98 | 18,18 | 1,62 | 1,44 | |||

| Дисконт | 50% | |||||||

| Справедливые значения для АО «Цеснабанк» | 14,49 | 9,09 | 0,81 | 0,72 | ||||

При применении данных значений к оцениваемой финансовой организации и при расчете целевой цены, исходя из взвешенных стоимостей двух коэффициентов (1/3 P/E и 2/3 P/B) мы получили стоимость одной акции на уровне 737 тенге. [23]

Ввиду отсутствия возможности наиболее объективно оценивать простые акции АО «Цеснабанк» и организацию в целом, мы сделали свою собственную сравнительную оценку, исходя из наших прогнозов по основным банкам Казахстана. Недостаточность доходов банка для покрытия возврата на капитал привела к тому, что мы применили дисконт справедливой оценки основных финансовых коэффициентов, которые по нашему мнению отражают реальные риски за инвестирования в акции банка.

|

из

5.00

|

Обсуждение в статье: Анализ финансово-хозяйственной деятельности АО «Цеснабанк» |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы