|

Главная |

Анализ структуры чистого денежного потока предприятия

|

из

5.00

|

| № п/п | Показатель | Удельный вес в общей величине чистого денежного потока, % | |

| 2006 г. | 2007 г. | ||

| 1. | Чистые денежные средства (чистый денежный поток) от текущей деятельности | -4604,5 | 93,7 |

| 2. | Чистые денежные средства (чистый денежный поток) от инвестиционной деятельности | 4704,5 | 6,3 |

| 3. | Чистые денежные средства (чистый денежный поток) от финансовой деятельности | 0 | 0 |

| 4. | Общая величина чистого денежного потока (чистое увеличение (уменьшение) денежных средств и их эквивалентов), % | 100 | 100 |

В 2006 г. предприятие получило положительный чистый денежный поток по текущей деятельности и перекрывающий его отрицательный чистый денежный поток по инвестиционной деятельности, что свидетельствует о неэффективности осуществляемых инвестиционных операций. Все это обусловило получение отрицательного чистого денежного потока по предприятию в целом в 2006 г.

В 2007 г. у предприятия наблюдался значительный отток денежных средств по текущей деятельности (93,7% от общей величины чистого денежного потока), а также отток средств по инвестиционной деятельности (6,3% от общей величины чистого денежного потока).

Результаты анализа структуры чистого денежного потока предприятия подтверждают ранее сделанные выводы.

2.2.2 Анализ движения безналичных денежных средств

Все поступающие средства от реализации товаров и услуг предприятие вкладывает в краткосрочные ценные бумаги. Как только запас денежных средств истощается. т. е. становится равным нулю или достигает некоторого заданного уровня безопасности, предприятие продает часть ценных бумаг и тем самым пополняет запас денежных средств до первоначальной величины. Таким образом, динамика остатка средств на расчетном счете представляет собой «пилообразный» график (рис. 2.1).

Рис. 2.1 – График изменения средств на расчетном счете

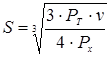

Сумма пополнения (Q) вычисляется по формуле:

где:

V - прогнозируемая потребность в денежных средствах в периоде (год, квартал, месяц),

с - расходы по конвертации денежных средств в ценные бумаги;

r - приемлемый и возможный для предприятия процентный доход по краткосрочным финансовым вложениям, например, в государственные ценные бумаги.

Таким образом, средний запас денежных средств составляет Q/2, а общее количество сделок по конвертации ценных бумаг в денежные средства (k) равно:

Общие расходы (ОР) по реализации такой политики управления денежными средствами составят:

Первое слагаемое в этой формуле представляет собой прямые расходы, второе - упущенная выгода от хранения средств на расчетном счете вместо того, чтобы инвестировать их в ценные бумаги.

Денежные расходы ОАО «Неклиновский хлебозавод» в течение года составляют 62361 тыс. руб. Процентная ставка по государственным ценным бумагам равна 8%, а затраты, связанные с каждой их реализацией, составляют 25 руб. Следовательно, (Q = 6243 тыс. руб.).

Средний размер денежных средств на расчетном счете составляет 1186 тыс. руб. Общее количество сделок по трансформации ценных бумаг в денежные средства за год составит:

62361 тыс. руб. : 1186 тыс. руб. = 52,6.

Таким образом, политика компании по управлению денежными средствами и их эквивалентами такова: как только средства на расчетном счете истощаются, компания должна продать часть ценных бумаг приблизительно на сумму в 6250 тыс. руб.

Такая операция будет выполняться примерно раз в неделю. Максимальный размер денежных средств на расчетном счете составит 7429 тыс. руб., средний - 6243 тыс. руб.

Модель Миллера - Орра

Реализация модели осуществляется в несколько этапов.

1. Устанавливается минимальная величина денежных средств (Он), которую целесообразно постоянно иметь на расчетном счете (она определяется экспертным путем исходя из средней потребности предприятия в оплате счетов, возможных требований банка и др.).

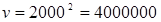

2. По статистическим данным определяется вариация ежедневного поступления средств на расчетный счет (v).

3. Определяются расходы (Рх) по хранению средств на расчетном счете (обычно их принимают в сумме ставки ежедневного дохода по краткосрочным ценным бумагам, циркулирующим на рынке) и расходы (Рт) по взаимной трансформации денежных средств и ценных бумаг (эта величина предполагается постоянной; аналогом такого вида расходов, имеющим место в отечественной практике, являются, например, комиссионные, уплачиваемые в пунктах обмена валюты).

4. Рассчитывают размах вариации остатка денежных средств на расчетном счете (S) по формуле

5. Рассчитывают верхнюю границу денежных средств на расчетном счете (Од), при превышении которой необходимо часть денежных средств конвертировать в краткосрочные ценные бумаги:

Ов = Он + S

6. Определяют точку возврата (Тв) - величину остатка денежных средств на расчетном счете, к которой необходимо вернуться в случае, если фактический остаток средств на расчетном счете выходит за границы интервала (Он, Ов):

Данные о денежном потоке на предприятии ОАО «Неклиновский хлебозавод»:

минимальный запас денежных средств (Он)- 208 тыс. руб.; расходы по конвертации ценных бумаг (Рт) - 25 руб.; процентная ставка - 11,6% в год; среднее квадратическое отклонение в день - 2000 руб. С помощью модели Миллера - Орра определить политику управления средствами на расчетном счете.

Решение

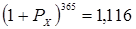

1. Расчет показателя Рх:

отсюда: Рх = 0,0003, или 0,03% в день.

2. Расчет вариации ежедневного денежного потока:

3. Расчет размаха вариации по формуле:

4. Расчет верхней границы денежных средств и точки возврата:

Ов = 208000+18900 = 226900руб.;

ТВ = 208000+1/3*18900 = 214300 руб.

Таким образом, остаток средств на расчетном счете должен варьировать в интервале (208000, 226900); при выходе за пределы интервала необходимо восстановить средства на расчетном счете в размере 214300 руб.

3 Аудит денежных средств на Неклиновском хлебозаводе

3.1 Планирование аудита

Объектом аудиторской проверки является касса предприятия, расчетные, специальные и валютные счета, а также переводы в пути.

Анализ объектов аудита операций по учету денежных средств проведем в табл. 3.1.

Таблица 3.1

|

из

5.00

|

Обсуждение в статье: Анализ структуры чистого денежного потока предприятия |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы