|

Главная |

Методика анализа финансового состояния организации

|

из

5.00

|

Рис. 1.1. Сфера действия анализа финансового – экономического состояния организации

В основе финансового анализа, равно, как и финансового менеджмента, в целом, лежит анализ финансовой отчетности. Суть финансового менеджмента заключается в такой организации управления финансами, которая позволяет привлекать дополнительные финансовые ресурсы на самых выгодных условиях, инвестировать с наибольшим эффектом, осуществлять прибыльные операции на финансовом рынке. Изыскание финансовых источников развития организации, а также определение направлений наиболее эффективного инвестирования финансовых ресурсов и другие подобные вопросы финансового менеджмента становятся ключевыми в условиях рыночной экономики. Успех в области финансового менеджмента во многом зависит от всесторонности, регулярности, тщательности изучения финансовой отчетности. При этом, ведущее положение занимает анализ финансового состояния организации.

Информационной базой для проведения анализа финансового состояния организации служит бухгалтерская отчетность. Отчетность организации – это система показателей, характеризующая результаты и отражающая условия ее работы за истекший период.

В отчетность включены все виды текущего учета: бухгалтерский, статистический и оперативно – технический. Благодаря этому обеспечивается возможность отражения в отчетности всего многообразия предпринимательской деятельности организации.

По характеру сведений, содержащихся в отчетах, различают управленческую и финансовую отчетность (рис. 1.2).

Рис. 1.2. Виды отчетности организации

К финансовой отчетности предъявляются ряд требований. Основные из них:

· умелость и достоверность информации;

· значимость данной отчетности.

Как уже отмечалось, анализ финансового состояния организации в основном базируется на финансовой (внешней) бухгалтерской отчетности организации.

Финансовая бухгалтерия отчетность состоит из нескольких образующих единое целое отчетных документов:

· бухгалтерского баланса, форма № 1;

· отчета о прибылях и убытках, форма № 2;

· отчета о движении капитала, форма № 3;

· отчета о движении денежных средств, форма № 4;

· приложение к бухгалтерскому балансу, форма № 5.

Организации по итогам года кроме вышеназванных документов обязаны предоставлять дополнительную информацию, включающую мнение аудиторов, примечания к финансовым отчетам и другие информационные источники. Следует отметить, что аудиторы не подтверждают точность финансовых отчетов, а представляют профессиональное заключение о том, что отчетность составлена в соответствии с установленными правилами.

Поскольку финансовая отчетность – это документы, показывающие результаты деятельности организации за определенный период в прошлом, то часто у внешних аналитиков нет иного выхода, кроме как оценить нынешнее состояние, основываясь на устаревших данных. Ввиду того, что аналитики заинтересованы, прежде всего в получении информации о том, что происходит сейчас и вероятнее всего произойдет в будущем, а не в том, что случилось в прошлом, то они должны экстраполировать историческую информацию на нынешние условия и делать на ее основе прогнозы в отношении будущего.

Структура анализа финансового состояния организации состоит из оценки пяти основных блок – параметров.

· Состава и структуры баланса.

· Финансовой устойчивости организации.

· Ликвидности и платежеспособности.

· Рентабельности.

· Деловой активности.

Эти блоки, будучи взаимосвязанными, представляют собой структуру, на основании которой производится расчеты и группировка показателей, дающих наиболее точную картину текущего экономического состояния организации.

Анализ финансового состояния организации начинается с изучения состава и структуры имущества организации (актив баланса).

Под активами понима строятся в порядке возрастания ликвидности.

1. Внеоборотные активы (иммобилизованные средства):

· нематериальные активы (патенты, авторские права, лицензии, торговые марки и другие ценные, но не овеществленные активы, контролируемые организацией);

· основные средства (имущество, здания, оборудование, земля, то есть материальные активы с относительно долгим сроком полезной службой);

· капиталовложения (незавершенное строительство, долгосрочные финансовые вложения и др.).

2. Оборотные активы (мобильные средства):

· запасы товарно-материальных ценностей;

· дебиторская задолженность;

· краткосрочные финансовые вложения;

· денежные средства.

Оборотные активы более ликвидны, чем внеоборотные. Это обусловлено тем, что внеоборотные активы представляют ту часть имущества организации, которая не предназначена для продажи, а постоянно используется для производства, торговли, хранения и транспортировки товаров. Оборотные активы участвуют в постоянном цикле превращения их в денежные средства. В свою очередь, их также можно разделить по степени ликвидности: наиболее ликвидные оборотные активы – денежные средства, ценные бумаги, далее по степени убывающей ликвидности следует дебиторская задолженность, запасы и затраты.

От состава и размера активов организации зависит такой важный показатель финансового состояния, как ликвидность.

В процессе анализа, необходимо установить, каким имуществом располагает организация на конец отчетного периода, и какие изменения произошли в его объеме и составе. Для этого данные баланса на конец отчетного периода сопоставляются с данными баланса на начало периода и определяются факторы, обусловившие эти изменения. Выявляются также изменения в структуре активов путем сравнения удельного веса каждого вида активов на конец и начало анализируемого периода. При этом используют методику вертикального и горизонтального анализа. Это позволяет увидеть удельный вес каждого баланса в его общем итоге, оценить по каждой статье абсолютное отклонение, темпы роста или снижения.

Горизонтальный анализ заключается в построении одной или нескольких аналитических таблиц, в которой абсолютные балансовые показатели дополняются относительными темпами роста (снижения). Обычно берут базисные темпы роста за несколько периодов. Ценность результатов горизонтального анализа существенно снижается в условиях инфляции, но эти данные можно использовать при межхозяйственных сравнениях.

Цель горизонтального анализа состоит в том, чтобы выявить абсолютные и относительные изменения величин различных статей баланса за определенный период, дать оценку этим изменениям.

Вертикальный баланс дает представление финансового отчета в виде относительных показателей. Цель вертикального анализа заключается в расчете удельного веса отдельных статей в итоге баланса и оценке его изменений. С помощью вертикального анализа можно проводить межхозяйственные сравнения организаций, а относительные показатели сглаживают негативное влияние инфляционных процессов.

Горизонтальный и вертикальный анализ взаимно дополняют друг друга. Если выполнить такой анализ за ряд лет, то можно оценить не только текущее финансовое состояние, но и спрогнозировать значение балансовых статей на будущее.

Анализ динамики валюты баланса позволяет сделать ряд важных выводов о финансовом положении организации. Уменьшение размера валюты баланса за отчетный период свидетельствует о сокращении хозяйственного оборота, снижении имущественного потенциала под влиянием различных факторов (неплатежеспособность организации, реализация части активов). В обычных, стабильных условиях деятельности увеличение итога баланса оценивают положительно, а уменьшение – отрицательно. В условиях инфляции нужно тщательно проанализировать влияние динамики цен и переоценки основных фондов на динамику валюты баланса. Увеличение валюты баланса за отчетный период может быть связано не только с расширением хозяйственной деятельности, но и быть следствием инфляции или переоценки основных фондов. Поэтому целесообразно установить соответствие динамики баланса с динамикой выручки от реализации, а также прибыли по данным формы № 2. Более быстрый рост объема реализации и прибыли от реализации по сравнению с ростом валюты баланса указывает на улучшение использования имущества организации.

Более подробно анализируют структуру и динамику активов организации, определяют, за счет каких видов активов изменилась общая стоимость имущества. Предпочтительным является повышение удельного веса оборотных активов, как наиболее ликвидной части имущества и более быстрый их рост по сравнению с внеоборотными активами.

Более подробно необходимо оценить состав, структуру и динамику оборотных средств, что позволит сделать вывод о мобильности оборотных активов о, возможно, необоснованном отвлечении средств в дебиторскую задолженность и неликвидные запасы товарно-материальных ценностей.

Сравнивая темпы изменения запасов по аналитическому балансу с объемом реализации можно сделать заключение об ускорении или замедлении оборачиваемости оборотных активов.

Чтобы дать оценку имуществу организации, необходимо также проанализировать состояние материально-технической базы: наличие зданий, сооружений, оборудования, их структуру с точки зрения участия в обороте, то есть выделить из основных средств активную часть. Она характеризует уровень научно-технического процесса (НТП) отрасли, то есть чем выше удельный вес стоимости машин, оборудования, тем при прочих равных условиях, качественнее состояние материально-технической базы.

В процессе анализа необходимо дать оценку нематериальным активам, проводя их классификацию. Дается характеристика выполнения ими своих функций, выявляется моральный износ, принципы амортизации, планы в отношении обновления нематериальных активов.

Вся материально – техническая база и нематериальные активы оцениваются с точки зрения их способности быть быстро реализованными.

Тенденции изменения имущества организации следует увязывать с основными источниками образования финансовых ресурсов.

Пассив бухгалтерского баланса отражает источники финансирования средств организации, сгруппированные на определенную дату по их принадлежности и назначению. Пассив, показывает величину средств (капитала) вложенных в хозяйственную деятельность организации и степень участия в создании имущества организации.

В зарубежной практике существует несколько иное толкование сущности пассива баланса – это обязательства за получение ценности или требования на получение организацией ресурсы (актива).

Данные определения не противоречат друг другу, но в современной концепции бухгалтерского учета последнее более предпочтительно.

Для аналитических исследований и оценки структуры пассива все обязательства группируются по признаками:

1. Юридической принадлежности:

· обязательства перед собственниками организации (собственный капитал);

· перед третьими лицами (заемный капитал)

2. Срочности возврата обязательств:

· средства длительного пользования;

· средства краткосрочного пользования. При проведении анализа баланса необходимо учитывать следующие:

1. финансовая информация, заложенная в бухгалтерский баланс, носит исторический характер, то есть показывает положение организации на момент составления отчетности;

2. в условиях инфляции происходит необъективное отражение во временном интервале результатов хозяйственной деятельности;

3. финансовая отчетность несет информацию лишь на начало и конец отчетного периода, и поэтому невозможно достоверно оценить изменения, происходящие в течение этого периода.

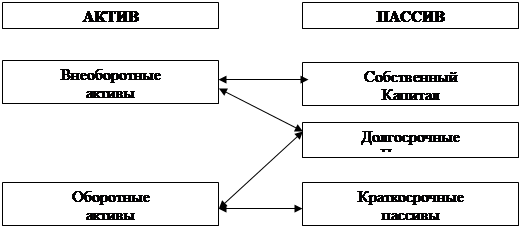

Еще один важный аспект анализа структуры баланса – это определение взаимосвязей между активом и пассивом баланса, так как в процессе хозяйственной деятельности идет постоянная трансформация отдельных элементов актива и пассива баланса (рис. 1.3).

Рис. 1.3. Взаимосвязь между активом и пассивом баланса

Каждая группа пассива функционально связана с определенной частью актива баланса. Например, краткосрочные кредиты предназначены для пополнения оборотных средств.

Некоторая часть долгосрочных обязательств финансирует как оборотные, так и внеоборотные активы. Такое взаимодействие наблюдается и в случае погашения внешних обязательств.

Соотношение собственных, заемных и привлеченных средств организации зависит от различных факторов, обусловленных внутренними и внешними условиями деятельности и выбранной финансовой стратегией. К числу важнейших факторов могут быть отнесены:

· процентные ставки за пользование кредитами и займами;

· изменение объема деятельности организации, которое вызывает необходимость сокращения или увлечения потребности в привлечении заемных средств;

· накопление излишних или слабо используемых запасов товарно-материальных ценностей, устаревшего оборудования, отвлечение средств в дебиторскую задолженность сомнительного характера с высоким фактором риска и др.

Более высокие темпы роста источников собственных средств, как правило, с положительной стороны оценивают формирование капитала организации. Увеличение доли собственного капитала (3 раздел баланса) за счет любого из истом анализа является определение фактического наличия собственных оборотных средств, как в абсолютном, так и в относительном измерении. Существует два подхода к их измерению:

· на основе данных первого и третьего разделов бухгалтерского баланса, как разность между итогом третьего раздела (капитал и резервы) и итогам первого раздела (внеоборотные активы);

· текущие активы (оборотные средства) – текущие краткосрочные обязательства.

Следует отметить в виду, что не во всех ситуациях оправдана высокая доля собственных средств в финансировании оборотных средств. При быстрой оборачиваемости оборотных средств и фиксированной процентной ставки за кредиты целесообразно привлечение в значительных размерах заемных средств, а собственные средства могут быть направлены на расширение хозяйственной деятельности или вложение в ценные бумаги, уставной капитал. Доля заемных средств в общей сумме источников средств должна составлять в сфере услуг и торговле – 60-70%.

Следует подробно оценить динамику и структуру заемных средств, особенно краткосрочных, привлекая при необходимости данные об их движении. При этом обращают внимание на резкий рост наиболее опасных для финансового состояния видов задолженности: перед бюджетом, по социальному страхованию и обеспечению, и др. целесообразно сопоставить не только абсолютные суммы, но и темпы роста дебиторской и кредиторской задолженности. Они должны уравновешивать друг друга.

Для аналитических исследований и качественной оценки динамики финансового состояния организации рекомендуется объединить статьи баланса в отдельные специфические группы.

Цель – создание агрегированного баланса, который используется для определения важных характеристик финансового состояния организации и расчета ряда основных финансовых коэффициентов. При этом актив включает в себя иммобилизованные и мобильные средства, а пассив – собственные средства, долгосрочные и краткосрочные обязательства.

Методика анализа финансового состояния организации

В условиях массовой неплатежеспособности и применениям ко многим организациям процедур банкротства (признания неплатежеспособности) объективная и точная оценка финансового состояния приобретает первостепенное значение. Главным критерием такой оценки являются показатели платежеспособности и степень ликвидности организации. Понятия платежеспособности и ликвидности близки, но не торжественны [10.c.140].

Платежеспособность организации определяется его возможностью и способностью своевременно и полностью выполнять платежные обязательства, вытекающие из торговых, кредитных и иных операций денежного характера. Платежеспособность влияет на формы и условия коммерческих сделок, в том числе на возможность получения кредита.

Ликвидность организации определяется наличием у нее ликвидных средств, к которым относятся наличные деньги, денежные средства на счетах в банках и легко реализуемые элементы оборотных ресурсов. Ликвидность отражает способность организации в любой момент совершать необходимые расходы. Для более глубокого анализа необходима детальная классификация категорий ликвидности по различным признакам (рис.1.4).

Рис. 1.4. Классификация категорий ликвидности

Некоторые из категорий рассмотрим более подробно:

· нормальная ликвидность. Организации должны стремиться выполнять нормативы ликвидности на минимально допустимом уровне, поскольку это позволяет им сочетать необходимую ликвидность с высокой прибыльностью организации. При этом организации могут воспользоваться как официальными нормативами, так и оптимальными значениями ликвидности, рассчитанными экспертным путем.

· избыточная ликвидность – снижает эффективность деятельности, препятствует рациональному ресурсопотреблению. Обычно она выражена в излишних запасах и резервах и говорит о неумелом управлении активами.

По периодичности выделяют следующие категории ликвидности:

· моментальная ликвидность – характеризует ликвидность организации на определенный момент, ее способность отвечать по своим текущим обязательствам только на определенную дату;

· текущая ликвидность – оценивается за определенный период либо на перспективу;

· перспективная ликвидность. Сравнение медленно реализуемых активов с долгосрочными пассивами определяет перспективную ликвидность, представляющую собой прогноз платежеспособности на основе сопоставления будущих поступлений и платежей.

Улучшение платежеспособности организации неразрывно связано с политикой управления оборотных капиталов, которая нацелена на минимизацию финансовых обязательств.

Для оценки платежеспособности и ликвидности могут быть использованы следующие основные приемы (рис.1.5).

Рис.1.5. Приемы проведения оценки платежеспособности и ликвидности организации.

При анализе ликвидности баланса проводиться сравнение активов, сгруппированных по степени их ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения. Расчет и анализ коэффициентов ликвидности позволяет выявить степень обеспеченности текущих денежных потоков – оценить способность организации генерировать денежные средства в размере и в сроки, необходимые для осуществления планируемых расходов и платежей.

Главная задача оценки ликвидности баланса – определить величину покрытия обязательств организации его активами, срок погашения которых в денежную форму (ликвидность) соответствует сроку погашения обязательств (срочности возврата).

Для проведения анализа актив и пассив баланса группируются по следующим признакам (рис.1.6):

· по степени убывания ликвидности – актив;

· по степени срочности оплаты (погашения) – пассив.

Высокая Высокая

Низкая Низкая

Рис.1.6. Группировка статей актива и пассива для анализа ликвидности баланса

К наиболее ликвидным активам относятся денежные средства организации и краткосрочные финансовые вложения.

Быстрореализуемые активы – это дебиторская задолженность и прочие активы.

К медленно реализуемым активам относятся статьи из раздела II баланса «Оборотные активы» и статья «Долгосрочные финансовые вложения» из раздела I баланса. Внеоборотные активы.

Труднореализуемые активы – это статьи раздела I баланса «Внеоборотные активы».

Группировка пассивов происходит по степени срочности их возраста:

К наиболее краткосрочным обязательствам относятся статьи «Кредиторская задолженность» и «Прочие краткосрочные пассивы».

Краткосрочные пассивы включают статьи «Заемные средства» и другие статьи раздела VI баланса «Краткосрочные пассы».

В долгосрочные пассивы входят долгосрочные кредиты и заемные средства.

Постоянные пассивы содержат статьи раздела I баланса «Капитал и резерв».

При определении ликвидности баланса группа актива и пассива сопоставляются между собой.

Условия абсолютной ликвидности баланса:

А1 ≥ П1 А2 ≥ П2

А3 ≥ П3 А4 ≤ П4 (1.1)

Необходимым условием абсолютной ликвидности баланса является выполнение первых трех неравенств. Четвертое неравенство носит так называемый балансирующий характер: его выполнение свидетельствует о наличии у организации собственных оборотных средств. Если любое из неравенств имеет знак, противоположный зафиксированному в оптимальном варианте, то ликвидность баланса отличается от абсолютной.

Теоретически недостаток средств по одной группе активов компенсируется избытком по другой, но на практике менее ликвидные средства не могут заменить более ликвидные.

Сопоставление А1 – П1 и А2 – П2 позволяет выявить текущую ликвидность организации, что свидетельствует о платежеспособности (неплатежеспособности) в ближайшее время. Сравнение А3 – П3 отражает перспективную ликвидность. На ее основе прогнозируется долгосрочная ориентировочная платежеспособность.

При изучении баланса следует обратить внимание на один очень важный показатель – чистый оборотный капитал, или чистые оборотные средства, с помощью которого также можно оценить ликвидность организации.

Чистый оборотный капитал – это разница между итогами раздела II баланса «Оборотные активы» и разделом VI баланса «краткосрочные пассивы». Изменение уровня ликвидности определяется по изменению (динамике) абсолютного показателя чистого оборотного капитала. Он составляет величину, оставшуюся после погашения всех краткосрочных обязательств. Рост этого показателя означает повышение уровня ликвидности организации.

Для качественной оценки платежеспособности и ликвидности организации кроме анализа ликвидности баланса необходим расчет коэффициентов ликвидности (табл.1.1).

Цель расчета – оценить соотношение имеющихся активов, как предназначенных для непосредственной реализации, так и задействованных в технологическом процессе, с целью их последующей реализации и возмещения вложенных средств и существующих обязательств, которые должны быть пога2. Коэффициент текущей ликвидности Достаточность оборотных средств организации, которые могут быть использованы ею для погашения своих краткосрочных обязательств

Нижняя граница указывает на то, что оборотных средств должно быть достаточно, чтобы покрыть свои краткосрочные обязательства. Превышение оборотных активов над краткосрочными обязательствами более чем в 2 раза считается нежелательным, поскольку это свидетельствует о нерациональном вложении своих средств и неэффективном их использовании

3. Коэффициент быстрой ликвидности

Прогнозируемые платежные возможности организации при условии своевременного проведения расчетов с дебиторами Кб.л > 0,5-1 Нижнее значение указывает на необходимость постоянной работы с дебиторами, чтобы обеспечить возможность обращения наиболее ликвидной части оборотных средств в денежную форму для расчетов

4. Коэффициент абсолютной ликвидности

Способность организации рассчитать с задолженностью немедленно

Ка.л > 0,2-0,3 Низкое значение указывает на снижение платежеспособности организации

Коэффициент платежеспособности – рассчитывается как отношение оборотных активов организации к долгосрочным обязательствам и показывает способность организации покрывать свои долги за счет текущих активов, не прибегая к распродаже имущества.

Кпл = _______________оборотные . активы__________________ (1.2)

долгосрочные.обязательства + краткосрочные.обязательства

- доходы будущих.периодов – резервы.предстоящих.расходов

Коэффициент текущей ликвидности характеризует имеющийся запас прочности, возникающий вследствие превышения ликвидных активов над имеющимися обязательствами. Определяется как отношение фактической стоимости оборотных активов к наиболее срочным обязательствам.

Кпл = ______________оборотные . активы__________________ (1.3)

краткосрочные.обязательства - доходы.будущих.периодов

- резервы.предстоящих.расходов – прочие.обязательства

Коэффициент быстрой ликвидности. Он определяется как отношение денежных средств, высоколиквидных ценных бумаг и дебиторской задолженности к текущим пассивам.

Кпл = ______________оборотные . активы -запасы_________ (1.4)

долгосрочные.обязательства + краткосрочные.обязательства

- доходы.будущих.периодов – резервы.предстоящих.расходов

С помощью этого коэффициента можно определить два значения, относящихся к наиболее ликвидной части оборотного капитала. Первое значение коэффициента показывает, какую долю краткосрочных обязательств способна погасить наиболее ликвидная часть оборотного капитала при ее обращении в денежную форму. Второе – путем отношения коэффициента ликвидности вычислить, какую долю составляет наиболее ликвидные средства в составе всего ликвидного (оборотного) капитала.

Коэффициент абсолютной ликвидности, в какой – то степени устраняет недостатки второго и третьего коэффициентов, так как он учитывает соотношение активов, обладающих абсолютной ликвидностью, и раскрывает отношение абсолютно ликвидной части оборотного капитала – денежных средств на счетах организации к краткосрочным обязательствам.

Кпл = _краткосрочные.финансовые.вложения+денежные.средства (1.5)

долгосрочные.обязательства + краткосрочные.обязательства

- доходы.будущих.периодов – резервы.предстоящих.расходов

Для оценки ликвидности используют и дополнительные показатели (табл.1.2).

Таблица 1.2

|

из

5.00

|

Обсуждение в статье: Методика анализа финансового состояния организации |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы