|

Главная |

Анализ ликвидности и платежеспособности организации

|

из

5.00

|

Для определения способности организации погашать свою задолженность используются показатели ликвидности и платежеспособности. Оценка платежеспособности организации и ликвидности баланса производится через ряд коэффициентов, изучение которых позволяет аналитику получить ответы на интересующие вопросы. При этом, как и большинство аналогичных показателей, эти коэффициенты сравниваются с теми же коэффициентами, которые были рассчитаны по организации в предыдущие годы, и значениями таких же показателей в среднем по отрасли.

Финансовая стабильность организации характеризуется постоянным наличием в необходимых размерах денежных средств на счетах в банке, отсутствием просроченной дебиторской и кредиторской задолженности, оптимальными объёмами и структурой оборотных средств, их оборачиваемостью, достаточным размером собственных средств и эффективным их использованием, ритмичным ростом товарооборота, ростом прибыли и рентабельности.

Платёжеспособность означает наличие у организации денежных средств и их эквивалентов, достаточных для расчётов по кредиторской задолженности, требующей погашения. Таким образом, основными признаками платёжеспособности являются:

а) наличие в достаточном объёме средств на расчётном счёте;

б) отсутствие пророченной кредиторской задолженности.

Организация считается платёжеспособной, если сумма текущих активов (денежных средств, ценных бумаг, реальной дебиторской задолженности, запасов товарно-материальных ценностей и др.) больше внешней задолженности. Реальную платёжеспособность определяют легкореализуемые активы (денежные средства, ценные бумаги, дебиторская задолженность, кроме безнадежной и в определенной мере товарные и запасы) [19; с.45].

Анализ платёжеспособности необходим не только для организации с целью оценки и прогнозирования финансово-хозяйственной деятельности, но для других субъектов экономики. Но к оценке платёжеспособности надо подходить с учётом конкретных условий работы организации. Иногда причина неплатёжеспособности кроется не в бесхозяйственности на самой организации, а в неплатёжеспособности покупателей его продукции.

При анализе платёжеспособности определяют и изучают специальные коэффициенты. Их расчёт основан на определенных соотношениях между отдельными статьями бухгалтерского баланса, других форм отчётности, а так же показателями хозяйственной деятельности. Значения рассчитанных коэффициентов сравнивают с величинами общепринятых стандартов или со среднеотраслевыми нормативами; или же с соответствующими коэффициентами, исчисленными по данным отчётности за прошлые годы.

Сущность ликвидности состоит в том, чтобы для покрытия краткосрочных обязательств имелись или могли быть добыты средства, достаточные для предотвращения задержки в платежах. Платежеспособность ( в узком смысле слова) – это такое состояние организации, когда она располагает в данный момент средствами, достаточными для уплаты по обязательствам, требующих немедленного погашения. Если ликвидность – это состояние средств субъектов хозяйствования, при котором могут быть добыты средства для погашения, то есть, допускается погашение обязательств в течение некоторого промежутка времени, то платежеспособность – это способность погасить свои обязательства немедленно, и в этом случае не допускается наличие промежутка времени.

Таким образом, платежеспособность организации – это способность рассчитаться по своим долгам немедленно, а ликвидность – это возможность рассчитаться по своим обязательствам с отсрочкой платежа.

Одно из условий ликвидности организации – это ликвидность активов, предполагающая их мобильность при необходимости быть преобразованными в денежную наличность. Степень ликвидности определяется продолжительностью временного периода, в течение которого эта трансформация может быть осуществлена. Чем короче период, тем выше ликвидность данного вида активов.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени убывающей ликвидности, с краткосрочными обязательствами по пассиву, которые сгруппированы по степени срочности их погашения.

Для определения ликвидности бухгалтерского баланса активы подразделяются на 4 группы:

А1 ─ наиболее ликвидные активы (денежные средства, краткосрочные финансовые вложения);

А2 ─ быстрореализуемые активы (дебиторская задолженность со сроком погашения до 12 месяцев);

А3 ─ медленнореализуемые активы (запасы и налоги по приобретенным ценностям);

А4 ─ труднореализуемые активы (внеоборотные активы, долгосрочная дебиторская задолженность).

Пассивы подразделяются на 4 группы:

П1 ─ наиболее срочные обязательства (кредиторская задолженность);

П2 ─ краткосрочные обязательства (краткосрочные кредиты и займы);

П3 ─ долгосрочные обязательства (долгосрочные кредиты и займы);

П4 ─ постоянные пассивы (источники собственных средств, доходы и расходы).

На основании баланса ликвидности можно определить степень ликвидности. Баланс считается абсолютно ликвидным, когда выполняются следующие неравенства: А1 ≥ П1, А2 ≥ П2, А3≥ П3, А4≤ П4.

Если выполняется первое неравенство, это говорит о том, что денежных средств и краткосрочных финансовых вложений достаточно для погашения наиболее срочных обязательств.

Если выполняется второе и третье неравенство, то раскрываются потенциальные возможности организации по погашению наиболее отдаленных требований наиболее отдаленными поступлениями в результате реализации запасов и погашения дебиторской задолженности.

Четвертое неравенство свидетельствует о том, что в организации собственного капитала достаточно не только для формирования внеоборотных активов, но и его части хватает на формирование оборотных активов [20, с.572-573].

Проанализируем, выполняются ли эти неравенства на Слуцком райпо на 1.01.05 г.:

первое неравенство (А1 ≥ П1) не выполняется, т.е. денежных средств и краткосрочных финансовых вложений недостаточно для погашения наиболее срочных обязательств (А1 = 191 млн. р.; П1 = 2772 млн. р.). Кроме того, не выполняется четвертое неравенство (А4 ≤ П4), т.е. у организации недостаточно собственных средств (А4 = 5348 млн. р.; П4 = 4676 млн. р.), и второе неравенство (А2 ≥ П2, где А2 = 316 млн. р., П2 = 944 млн.р.), в то время как соблюдается третье неравенство (А3 ≥ П3, где А3 = 870 млн. р., П3 = 75 млн. р.), т.е. в Слуцком райпо есть кое-какие возможности по погашению наиболее отдаленных требований отдаленными поступлениями в результате реализации запасов и погашения дебиторской задолженности.

Таким образом, бухгалтерский баланс Слуцкого райпо нельзя назвать абсолютно ликвидным, более того, можно отметить, что он абсолютно неликвиден.

Наиболее распространенными коэффициентами для оценки ликвидности являются:

Коэффициент абсолютной ликвидности, который определяется как отношение денежных средств организации к 5-му разделу баланса:

К абс.лик.=  (3.1);

(3.1);

где К абс.лик. — коэффициент абсолютной ликвидности;

ДС — денежные средства (стр.270 формы 1)

КФВ — финансовые вложения (стр. 730+стр. 740+стр. 750+стр. 760) формы 5;

КО — краткосрочные обязательства, (раздел V за минусом 720 строки V раздела формы 1).

Этот коэффициент характеризует, какая часть краткосрочных обязательств может быть погашена за счет свободного остатка денежной наличности и краткосрочных финансовых вложений. Норматив для данного коэффициента составляет 0,2.

Коэффициент промежуточной ликвидности:

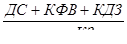

К пр.лик.=  (3.2);

(3.2);

где К пр.лик – коэффициент промежуточной ликвидности;

ДС — денежные средства (стр. 270 формы 1);

КДЗ – краткосрочная дебиторская задолженность (стр. 110 формы 5);

КО — краткосрочные обязательства, (раздел V за минусом 720 строки V раздела формы 1).

Он показывает, какая часть текущих обязательств может быть погашена не только за счёт наличности, но и за счёт ожидаемых поступлений за отгруженную продукцию, выполненные работы и указанные услуги. Нормативного значения у данного коэффициента нет.

3. Коэффициент текущей ликвидности:

К тек.лик.=  (3.3)

(3.3)

где К тек.лик – коэффициент текущей ликвидности;

ОА — оборотные активы (стр. 290 формы 1);

КО – краткосрочные обязательства (стр. 710+стр. 730+стр. 740 формы 1).

Коэффициент текущий ликвидности позволяет установить, в какой кратности оборотные активы покрывают краткосрочные обязательства, и тем самым показывает способность организации быстро погасить свои долги. Значение коэффициента может быть разным в зависимости от отрасли, применяемых форм расчёта, структуры оборотных активов. Нормативное значение данного показателя для торговли составляет 1,00, промышленности — 1,7, сельского хозяйства — 1,5.

4. Коэффициент обеспеченности собственными оборотными средствами:

К об. СОС =  (3.4)

(3.4)

где К об. СОС - коэффициент обеспеченности собственными оборотными средствами;

СОС - собственные оборотные средства (ОА - КО);

ОА — оборотные активы (стр. 290 формы 1).

Коэффициент обеспеченности собственными оборотными средствами позволяет установить обеспеченность организации собственными оборотными средствами. Нормативное значение данного показателя для торговли составляет 0,1, промышленности — 0,3, сельского хозяйства — 0,2.

5. Коэффициент покрытия просроченной кредиторской задолженности денежными средствами:

К покр. проср. КЗ ДС =  (3.5)

(3.5)

где К покр. проср. КЗ ДС - коэффициент покрытия просроченной кредиторской задолженности денежными средствами:

ДС — денежные средства (стр.270 формы 1);

КФВ — финансовые вложения (стр. 730+стр. 740+стр. 750+стр. 760) формы 5;

проср. КЗ – просроченная кредиторская задолженность (стр. 210 формы 5).

Данный коэффициент характеризует степень обеспеченности просроченной кредиторской задолженности денежными средствами.

6. Коэффициент покрытия просроченной кредиторской задолженности денежными средствами и краткосрочной дебиторской задолженностью:

К покр. проср. КЗ ДСиКДЗ =  (3.6)

(3.6)

где К покр. проср. КЗ ДСиКДЗ - коэффициент покрытия просроченной кредиторской задолженности денежными средствами и краткосрочной дебиторской задолженностью;

ДС — денежные средства (стр.270 формы 1)

КФВ — финансовые вложения (стр. 730+стр. 740+стр. 750+стр. 760) формы 5;

КДЗ – краткосрочная дебиторская задолженность (стр. 110 формы 5);

проср. КЗ – просроченная кредиторская задолженность (стр. 210 формы 5).

Данный коэффициент показывает степень обеспеченности просроченной кредиторской задолженности денежными средствами и краткосрочной дебиторской задолженностью.

На основании рассмотренных выше коэффициентов проведем анализ ликвидности и платежеспособности на Слуцком райпо за 2003-2004гг.

Таблица 3.5

Сведения о ликвидности и платежной способности Слуцкое райпо за 2003/2004гг. (млн. р.)

| Показатели | На 01.01.2004 г. | На 01.01.2005 г. | Отклонение (+;-) |

| 1. Оборотные активы (стр. 290 формы 1) | 2969 | 3525 | 556 |

| 2. Денежные средства и краткосрочные финансовые вложения [стр. 270 формы 1 + (стр. 730 + + стр. 740 + стр. 750 + стр. 760) формы 5] | 124 | 191 | 67 |

| 3. Краткосрочная дебиторская задолженность (стр. 110 формы 5) | 56 | 316 | 260 |

| 4. Краткосрочные обязательства (стр.710 + стр. 730 + стр. 740 формы 1) | 3354 | 4122 | 768 |

| 4.1. Просроченная кредиторская задолженность (стр. 210 формы 5) | 766 | 655 | -111 |

| 5. Собственные оборотные средства (стр. 1 - стр. 4) | -385 | -597 | -212 |

| 6. Показатели ликвидности: |

|

| 0 |

| 6.1 .Коэффициент абсолютной ликвидности (стр.2 : стр. 4) | 0,037 | 0,046 | 0,009 |

| 6.2. Коэффициент промежуточной ликвидности [(стр. 2 + стр. 3): стр. 4] | 124,017 | 191,077 | 67,060 |

| 6 3. Коэффициент текущей ликвидности (стр. 1 : стр.4) | 0,885 | 0,855 | -0,030 |

| 6.4. Коэффициент обеспеченности собственными оборотными средствами (стр. 5 : стр. 1) | -0,130 | -0,169 | -0,040 |

| 6.5.Коэффициент покрытия просроченной кредиторской задолженности денежными средствами (стр.2 : стр. 4.1) | 0,162 | 0,292 | 0,130 |

| 6.6. Коэффициент покрытия просроченной кредиторской задолженности денежными средствами и краткосрочной дебиторской задолженностью [(стр. 2 + стр. 3): стр. 4.1] | 124,073 | 191,482 | 67,409 |

Данные таблицы 3.5 свидетельствуют, что коэффициент абсолютной ликвидности на 1.01.05 г. увеличился 0,009 и составил 0,046, что не соответствует нормативному значению 0,15 до 0,20. Данное состояние коэффициента свидетельствует о невозможности погашения Слуцким райпо краткосрочных обязательств за счет денежных средств и краткосрочных финансовых вложений.

Коэффициент промежуточной ликвидности на 1.01.05 г составил 191,077, в сравнении с 1.01.04 увеличился на 67,060, что свидетельствует о увеличении возможности погашения текущих обязательств за счет ожидаемых поступлений.

Коэффициент текущей ликвидности на 1.01.05 г. составил 0,855 при нормативном значении 1,00, что в Слуцком райпо оборотные активы не покрывают краткосрочные обязательства. Данное предприятие не может платить по своим долгам.

Рассчитав коэффициент обеспеченности собственными оборотными средствами можно сделать вывод, что Слуцкое райпо не обеспечено собственными оборотными средствами.

Проведя анализ ликвидности и платежеспособности на Слуцком райпо за 2003-2004 гг. можно сделать вывод о том, что данная организация не платежеспособно.

Посмотрим, какие факторы повлияли на снижение коэффициента текущей ликвидности. Для этого проведем факторный анализ.

Таблица 3.6

Расчет влияния факторов на изменение коэффициента текущей ликвидности по Слуцкому райпо за 2003-2004гг.

| Показатели | На 01.01.04. | На 01.01.05. | Отклонение | Влияние факторов |

| Оборотные активы, млн р. | 2969 | 3525 | 556 | 1,051-0,885=0,166 |

| Краткосрочные обязательства, млн р. | 3354 | 4122 | 768 | 0,855-1,051=-0,196 |

| Коэффициент текущей ликвидности | 0,8852 | 0,8552 | -0,030 | 0,855-0,885=-0,030 |

Для расчета влияния факторов на изменение коэффициента текущей ликвидности необходимо определить коэффициент текущей ликвидности скорректированный, как отношение оборотных активов на 01.01.05 и краткосрочных обязательств на 01.01.04 (3.7)

Ктек. лик. скор.=  =

=  =1,051 (3.7)

=1,051 (3.7)

Исходя из данных таблицы 3.6. можно сделать вывод, что коэффициент текущей ликвидности на 01.01.05. по сравнению с 01.01.04. снизился на -0,030, в том числе за счет увеличения оборотных активов увеличился на 0,166, а за счет увеличения краткосрочных обязательств снизился на - 0,196.

Таким образом, для увеличения данного коэффициента необходимо уменьшить зависимость организации от внешних источников финансирования. Кроме того, средства желательно вкладывать в ту часть активов, которые имеют наибольшую отдачу, т.е. в оборотные активы.

|

из

5.00

|

Обсуждение в статье: Анализ ликвидности и платежеспособности организации |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы