|

Главная |

Механизмы и методы снижения риска при принятии решений.

|

из

5.00

|

Мы привыкли сталкиваться с риском в жизни ежедневно. И мы его не замечаем, так как автоматически, на уровне подсознания оцениваем его целесообразность.

Управление финансовыми рисками предприятия представляет собой специфическую сферу финансового менеджмента, которая в последние годы выделилась в особую область знаний – «риск-менеджмент»[7].

| |||||||||

| |||||||||

|  |  | |||||||

|

| ||||||

| |||||||

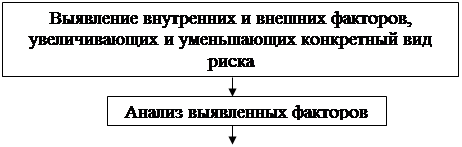

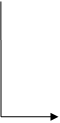

Рис. 2. Основные функции управления риском[8].

Управление финансовыми рисками предприятия основывается на определенных принципах (рис. 3).

Рис. 3. Принципы управления финансовыми рисками предприятия.

В зависимости от вида учитываемых факторов при управлении рисками необходимо использовать внутренние или внешние механизмы их нейтрализации. При этом основная роль должна принадлежать внутренним механизмам нейтрализации рисков, т.е. избираемым и осуществляемым самим субъектом предпринимательства в рамках своей деятельности.

Внешние механизмы нейтрализации рисков предусматривают различные виды страхования (полное резервирование), представляющие по существу передачу определенных рисков, которыми очень сложно (если вообще возможно) управлять, от страховщика к страхователю (страховой компании).

Механизмы нейтрализации рисков включают в свой арсенал средства разрешения риска, приемы и методы снижения уровня риска и его компенсации. Для практики финансового менеджмента наиболее характерны средства разрешения риска и приемы снижения его уровня; для производственного менеджмента — методы компенсации риска. По виду воздействия методы компенсации относят к упреждающим методам, которые должны создать условия, исключающие появление причин и факторов риска.

Методы компенсации риска включают:

Стратегическое планирование, относящееся к наиболее эффективным методам. Прогнозирование экономической обстановки. Активный целенаправленный маркетинг. Мониторинг социально-экономической и нормативно-правовой среды. Создание системы резервов, близкой к страхованию, но сосредоточенной внутри предприятия. Привлечение внешних ресурсов. В случае, когда фирма не в состоянии покрыть все потери внутренних ресурсов, часть из них можно покрыть с использованием кредитных ресурсов.

Кроме перечисленных методов управления рисками могут быть использованы и другие методы:

Обеспечение компенсации возможных финансовых потерь по рискам за

счет предусматриваемой системы штрафных санкций. Сокращение перечня форс-мажорных обстоятельств в контрактах с партнерами. Получение от партнеров дополнительного уровня премии за риск. Перечисленные методы компенсации риска, как правило, требуют обширной предварительной аналитической работы, от полноты и тщательности которой зависит эффективность их применения.

Средства разрешения риска[9]:

Удержание риска — оставление риска за субъектом предпринимательства, на его ответственности; передачи риска кому-то другому, например, страховой компании; поиск гарантов, которые заинтересованы в уникальных услугах, в политической поддержке, благотворительности и т.п.

Избежание риска (уклонение от риска). Это направление нейтрализации финансовых рисков является наиболее радикальным. Избежание риска лишает предприятие дополнительных источников формирования прибыли, а соответственно отрицательно влияет на темпы его экономического развития и эффективность использования собственного капитала. К тому же уклонение от финансового риска может быть в некоторых случаях просто невозможным, а уход от одного вида риска может привести к возникновению других. Поэтому, как правило, данное средство применимо лишь в отношении очень серьезных и крупных рисков.

Основными приемами снижения степени риска являются:

Диверсификация; премия за риск, т.е. различные надбавки, выступающие в виде «платы за риск»; приобретение дополнительной информации для более точного прогноза результатов предпринимательской деятельности; лимитирование; распределение риска; самострахование; хеджирование.

Распределение (диссипация — рассеивание (от лат. Dissipatio)[10]) риска (перенос или передача риска). Приемы распределения риска представляют собой инструменты управления через распределение общего риска путем объединения (с разной степенью интеграции) с другими участниками, заинтересованными в успехе общего дела. Предприятие имеет возможность уменьшить уровень собственного риска, привлекая к решению общих проблем партнеров. В таких случаях могут создаваться акционерные общества, финансово-промышленные группы; предприятия могут приобретать акции или обмениваться ими между собой, вступать в различные консорциумы, ассоциации, концерны.

В современной практике правления рисками получили распространение следующие основные направления передачи рисков:

1. Передача рисков путем заключения договора факторинга (факторинг — трансакция продажи дебиторской задолженности по сниженной цене специализированной компании-фактору с целью получения средств[11]). 2. Передача рисков путем форфейтирования (форфейтирование — кредитование экспорта путем покупки без оборота на продавца коммерческих векселей, иных долговых требований по внешним торговым сделкам; форма трансформации коммерческого кредита в банковский[12]). 3. Передача риска путем заключения договора поручительства или предоставления гарантии: а) Поручительство. б) Гарантия (вид гаранта — банковская гарантия). 4. Передача рисков поставщикам сырья и материалов. 5. Передача риска участникам реализации инвестиционного проекта.

Самострахование (внутреннее страхование). Механизм этого направления нейтрализации финансовых рисков основан на резервировании предприятием части финансовых ресурсов, позволяющем преодолеть негативные финансовые последствия по тем финансовым операциям, по которым эти риски не связаны с действиями контрагентов. Основными формами этого направления нейтрализации финансовых рисков являются: Формирование резервного (страхового) фонда предприятия. Формирование целевых резервных фондов. Формирование резервных сумм финансовых ресурсов в системе бюджетов, доводимых различным центрам ответственности. Формирование системы страховых запасов материальных и финансовых ресурсов по отдельным элементам оборотных активов предприятия. Используя самострахование как прием снижения уровня риска, необходимо иметь в виду, что страховые резервы во всех их формах хотя и позволяют быстро возместить понесенные предпринимателем финансовые потери, но они «замораживают» достаточно ощутимую сумму финансовых средств, в результате чего снижается эффективность собственного капитала, усиливается его зависимость от внешних источников финансирования. Наиболее сложные и опасные по своим финансовым последствиям риски, не поддающиеся нейтрализации за счет внутренних ее механизмов, подлежат страхованию.

Диверсификация — это распределение капиталовложений между разнообразными видами деятельности, результаты которых непосредственно не связаны. Предприятие, неся убытки по одному виду деятельности, может получить прибыль за счет другой сферы деятельности. Диверсификация позволяет повысить устойчивость предприятия к изменениям в предпринимательской среде. Диверсификация инвестиций предполагает предпочтение нескольким проектам относительно небольшой капиталоемкости перед программами, состоящими из единственного инвестиционного проекта, который, поглотив практически все резервы предприятия, не оставит возможности для маневра. Использование этого механизма носит на предприятии ограниченный характер.

Страхование — это передача определенных рисков страховой компании. Имущественное страхование может иметь следующие формы: страхование риска подрядного строительства, страхование оборудования, страхование грузов и др. Страхование от несчастных случаев включает: страхование общей гражданской ответственности и страхование профессиональной ответственности. В процессе страхования предприятию обеспечивается страховая защита по всем основным видам его финансовых рисков. Страхование финансовых рисков является одним из наиболее распространенных способов снижения его степени. Наиболее опасные по своим последствиям финансовые риски подлежат нейтрализации путем страхования.

Широко используется такой вид страхования, как хеджирование — страхование цены товара от риска либо нежелательного для производителя падения, либо невыгодного для потребителя увеличения. Однако оно требует определенных затрат на выплату комиссионного вознаграждения брокерам, премий по опционам и т.п. Тем не менее уровень этих затрат значительно ниже, чем уровень затрат по внешнему страхованию финансовых рисков. Таким образом, хеджирование используется предпринимательской фирмой с целью страхования прогнозируемого уровня доходов путем передачи риска другой стороне. В зависимости от того, какие виды производственных ценных бумаг используются, выделяют несколько видов хеджирования финансовых рисков: 1. Хеджирование с использованием опционов, которое позволяет нейтрализовать финансовые риски по операциям с ценными бумагами, с валютой, реальными активами. 2. Хеджирование с использованием фьючерсных контрактов. Оно характеризует механизм нейтрализации финансовых рисков по операциям товарной или фондовой биржи путем проведения противоположных сделок с различными видами контрактов. 3. Хеджирование с использованием операции «своп». Оно характеризует механизм нейтрализации финансовых рисков по операциям с валютой, ценными бумагами, долговыми финансовыми обязательствами предприятия.

Лимитирование предполагает установление лимита, т.е. определенных сумм расходов, продажи товаров в кредит, сумм вложения капитала и т.п. Лимитирование концентрации предпринимательских рисков является одним из наиболее распространенных внутренних механизмов риск-менеджмента, не требующих высоких затрат. Данный механизм используется обычно по тем видам риска, которые выходят за пределы допустимого их уровня, т.е. по финансовым операциям в зоне критического или катастрофического риска. Подобные приемы применяют крупные компании, например, при внедрении инновационных проектов, при освоении новых видов продукции, коммерческий успех которых вызывает сомнения и т.д. Лимитирование включает в себя следующие мероприятия: Создание венчурных предприятий Выделение специального подразделения внутри предприятия. Использование внутренних нормативов: Предельный размер (удельный вес) заемных средств. Минимальный размер (удельный вес) активов в высоколиквидной форме. Максимальный размер товарного (коммерческого) или потребительского кредита, предоставляемого одному покупателю. Максимальный размер депозитного вклада, размещаемого в одном банке. Максимальный размер вложения средств в ценные бумаги одного эмитента. Максимальный период отвлечения средств в дебиторскую задолженность. Естественно, что изменения рынка должны приводить к соответствующей гибкой корректировке нормативов лимитирования.

Резервирование средств на покрытие непредвиденных расходов предполагает установление соотношения между потенциальными рисками и размерами расходов, необходимых для преодоления последствий этих рисков. Такой способ снижения рисков обычно используют при выполнении различных проектов. В общем случае резерв используется для финансирования дополнительных работ, компенсации непредвиденных изменений материальных и трудовых затрат, накладных расходов и других затрат, возникающих в процессе осуществления проекта[13].

Итак, управлять риском означает уметь анализировать причины, источники и факторы риска, видеть специфику управления геополитическими, политическими, экономическими, техногенными, управленческими рисками, в том числе на различных иерархических уровнях, этапах жизненного цикла систем и операций, оценивать риск и эффективность различных методов риск-менеджмента, снижать и финансировать (страховать) риски, прежде всего, инвестиционные.

Раздел II .

2. Виды рисков, причины их возникновения и методы их разрешения в Открытом Акционерном Обществе "Татнефть" имени В.Д. Шашина.

2.1. Краткая характеристика Открытого Акционерного Общества "Татнефть" имени В.Д. Шашина.

В аналитической (раздел II) и практической части (раздел III) работы мы использовали в качестве метода сбора информации анализ документов предприятия: кодекс корпоративного управления ОАО «Татнефть», ежеквартальный отчёт эмитента эмиссионных ценных бумаг за IV квартал 2006 г. и многие другие документы, которые размещены на главном сайте ОАО «Татнефть»: www.tatneft.ru. А также я использовала статью Фатхутдиновой О.А.: «Формирование системы риск-менеджмента на предприятиях нефтегазодобывающей отрасли», статью Лякишевой И.Н. «Управление ресурсами Передовые технологии на службе компании ОАО «Татнефть»». Этот материал существенно обогатил аналитический и практический разделы нашей работы.

Нефтеперерабатывающая промышленность относится к приоритетным отраслям промышленности России. История нефтяной промышленности Республики Татарстан начинается официально с 1943 года – именно тогда в Шугуровском районе было открыто месторождение нефти промышленного значения. В 1950 году постановлением Совета Министров СССР организовано объединение «Татнефть» в составе нефтедобывающих трестов. В 1956 году «Татнефть» по объему добычу нефти выходит на первое место в Советском Союзе. В 1966 год ПО «Татнефть» награждено орденом Ленина. В 1994 году объединение «Татнефть» преобразовано в акционерное общество. В декабре 1996-марте 1998 года ОАО «Татнефть» стало пионером среди российских нефтяных компаний в деле продвижения акций на мировые рынки долгосрочных капиталов. Конец ХХ века – в течение этого периода ОАО «Татнефть» формируется как вертикально интегрированная холдинговая компания. В 2002 году оптимизирована структура управления «Татнефти» - созданы газовое («Татнефтегазпереработка») и химическое («Татнефть – Нефтехим») крыло компании. В этом же году компания побеждает во всероссийском конкурсе «1000 лучших предприятий России»[14]. В настоящее время генеральным директором ОАО «Татнефть» — Шафагат Фахразович Тахаутдинов.

Компания «Татнефть» – одна из крупнейших в нефтегазовом комплексе России. Компании в настоящее время предоставлены лицензии на разработку 77 месторождений, основное из которых - Ромашкинское - является одним из крупнейших в мире. Добыча нефти в 2006 году по «Татнефти» составила 25,4 миллионов тонн нефти или 100,2% к уровню прошлого года. Миссия компании - укрепление и повышение статуса международно-признанной, финансово-устойчивой компании, как одного из крупнейших российских вертикально-интегрированных производителей нефти и газа, продуктов нефтепереработки и нефтехимии, с обеспечением высокого уровня социальной ответственности[15].

С целью расширения ресурсной базы компании и создания новых рабочих мест за пределами Республики Татарстан с участием капитала ОАО «Татнефть» налажены связи в Самарской области, в Оренбургской области, в Республике Калмыкия и Ненецком автономном округе. За пределами РФ продолжилось исполнение ранее подписанных контрактов по разведке и разведке блоков в Сирии и Ливии, а также поиск новых и исполнение ранее заключенных сервисных контрактов в Иране, Вьетнаме, Омане, Саудовской Аравией.

Высокий интеллектуальный и технический потенциал ОАО «Татнефть» в труднейший период перехода отечественной экономики к рынку позволил компании стабилизировать объемы добываемой нефти из стареющих месторождений, продолжить разработку трудноизвлекаемых запасов. «Татнефть» подтвердила репутацию экологически ответственной и социально ориентированной компании, которая добилась значительных результатов в области охраны окружающей среды и экологии. Сейчас здесь действует уже третья экологическая программа, рассчитанная до 2015 года. Разработана Программа по формированию системы стандартов корпоративного управления в ОАО «Татнефть», включающая обеспечение механизмов корпоративного контроля и управления рисками.

Окружением Компании по сегментам нефтяного бизнеса являются ведущие российские нефтяные компании, осуществляющие свою деятельность в России: ОАО «ЛУКойл», ОАО «Сургутнефтегаз», ОАО «Сибнефть», ОАО «ТНК-ВР», ОАО «Юкос», ОАО «Газпром» и другие. В нефтехимическом секторе компания конкурирует на рынках шин России и СНГ, главным образом с другими российскими производителями шин, такими как ярославский, омский («Сибур»), воронежский («Амтел») заводы.

Крупнейшим акционером «Татнефти» является - ОАО «Связьинвестнефтехим-ходинг», 100 % акций которого принадлежит правительству Татарстана. «СИНХ-холдинг» был создан весной этого года с целью защиты крупнейших татарских предприятий от возможных попыток недружественного поглощения в будущем. «СИНХ-холдинг» владеет 30 % акций «Татнефти».

В функции ревизионной комиссии входят: формирование и утверждение на Совете директоров ежегодного риск-ориентированного плана деятельности с указанием ресурсов, необходимых для его выполнения; консультирование руководства компании в вопросах управления рисками, внутреннего контроля, корпоративного управления, определение существенных финансовых рисков и управление ими, а также создание системы контроля над внутренними процедурами компании, определение существенных финансовых рисков и программ по их минимизации[16].

Итак, компания «Татнефть» – одна из крупнейших быстрорастущих в нефтегазовом комплексе России. Предприятие имеет прочные позиции на мировом рынке. Имеет высокий интеллектуальный и технический потенциал, а также репутацию экологически ответственной и социально ориентированной компании.

|

из

5.00

|

Обсуждение в статье: Механизмы и методы снижения риска при принятии решений. |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы