|

Главная |

Система информационного обеспечения инвестиционной деятельности.

|

из

5.00

|

Контрольная работа

По дисциплине: «Экономическая оценка инвестиций»

Вариант 1

Выполнила:

студентка группы 5РГБ

шифр: 06-031

Мойшук Е. О.

Проверила:

Малкова Т.Б.

Иваново, 2007 год

План работы

Введение. Понятие инвестиций и инвестиционной деятельности

1. Система информационного обеспечения инвестиционной деятельности.

2. Двухэтапная система оценки эффективности проекта.

3. Задача

Заключение.

Введение. Понятие инвестиций и инвестиционной деятельности

“Инвестиции” — слово иностранного происхождения (от лат. investire, нем. investition), в переводе — долгосрочное вложение капитала в какие-либо предприятия, социально-экономические программы, проекты в собственной стране или за рубежом с целью получения дохода и социального эффекта.

Термин “инвестиции” в России стал широко использоваться в годы рыночных реформ.

В отечественной и зарубежной научной литературе имеется ряд дефиниций (определений понятия инвестиций).

Наиболее распространенным, часто встречающимся является такое понятие инвестиций: это долгосрочные вложения денежных средств и иного капитала в собственной стране или за рубежом в предприятия различных отраслей, предпринимательские проекты, социально-экономические программы, инновационные проекты в целях получения дохода или достижения иного полезного эффекта.

И, наконец, в Федеральном законе “Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений” от 25 февраля 1999г. № 39-ФЗ инвестициям дается следующее определение: “Инвестиции — денежные средства, ценные бумаги, в том числе имущественные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта”.

В своей стране вложения капитала делаются не только с целью получения дохода, но и удовлетворения социальных потребностей общества.

Слова “инвестиции” и “капитальные вложения” являются близкими по смыслу, и некоторые авторы считают их синонимами.

Инвестиционная деятельность — это вложения средств (инвестирование) и осуществление практических действий в целях получения дохода и достижения полезного эффекта.

К инвестиционной деятельности относятся инвестиционно-строительные процессы. Без них немыслимо воспроизводство основных фондов (новое строительство, техническое перевооружение, расширение предприятий, увеличение мощностей).

Система информационного обеспечения инвестиционной деятельности.

Информационная база — обязательный элемент методики экономического анализа. Не является исключением и сфера инвестиционной деятельности. Ее особенность — наличие множества разнообразных источников информации, игнорирование которых может негативно отразиться на степени определенности будущих результатов инвестирования.

Понятие «поток информации» характеризуется источником данных, доступностью получения информации, временем на ее сбор и обработку, достоверностью и полнотой представленных для анализа показателей и. наконец, ее потребителями (пользователями), которые занимаются обоснованием управленческих решений и оценкой их выполнения. Можно выделить пять укрупненных групп пользователей информации в анализе долгосрочных инвестиций (АДИ): администрация предприятия-проектоустроителя; собственники этой организации; инвесторы (различные финансовые институты, физические и юридические лица, государство); сторонние наблюдатели (общественные организации, аудиторские компании); контролирующие государственные службы (налоговые и таможенные органы, ФКЦБ, КРУ, Счетная Палата и пр.). Системное описание процесса формирования базы данных инвестиционного анализа представляет в качестве исходной информации не только первоначальные данные, поступающие соответствующим исполнителям анализа (подразделениям и службам предприятия, сторонним проектным организациям) из различных источников, но и результаты экономического анализа, выступающие в качестве количественных и качественных показателей, рассчитанных в каждом блоке комплексного анализа долгосрочных инвестиции. В этом случае обобщающие показатели одного блока будут одновременно являться необходимой информационной базой (частными показателями) для анализа социально-экономических явлений и ситуаций другого блока. Например, результативные выходные данные по блоку «Анализ и оценка денежных потоков инвестиционного проекта» являются входящей информацией для блока «Анализ и оценка эффективности капиталовложений».

В ходе практического использования сложной системы показателей АДИ важно правильно сгруппировать всю уместную информацию по определенным классификационным признакам. Необходимые для анализа информационные данные можно классифицировать в зависимости от отношения к учету и планированию, мест получения информации, этапов жизненного цикла проекта, степени определенности, модулей аналитической информации, единиц измерения, видов экономического анализа, степени доступности, объективности, надежности и усреднения, охвата информацией, уровня автоматизации обработки данных и соотношения показателей. В специальной Таблице 1 указаны признаки классификации, соответствующие им группы информационных данных и дается краткая характеристика каждой группы показателей. Из всех представленных групп особое место занимают показатели, классифицированные но модулям аналитической информации. В базе данных анализа долгосрочных инвестиций можно выделить 15 таких модулей, в которых собираются следующие однородные данные: законодательные и договорные условия; результаты экспертиз; сметно-нормативная база; техническая и технологическая документация; текущее положение и общеэкономические тенденции; информация из глобальных информационных сетей; аудиторская (консалтинговая) информация; маркетинговые данные; методическое и программное обеспечение; данные о кадровом потенциале: плановые показатели; данные первичной и сводной учетной документации: показатели бухгалтерской и статистической отчетности (Таблица 2). Показатели из любого модуля информации могут быть востребованы на каждой стадии жизненного цикла инвестиционного проекта. Исключение не составляют и учетные данные (модули 4, 14,15), на основании которых в перспективном анализе могут быть осуществлены расчеты потребности в капитале, прогноз уровня доходов и расходов в будущих периодах, обоснование оптимальной структуры и цены средств финансирования долгосрочных инвестиций.

Таблица 1. Классификация информационных данных в анализе долгосрочных инвестиций

| Классифика- ционный признак | Группы информационных данных (показателей) | Характеристика каждой группы классификации |

| 1. По отношению к учету | Учетные и внеучетные | Большая группа источников информации включает в себя данные из бухгалтерского, статистического, оперативного учета и отчетности. С учетом специфики инвестиционного анализа (преобладающая часть расчетно-аналитических операций связана с оценкой будущего и текущего состояния объектов инвестиционной деятельности — перспективный и оперативный анализ) доля учетных источников данных в общем объеме информационного обеспечения АДИ будет находиться в пределах от 15 до 25% |

| 2. По местам получения информации | Внутренние и внешние | Для обоснования инвестиционных решений необходимо осуществлять как внутрихозяйственный экономический анализ (оценка потенциала, финансовой устойчивости и кредитоспособности предприятия-реципиента), так и анализ соответствия внешней среды бизнеса приемлемым условиям успешной реализации капиталовложений. Для этого требуются данные из внутренних источников хозяйствующего субъекта и внешняя финансовая, экономическая, социальная и прочая информация |

| 3. По этапам жизненного цикла проекта | Предпроектные, строительно-монтажные и пусконаладочные, операционные, ликвидационные | В анализе выделяются следующие стадии жизненного цикла проекта: разработка проектной документации и ее согласование с различными субъектами инвестиционной деятельности; инвестирование и строительство; эксплуатация проекта; его завершение (ликвидация). Каждому этапу соответствует своя специфическая группа показателей, методика их анализа, степень надежности и объективности информационных данных |

| 4. По степени определенности | Определенная информация и данные, полученные на основе вероятностных оценок | Когда имеется полная и объективная информация об условиях реализации проекта и воздействующих на него факторов, ее принято называть определенной (детерминированной). Однако получение данных о будущих изменениях в состоянии объекта исследования часто связано с отсутствием точных и комплексных данных. В этом случае в бухгалтерском учете (см. МСФО) и экономическом (прогнозном) анализе используются объективные и субъективные вероятности происхождения тех или иных событий, на основе которых проектировщики рассчитывают ожидаемые значения информационных показателей |

| 5. По планированию | Плановые показатели и данные, полученные в результате чрезвычайных обстоятельств | В ходе проведения сравнительного анализа фактически полученных результатов инвестирования с заданными целевыми установками, а также при выработке рекомендаций по изменению утвержденных ранее условий и направлений развития коммерческой организации используется большое множество данных из плановых источников (смет, бюджетов, бизнес-планов, стратегических и тактических планов). Однако в оперативном анализе инвестиционной деятельности могут быть использованы и незапланированные данные, появление которых стало возможным в результате чрезвычайных обстоятельств, не предвиденных на этапе планирования |

| 6. По модулям аналитической информации | Законодательные, сметно-нормативные, маркетинговые, технические, технологические и пр. | См. модули информации, представленные в Таблице 2. |

| 7. По единицам измерения | Стоимостные, натуральные и условно-натуральные | В анализе долгосрочных инвестиций используется весь спектр полезной информации, выраженной как стоимостными, так и натуральными единицами измерения. Без стоимостных показателей нельзя обосновать ценовую политику и определить финансовую и социально-экономическую эффективность проекта. В то же время для характеристики параметрических качеств нового производства, технических данных по обновляемым машинам и оборудованию, для учета объема продаж и во многом другом необходимо использовать ряд показателей, выраженных в натуральных и условно натуральных единицах |

| 8. По видам экономического анализа | Прогнозные, оперативные и ретроспективные | По уровню трудо- и затратоемкости сбора и обработки данных наибольшие проблемы возникаюi у аналитика при формировании информационной базы перспективною анализа долгосрочных инвестиции. В этой связи можно утверждать, что значительное число задач данного направления экономического анализа формулируется в области обоснования будущих вариантов капиталовложений. В то же время для выполнения не менее значимого перечня задач по оперативному и ретроспективному анализу требуются фактические показатели состояния объекта инвестирования и внешней среды бизнеса. В этих временных отрезках информационная база во многом будет формироваться с использованием учетных источников данных |

| 9. По степени доступности | Конфиденциальные и публичные, бесплатные и платные | Коммерческая тайна и высокая стоимость доступа к отдельным источникам информации искусственно снижают возможности ее использования в анализе долгосрочных инвестиций |

| 10. По охвату информации | Комплексные (обобщающие) и частные | В экономическом анализе используются первичная (разрозненная) информация об отдельных сторонах реализации проекта или характеристике конкретного явления (процентные ставки, цена единицы продукции, индекс цен на сырье и др.) и обобщающие комплексные данные (величина денежного потока, потребность в оборотном капитале, квалификационный уровень работников, величина производственной мощности и др.) |

| 11. По степени объективности | Фактические данные, аналитические (расчетные) показатели, суждения экспертов | Фактические (реальные) данные о состоянии объекта исследования подтверждаются документальными материалами, результатами замеров, опросов и тестов. Аналитические показатели возникают как результат проведения определенных расчетных процедур. Экспертные показатели оцениваются с использованием эвристических методов (суждений, опыта, интуиции) экспертов-консультантов |

| 12. По степени надежности | Достоверные и недостоверные | Высокий уровень достоверности используемых показа)елей является необходимым условием получения качественных и объективных результатов анализа инвестиционной деятельности. Как правило, при удалении от текущего момента времени снижается качество (достоверность) информации, а следовательно, ее надежность |

| 13. По уровню автоматизации | Подготовленные к компьютерной обработке и неприменимые в условиях автоматизации | Значительная часть количественных показателей является вполне пригодной для использования в различных прикладных пакетах программ по учету и экономическому анализу. В то же время в АДИ широко используется информация описательного характера (законодательная, выводы и заключения экспертов, договорные условия и пр.), которая либо совсем, либо без дополнительной обработки не может быть использована в условиях автоматизации учетно-аналитической деятельности |

| 14. В зависимости от соотношения показателей | Объемные и удельные | Удельные показатели являются производными от соответствующих объемных показателей. Они позволяют в относительном выражении сравнивать между собой структуру, динамику, интенсивность изменения различных объектов и процессов в инвестиционной деятельности |

| 15.По степени усреднения | Индивидуальные и средние | Показатели могут характеризовать индивидуальные характеристики конкретного экономическою процесса (явления) или среднее состояние некоторой совокупности таких явлений (средние арифметические, взвешенные. геометрические данные: например, средние ставки инфляции, среднегодовая величина основных фондов и пр.) |

Проведение анализа и оценка эффективности долгосрочных инвестиций неразрывно связаны с системой показателей, в той или иной степени характеризующих различные стороны объекта управления, в отношении которого будет приниматься соответствующее решение. Как и в других направлениях экономического анализа, многочисленные социально-экономические, финансовые, технические и экологические показатели можно подразделить на определенные группы: стоимостные и натуральные, количественные и качественные, объемные и удельные и пр. Перечень частных и обобщающих показателей, сгруппированных в анализе долгосрочных инвестиций по определенным разделам (маркетинг, производство и снабжение, предынвестиционные исследования, основной и оборотный капитал, инновации, финансовые аспекты инвестирования, персонал, управление и структура организации, экология и безопасность труда, завершение проекта), представлен в Таблице 3.

Таблица 2.

Таблица 3. Система показателей анализа долгосрочных инвестиций

| Наименование разделов | Частные и обобщающие показатели анализа долгосрочных инвестиций |

| Маркетинг | Величина маркетинговых затрат; расходы на рекламу; цена единицы продукции; скидки; стоимость доставки продукции до потребителя; расходы на сервисное обслуживание; уровень спроса на продукцию: объем продаж в натуральных и стоимостных единицах измерения с учетом сезонных колебаний: номенклатура и ассортимент продукции; показатели качества товара и его жизненный цикл и пр. |

| Производство и снабжение | Объем производства; проектная мощность: производственный потенциал; сроки выхода производства на проектную мощность; уровень автоматизации производства; коэффициент сменности; длительность производственного цикла; ритмичность поставок: ритмичность производства; цена на сырье, материалы. энерго-, водо- и теплоснабжение; структура производственных издержек; величина постоянных и переменных расходов; себестоимость реализации продукции; коммерческие расходы; управленческие расходы:; полная себестоимость; нормы расходов на отдельные виды ресурсов и пр. |

| Предынвестиционные исследования, основной и оборотный капитал | Величина инвестиционных затрат; стоимость подготовки основной проектной документации; издержки на проектно-конструкторские работы; прочие прямые издержки, связанные с подготовкой проекта; технологическая потребность в основных фондах; коэффициент изношенности основных фондов средний возраст оборудования: структура основных фондов; стоимость приобретения всех видов машин и оборудования, земельных участков, прочих объектов природопользования и нематериальных активов стоимость прокладки коммуникаций и строительства автодорог и линий железнодорожного транспорта сроки поставки и установки оборудования; стоимость технического обслуживания; расходы на проведение текущего и капитального ремонта; стоимость строительно-монтажных и пусконаладочных работ, потребность в текущих активах; оптимальный запас денежных средств и ТМЦ и пр. |

| Инновации | Расходы на патентование и лицензирование разработок; расходы на проведение НИОКР: уровень обновляемости продукции; сроки освоения новой продукции; стоимость приобретения и передачи новых технологий и пр. |

| Финансовые аспекты инвестирования | Бюджет проекта; объем средств из каждого источника финансирования; структура капитала; лизинговые платежи; величина и порядок начисления процентов и дивидендов: средняя взвешенная цена капитала; сроки поступления средств финансирования и погашения долгосрочной кредиторской задолженности; проектная дисконтная ставка: дефицит денежной наличности; величина краткосрочной кредиторской задолженности: чистый оборотный капитал; величина и качество денежное потока; ликвидность и кредитоспособность; показатели предпринимательского и финансового риска: уровень налогообложения: льготы и отсрочки по уплате налоговых платежей в бюджет; проценты к получению и уплате; доходы от участия в других организациях; прочие операционные доходы и расходы; прибыль (убыток) от финансово-хозяйственной деятельности; величина отвлеченных средств; уровень инфляции; оборачиваемость кредиторской и дебиторской задолженности; показа юли оценки социально-экономической, бюджетной и коммерческой эффективности; точки безубыточности; величина амортизации и пр. |

| Персонал | Показатели обеспеченности персоналом; категории работников, их профессиональный и квалификационный состав; баланс рабочего времени; нормы расходов на оплату труда; расходы на подготовку и повышение квалификации кадров; уровень заработной платы; показатели стимулирования труда и пр. |

| Управление и структура организации | Показатели уровня концентрации, специализации, кооперирования и размещения производства; структура органов управления предприятием; степень технической энерговооруженности труда: показатели технического обеспечения систем управления и пр. |

| Экология и безопасность труда | Показатели воздействия проекта на окружающую среду; величина издержек (штрафов, расходов по ликвидации последствий) и преимуществ (выгод), полученных в результате запланированных мероприятий с учетом последствий для окружающей среды; стоимость строительства, приобретения и технического обслуживания основных фондов, предназначенных для защиты экологии и обеспечения безопасности труда |

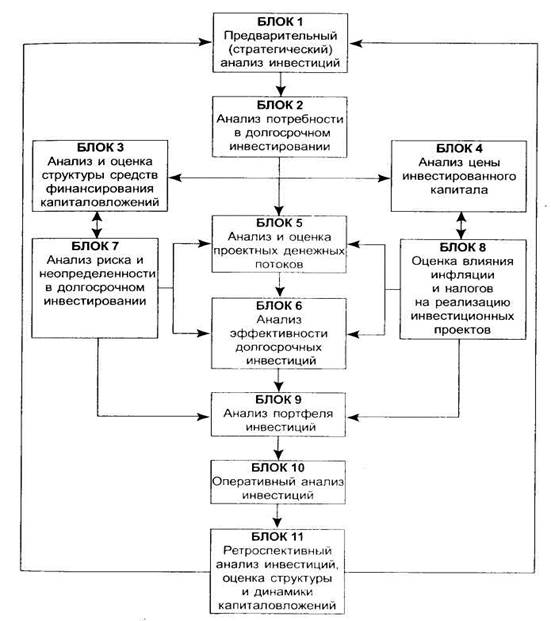

В ходе исследования представленных в Таблице 3 показателей возникает объективная потребность в определении взаимосвязей между основными их группами, разработке схемы и последовательности проведения их анализа как совокупности локальных анализов и вывода результатов анализа каждой группы показателей на обобщающие показатели оценки эффективности долгосрочных инвестиций. Используя системный подход в анализе инвестиционной деятельности, попытаемся представить анализ долгосрочных инвестиций как целостную систему, объединяющую в себе логически взаимосвязанные между собой и направленные на достижение единой цели составные элементы (блоки). При этом каждый элемент этой системы можно будет представить в качестве подсистемы взаимосвязанных синтетических и аналитических показателей. Обобщающие (синтетические) показатели каждого блока являются, с одной стороны, выходом для этого блока, с другой стороны, будут играть роль входа для взаимосвязанных с ним блоков. Разработанная нами схема отдельных блоков и механизм взаимодействия различных обобщающих показателей в системе комплексного анализа долгосрочных инвестиций (КАДИ) представлены на рис. 1.

Рисунок 1. Схема взаимодействия отдельных блоков КАДИ

Многообразие факторов (внешних и внутренних), от которых в той или иной степени зависит успех или неудача реализации инвестиционной программы любого хозяйствующего субъекта, заставляют комплексно использовать в аналитических исследованиях параметрические, социально-экономические, финансовые, маркетинговые и экологические показатели. Через определение стратегических целей инвестиционной деятельности, согласующихся с общей концепцией развития компании, осуществляется поиск конкретных направлений вложения капитала и обоснование потребности реализации данных мероприятий (блок 1 — блок 2). По завершении аналитического обоснования размера инвестиций следует обратиться к реализации чрезвычайно важного вопроса о финансировании конкретного варианта капиталовложений. Эта проблема должна рассматриваться в двух аспектах. Во-первых, инвестиционному аналитику необходимо реально оценить возможности реализации проекта исходя из фактического объема собственных средств и ожидаемого поступления средств заемного финансирования, величина которых, как правило, оговаривается в бюджете капиталовложений. На этом же этапе необходимо обосновать оптимальную структуру средств финансирования долгосрочных инвестиций (блок 3). Во-вторых, одновременно с проблемой обоснования структуры капитала аналитик сравнивает различные его компоненты по величине финансовых издержек, связанных с обслуживанием того или иного источника. Другими словами, в рамках оценки инвестиционной привлекательности каждого варианта капиталовложений требуется проведение анализа цены инвестированного капитала (блок 4).

Конкретные направления инвестирования, его масштабы, технические условия и отраслевая принадлежность во многом определяют качественные, количественные и временные параметры проектного денежного потока. Справедливости ради следует: отметить, что перспективный анализ и оценка проектных денежных потоков (блок 5) занимают центральное место во всем инвестиционном анализе. От точности и объективности полученных результатов (выходных данных по блоку 5) по сути дела зависит дальнейшая судьба разрабатываемого проекта. Обобщая практику аналитического обоснования промышленных проектов на российских и зарубежных компаниях, можно прийти к заключению, что на получение требуемых аналитических показателей денежного потока уходит до двух третей всех затрат времени, а следовательно, и финансовых издержек по оценке эффективности инвестиционного предложения. Используя количественные и качественные параметры будущего денежного потока, менеджеры проводят оценку обобщающих показателей эффективности реализации предложенных капиталовложений. На их основе, принимая во внимание соответствующую степень риска (блок 7), уровень инфляции и налогообложения (блок 8), администрация коммерческой организации принимает решение: осуществлять ли конкретный проект или отвергнуть его? В том случае, если при наличии ограниченного инвестиционного бюджета возникает проблема выбора нескольких проектов из списка возможных альтернатив, в рамках анализа инвестиций предусматривается проведение анализа портфеля инвестиций (блок 9).

На этапах инженерно-технического проектирования, строительства, эксплуатации и ликвидации проекта для обеспечения своевременного регулирования программы финансирования, планов маркетинга и производства осуществляется оперативный и ретроспективный анализ инвестиций (блоки 10 - 11). Он призван выявить «узкие места» и непредусмотренные отклонения от основных (контрольных) показателей. По его результатам менеджеры корректируют дальнейший ход реализации проекта или, если изменяются базовые условия инвестирования (маркетинговые, производственные, макроэкономические, социальные, экологические, финансовые и пр.), вносят изменения в инвестиционную политику. Благодаря этому обеспечиваются своевременный контроль инвестиционной деятельности и снижение возможных потерь в будущих периодах.

Последовательность комплексного анализа инвестиционной деятельности (идти ли от анализа частных показателей к обобщающим или, наоборот, исследовать причины получения тех или иных результативных показателей при помощи анализа оказавших на них влияние внешних и внутренних факторов) зависит от поставленных перед аналитиком конкретных целей и задач. Согласно этим установкам в исследовании разнообразных сторон процесса долгосрочного инвестирования используются различные виды экономического анализа. На схеме КАДИ выделяются перспективный (прогнозный, предварительный) анализ (последовательность проведения: начиная с блока 1 по блок 9), оперативный анализ (блок 10) и ретроспективный анализ (блок 11).

|

из

5.00

|

Обсуждение в статье: Система информационного обеспечения инвестиционной деятельности. |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы