|

Главная |

Анализ финансово – экономической деятельности

|

из

5.00

|

Финансовые результаты деятельности предприятия характеризуются суммой полученной прибыли и уровнем рентабельности. Прибыль предприятия получают главным образом от реализации продукции, а так же от других видов деятельности. Осуществляет финансовую деятельность предприятия бухгалтер. Она осуществляет перечисление денежных средств, а так же следи за своевременными платежами от фирм заказчиков.

Прибыль – это часть чистого дохода, которую непосредственно получают субъекты хозяйственной деятельности после реализации продукции.

Только после продажи продукции чистый доход принимает форму прибыли. Количественно анна представляет собой разность между чистой выручкой (после уплаты налога на добавленную стоимость, акцизного налога и других отчислений из выручки в бюджетные и внебюджетные фонды) и полной себестоимостью реализованной продукции. Отсюда - чем больше предприятие реализует рентабельной продукции, тем больше получит прибыли, тем лучше его финансовое состояние.

Поэтому финансовые результаты деятельности следует изучать в тесной связи с использованием и реализацией продукции.

Объем реализации и величина прибыли, уровень рентабельности зависят от производственной, снабженческой, маркетинговой и финансовой деятельности предприятия, эти показатели характеризуют все стороны хозяйствования фирмы. Основными задачами анализа финансовых результатов деятельности являются:

-систематический контроль над выполнением планов реализации продукции и получения прибыли

-определения влияния как объективных, так и субъективных факторов на финансовые результаты.

-выявление резервов и увеличения прибыльности и рентабельности

-оценка работы предприятия по использованию возможностей увеличения прибыли и рентабельности.

-разработка мероприятий по использованию выявленных резервов.

Основными источниками информации при анализе финансовых результатов прибыли служат накладные на отгрузку продукции, данные аналитического бухгалтерского учета по счетам финансовых результатов, финансовой отчетности формы 2 «Отчет о прибылях и убытках», а так же соответствующей таблице бизнес-плана предприятия.

По данным формы №1 бухгалтерского баланса приложение В дадим оценку финансового результата за анализируемый период таблица 3

Таблица 3 - Структура активов баланса 2007- 2009 гг.

| стр. | Показатели | 2007 г. | 2008 г. | 2009 г. | Абсолютные изменения за 2008-2007(тыс. руб.) (+/-) | Абсолютные изменения за 2009-2008(тыс. руб.) (+/-) |

| I | Вне оборотные активы | |||||

| Нематериальные активы | 10 | 10 | 10 | 0 | 0 | |

| II | Оборотные активы | |||||

| Запасы | 142 | 123 | 131 | –19 | +8 | |

| Товары отгруженные | 65 | 42 | 70 | –23 | +28 | |

| Дебиторская задолженность | 64 | 92 | 83 | +28 | –9 | |

| ИТОГО | 216 | 225 | 248 | +9 | +23 |

Наибольший удельный вес в структуре совокупных активов приходится на оборотные активы. Это свидетельствует о формировании достаточно мобильной структуры активов, способствующей ускорению оборачиваемости средств предприятия.

Таблица 4 - Структура пассивов баланса 2007- 2009 гг.

| стр. | Показатели | 2007 г. | 2008 г. | 2009 г. | Абсолютные изменения за 2008-2007(тыс. руб.) (+/-) | Абсолютные изменения за 2009-2008(тыс. руб.) (+/-) |

| III | Капитал и резервы | |||||

| Уставный капитал | 10 | 10 | 10 | 0 | 0 | |

| V | Краткосрочные обязательства | |||||

| Займы и кредиты | 94 | 113 | 153 | +19 | +40 | |

| Кредиторская задолженность | 122 | 112 | 95 | –10 | –17 | |

| ИТОГО | 216 | 225 | 248 | +9 | +23 |

Анализ платежеспособности и ликвидности

Одним из показателей, характеризующих финансовое положение предприятия, является его платежеспособность, т.е. возможность наличными денежными ресурсами своевременно погашать свои платежные обязательства.

Оценка платежеспособности по балансу осуществляется на основе характеристики ликвидности оборотных активов, которая определяется, временем, необходимым для превращения их в денежные средства. Чем меньше требуется времени для инкассации данного актива, тем выше его ликвидность.

Ликвидность баланса – возможность субъекта хозяйствования обратить активы в наличность и погасить свои платежные обязательства, а точнее – это степень покрытия долговых обязательств предприятия его активами, срок превращений которых в денежную наличность соответствует сроку погашения платежных обязательств. Она зависит от степени соответствия величины имеющихся платежных средств величине краткосрочных долговых обязательств.

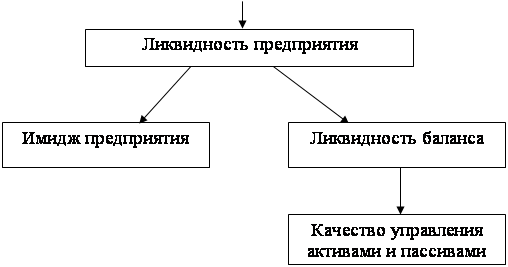

На рисунке 8, показана блок - схема, отражающая взаимосвязь между платежеспособностью и ликвидностью предприятия и ликвидностью баланса, которую можно сравнить с многоэтажным зданием, где все этажи равнозначны, но второй этаж нельзя построить без первого, а третий без первого и второго. Если рухнет первый, то и все остальные развалятся. Ликвидность баланса является основой (фундамент) платежеспособности и ликвидности предприятия.

Иными словами ликвидность – это способ поддержание платежеспособности. Но в тоже время, если предприятие имеет высокий имидж и постоянно является платежеспособным, то ему легче поддерживать свою ликвидность.

Рассмотрим группировку активов и пассивов предприятия по их срочности, сопоставим отклонение между ними, данные сведем в таблицу 4.

А1 – включает в себя абсолютно ликвидные активы, такие как денежные наличные и краткосрочные вложения.

А2 – относится к быстро реализуемым активам: готовая продукция, товары, отгруженные и дебиторская задолженность.

Ликвидность этой группы оборотных активов зависит от современной отгрузки продукции оформление банковских документов, скорости платежного документооборота в банках, от спроса на продукцию, её конкурентоспособность, форм расчетов.

| ||||

|

| ||||

Рисунок 8 - Взаимосвязь между платежеспособностью и ликвидностью

А3 – наименее реализуемые активы, для них понадобится значительно больший срок для превращения производственных запасов и незавершенного производства в готовую продукцию, а затем в денежную наличность.

А4 – это медленно реализуемые активы, куда входят основные средства, нематериальные активы, долгосрочные финансовые вложения, незавершенное строительство.

Соответственно и разбиваются обязательства предприятия:

П1 – наиболее срочные обязательства (кредиторская задолженность и кредиты банка, сроки возврата которых наступили).

П2 – среднесрочные обязательства (краткосрочные кредиты банка)

П3 – долгосрочные кредиты банка и займы

П4 – собственный акционерный капитал, находящийся постоянно в расположении предприятия.

По данным таблицы 5 видно, что предприятие в 2007 г. не могло отвечать по своим среднесрочным обязательствам.

В 2008 руководством предприятия были приняты меры по ускорению оборачиваемости дебиторской задолженности и в 2009 г. платежеспособность предприятия повысилась.

Таблица 5 - Анализ ликвидности баланса

| Наименование показателя | Сумма тыс. руб. | ||

| 2007 г. | 2008 г. | 2009 г. | |

| А1 –абсолютно ликвидные активы | 0 | 0 | 0 |

| А2 –быстро реализуемым активам | 64 | 92 | 83 |

| А3 – наименее реализуемые активы | 142 | 123 | 131 |

| А4 –медленно реализуемые активы | 10 | 10 | 10 |

| П1 – наиболее срочные обязательства | 122 | 112 | 95 |

| П2 – среднесрочные обязательства | 94 | 113 | 153 |

| П3 – долгосрочные обязательства | 0 | 0 | 0 |

| П4 – Постоянные пассивы | 10 | 10 | 10 |

| Платежный излишек (+) недостаток (-) | |||

| А1-П1 | 122 | 112 | 95 |

| А2-П2 | -33 | -21 | -71 |

| А3-П3 | 142 | 123 | 131 |

| А4-П4 | 0 | 0 | 0 |

| ((А1+А2)-(П1-П2)) | -48 | 86 | 105 |

Для анализа устойчивости финансового положения предприятия рассчитаем показатели оценки платежеспособности и ликвидности, результаты сведем в таблицу 6 и сделаем выводы.

т.к. у предприятия нет основных средств то ликвидность предприятия низкая рисунок 9. Но в тоже время у предприятия достаточно активов, что бы покрыть свои обязательства.

Общая платежеспособность предприятия определяется, как способность покрыть все обязательства предприятия (краткосрочные и долгосрочные) всеми её активами.

Рисунок 9 - Анализ ликвидности баланса за 2007- 2009 гг.

Таблица 6 - Анализ показателей платежеспособности и ликвидности

| Показатели | Расчет | Рекомендуемое значение. | 2007 | 2008 | 2009 |

| 1.Коэфициэнт абсолютной ликвидности | А1/П1+П2 | 0,2-0,3 | 0 | 0 | 0 |

| 2. Коэффициент промежуточной ликвидности. | А1+А2/П1+П2 | >1 | 0,3 | 0,4 | 0,49 |

| 3. Коэффициент промежуточной ликвидности | А1+А2+А3/П1+П2+П3 | >2 | 0,98 | 0,87 | 1,04 |

Анализ прибыли и рентабельности

Показатели прибыли и рентабельности характеризуют эффективность работы предприятия в целом, доходность различных направлений деятельности (производственной, коммерческой, инвестиционной), окупаемость затрат и т.д. Они более полно, чем прибыль, отражают окончательные результаты хозяйствования, потому что их величина показывает соотношение эффекта с наличными или использованными ресурсами. Их используют для оценки деятельности предприятия и как инструмент в инвестиционной политике и ценообразовании.

Показатели прибыли и рентабельности можно объединить в группы:

- Показатели, характеризующие окупаемость издержек производства и инвестиционных проектов.

- Показатели, характеризующие прибыльность продаж

- Показатели, характеризующие доходность капитала и его частей.

Все показатели могут рассчитываться на основе балансовой прибыли, прибыли от реализации продукции и чистой прибыли.

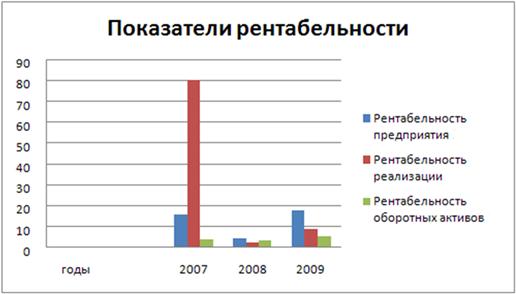

Результаты хозяйственной деятельности оцениваем, используя показатели рентабельности, показанные в таблице 7

Таблица 7 – Показатели рентабельности предприятия ООО ИПП «Техносвет»

| Показатели | Расчет | Годы | ||

| 2007 | 2008 | 2009 | ||

| Рентабельность предприятия % | Рп = Прибыль от реализации/итог баланса | 16 | 8 | 4 |

| Рентабельность реализации % | Рр = Прибыль от реализации/выручка от реализации | 10 | 6 | 8 |

| Рентабельность оборотных активов % | Роа = Чистая прибыль/среднегодовая стоимость активов | 17 | 88 | 55 |

По данным таблицы 7 выполним рисунок 10 – показатели рентабельности.

Эффективность использования ресурсов в 2007 была высокой, затем в 2008 в результате кризиса произошел спад, в 2009 году наблюдается медленный рост рентабельности.

Рентабельность реализации показывает, какую часть выручки от реализации составляет прибыль до налогообложения, анализируется в динамике и сравнивается со среднеотраслевыми значениями этого показателя.

Показатель рентабельности оборотных активов отражает возможности предприятия в обеспечении достаточного объема прибыли по отношению к используемым оборотным средствам компании. Чем выше значение этого коэффициента, тем более эффективно используются оборотные средства.

Рисунок 10 - Показатели рентабельности за 2007- 2009 гг.

Анализ финансового состояния

Финансовое состояние предприятия характеризуются системой показателей, отражающих состояние капитала в процессе его кругооборота и способность субъекта хозяйствования финансировать свою деятельность на фиксированный момент времени.

В процессе снабженческой, производственной, сбытовой и финансовой деятельности происходит непрерывный процесс кругооборота капитала, изменяется структура средств источников их формирования, наличие и потребность в финансовых ресурсах и как следствие финансовое состояние предприятия, внешним проявлением которого выступает платежеспособность.

Финансовое состояние может быть устойчивым и неустойчивым. Способность предприятия своевременно производить платежи, финансировать свою деятельность на расширенной основе, переносить непредвиденные потрясения и поддерживать свою платежеспособность в неблагоприятных обстоятельствах свидетельствует о его устойчивом финансовом положении, и наоборот. Если платежеспособность – это внешние проявление финансового состояния предприятия, то финансовая устойчивость – это внутренняя его сторона, отражающая сбалансированность денежных и товарных потоков, доходов и расходов, средств и источников их формирования.

Финансовая устойчивость предприятия – это способность субъекта хозяйствования функционировать и развиваться, сохранять равновесие своих активов и пассивов в изменяющейся среде, гарантирующие его постоянную платежеспособность и инвестиционную привлекательность в границах допускаемого уровня риска.

Для обеспечения финансового устойчивости ООО ИПП «Техносвет» должно обладать гибкой структурой капитала, хорошем качеством активов, достаточным уровнем рентабельности с учетом операционного и финансового риска, достаточности ликвидности, стабильных доходах и широких возможностях привлечения заемных средств. Ниже приведена таблица 8 показателей финансовой устойчивости.

Таблица 8 - Анализ показателей финансовой устойчивости 2007- 2009 гг.

| Показатели | Расчет | Рекомендуемое значение | 2007 | 2008 | 2009 |

| 1.Коэффициент финансовой зависимости | Активы/Собственный капитал | <0.7 | 3,62 | 3,48 | 3,54 |

| 2.Коэффициент соотношения заемных и собственных средств | Заемный капитал/Собственный капитал | >0.1 | 2,52 | 2,41 | 2,49 |

| 3.Оборачиваемость дебиторской задолженности | Выручка от реализации/Дебиторская задолженность | 6,8 | 4,4 | 5,1 |

Рисунок 11 - Анализ показателей финансовой устойчивости за 2007- 2009 гг.

По данным таблицы 8 выполним рисунок 11– коэффициентный анализ показателей за 2007, 2008 и 2009 год.

Чем выше значение этого коэффициента автономии, тем более финансово устойчиво, стабильно и независимо от внешних кредиторов – предприятие.

Уровень собственного капитала свидетельствует о незначительном запасе прочности, а так же об ограниченных возможностях привлечения дополнительных заемных средств без риска потери финансовой устойчивости.

Исходя из значения коэффициента финансовой зависимости предприятия в 2009 году стало менее зависимым, также наблюдается постепенный рост капитала.

Каждому предприятию, в зависимости от сферы деятельности поставленных на данный момент задач необходимо установить для них нормативное значение коэффициента.

Чем больше коэффициент заемных и собственных средств превышает 1, тем больше зависимость предприятии от заемных средств. Допустимый уровень часто определяется условиями работы каждого предприятия, в первую очередь, скоростью оборота оборотных средств.

Дополнительно необходимо определить скорость оборота материальных оборотных средств и дебиторской задолженности (оборачиваемость дебиторской задолженности) за анализируемый период.

Дебиторская задолженность оборачивается быстрее оборотных средств. Это означает довольно высокую интенсивность поступления на предприятие денежных средств, т. е в итоге – увеличение собственных средств. Поэтому при высокой оборачиваемости материальных оборотных средств и еще более высокой оборачиваемости дебиторской задолженности коэффициент соотношения собственных и заемных средств может, намного превышать 1.

SWOT- анализ

Для выявления проблем составим SWOT анализ таблица 9, где выявим слабые и сильные стороны предприятия, возможности и угрозы для бизнеса.

Вопросы ассортиментной политики предприятия всегда должны находится в поле зрения руководителя любой организации. Очень часто правильный выбор ассортимента обеспечивает компании серьезные конкурентные преимущества. Однако вопрос правильного выбора ассортиментного ряда имеет много «подводных камней», и в силу того, что инструментом выбора ассортимента это человеческая интуиция, и поэтому очень совершаются ошибки. Отсутствие маркетолога в штате приводит к большой нагрузке на старшего менеджера, это в свою очередь несет ряд проблем таких как: невозможность четко отслеживать новинки у конкурентов и вовремя реагировать на изменения позиций на рынке.

В последнее время крупные поставки проводятся все чаще через тендеры. Подготовка к тендерам требует много усилий. Составление нескольких вариантов предложений и прайсов по продукции, подготовка документов, согласование. Это все отрывает менеджера от своих прямых обязанностей и работы с покупателями, составление заявок поставщикам, контроль оплаты, отгрузок и как следствие увеличение сроков поставки товара. Это еще один минус организации из-за отсутствия маркетингового отдела.

Таблица 9 - SWOT - анализ предприятия ООО ИПП «Техносвет»

| Характеристика сильных сторон предприятия | Характеристика возможностей |

| Высокое качество и новизна товара Широкий ассортимент продукции Активное сотрудничество с производителями других стран Активное участие в выставках Производство запатентованных товаров | Введение маркетолога в штат Укрепление позиций на рынке и увеличение объемов продаж Ускорение роста рынка Узнавание бренда и увеличение круга потребителей Преобладание над конкурентами в данном сегменте рынка |

| Характеристика слабых сторон предприятия | Характеристика угроз |

| Не проводится маркетинговая политика, отсутствует маркетолог в штате. Слабо развиты маркетинговые коммуникации Не выработана четкая транспортная политика Всего одна торговая точка в городе | Увеличение сроков поставки Увеличение транспортных расходов Усиление конкурентного давления Уменьшение количества клиентов Сложная экономическая ситуация в стране |

ООО ИПП «Техносвет» около 70% поставок осуществляется под заказ. Очень часто товар заказывается у поставщика в малых количествах. В связи с этим увеличивается закупочная цена на товар. Доля транспортных расходов в себестоимости товара резко возрастает. Организация имеет много различных поставщиков, как по России, так и за рубежом. Иногда выгодно приобретать товар по более высокой цене, но у поставщика, доставка от которого дешевле.

В организации не осуществляется анализ стоимости доставки грузов различными транспортными компаниями. Так же поставщики часто отправляют товар без согласования о выборе транспортной компании, так же не согласовывает условия тарифов доставки. Причина этого очевидна, плательщиком является ООО ИПП «Техносвет», а поставщик выбирает наиболее удобные условия доставки для себя. Выбор транспортной компании можно оговорить в договоре поставки товара.

Выработка транспортной политики позволила бы организации сократить транспортные расходы.

Что касается рекомендации по усовершенствованию маркетинговых коммуникаций то, для начала предприятию ООО ИПП «Техносвет», ввести в штат директора по маркетингу и развитию, это разгрузит работу старшего менеджера, что в свою очередь позволит повысить качество работы с покупателями.

Так же предприятию следует расширить ряд используемых маркетинговых коммуникаций в следующих направлениях:

- развитие стратегии долгосрочного взаимодействия с партнерами и дилерами.

- развитие отношений с инвесторами и финансовых коммуникации

- развитие бизнес коммуникаций – сбор информации о конкурентах, создание своего интернет сайта и электронных торговых ресурсов с указанием на деятельность предприятия.

- активное стимулирование по наращиванию сферы влияния на рынке.

- периодически пускать рекламу в СМИ на радио и телевидении с предложением новинок или специальных акциях.

Финансовый результата деятельности предприятия в 2009 году в целом положительный. ООО ИПП «Техносвет» справился с кризисом и его прибыль в 2009 году начала увеличиваться по сравнению с падением этого показателя в 2008 г.

При устранении некоторых недостатков и развитии отдела маркетинга фирма расширит круг своих потребителей и упрочит свои позиции на рынке.

ГЛАВА 3. РАЗРАБОТКА РЕКОМЕНДАЦИЙ ПО СОВЕРШЕНСТВОВАНИЮ ПЛАНИРОВАНИЯ ДЕЯТЕЛЬНОСТИ ООО ИПП «ТЕХНОСВЕТ»

|

из

5.00

|

Обсуждение в статье: Анализ финансово – экономической деятельности |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы