|

Главная |

Перспективы российского рынка высокодоходных облигаций.

|

из

5.00

|

Во многом перспективы роста рынка «мусорных» облигаций зависят от темпов роста экономики и отдельных ее отраслей в каждой конкретной стране, на территории которой работают эмитенты этих облигаций. И чем динамичнее будет экономический рост, тем выше вероятность того, что компании - эмитенты «бросовых» облигаций смогут соблюдать график выполнения своих платежных обязательств. С ростом экономики риск дефолта отдельного эмитента постепенно снижается, также снижаются и ставки по высокодоходным облигациям, поскольку уменьшается рисковая премия, требуемая инвесторами в качестве компенсации за вероятность неплатежа, что делает более привлекательными вложения в «мусорные» облигации. Все вышесказанное можно в полной мере отнести и к ситуации с корпоративными облигациями в нашей стране.

Также о перспективах российского рынка высокодоходных бумаг может сказать эффективность управления фондами рискованных облигаций. Сравним результаты фонда «Рискованные облигаци» с индексом РТС (конечно, сравнивать правильнее с индексами облигаций, но РТС демонстрирует общую деловую активность и эффективность вложений в традиционные фонды акций):

· апрель 2010 года: РТС составляет 1617 пунктов

· сентябрь 2010 года: РТС составляет 1461 пункт

А что с фондом "Рискованные облигации"? Он за это же время вырос на 4,78%. Рынок падает, инвесторы в летних отпусках, а фонд зарабатывает деньги. Как фонд вел себя в суперблагоприятный 2009 год? Посмотрим: стабильный рост, 64,39% годовых. Это меньше, чем показывали фонды акций, но все же великолепный результат, нельзя не признать. Радуют и показатели издержек инвестора: вознаграждение УК «Тройка Диалог» - всего 1,8 %, скидка - 0,5%. Конечно, это очень поверхностный анализ, причем основанный на данных прошлого, а потому делать прогнозы и рекомендации на будущее довольно сложно. В любом случае выбирать фонд нужно по совокупности разных признаков, а не по нескольким отдельно взятым критериям. К этому надо подходить взвешенно. Однако, несомненно на фонд «Рискованные облигации» нужно обратить внимание инвесторам, которые хотят достаточно большой надежности вложений (риск, как показывает практика, не так уж и велик, по сравнению с фондами акций) и неплохого дохода.

Итог: вряд ли есть смысл строить всю инвестиционную стратегию (то есть нести все деньги в данный фонд) на рискованных облигациях, но как вариант для размещения денег в периоды волатильности и застоя на рынке ПИФ, занимающийся высокодоходными облигациями, может оказаться неплохим вариантом.

Выводы.

· Вне зависимости от сегмента корпоративного рынка внутреннего долга, облигации второго и третьего эшелонов продолжают оставаться рискованными финансовыми инструментами

· Как следствие из предыдущего вывода, чтобы хоть как-то привлечь внимание серьезных российских и крупных иностранных инвесторов к рискованным облигациям рынка внутреннего долга, предприятиям второго и третьего порядка необходимо начать плавный переход от управленческой отчетности по РСБУ к аудированной отчетности по МСФО. Раскрытие информации в меморандуме о стандартах отчетности и ее качестве может также в значительной степени изменить стоимость заимствования. Также не лишним было бы опубликовать комментарии к отчетности.

· рассматривая кредитные риски эмитентов, инвесторам необходимо принимать во внимание появление налоговых претензий (величина которых может оказаться неожиданно высокой), о чем мы могли убедиться на ярком примере «Арбат Престижа»

· своевременный приход стратегического инвестора в компании, оказавшиеся в затруднительном финансовом положении, не является панацеей, что подтверждают примеры «Марты», «Миннеско» и СЗЛК

· использование стратегии покупки бумаг, торгующихся значительно ниже номинала накануне оферты, может быть оправдано в случае, если инвестор располагает инсайдерской информацией относительно конкретного эмитента, иначе стремление заработать может обернуться значительными потерями. А употребление инсайдерской информации, как известно, является одним из самых тяжких финансовых преступлений

· Вероятность дефолтов, безусловно, всегда будет существовать. Большая вероятность дефолта по облигациям связана либо с возможными внутренними проблемами эмитента, к которым следует отнести конфликты среди его крупных акционеров или учредителей[11], либо с возможностью недружественного поглощения эмитента другими структурами, в том числе его непосредственными конкурентами по бизнесу. Поэтому большое значение для дефолта имеет не столько позиция эмитента на рынке своих услуг, сколько его устойчивость внутри себя и нормальные отношения с другими компаниями-конкурентами на этом рынке.

Заключение.

Список используемой литературы.

Книги, монографии, учебники:

1. Миркин Я.М., Лосев С.В., Рубцов Б.Б., Добашина И.В., Воробьева З.А., «Руководство по организации эмиссии и обращения корпоративных облигаций» - М, «Альпина Паблишер», 2004

2. Ричард С.Уилсон, Фрэнк Дж.Фабоцци, «Корпоративные облигации: структура и анализ» - М, «Альпина Бизнес Букс», 2005

3. Саватеева А.П., диссертация «Корпоративные облигации различных классов доходности как объект инвестиций на российском финансовом рынке» - ФА, 2008

4. Джеймс Б.Стюарт, «Алчность и слава Уолл-стрит» - М, «Издательский дом Альпина», 2000

Статьи и публикации:

5. Гений и злодейство Майкла Милкена, «Компания», выпуск №39 (135), 2000

6. Инвестиции в junk bonds, «РЦБ», № 11 (314), 2006

7. Продуктовый ритейл — флагман рынка высокодоходных внутренних займов, «РЦБ» № 16 Август (367) 2008

8. Первичное предложение рублевого долга: огромное и не проблемное, «Депозитариум» № 2 Февраль 2010

9. Высокодоходные облигации строительной отрасли, «РЦБ» № 19 Октябрь 2005

10. Конструирование облигационного займа с индивидуальным поручительством, «РЦБ» № 20 Октябрь (347) 2007

11. Junk bonds для паевого фонда, «РЦБ», №16 Сентябрь 2005

12. Новая реальность рынка рублевых облигаций, «РЦБ» №18 Сентябрь 2008

13. Корпоративные облигации компаний второго и третьего эшелонов, «РЦБ» Октябрь 2007

14. Основные причины бума приобретений с помощью LBO, «РЦБ» №22 (349) 2007

15. Обеспечение ликвидности высокодоходных облигаций организатором размещения, «РЦБ» №13 (292) 2005

16. Реструктуризация корпоративных долгов (рублевых облигаций), «РЦБ» №9-10 2009

17. Анализ ликвидности высокодоходных облигаций на биржевом рынке, «РЦБ» №13 (292) 2005

Интернет-ресурсы:

18. http://www.mikemilken.com/ - личный официальный сайт Макла Милкена

19. http://www.bostonfirst.org/ - официальный сайт CS First Boston Corporation

20. www.bondsonline.com/

21. http://sandp.ecnext.com/ - сайт официальных публикаций Standard & Poor’s

22. http://www.ml.com/index.asp?id=7695_15125_17454 – официальный сайт Merrill Lynch

23. http://www.gks.ru/ - официальная служба Государственной статистики

24. http://pif-investisii.blogspot.com/2010/09/troyka-dialog-riskovannye-obligatsii.html

Иностранные источники:

25. W. Braddock Hickman, «Corporate Bond Quality and Investor Experience». Published in 1958 by Princeton University Press

26. Edward Altman, « Bankruptcy, Credit Risk and High Yield ‘Junk’ Bonds: A Compendium of Writings». — Oxford, England and Malden, Massachusetts: Blackwell Publishing, 2002.

27. «Historical Default Rates of Corporate Bond Issuers, 1920 – 1996» - Moody's Investors Services, 1997

28. High-Yield Summary of Corporate Bonds, Merrill Lynch 2009

29. Credit Default Rates of Corporate Bonds: High-Yield Sector Survey, Merrill Lynch 2009.

30. Standard & Poor’s 2008 Annual Forecast

31. Junk Bonds: Everything You Need To Know – investopedia.ru

Приложения.

Приложение 1. Долгосрочные рейтинги облигаций.

Источник: www.bondsonline.com/

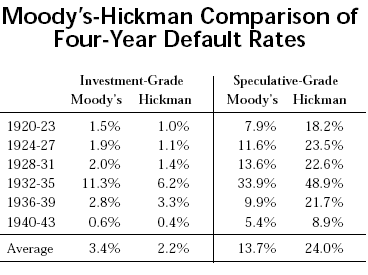

Приложение 2. Сравнение дефолтов по американским долговым

обязательствам рейтингового агентства Moody ’ s и исследований Хикмена.

Источник: «Historical Default Rates of Corporate Bond Issuers, 1920 – 1996», p.10 - Moody's Investors Services, 1997. Данный источник было удобнее взять, чем само исследование Хикмена, так как здесь представлены основные агрегированные данные по таблицам Хикмена в исследовании «Corporate Bond Quality and Investor Experience», Corporate Bond Defaults before and during the Great Depression, p. 114-117.

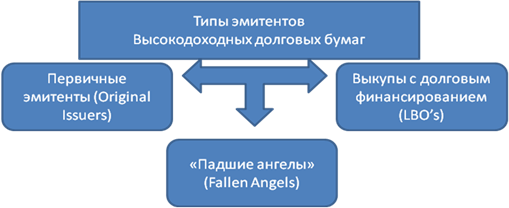

Приложение 3. Типы эмитентов высокодоходных долговых бумаг.

Первичные эмитенты – это молодые, растущие и многообещающие предприятия, у которых, однако, нет еще солидных балансов и отчетов о прибылях и убытках, характерных для многих признанных корпораций. Примером являются многие существующие сегодня компании Силиконовой долины. В 1994 году журнал Vanity Fair опубликовал статью под названием "Новый американский истеблишмент". Среди 19 героев публикации фигурировали компании Теад Тернера, Крейга Маккоу, Самнера Редстоуна, Джеральда Левина, Джона Мелоуна, Руперта Мердока, Барри Диллера, Майкла Эйзнера, Рональда Перельмана и Билла Гейтса. Из всех только Билл Гейтс не был обязан своим положением "бросовым" акциям Милкена.

«Падшие ангелы» - это категория компаний, которые ранее имели долг инвестиционной категории, но для них наступили трудные времена, и финансовые показатели ухудшились. Они могут переживать дефолт или приближаться к банкротству. Яркий пример – Chrysler Corporation, которая прошла весь путь от инвестиционного рейтинга до неивестиционного и обратно.

О том, что такое LBO и о примере мы поговорили в главе 1.

Приложение 4. Новые выпуски спекулятивной категории, 1977 – 1994

(по номинальной стоимости, в миллионах долларов).

| Год | Сумма | Число выпусков | Средний размер выпуска |

| 1977 1978 1979 1980 1981 1982 1983 1984 1985 1986 1987 1988 1989 1990 1991 1992 1993 1994 | 952 1464 1241 1351 1524 2548 7614 14688 14568 34189 28576 27671 24906 682 10081 39586 55900 34755 | 25 50 40 40 32 42 88 132 177 223 176 157 116 6 43 236 314 179 | 38,08 29,28 31,03 33,78 47,63 60,67 86,52 111,27 82,31 153,31 162,36 176,25 214,71 113,67 234,44 167,74 178,03 194,16 |

| Всего | 302 296 | 2076 | 145,61 |

Источник: High-Yield Handbook, January 1995, CS First Boston Corporation. http://www.bostonfirst.org

Приложение 5. Исторические данные по предложению новых выпусков долга спекулятивной категории с разбивкой по источникам, млрд. долларов.

| 1988 | 1989 | 1990 | |

| Размер рынка в начале года Новые публичные выпуски Прочие Снижение (повышение) рейтинга Погашение долга Новые предложения (промежуточный итог) Регистрация частных размещений (оценка) Общий объем новых предложений Размер рынка в конце года | 157,9 27,8 4,6 -1,4 -8,6 22,4 8,0 30,4 188,3 | 188,3 24,9 7,8 1,0 -7,7 26,0 11,9 37,9 226,2 | 226,2 0,7 0,5 9,1 -15,1 -4,9 5,7 0,8 227,0 |

Источник: High-Yield Handbook, January 1995, CS First Boston Corporation. http://www.bostonfirst.org

[1] W. Braddock Hickman, «Corporate Bond Quality and Investor Experience». Published in 1958 by Princeton University Press. В приложении 2 наглядно представлена основная его часть его труда – сравнение оценок Moody’s и исследований Хикмана.

[2] Edward Altman Bankruptcy, Credit Risk and High Yield ‘Junk’ Bonds: A Compendium of Writings. — Oxford, England and Malden, Massachusetts: Blackwell Publishing, 2002.

[3] Все данные касательно Майкла Милкена и его деятельности - с его официального личного сайта http://www.mikemilken.com/. Также эти данные есть и в книге «Алчность и слава Уолл-стрит» Джеймса Стюарта, но это все-таки художественная книга, и, таким образом, более точными данными считаются цифры с его официального сайта.

[4] Имеется в виду именно средний размер выпуска, так как это более точный показатель для характеристики рынка облигаций в сравнении с общим числом выпусков и суммарной их стоимостью. Данные о выпусках облигаций спекулятивной категории представлены в приложении 4.

[5] А уже этот факт можно проследить, глядя именно на сумму выпусков и их общее катастрофически малое число. См. Приложение 4. А средний размер выпуска сократился лишь в два раза.

[6] Цифры из High-Yield Summary of Corporate Bonds, Merrill Lynch 2009; Credit Default Rates of Corporate Bonds: High-Yield Sector Survey, Merrill Lynch 2009. http://www.ml.com/index.asp?id=7695_15125_17454 - Merrill Lynch Highlights и Global Research.

[7] С сайта http://sandp.ecnext.com/ - официальные публикации Standard & Poor’s, последняя публикация по прогнозам - 2008 Annual Forecast.

[8] Credit Default Rates of Corporate Bonds: High-Yield Sector Survey, Merrill Lynch 2009.

[9] По данным Росстата, инфляция в России с начала текущего года составила 7,4% - данные на 30 ноября 2010 года.

[10] Учитывая цифры 2009 года в 8,8% и 13,3% в 2008 году (по официальным данным Росстата), за нечто среднее можно взять ставку в 10%.

[11] Показательный пример - это облигации ООО «Нортгазфинанс», которое является 100% дочкой ОАО «Нортгаз», к которому несколько месяцев назад Газпром в очередной раз предъявил свои претензии, и в результате котировки облигаций упали до 70% и была реальная вероятность их дефолта.

|

из

5.00

|

Обсуждение в статье: Перспективы российского рынка высокодоходных облигаций. |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы