|

Главная |

Методика оценки эффективности деятельности налоговых органов

|

из

5.00

|

В рамках данной выпускной квалификационной работы, преследуя цель совершенствования деятельности ФНС, необходимо рассмотреть утвержденную методику оценки эффективности деятельности Службы. С целью оптимизации работы ФНС, а так же территориальных Инспекций ФНС, необходима система оценки эффективности деятельности службы. Данная система критериев необходима так же для контроля и отчета о деятельности ФНС.

В первую очередь, необходимо определить критерии оценки эффективности деятельности ФНС. Было выявлено множество критериев, на основе которых было разработаны методики оценки эффективности деятельности Службы, условно подразделяющиеся на несколько групп.

Первой группой методик являются авторские методики, подготовленные исследователями и являющиеся теоретическими разработками, в связи с чем применение их на практике затруднительно. Рассмотрим данные методики более подробно.

А. Т. Щербинин для оценки эффективности деятельности ФНС предлагает использовать коэффициент начисления налогов, рассчитываемый как доля самостоятельно начисленных плательщиками налогов в общей сумме начислений. Данный показатель позволяет учесть характер взаимоотношений налоговых органов с налогоплательщиками и дать комплексную характеристику их работы. Данный метод может быть применен на практике, так как именно взаимоотношения налоговых органов с налогоплательщиками является ключом к своевременной сдаче отчетности плательщиками налогов и сборов, и, соответственно, к своевременной уплате соответствующих налогов и сборов в бюджетную систему РФ, что минимизировало бы вероятность возникновения задолженности в бюджетную систему РФ. В данном методе необходимой является работа с налогоплательщиками с целью повышения налоговой грамотности. Однако, внимание в данной методике уделено только суммам начисленных налогов и сборов, но никак не отражена фактическая уплата налогов, сборов и других платежей в бюджетную систему РФ самостоятельно налогоплательщиками.

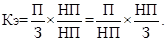

Д. В. Крылов в своей работе предложил иной теоретический подход. Критерий эффективности определяется на основе коэффициента собираемости налогов:

(1.1)

(1.1)

где  – коэффициент собираемости налогов;

– коэффициент собираемости налогов;

– общий объем налоговых поступлений по региону;

– общий объем налоговых поступлений по региону;

– налоговый потенциал региона.

– налоговый потенциал региона.

Под налоговым потенциалом региона понимается сумма потенциалов налогооблагаемой базы, контрольной работы налоговых органов и задолженности по налогам, сборам, пеням и штрафам. Под потенциалом налогооблагаемой базы понимается состояние базы налогообложения, выраженное через величину начисленных налоговых платежей. Потенциал контрольной работы характеризуется величиной возможных доначислений по налогам, сборам, пеням и штрафам по результатам действий налогового контроля. Под потенциалом задолженности понимается величина задолженности, реальная к взысканию в отчетном периоде. Определение величины реальной к взысканию задолженности должно предусматривать как качественную оценку задолженности, так и разработку плановых и методических мероприятий по ее снижению. Коэффициент экономической эффективности налогового администрирования выводится следующим образом:

(1.2.)

(1.2.)

Отношение объема налоговых поступлений к величине налогового потенциала региона определено как коэффициент собираемости налогов, а отношение налогового потенциала региона к фактическому объему затрат налоговой администрации – как коэффициент бюджетоотдачи. Речь идет о прогнозировании коэффициента собираемости налоговых платежей в бюджетную систему РФ, однако, в формирование показателя налогового потенциала региона включены суммы фактически начисленных к уплате сумм налоговых платежей, а не ожидаемых, то есть скорректированных на коэффициент инфляции. Потенциалы контрольной работы и задолженности предлагается определять в виде ожидаемых значений, что является некорректным, так как невозможно практически определить предполагаемый объем сумм доначислений за проверяемый период до проведения проверки. Сумму налогового потенциала необходимо включать фактические величины доначислений, имевших место в ходе контрольной работы налоговых органов. Так же в данной методике заложено двойное использование сумм доначислений в ходе контрольной работы.

Г. Н. Карташова в своей методике в качестве объективного критерия необходимо использовать разность между ожидаемой и реально перечисленной в бюджет суммой налоговых платежей потенциала для доначислений в бюджет при документальных проверках предприятий. Чем меньше величина «резерва», тем более успешной следует признать работу налоговой службы. Эффективность функционирования налоговой системы оценивается по тому, насколько полно налоговый потенциал превращается в реальные налоговые поступления. Рассчитать резерв налогового потенциала, как и возможне доначисления налоговых платежей, предлагаемые в методике Д.В. Крылова, на практике невозможно.

Вторая группа методик объединяет критерии оценки, внедряемые и используемые налоговыми органами.

В 1993 году до нижестоящих органов была доведена методика оценки контрольной работы налоговых органов на базе сравнения показателей:

- изменений налогооблагаемой базы против предыдущего отчетного периода или отчетного периода предшествующего года по основным видам налогов с соответствующей динамикой поступления налоговых платежей, а также удельного веса этих налогов по отношению к налогооблагаемой базе;

- сумм платежей, дополнительно начисленных в бюджет по результатам проверок за отчетный период по сравнению с предыдущим отчетным периодом либо с соответствующим периодом предшествующего года;

- удельного веса суммы платежей, дополнительно начисленных в бюджет по результатам проверок, в общей сумме поступивших платежей, с этим же показателем за предыдущий отчетный период либо за соответствующий отчетный период предшествующего года;

- суммы платежей, дополнительно начисленных в бюджет по результатам проверок, приходящейся на одного работника налогового органа, с соответствующим показателем за предыдущий период и со средним уровнем по России или региону;

- суммы платежей, дополнительно начисленных в бюджет в ходе документальных проверок, приходящейся на одну проведенную документальную проверку, с аналогичными суммами за предшествующие периоды и со средним уровнем по России или региону;

- удельного веса предприятий, плательщиков, охваченных документальными проверками по каждому виду налога, с соответствующими показателями за предыдущий отчетный период и со средним уровнем по России или региону;

- удельного веса плательщиков, у которых выявлены нарушения при документальной проверке, с таким же показателем за предшествующие отчетные периоды и средним уровнем по России или региону – в целом и по видам налогов;

- удельного веса финансовых санкций в сумме дополнительно начисленных платежей в бюджет с аналогичным показателем за предшествующие отчетные периоды, а также со средним уровнем по России или региону;

- суммы недоимки с данными на предшествующие даты и динамики ее роста (снижения) со средним темпом по России или региону;

- удовлетворенных обращений в налоговые инспекции юридических и физических лиц по поводу действий налоговых работников со значениями аналогичных показателей за предшествующие периоды, а также со средним уровнем по России или региону;

- количества дел, рассмотренных по результатам проверок в арбитражных судах и решенных в пользу налогоплательщика, со значением соответствующего показателя за предшествующие отчетные периоды и со средним уровнем по России или региону.

Другая методика была предложена для применения всеми вышестоящими инспекциями, осуществляющими вертикальный контроль. С помощью этой методики исследуются и сравниваются уже не только количественные показатели, но и качественные. Предполагается, помимо вышеуказанных, сравнение еще и по следующим показателям:

1. Количественные показатели:

- Удельный вес дополнительно начисленных проверками налогов и других платежей в общей сумме налоговых поступлений.

- Рост дополнительно начисленных проверками налогов и других платежей в общей сумме налоговых поступлений (как в абсолютных цифрах, так и по удельному весу в общей сумме налоговых поступлений).

- Удельный вес финансовых санкций в сумме дополнительно начисленных платежей.

- Удельный вес доначислений по камеральным и документальным проверкам (отдельно) в общей сумме дополнительно начисленных налогов и платежей.

- Рост дополнительно начисленных сумм по документальным проверкам (в абсолютных цифрах и по удельному весу в общей сумме доначислений).

- Процент взыскания (удельный вес взысканных в общей сумме доначислений).

2. Качественные показатели:

- Сумма доначислений на одного работника налоговых органов.

- Сумма доначислений на одного документально проверенного налогоплательщика.

Методика, разработанная в Министерстве по налогам и сборам г. Москвы, организации, правопреемником которой является Федеральная налоговая служба, (под руководством профессора. Д. Г. Черника), по сей день лежит в основе многих методик региональных Инспекций ФНС. Для анализа состояния контрольной работы конкретной налоговой инспекции используются сведения, содержащиеся в штатном расписании инспекции, а также данные из формы налоговой статистики № 2-Н «Результаты контрольной работы налоговых органов» (с 1997 г. – форма № 2-НК).

Рассчитываются качественные и количественные показатели:

1. количество документально проверенных юридических лиц или проверенных на месте физических лиц;

2. количество документально проверенных юридических лиц на одного работника налоговых органов;

3. сумма доначисленных налогов и штрафных санкций (всего);

4. сумма доначисленных налогов и штрафных санкций (на одного работника налоговых органов);

5. доля взысканных платежей в общей сумме доначислений;

6. доля доначислений в сумме поступивших налогов и платежей и др.

Сопоставление количественных и качественных показателей различных инспекций позволяет вполне объективно оценить организацию контрольной работы и нацелить коллективы на решение выявленных проблем. Сопоставление данных нижестоящей инспекции и вышестоящей позволяет определить эффективность работы нижестоящей налоговой инспекции.

Недостаток методики состоит в применении большого количества сравниваемых показателей для анализа эффективности работы налоговых органов. Каждому налоговому инспектору (инспекции) присваивается место (балл) с учетом «весомости» конкретного показателя. Таким образом, сравнение осуществляется по всем рассчитываемым показателям на основе присвоенных баллов. Неизбежный субъективизм оценки «весомости» конкретных показателей контрольной работы налоговых органов – второй недостаток данной методики.

Основополагающими показателями являются общие суммы доначислений, а на них в ходе контрольной работы влияют многие субъективные и объективные факторы:

1. квалификация налоговых инспекторов и бухгалтеров проверяемых предприятий и организаций;

2. возможности недвусмысленного толкования налогового законодательства;

3. законопослушание налогоплательщиков;

4. общий размер налогооблагаемой базы по конкретной проверке (малое предприятие или огромный завод с дочерними или зависимыми организациями).

Методика, применяемая в настоящее время, включает:

1. общую оценку показателей эффективности контрольной работы;

2. оценку показателей организации и проведения камеральных налоговых проверок;

3. оценку показателей организации и проведения выездных налоговых проверок;

4. оценку работы с организациями и индивидуальными предпринимателями, не представляющими в налоговые органы налоговую отчетность или представляющими «нулевую» отчетность.

Всем перечисленным методам присущи некоторыенедостатки:

1. Нечеткое определение терминов и понятий.

2. Сложность практической реализации предложенных теоретических разработок.

3. Недоступность полного объема информации для проведения расчетов.

4. Несмотря на все положительные моменты рейтинговых методик, их существенным недостатком является способ установки баллов.

5. Для оценки работы налоговых органов используются данные форм статистической налоговой отчетности, в которых невозможно отразить региональные особенности.

6. Частое изменение налогового законодательства.

7. Для реальной оценки эффективности работы налоговых органов необходимо использовать различные критерии для уровней управлений и местных инспекций с учетом возложенных на них функций.

Опыт успешно работающих инспекций следует обобщать и распространять. Итоги проверок инспекций местного уровня в определенной степени могут свидетельствовать о качестве контроля Управления за их деятельностью. Очевидно, что построение единой системы оценки деятельности налоговых органов с учетом всех вышеперечисленных обстоятельств проблематично. Типовая методика должна представлять собой модель, учитывающую вариабельность признаков, возможность исключения или добавления необходимых элементов в зависимости от уровня оценки.

|

из

5.00

|

Обсуждение в статье: Методика оценки эффективности деятельности налоговых органов |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы