|

Главная |

Оценка эффективности предлагаемых мероприятий

|

из

5.00

|

Произведем расчет эффективности от реализации предлагаемых мероприятий.

1. Повышение эффективности использования инструментов налогового администрирования, направленных на мотивирование налогоплательщиков к добровольной уплате налогов и применению в сделках цен, соответствующих рыночным.

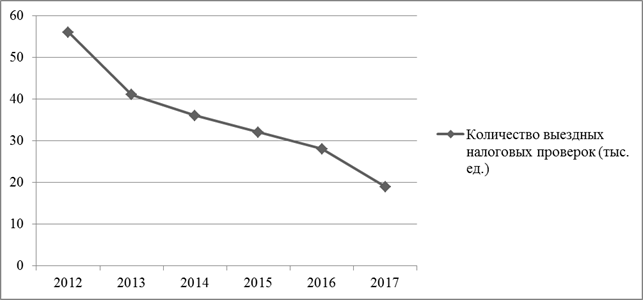

Спрогнозируем повышение эффективности выездных проверок в 2015 году при реализации указанных рекомендаций, при условии что количество выездных налоговых проверок с 41 тыс. в 2013 году сократилось до 36 тыс. в 2014 году, а эффективность (доначислено на 1 выездную налоговую проверку) составила соответственно 6,9 млн. руб. в 2013 году и 8,2 млн. руб. в 2014 году (см. рис. 3.2.1., рис. 3.2.2.).

Рис. 3.2.1. Количество выездных налоговых проверок 2012–2014

Рис. 3.2.2. Эффективность налоговых проверок 2012–2014

По данным Инспекции ФНС России № 26 по г. Москве, по состоянию на 01.10.2014 года, в результате проверки налогоплательщиков организаций и физических лиц по вопросам соблюдения законодательства о налогах и сборах доначислены платежи (включая налоговые санкции и пени) в сумме 1 243 116 тыс. руб. (по состоянию на 01.10.2013 – 1 323 832 тыс. руб.), в том числе:

1. по результатам камеральных проверок – 157 653 тыс. руб. (по состоянию на 01.10.2013 год – 136 591 тыс. руб.);

2. по результатам выездных проверок – 818 387 тыс. руб. (по состоянию на 01.10.2013 год – 922 595 тыс. руб.);

3. начислено пени за несвоевременную уплату налогов – 267 076 тыс. руб. (по состоянию на 01.10.2013 год – 264 646 тыс. руб.);

4. из них начислено в бюджет г. Москвы – 385 035 тыс. руб. (по состоянию на 01.10.2013 год – 253 631 тыс. руб.).

В отчетном периоде в консолидированный бюджет по результатам контрольной работы поступило (взыскано) – 580 370 тыс. руб. или 46,6%, в предыдущем отчетном периоде (по состоянию на 01.10.2013 год поступило 495 739 тыс. руб. или 37,4 % тыс. руб.) из них:

1. по результатам камеральных проверок – 59 024 тыс. руб. или 37,4% (по состоянию на 01.10.2013 год – 65 489 тыс. руб. или 47,9 %);

2. по результатам выездных проверок – 477 971 тыс. руб. или 58,4 % (по состоянию на 01.10.2013 год – 346 223 тыс. руб. или 37,5 %);

3. поступило пени – 43 375 тыс. руб. или 16,2 % (по состоянию на 01.10.2013 год – 84 027 тыс. руб. или 31,7 %);

4. поступило в бюджет г. Москвы – 183 117 тыс. руб. 47,5% (по состоянию на 01.10.2013 года – 170 270 тыс. руб. или 11,6 %);

Из общей суммы поступивших (взысканных) платежей (580 370 тыс. руб.) 68 044 тыс. руб. или 11,7 % поступило по проверкам 2013 года в том числе:

1. по выездным проверкам – 58 139 тыс. руб. или 10 %;

2. по камеральным проверкам – 9 905 тыс. руб. или 1,7 %;

Основными причинами отсутствия поступлений по доначислениям по контрольной работе являются:

1. Решения, не вступившие в законную силу на конец отчетного периода – 252 068 тыс. руб. или 20,2% (по выездным проверкам – 198 648 тыс. руб., по камеральным проверкам – 53 420 тыс. руб.)

2. Подготовка и направление материалов взыскания за счет имущества должника и возбуждением службой судебных приставов исполнительного производства – 257 679 тыс. руб. или 20,7 %;

3. Не наступил, в соответствии с законодательством, срок уплаты платежей после очередных мероприятий по взысканию (направление требований, выставление инкассовых поручений) – 59 143 тыс. руб. или 4,7%

4. Отсутствие денежных средств на расчетных счетах налогоплательщиков в банке – 99 309 тыс. руб. или 7,9% ( в том числе пени 65 734 тыс. руб. )

5. Смена места нахождения организаций на общую сумму 69 264 тыс. руб. или 8.4 %

6. Доначисления по филиалам, находящимся на учете в других регионах – 9 564 тыс. руб. или 0,7 %

7. Отсутствующий должник (пени за несвоевременную уплату налогов, взносов и сборов) – 82 080 тыс. руб., или 6,6%

Таким образом, реализация первого предложения позволит уже в 2015 году доначислить платежи (включая налоговые санкции и пени) в сумме 1 122 773 тыс. руб.

В отчетном периоде в консолидированный бюджет по результатам контрольной работы поступило (взыскано) – 415 673 тыс. руб. или 37,0%, в предыдущем отчетном периоде (по состоянию на 01.10.2014 год поступило 580 370 тыс. руб. или 46,6 % тыс. руб.) из них:

1. по результатам камеральных проверок – 99 316 тыс. руб. или 62.3 % (по состоянию на 01.10.2014 год – 59 024 тыс. руб. или 37,4 %);

2. по результатам выездных проверок – 254 285 тыс. руб. или 35.9 % (по состоянию на 01.10.2014 год – 477 971 тыс. руб. или 58,4 %);

3. поступило пени – 62 072 тыс. руб. или 24,2 % (по состоянию на 01.10.2014 год – 43 375 тыс. руб. или 16.2 %);

4. поступило в бюджет г. Москвы – 97 613 тыс. руб. 58,3% (по состоянию на 01.10.2014 год – 183 117 тыс. руб. или 47,5 %);

Из общей суммы поступивших (взысканных) платежей (415 673 тыс. руб.) 119 048 тыс. руб. или 28,6 % поступило по проверкам в 2014 году в том числе:

1. по выездным проверкам – 62 687 тыс. руб. или 15, %;

2. по камеральным проверкам – 56 361 тыс. руб. или 13,5 %;

Основными причинами отсутствия поступлений по доначислениям по контрольной работе являются:

1. Решения, не вступившие в законную силу на конец отчетного периода – 471 349 тыс. руб. или 54,4% (по выездным проверкам – 357 677 тыс. руб., по камеральным проверкам – 113 672 тыс. руб.)

2. Не наступил, в соответствии с законодательством, срок уплаты платежей после очередных мероприятий по взысканию (направление требований, выставление инкассовых поручений) – 167 225 тыс. руб. или 19.3% ( в том числе пени 110 879 тыс. руб.)

3. Доначисления по физическому лицу (при отсутствии р/с) переданные согласно законодательства на взыскание через суд-на общую сумму 4 014 тыс. руб., или 0,4 %

4. Отсутствие денежных средств на расчетных счетах налогоплательщиков в банке– 98 917 тыс. руб. или 11,4% ( в том числе пени 67 528 тыс. руб. )

5. Подготовлены и направлены материалы в ССП для взыскания за счет имущества должника и возбуждение ССП исполнительного производства – 13 515 тыс. руб. или 1,5 % (в том числе пени 13 125 тыс. руб.)

6. Отсутствующий должник (пени за несвоевременную уплату налогов, взносов и сборов) – 25 156 тыс. руб., или 2,9%,

7. Смена места нахождения организаций на общую сумму – 70 992 тыс. руб. или 8.2 %

8. Доначисления по филиалам, находящимся на учете в других регионах – 13 759 тыс. руб., или 1,6%

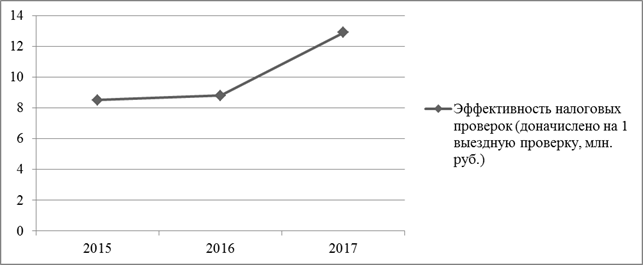

Таким образом, при реализации предложений, при сохранении тенденции к снижению количества выездных налоговых проверок, эффективность (доначислено на 1 выездную налоговую проверку) будет расти (см. рис. 3.2.3., рис. 3.2.4.).

Таблица 7

Прогноз количества выездных налоговых проверок при реализации предложений на 2015-2017гг.

| Период | Количество выездных налоговых проверок (тыс. ед.) |

| 32 (тыс. ед.) | |

| 28 (тыс. ед.) | |

| 19 (тыс. ед.) |

Как можно увидеть из таблицы 7, реализация первого предложения приведет к устойчивому снижению количества выездных налоговых проверок, что позволяет оценить данное предложение как эффективное.

Рис. 3.2.3. Количество выездных налоговых проверок 2015-2017

Таблица 8

Прогноз роста эффективности налоговых проверок при реализации предложений на 2015-2017гг.

| Период | Эффективность налоговых проверок (доначислено на 1 выездную проверку, млн. руб.) |

| 8,5 | |

| 8,8 | |

| 12,9 |

Как можно увидеть из таблицы 8, реализация первого предложения приведет к росту эффективности выездных налоговых проверок, что позволяет оценить данное предложение как эффективное.

Рис. 3.2.4. Эффективность налоговых проверок 2015-2017

На основании изложенных данных, при сохранении тенденции к снижению количества выездных налоговых проверок, эффективность (доначислено на 1 выездную налоговую проверку) будет расти, что отражено в графике с 2012 по 2017 годы (см. рис. 3.2.5., рис. 3.2.6.).

Рис. 3.2.5. Количество выездных налоговых проверок 2012-2017гг.

Рис. 3.2.6. Прогнозируемый рост эффективности налоговых проверок 2012-2017гг.

2. Формирование единой правоприменительной практики и создание условий для защиты интересов налогоплательщиков в рамках досудебного урегулирования вопросов

В 2013 году во вне судебном порядке было решено 11 тыс. дел, в 2014 году 10,5 тыс. дел, 9,5 тыс. дел (см. рис. 3.2.7.).

Рис. 3.2.7. Количество дел, решенных в судебном порядке 2013-2014

В 2015 году ФНС сохранила начавшуюся тенденцию снижения количества жалоб и судебных споров.

После вступления в силу ФЗ от 02.07.2013 №153-ФЗ «О внесении изменений в часть первую Налогового кодекса Российской Федерации», которым изменена система досудебного обжалования налоговых споров, а так же введен ускоренный порядок рассмотрения споров. В целях повышения качества обслуживания налогоплательщиков, запущен Интернета–сервис «Узнать о жалобе» на сайтах управлений ФНС РФ. На сайте ФНС запущен интерактивный интернет–сервис «Решения по жалобам», предоставляющий возможность просмотра в свободном доступе наиболее значимых решений, вынесенных налоговыми органами по результатам рассмотрения ФНС жалоб налогоплательщиков. ФНС внедрен пилотный проект по расширенному информационному взаимодействию между территориальными органами Федеральной налоговой службы России и крупнейшими налогоплательщиками с целью представления налогоплательщиками информации о налоговом и бухгалтерском учете, бизнес-процессах, системах внутреннего контроля в целях предварительного согласования налоговых обязательств.

Таким образом, в результате реализации второго предложения, тенденции к досудебному порядку урегулирования налоговых споров будет снижено количество дел, доведенных до суда (см. рис. 3.2.8.).

Таблица 9

Прогноз уменьшения количество дел, решенных в судебном порядке на 2015-2017гг.

| Период | Количество дел, решенных в судебном порядке |

| 9,5 (тыс. дел) | |

| 8,5 (тыс. дел) | |

| 8 (тыс. дел) |

Как можно увидеть из таблицы 9, реализация второго предложения приведет к сокращению количества дел, решенных в судебном порядке, что позволяет оценить данное предложение как эффективное.

Рис. 3.2.8. Прогноз количества дел, решенных в судебном порядке 2015-2017гг.

На основании изложенных данных, прогнозируемое соотношение количество дел, решенных в судебном порядке, при реализации второго предложения будет неуклонно снижаться, что отражено в графике с 2013 по 2017 годы (см. рис. 3.2.9.).

Рис. 3.2.9. Прогнозируемое количество дел, решенных в судебном порядке 2013-2017гг.

3. Повышение эффективности мер урегулирования налоговой задолженности и снижение рисков образования налоговой задолженности

Соотношения объема налоговой задолженности и объема поступлений по налогам и сборам в бюджетную систему Российской Федерации в 2012 году составил 10,3 %, в 2013 году составил 10,2 %, в 2014 году 9,3 %, что свидетельствует о сохранении низкого уровня соотношения объема налоговой задолженности и объема поступлений по налогам и сборам в бюджетную систему Российской Федерации (см. рис. 3.2.10.).

Рис. 3.2.10. Соотношение объема налоговой задолженности и объема поступлений по налогам и сборам в бюджетную систему Российской Федерации 2012-2014гг.

Одной из основных задач ФНС РФ является обеспечение урегулирования налоговой задолженности и участия в процедурах банкротства.

Фактическое значение утвержденного критерия оценки качества деятельности ФНС РФ «Снижение отношения объема задолженности по налогам и сборам к объему поступлений по налогам и сборам в бюджетную систему Российской Федерации» в 2013 году составило 10,2% при плановом значении показателя 13,5% и снизилось на 0,1 процентного пункта по сравнению с 2012 годом (10,3%), а относительно 2007 года – на 8,4 процентного пункта (18,6%), что соответствует аналогичным показателям стран с развитой экономикой.

По состоянию на 01.01.2014 совокупная задолженность составила 1 155,2 млрд. рублей.

В настоящее время, задолженность в большей степени урегулируется путем проведения зачета, а не принудительного взыскания, как ранее. Сумма урегулированной задолженности путем зачета по итогам 2013 года составила 627 млрд. рублей, что составляет 52% от общей суммы урегулированной в 2013 году задолженности. Так же следует отметить рост поступлений от применения мер принудительного взыскания и снижение суммы списанной задолженности. Так за 2013 год поступления от мер принудительного взыскания возросли на 14 млрд. рублей по сравнению с 2012 годом, а сумма списанной задолженности снизилась на 47 млрд. рублей (с 254 млрд. рублей по состоянию на 01.01.2013 до 207 млрд. рублей по состоянию на 01.01.2014).

Таким образом, реализация третьего предложения позволит налоговым органам обеспечить урегулирование задолженности не путем ее списания, а путем прямого поступления в бюджетную систему денежных средств за счет применения мер принудительного взыскания и проведения зачета.

По предварительной оценке, при реализации третьего предложена тенденции к досудебному порядку урегулирования налоговых споров будет снижено количество дел, доведенных до суда.

Таблица 10

Прогноз соотношение объема налоговой задолженности и объема поступлений по налогам и сборам в бюджетную систему РФ на 2015-2017гг.

| Период | Соотношение объема налоговой задолженности и объема поступлений по налогам и сборам в бюджетную систему РФ |

| 8,4 | |

| 7,4 | |

| 6,2 |

Как можно увидеть из таблицы 10, реализация третьего предложения приведет к снижению соотношение объема налоговой задолженности и объема поступлений по налогам и сборам в бюджетную систему РФ, что позволяет оценить данное предложение как эффективное.

На основании изложенных данных, соотношение объема налоговой задолженности и объема поступлений по налогам и сборам в бюджетную систему РФ при реализации третьего предложения будет неуклонно снижаться, что отражено в графике с 2012 по 2017 годы (см. рис. 3.2.11.).

Рис. 3.2.11. Прогнозируемое соотношение объема налоговой задолженности и объема поступлений по налогам и сборам в бюджетную систему Российской Федерации 2015-2017гг.

4. Совершенствование оказываемых налогоплательщикам услуг, направленных на повышение налоговой грамотности, и создание благоприятных условий для исполнения ими обязанностей по уплате налогов.

Доля налогоплательщиков, удовлетворительно оценивающих качество работы налоговых органов в 2012 году составила 75,6 %, в 2013 году 76,6 %, в 2014 году 79,3 %, что свидетельствует о стабильно высокой доле налогоплательщиков, удовлетворительно оценивающих качество работы налоговых органов (см. рис. 3.2.12.).

Рис. 3.2.12. Прогноз доли налогоплательщиков, удовлетворительно оценивающих качество работы налоговых органов 2012-2014гг.

Важную роль в работе ФНС играет упорядочение, упрощение и ускорение налоговых процедур, а так же расширение спектра услуг, оказываемых налогоплательщикам. С повышением значимости электронных документов, заверенных электронной подписью, ФНС РФ проводится работа по внедрению электронного взаимодействия между налоговыми органами и налогоплательщиками.

В настоящее время по запросу в электронной форме заявителям предоставляются:

1. справка о состоянии расчетов по налогам, сборам, пеням, штрафам, процентам;

2. выписка операций по расчетам с бюджетом;

3. перечень налоговых деклараций (расчетов) и бухгалтерской отчетности, представленной в отчетном году;

4. акт сверки расчетов по налогам, сборам, пеням, штрафам, процентам.

Налоговая служба проводит работу с целью обеспечения прав заявителей на получение государственных и муниципальных услуг в многофункциональных центрах предоставления государственных и муниципальных услуг (далее МФЦ), так как утверждено Типовое соглашение о взаимодействии между многофункциональным центром предоставления государственных и муниципальных услуг и управлением ФНС по субъекту РФ.

В рамках данной работы предлагается разработать и внедрить единый корпоративный стиль ФНС РФ, который будет предусматривать не только единый стандартный дизайн интерьеров инспекций, но и оптимизацию «логистики» приема налогоплательщиков.

В настоящее время ФНС РФ проводит мониторинг качества обслуживания налогоплательщиков, в том числе посредством интернет – сервиса «Анкетирование» на официальном сайте Федеральной налоговой службы России www.nalog.ru.

В рамках данной работы предлагается активизировать информационно-просветительскую работу по повышению налоговой грамотности населения, подготовить материалы по темам: «Налоговые вычеты», «Досудебное урегулирование налоговых споров», «Декларируем доходы (3-НДФЛ)», «Интерактивные сервисы Федеральной налоговой службы России». Для удобства налогоплательщиков информационные материалы предполагается разместить на сайте ФНС РФ в электронном виде.

Внедрение современных технологий позволит ФНС РФ развивать онлайн услуги для налогоплательщиков и создавать комфортные условия для уплаты налогов.

В настоящее время на официальном сайте ФНС РФ реализованы 35 интерактивных сервисов.

По предварительным прогнозам, при реализации четвертого предложения, доля налогоплательщиков, удовлетворительно оценивающих качество работы налоговых органов будет расти (см. рис. 3.2.13.).

Таблица 11

Прогноз увеличения доли налогоплательщиков, удовлетворительно оценивающих качество работы налоговых органов, на 2015-2017гг.

| Период | Доля налогоплательщиков, удовлетворительно оценивающих качество работы налоговых органов, % |

| 75,9 | |

| 78,6 | |

| 82,6 |

Как можно увидеть из таблицы 11, реализация четвертого предложения приведет к увеличению доли налогоплательщиков, удовлетворительно оценивающих качество работы налоговых органов, что позволяет оценить данное предложение как эффективное.

Рис. 3.2.13. Прогноз доли налогоплательщиков, удовлетворительно оценивающих качество работы налоговых органов 2015-2017

На основании изложенных данных, при реализации четвертого предложения, прогнозируемая доля налогоплательщиков, удовлетворительно оценивающих качество работы налоговых органов будет неуклонно расти, что отражено в графике с 2012 по 2017 годы (см. рис. 3.2.14.).

Рис. 3.2.14. Прогноз доли налогоплательщиков, удовлетворительно оценивающих качество работы налоговых органов 2012-2017гг.

5. Оптимизация процедур, связанных с регистрацией юридических лиц и индивидуальных предпринимателей.

Количество пакетов электронных документов, направленных на государственную регистрацию через интернет, в 2012 году составило 33 104 ед., в 2013 году составило 102 287 ед., в 2014 году составило 190 204 ед. (см. рис. 3.2.15.).

Рис. 3.2.15. Количество пакетов электронных документов, направленных на государственную регистрацию через интернет 2012-2014гг.

Важным направлением развития услуг по государственной регистрации является переход на электронное взаимодействие с заявителями с использованием сервиса «Подача электронных документов на государственную регистрацию».

С декабря 2012 года для индивидуальных предпринимателей стало возможно направление в регистрирующий орган заявки на регистрацию, которых за 2013 год зарегистрировано – более 23,8 тысяч.

В 2013 году утверждены новые формы документов, используемых для государственной регистрации юридических лиц и индивидуальных предпринимателей и формы документов, выдаваемых после государственной регистрации.

Эффективность деятельности по государственной регистрации характеризуют показатели:

1. «Доля количества решений регистрирующих органов об отказе в государственной регистрации юридических лиц, признанных судом недействительными, в числе решений регистрирующих органов об отказе в государственной регистрации юридических лиц» (за 2013 год значение показателя составило 0,30% при плановом значении показателя за 2013 год 3,5%);

2. «Доля количества решений регистрирующих органов об отказе в государственной регистрации индивидуальных предпринимателей, признанных судом недействительными, в числе решений регистрирующих органов об отказе в государственной регистрации индивидуальных предпринимателей» (за 2013 год значение показателя составило 0,04% при плановом значении показателя за 2013 год 2,0%).

Федеральная налоговая служба России в рамках выполнения задачи по обеспечению лицензионной и разрешительной деятельности осуществлялись следующие мероприятия:

1. предоставлена 1 лицензия на осуществление деятельности по организации и проведению азартных игр в букмекерских конторах и тотализаторах, решения об отказе в выдаче лицензии не принимались;

2. рассмотрено 139 заявлений о переоформлении лицензии на осуществление деятельности по организации и проведению азартных игр в букмекерских конторах и тотализаторах, в том числе по внесению новых адресов в лицензию, и (или) об отказе по внесению новых адресов в лицензию; по 74 заявлениям приняты решения об отказе в переоформлении лицензии;

3. выдано 2 лицензии на осуществление деятельности по производству и реализации защищенной от подделок полиграфической продукции; по 1 заявлению принято решение об отказе в выдаче лицензии;

4. рассмотрено 17 заявлений о переоформлении лицензии на осуществление деятельности по производству и реализации защищенной от подделок полиграфической продукции, из них принято 17 решений о переоформлении лицензии;

5. выдано 46 разрешений на проведение всероссийских негосударственных лотерей, принято 80 решений об отказе в выдаче разрешения;

6. предоставлено право на проведение 329 всероссийских стимулирующих лотерей, принято решение о запрете проведения 113 всероссийских стимулирующих лотерей.

По предварительным прогнозам, реализация пятого предложения позволит увеличить количество пакетов электронных документов, направленных на государственную регистрацию через интернет в 2015-2017гг. (см. рис. 3.2.16.).

Таблица 12

Прогноз роста количества пакетов электронных документов, направленных на государственную регистрацию через интернет на 2015-2017гг.

| Период | Количество пакетов электронных документов, направленных на государственную регистрацию через интернет |

| 278 121 | |

| 347 304 | |

| 416 487 |

Как можно увидеть из таблицы 12, реализация пятого предложения приведет к увеличению количества пакетов электронных документов, направленных на государственную регистрацию через интернет, что позволяет оценить данное предложение как эффективное.

Рис. 3.2.16. Прогноз количества пакетов электронных документов, направленных на государственную регистрацию через интернет 2015-2017гг.

На основании изложенных данных, при реализации пятого предложения количество пакетов электронных документов, направленных на государственную регистрацию через интернет, будет неуклонно расти, что отражено в графике с 2012 по 2017 годы (см. рис. 3.2.17.).

Рис. 3.2.17. Количество пакетов электронных документов, направленных на государственную регистрацию через интернет 2012-2017гг.

6. Совершенствование мер по противодействию коррупции.

Доля налогоплательщиков, дающих высокий уровень оценки работе, проводимой Федеральной налоговой службой России по противодействию коррупции (по данным on-line анкетирования на официальном Интернет-сайте Федеральной налоговой службы России в 2013 и 2014 годах) в 2013 году составило 55 %, в 2014 году составило 83 % (см. рис. 3.2.18.).

Рис. 3.2.18. Доля налогоплательщиков, дающих высокую оценку работе, проводимой ФНС России по противодействию коррупции 2013-2014гг.

В рамках данной работы по активизации борьбы с коррупцией, предлагается на постоянной основе проводить мониторинг работы комиссий по соблюдению требований к служебному поведению и урегулированию конфликта интересов в Федеральной налоговой службе. Ежеквартально результаты мониторинга направляются в Министерство труда России.

Чаще проводить заседания комиссий по соблюдению требований к служебному поведению и урегулированию конфликта интересов в Федеральной налоговой службе.

Проходить повышение квалификации по антикоррупционной тематике.

Осуществлять профилактическую работу по эффективному и качественному исполнению гражданскими служащими своих должностных обязанностей.

Информацию о реализации мер по противодействию коррупции ежеквартально направлять в Счетную палату Российской Федерации.

По предварительной оценке, реализация шестого предложения позволит повысить долю налогоплательщиков, дающих высокий уровень оценки работе, проводимой Федеральной налоговой службы России по противодействию коррупции (см. рис. 3.2.19.).

Таблица 13

Прогнозируемое увеличение доли налогоплательщиков, положительно оценивающих работу по противодействию коррупции на 2015-2017гг.

| Период | Доля налогоплательщиков, дающих высокий уровень оценки работе, проводимой Федеральной налоговой службы России по противодействию коррупции, % |

| 85 % | |

| 87 % | |

| 92 % |

Как можно увидеть из таблицы 13, реализация шестого предложения приведет к увеличению доли налогоплательщиков, положительно оценивающих работу по противодействию коррупции, что позволяет оценить данное предложение как эффективное.

Рис. 3.2.19. Прогнозируемая доля налогоплательщиков, дающих высокий уровень оценки работе, проводимой ФНС России по противодействию коррупции 2015-2017гг.

На основании изложенных данных, при реализации шестого предложения прогнозируемая доля налогоплательщиков, дающих высокий уровень оценки работе, проводимой Федеральной налоговой службой России по противодействию коррупции, будет неуклонно расти, что отражено в графике с 2013 по 2017 годы (см. рис. 3.2.20.).

Рис. 3.2.20. Доля налогоплательщиков, дающих высокий уровень оценки работе, проводимой ФНС России по противодействию коррупции 2015-2017гг.

Таким образом, подводя итоги третьей главы, необходимо отметить, что предлагаемые мероприятия позволят значительно повысить эффективность функционирования Федеральной налоговой службы РФ, что позволяет считать их эффективными.

Заключение

Подводя итоги проделанной работы, необходимо отметить, что главную цель данного исследования можно считать достигнутой, а поставленные задачи выполненными.

Так, в ходе анализа системы ФНС было установлено, что она представляет собой комплекс, от эффективности функционирования которого зависит функционирование государства с точки зрения перераспределения благ. Федеральная налоговая служба имеет ведущее значение в развитии государства, так как ни одно государство, как политическая организация общества, не может обойтись без налоговых доходов. Так К. Маркс, анализируя капиталистические производственные отношения, отмечал: "Экономическим воплощением существования государства являются налоги".

ФНС, согласно Постановлению Правительства РФ «Об утверждении Положения о Федеральной налоговой службе», ФНС является федеральным органом исполнительной власти, осуществляющим функции по контролю и надзору за соблюдением законодательства о налогах и сборах, за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет налогов и сборов, в случаях, предусмотренных законодательством РФ, за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет иных обязательных платежей, за производством и оборотом табачной продукции, а также функции агента валютного контроля в пределах компетенции налоговых органов.

Таким образом, деятельность ФНС очень сложна и многообразна, что требует от их руководства уделять большое внимание постоянному совершенствованию, а также непрерывному поиску путей повышения эффективности деятельности.

К выявленным показателям эффективности относятся:

1. Эффективность налоговых проверок;

2. Количество дел, решенных в судебном порядке;

3. Соотношение объема налоговой задолженности и объема поступлений по налогам и сборам в бюджетную систему РФ;

4. Доля налогоплательщиков, удовлетворительно оценивающих качество работы налоговых органов;

5. Количество пакетов электронных документов, направленных на государственную регистрацию через интернет;

6. Доля налогоплательщиков, дающих высокий уровень оценки работе, проводимой ФНС России по противодействию коррупции.

В ходе проведенного анализа деятельности ФНС были выявлены основные проблемы, заключающиеся в недостаточной эффективности и не достаточно быстром повышении показателей эффективности.

В результате чего был разработан ряд предложений, способных решить данные проблемы. Основными направлениями совершенствования деятельности ФНС согласно разработанных критериев:

1. Осуществление налогового контроля на основе критериев риска: развитие инструментов риск-анализа и дистанционного автоматизированного контроля;

2. Качественное и быстрое решение споров с бизнесом, снижение нагрузки на суды: развитие досудебных (внесудебных) способов урегулирования налоговых споров;

3. Создание комфортных условий для уплаты налогов: внедрение единого стандарта обслуживания налогоплательщиков. Развитие интернет-сервисов;

4. Проведение работы по повышению налоговой грамотности: размещение разъяснений на Интернет-сайте Федеральной налоговой службы России и материалов в средствах массовой информации;

5. Оптимизация процедур, связанных с регистрацией юридических лиц и индивидуальных предпринимателей: упрощение процедур, связанных с регистрацией юридических лиц и ИП, сокращение их количества и сроков их прохождения. Оn-line регистрация.

6. Расширение сервисов для возможности получения налогоплательщиком информации и услуг через интернет: на Интернет-сайте Федеральной налоговой службы России размещено 39 электронных сервисов.

Предлагаемые мероприятия позволят значительно повысить эффективность функционирования Федеральной налоговой службы РФ, что позволяет считать их эффективными.

|

из

5.00

|

Обсуждение в статье: Оценка эффективности предлагаемых мероприятий |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы