|

Главная |

АНАЛИЗ СОСТОЯНИЯ РЫНКА СТРАХОВАНИЯ

|

из

5.00

|

Краткая характеристика страхового рынка Республики Беларусь

Рынок страхования в Беларуси характеризовался наиболее развитой инфраструктурой и относительно благоприятной правовой базой на постсоветском пространстве в 90-х годах, что позволило Беларуси занимать лидирующие позиции среди стран СНГ. Беларусь стала первым государством, которое еще в 1996 г. ввело отнесение на издержки премии по страхованию жизни за счет нанимателя. Разделение страхования на страхование жизни и страхование иное, чем страхование жизни, формально существовавшее еще с 1994 г., было законодательно прописано уже в 1998 г. В то же время подобное законодательство еще до сегодняшнего дня не принято во многих странах СНГ. Однако в конце 90-х годов ситуация на рынке страхования Беларуси изменилась, что было вызвано особенно пристальным вниманием государства к данной сфере. Обязательные виды страхования стали приоритетными направлениями государственной политики, а Белгосстрах был признан системообразующей страховой компанией. В рамках новой государственной экономической политики Беларусь стала одной из первых стран СНГ, введших в свою практику страхование гражданской ответственности владельцев транспортных средств (ОСГО) в 1999 г.

Дальнейший рост рынка страхования продолжался главным образом за счет введения дополнительных обязательных видов страхования. Вследствие этого возросли страховые премии.

Несмотря на постоянное развитие на протяжении последних лет, в соответствии с западными стандартами страховой рынок до сих пор остается относительно небольшим и с ограниченным количеством страховых услуг. Уровень распространения страховых услуг среди домохозяйств и предприятий до сих пор низкий, что подтверждается с помощью двух показателей: плотность страхования и уровень проникновения страхования. Плотность страхования рассчитывается как отношение собранных страховых премий к численности населения за период. Уровень распространения представляет собой отношение собранных премий к валовому внутреннему продукту (ВВП).

Следует отметить, что низкий уровень распространения страховых услуг присущ всем странам с переходной экономикой, однако в Беларуси он ниже, чем в Украине и России. Показатель плотности страхования также небольшой. Все это свидетельствует о недостаточном уровне страхования на рынке.

Структура страхового рынка Республики Беларусь

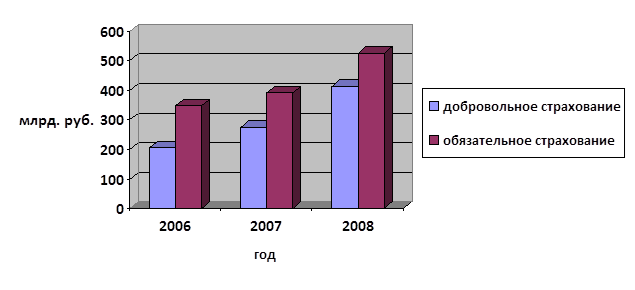

Анализируя структуру страхового рынка Республики Беларусь за 2008 год, следует отметить, что за данный период действующими страховыми организациями республики получено страховых взносов по прямому страхованию и сострахованиюна сумму 939,7 млрд. рублей. Прирост поступлений за 2008 год по сравнению с 2007 годом в действующих ценах составил 273,6 млрд. рублей, или 41,1 %.

По добровольным видам страхования получено страховых взносов на сумму 413,8 млрд. рублей. Удельный вес добровольных видов страхования в общей сумме полученных страховых взносов составил 44,0 % (за 2007 год – 41,3 %). В структуре поступления страховых взносов по добровольным видам страхования на долю каждого вида страхования приходится: личное страхование – 21,5 % от суммы взносов по добровольным видам страхования, имущественное страхование – 70,9 %, страхование ответственности – 7,6 %.

По обязательным видам страхования получено страховых взносов 525,9 млрд. рублей. Удельный вес обязательных видов страхования в общей сумме поступлений составляет 56,0 % (за 2007 год – 58,7 %), из них личное страхование – 40,9 % от суммы собранных страховых взносов по обязательным видам страхования, имущественное – 16,6 %, страхование ответственности – 42,5 %. Более подробно на рисунке 2.1.

Примечание – Источник: собственная разработка на основе [12]

Рисунок 2.1 – Структура поступления страховых взносов за 2006-2008 гг.

Выплаты страхового возмещения и страхового обеспечения в целом по республике за 2008 год составили 460,7 млрд. рублей (рисунок 2.2). В структуре страховых выплат на долю добровольных видов страхования приходится 41,7 %, обязательных видов страхования – 58,3 %.

Уровень страховых выплат в сумме собранных страховых взносов за 2008 год составил 49,0 %.

Общая сумма страховых резервов, сформированных страховыми организациями республики, по состоянию на 01.01.2009 составила 646,5 млрд. рублей. Страховые резервы по видам страхования иным, чем страхование жизни, составляют 504,2 млрд. рублей, а по видам страхования, относящимся к страхованию жизни, – 142,3 млрд. рублей.

Примечание – Источник: собственная разработка на основе [12]

Примечание – Источник: собственная разработка на основе [12]

Рисунок 2.2 – Структура поступления страховых взносов за 2006-2008 гг.

Сумма полученного дохода от размещения средств страховых резервов за 2008 год составила 52,1 млрд. рублей.

По состоянию на 01.01.2009 собственный капитал страховых организаций республики составил 1 382,9 млрд. рублей и увеличился по сравнению с 2007 годом в действующих ценах на 1079,9 млрд. рублей, или в 4,6 раза. Уставный фонд составляет 1 221,8 млрд. рублей, или 88,4 % от величины собственного капитала.

Среднесписочная численность работников страховых организаций республики за анализируемый период составила 12 294 человека, в том числе штатных – 8 001. [12]

По личному страхованию же наблюдается следующая ситуация.

За 2008 год действующими страховыми организациями республики получено страховых взносов по личному страхованию на сумму 304334071,3 тыс. рублей. Прирост поступлений за 2008 год по сравнению с предыдущим годом составил 132,4 %.

По добровольным видам страхования собрано страховых взносов в размере 89 087 203,1 тыс. рублей. Более подробна информация отображена на рисунке 2.3. Удельный вес добровольных видов страхования в общей сумме поступлений составляет 29,3 %. Из них страхование жизни – 6,46 %; страхование дополнительной пенсии – 47,3 %; страхование медицинских расходов – 7,3 %.

По обязательным видам страхования собрано страховых взносов 215 246 868,2 тыс. рублей. Удельный вес обязательных видов страхования в общей сумме поступлений составляет 70,7 %. Из них медицинское страхование иностранных граждан и лиц без гражданства, временно пребывающих или временно проживающих в Республике Беларусь – 1,8 %; страхование от несчастных случаев и профессиональных заболеваний – 97,7 %.

Примечание – Источник: собственная разработка на основе [12]

Примечание – Источник: собственная разработка на основе [12]

Рисунок 2.3 – Структура поступления страховых взносов за 2006-2008 гг.

Выплаты страхового возмещения и страхового обеспечения в целом по республике составили 161831715,2 тыс. рублей (рисунок 2.4). Уровень страховых выплат в общей сумме собранных страховых взносов за 2008 год составил 35,1 %.

По добровольным видам страхования собрано выплат страхового возмещения и страхового обеспечения на сумму 18 709 537,4 тыс. рублей. Удельный вес добровольных видов страхования в общей сумме поступлений составляет 11,6 %

Примечание – Источник: собственная разработка на основе [12]

Примечание – Источник: собственная разработка на основе [12]

Рисунок 2.4– Структура поступления страховых выплат за 2006-2008 гг.

По обязательным видам страхования собрано выплат страхового возмещения и страхового обеспечения на сумму 143 122 177,8 тыс. рублей. Удельный вес добровольных видов страхования в общей сумме поступлений составляет 88,4 %.

Анализируя данные, можно сделать следующий вывод: не смотря на мировой финансовый кризис, деятельность страховых организаций имеет тенденцию к успешному развитию и расширению. Основные показатели организациям удается увеличивать с каждым годом. Основной прирост объемов страховых взносов обусловлен увеличением поступлений по обязательным видам страхования. Опережающая динамика сбора премий по обязательным видам страхования по сравнению с добровольными видами во многом обусловлена тем, что с 1 января 2004 г. введено обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний, на долю которого приходится более четверти всех страховых взносов.

Недостаточное развитие добровольного страхования, особенно по видам страхования, относящимся к страхованию жизни, – главная проблема развития страхового рынка в республике. Именно страхование жизни является источником долгосрочных инвестиций в экономику страны, так как договор страхования не может быть заключен на срок меньше, чем три года. Анализ развития видов страхования, относящихся к страхованию жизни, показывает, что страховые организации ориентированы главным образом на заключение договоров с организациями, а не на непосредственную работу с гражданами. Это связано с недостаточно высоким уровнем доходов, низким уровнем развития страховой культуры населения, отдельных страховых посредников и менеджмента большинства страховщиков, отсутствием достаточных экономических и налоговых стимулов для населения.

Таким образом, анализ развития страхования свидетельствует о необходимости дальнейшего развития этой сферы услуг в нашей стране.

ГЛАВА 3

|

из

5.00

|

Обсуждение в статье: АНАЛИЗ СОСТОЯНИЯ РЫНКА СТРАХОВАНИЯ |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы