|

Главная |

Оценка финансовых результатов и эффективности деятельности предприятия

|

из

5.00

|

Первым шагом в определении финансового состояния и эффективности деятельности хозяйства является изучение структуры и динамики статей актива и пассива баланса (прил. 2). Они отражают размещение и использование имущества хозяйства, а также источников формирования этого имущества.

Для этого необходимо построить сравнительный аналитический баланс путем группировки статей баланса в группы. Статьи актива группируются по признаку ликвидности, а статьи пассива – по срочности обязательств (таблицы 8, 9).

Таблица 8 – Аналитическая группировка и оценка статей актива баланса учебно-опытного хозяйства «Пригородное» за 2005–2007 гг.

| Актив баланса | № строки баланса | 2005 г. | 2006 г. | 2007 г. | Абсолютное отклонение (±), тыс. руб. | Темпы роста, % | |||

| тыс. руб. | % к итогу | тыс. руб. | % к итогу | тыс. руб. | % к итогу | ||||

| 1. Имущество, всего | 300 | 91466 | 100,0 | 94585 | 100,0 | 99748 | 100,0 | 8282 | 109,1 |

| 1.1. Внеоборотные активы | 190 | 59120 | 64,6 | 60676 | 64,1 | 62751 | 62,9 | 3631 | 106,1 |

| 1.2. Оборотные активы | 290 | 32346 | 35,4 | 33909 | 35,9 | 36997 | 37,1 | 4651 | 114,4 |

| 1.2.1. Запасы | 210+220 | 31439 | 34,4 | 33134 | 35,0 | 36395 | 36,5 | 4956 | 115,8 |

| 1.2.2. Дебиторская задолженность | 230+240 | 898 | 1,0 | 771 | 0,8 | 546 | 0,5 | -352 | 60,8 |

| 1.2.3. Денежные средства | 250+260 | 9 | 0,0 | 4 | 0,0 | 56 | 0,1 | 47 | 622,2 |

| 1.2.4. Прочие активы | 270 | - | - | - | - | - | - | - | - |

Таблица 9 – Аналитическая группировка и оценка статей пассива баланса учебно-опытного хозяйства «Пригородное» за 2005–2007 гг.

| Пассив баланса | № строки баланса | 2005 г. | 2006 г. | 2007 г. | Абсолютное отклонение (±), тыс. руб. | Темпы роста, % | |||

| тыс. руб. | % к итогу | тыс. руб. | % к итогу | тыс. руб. | % к итогу | ||||

| 1. Источники имущества, всего | 700 | 91466 | 100,0 | 94585 | 100,0 | 99748 | 100,0 | 8282 | 109,1 |

| 1.1. Собственный капитал | 490+640+650 | 62144 | 67,9 | 62428 | 66,0 | 65049 | 65,2 | 2905 | 104,7 |

| 1.2. Привлеченный капитал | 590+610+620+ +630+660 | 29322 | 32,1 | 32157 | 34,0 | 34699 | 34,8 | 5377 | 118,3 |

| 1.2.1. Долгосрочные обязательства | 590 | 10213 | 11,2 | 11230 | 11,9 | 11169 | 11,2 | 956 | 109,4 |

| 1.2.2. Краткосрочные кредиты и займы | 610+630+660 | 1980 | 2,2 | 1700 | 1,8 | - | - | -1980 | х |

| 1.2.3. Кредиторская задолженность | 620 | 17129 | 18,7 | 19227 | 20,3 | 23530 | 23,6 | 6401 | 137,4 |

Из аналитического баланса можно сделать вывод о росте всех статей, за исключением дебиторской задолженности и долгосрочных обязательств. Наиболее возросла к концу года статья денежных средств. Но это лишь в относительном выражении, в абсолютном произошло небольшое увеличение (на 47 тыс. руб.).

На 37,4% возросла кредиторская задолженность за счет накопления долгов по налогам и сборам, перед государственными внебюджетными фондами и перед поставщиками и подрядчиками. Валюта баланса возросла на 9,1%.

В составе имущества предприятия большую часть (63%) занимают внеоборотные активы, а на долю оборотных активов приходится 37%. Доля внеоборотных активов постепенно снижается (за 2 года снижение составило 1,7%). В структуре источников имущества доля собственного капитала составляет 65%, а привлеченного – 35%.

Собственные источники в размере 65% должны быть направлены на формирование внеоборотных средств, а оставшаяся часть – на приобретение запасов. В учхозе «Пригородное» на формирование внеоборотных активов направлено около 79% собственного капитала:

ВА = ДО + СК

60676 = 11230 + СК

СК = 49446

49446 / 62428 * 100% = 79,2%

Это может привести к сокращению оборачиваемости активов, что повлияет на общее финансовое состояние предприятия.

Отрицательным моментом является несбалансированность дебиторской и кредиторской задолженности.

Также важным показателем финансового состояния предприятия является наличие собственных оборотных средств:

СОС = стр. 490 – 190

На рассматриваемом предприятии этот показатель в 2005–2007 годах -6227 тыс. руб., -7308 тыс. руб. и -6327 тыс. руб. соответственно, что также является отрицательным моментом в оценке финансового состояния.

Для оценки эффективности деятельности хозяйства используется абсолютный показатель – сумма прибыли и относительный показатель – уровень рентабельности.

От продажи продукции, работ и услуг в 2007 году хозяйство получило убыток в размере 165 тыс. руб. Сумма чистой прибыли равна 3056 тыс. руб. за счет получения различного рода субсидий по государственным программам поддержки сельскохозяйственных производителей.

Рассмотрим показатели рентабельности, сложившиеся в хозяйстве (таблица 10).

Таблица 10 – Показатели рентабельности деятельности учебно-опытного хозяйства «Пригородное» за 2005–2007 гг.

| Показатель | Формула расчета | 2005 г. | 2006 г. | 2007 г. |

| 1. Рентабельность активов |

| 0,001 | 0,005 | 0,031 |

| 2. Рентабельность внеоборотных активов |

| 0,002 | 0,008 | 0,049 |

| 3. Рентабельность оборотных активов |

| 0,004 | 0,014 | 0,083 |

| 4. Рентабельность собственного капитала |

| 0,002 | 0,008 | 0,047 |

| 5. Рентабельность функционирующего капитала |

| 0,002 | 0,007 | 0,045 |

| 6. Рентабельность продаж |

| -0,031 | -0,059 | -0,003 |

| 7. Рентабельность затрат (производства) |

| -0,030 | -0,056 | -0,003 |

Все показатели рентабельности в 2007 году по сравнению с предыдущими годами значительно улучшились, но их величина остается недостаточно высокой.

Так, можно отметить, что на 1 руб. продукции были получено 0,3 коп. убытка. Это очень низкий уровень показателя, но наблюдается положительная тенденция к его увеличению. Использование активов предприятия является рентабельным. Так, на 1 руб. стоимости активов хозяйства приходится 3,1 коп. прибыли. По внеоборотным активам этот показатель равен 4,9 коп., по оборотным активам 8,3 коп.

Рентабельность собственного капитала можно определить с помощью формулы Дюпона:

РСК = РА + ФЛ = РП + ОА + ФЛ

РСК = РП +  +

+

РСК = 0,062 + 0,502 + 0,524 = 1,088

Данная формула также показывает невысокую рентабельность предприятия.

Используемое в формуле отношение величины привлеченного и собственного капитала – финансовый леверидж. Он показывает, что на 1 руб. собственного капитала предприятием привлекается 52,4 коп. заемного капитала.

Для определения порога рентабельности производства продукции при сложившемся на предприятии соотношении постоянных и переменных расходов используется анализ безубыточности или «затраты – объем – прибыль» (Cost – Volume – Profit; CVP-анализ).

CVP-анализ позволяет определить:

ü безубыточный объем продаж (точку безубыточности, порог рентабельности), при котором выручка от реализации продукции равна совокупным затратам, т.е. предприятие не получает ни прибыли, ни убытка;

ü запас финансовой прочности – размер возможного снижения объема реализации продукции, который позволит осуществлять прибыльную деятельность;

ü необходимый объем реализации продукции для получения заданной величины прибыли и др.

Анализ безубыточности основан на методе маржинального дохода.

Маржинальный доход – это доход, который получает предприятие от производства и реализации одного изделия. Он может быть найден двумя способами:

МД = Выручка – Переменные затраты

МД = Прибыль + Постоянные затраты

Когда предприятие получает маржинальный доход, достаточный для покрытия постоянных издержек, достигается точка безубыточности:

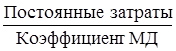

х =

Коэффициент маржинального дохода – это отношение величины маржинального дохода к объему реализации продукции (для определения критического объема продаж в натуральном выражении) или к выручке от реализации (для определения критической величины выручки).

Для этого все затраты на производство делятся на себестоимость проданных товаров (переменные затраты) и управленческие расходы (постоянные затраты).

При этом постоянные затраты включают в себя заработную плату административного аппарата, отчисления на социальные нужды и амортизацию.

Расчет точки безубыточности и запаса финансовой прочности произведен в таблице 11.

Таблица 11 – Расчет точки безубыточности и запаса финансово-экономической устойчивости учебно-опытного хозяйства «Пригородное» за 2005–2007 гг., тыс. руб.

| № п/п | Показатели | Порядок расчета (строки формы №2) | 2005 г | 2006 г. | 2007 г. |

| 1 | Выручка от реализации | 010 | 42489 | 45376 | 48812 |

| 2 | Себестоимость проданных товаров (переменные затраты) | 020 | 37481 | 41145 | 42017 |

| 3 | Валовая прибыль (маржинальный доход) | п.1-п.2 | 5008 | 4231 | 6795 |

| 4 | Управленческие расходы (постоянные затраты) | 040 | 6308 | 6926 | 6960 |

| 5 | Прибыль от продаж | п.3-п.4 | -1300 | -2695 | -165 |

| 6 | Прочие доходы | 060+080+090 | - | 4344 | 3976 |

| 7 | Прочие расходы | 070+100 | 464 | 1174 | 590 |

| 8 | Прибыль до налогообложения | 140 | 129 | 475 | 3221 |

| 9 | Платежи из прибыли | 150+151 | - | - | 165 |

| 10 | Прибыль от обычной деятельности (чистая прибыль) | 190 | 129 | 475 | 3056 |

| 11 | Всего доходы | п.1+п.6 | 42489 | 49720 | 52788 |

| 12 | Всего постоянные затраты | п.4+п.7 | 6772 | 8100 | 7550 |

| 13 | Маржинальный совокупный доход с учетом всех доходов и расходов | п.11-п.2 | 5008 | 8575 | 10771 |

| 14 | Удельный вес маржинального совокупного дохода в доходах | п.13/п.11 | 0,118 | 0,172 | 0,204 |

| 15 | Точка безубыточности (порог рентабельности) | п.12/п.14 | 57390 | 47093 | 37010 |

| 16 | Запас финансово-экономической устойчивости: тыс. руб. % | п.11-п.15 (п.11-п.15)/п.11*100 | -14901 -35,07 | 2627 5,28 | 15778 29,89 |

Расчет показал, что предприятие работает рентабельно, начиная с 2006 года. Точка безубыточности на конец 2007 года составила 37010 тыс. руб. Т.е. при таком уровне выручки у предприятия не будет ни прибыли, ни убытков. Превысив этот уровень, предприятие будет получать прибыль. При этом запас финансово-экономической устойчивости равен 15778 тыс. руб. или почти 30%. Эти показатели намного превышают данные за прошлые годы, что свидетельствует о благоприятных сдвигах в работе предприятия.

|

из

5.00

|

Обсуждение в статье: Оценка финансовых результатов и эффективности деятельности предприятия |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы