|

Главная |

Оценка финансовой устойчивости и ликвидности предприятия

|

из

5.00

|

При анализе финансового состояния хозяйства необходимо исследовать показатели его финансовой устойчивости.

Финансовая устойчивость определяется в соответствии со структурой баланса по соотношению запасов и затрат и источников их формирования, т.е. по степени платежеспособности хозяйства (достаточности имеющихся у предприятия средств для покрытия возникающих обязательств).

Для расчета показателей финансовой устойчивости используются данные баланса (таблица 12).

Таблица 12 – Исходные данные для оценки финансового состояния учебно-опытного хозяйства «Пригородное» за 2005–2007 гг., тыс. руб.

| Условные обозначения | № строки баланса | 2005 г. | 2006 г. | 2007 г. | Изменения, +(–) | |

| Актив 1. Внеоборотные активы 2. Текущие активы Денежные средства Расчеты с дебиторами Запасы Прочие активы Баланс | ВА ТА ДС ДЗ ЗЗ ПА Б | 190 290 250+260 230+240 210+220 270 300 | 59120 32346 9 898 31439 - 91466 | 60676 33909 4 771 33134 - 94585 | 62751 36997 56 546 36395 - 99748 | 3631 4651 47 -352 4956 - 8282 |

| Пассив 1. Собственный капитал 2. Привлеченный капитал Текущие обязательства Долгосрочные обязат-ва Баланс | СК ПК ТО ДО Б | 490+640+650 ТО+ДО 690–640–650 590 700 | 62144 29322 19109 10213 91466 | 62428 32157 20927 11230 94585 | 65049 34699 23530 11169 99748 | 2905 5377 4421 956 8282 |

Таблица 13 – Расчет показателей финансовой устойчивости учебно-опытного хозяйства «Пригородное» за 2005–2007 гг.

| Коэффициенты | Формула расчета | 2005 г. | 2006 г. | 2007 г. | Изменения, +(–) |

| 1. Соотношение привлеченного и собственного капитала (финансового левериджа), % |

| 0,472 | 0,515 | 0,533 | 0,061 |

| 2. Концентрация собственного капитала (автономии), % |

| 0,679 | 0,660 | 0,652 | -0,027 |

| 3. Финансовой зависимости |

| 1,472 | 1,515 | 1,533 | 0,061 |

| 4. Маневренности собственного капитала |

| 0,213 | 0,208 | 0,207 | -0,006 |

| 5. Структура долгосрочных вложений |

| 0,173 | 0,185 | 0,178 | 0,005 |

| 6. Долгосрочного привлечения заемных средств |

| 0,141 | 0,152 | 0,147 | 0,006 |

| 7. Структура привлеченного капитала |

| 0,348 | 0,349 | 0,322 | -0,026 |

| 8. Концентрация привлеченного капитала (заемных средств), % |

| 0,321 | 0,340 | 0,348 | 0,027 |

| 9. Обеспеченности собственными средствами |

| 0,093 | 0,052 | 0,062 | -0,031 |

| 10. Устойчивого финансирования |

| 0,791 | 0,779 | 0,764 | -0,027 |

| 11. Индекс постоянного актива |

| 0,951 | 0,972 | 0,965 | 0,014 |

| 12. Реальной стоимости имущества |

| 0,941 | 0,942 | 0,944 | 0,003 |

Рассчитанные показатели финансовой устойчивости позволяют сделать следующие выводы.

Доля собственного капитала в структуре баланса на конец 2007 года составляет 65,2%, а доля заемного капитала 34,8%. Это благоприятное соотношение, т.к. нормативное значение коэффициента концентрации собственного капитала – 60%. Но можно отметить, что значение данного показателя снизилось по сравнению с прошлыми годами.

Коэффициент финансовой зависимости, равный 1,53, показывает, что для финансирования деятельности предприятие привлекает заемные средства.

Соотношение собственного и привлеченного капитала таково, что на 1 руб. собственного капитала приходится 53,3 коп. привлеченного капитала, что так же свидетельствует о приемлемой структуре капитала предприятия.

В структуре привлеченного капитала 32,2% занимают долгосрочные обязательства. За счет них финансируется 17,8% основных средств.

У предприятия в конце года имеются чистые активы в размере 13467 тыс. руб. – разность между текущими активами и обязательствами – для поддержания уровня собственного оборотного капитала и его пополнения в случае необходимости за счет собственных источников. Но уровень показателя недостаточно высок для обеспечения хорошей маневренности капитала (20,7% при нормативном значении 50%).

Обеспеченность собственными средствами у предприятия очень низкая (6,2% при нормативном значении ≥10%), что свидетельствует о невозможности проведения предприятием независимой финансовой политики.

Коэффициент устойчивого финансирования показывает, что за счет функционирующего капитала (собственного капитала и долгосрочных обязательств) финансируется 76,4% имущества предприятия, т.е. его деятельность достаточно независима от краткосрочных обязательств.

При этом практически полностью собственный капитал уходит на покрытие внеоборотных активов – немобильной части имущества.

Ликвидность активов означает их возможность обращаться в денежную форму для погашения обязательств.

Оценка ликвидности хозяйства производится на основе данных бухгалтерского баланса. При этом сопоставляются средства (актив баланса), сгруппированные по степени их ликвидности в порядке ее убывания, и обязательства (пассив баланса), сгруппированные по срокам погашения в порядке их возрастания.

Активы разделяются по группам ликвидности:

А1 – наиболее ликвидные активы – денежные средства и краткосрочные финансовые вложения

А2 – быстро реализуемые активы – дебиторская задолженность (платежи в течение 12 месяцев)

А3 – медленно реализуемые активы – запасы, НДС, дебиторская задолженность (платежи более чем через 12 месяцев), прочие оборотные активы

А4 – трудно реализуемые активы – здания, оборудование, земля и прочие внеоборотные активы.

По срочности погашения выделяют пассивы:

П1 – наиболее срочные обязательства – кредиторская задолженность и задолженность перед учредителями по выплате доходов

П2 – краткосрочные пассивы – займы, кредиты и прочие краткосрочные обязательства

П3 – долгосрочные пассивы

П4 – постоянные пассивы – собственный капитал

Таблица 14 – Оценка ликвидности баланса учебно-опытного хозяйства «Пригородное» за 2005–2007 гг., тыс. руб.

| Актив | 2005 г. | 2006 г. | 2007 г. | Пассив | 2005 г. | 2006 г. | 2007 г. | Платежный излишек (+), недостаток (–) | ||

| 2005 г. | 2006 г. | 2007 г. | ||||||||

| А1 | 9 | 4 | 56 | П1 | 17129 | 19227 | 23530 | -17120 | -19223 | -23474 |

| А2 | 898 | 771 | 546 | П2 | 1980 | 1700 | - | -1082 | -929 | 546 |

| А3 | 31439 | 33134 | 36395 | П3 | 10213 | 11230 | 11169 | 21226 | 21904 | 25226 |

| А4 | 59120 | 60676 | 62751 | П4 | 62144 | 62428 | 65049 | -3024 | -1752 | -2298 |

В ликвидном балансе должны соблюдаться неравенства:

А1≥П1, А2≥П2, А3≥П3, А4≤П4.

Таким образом, можно сказать, что баланс учхоза «Пригородное» обладает промежуточной ликвидностью, т.к. соблюдается только 2 условия из четырех.

Данные таблицы 14 показывают, что текущие платежи намного превышают текущие поступления средств. В связи с этим у хозяйства нет возможности срочно рассчитаться по своим обязательствам. Погашение обязательств в будущем обеспечено активами, о чем свидетельствуют последние 2 неравенства.

Также используется ряд коэффициентов, характеризующих ликвидность активов (таблица 15).

Таблица 15 – Расчет показателей ликвидности учебно-опытного хозяйства «Пригородное» за 2005–2007 гг.

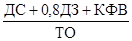

| Показатели | Формула расчета | 2005 г. | 2006 г. | 2007 г. | Изменения, +(–) |

| 1. Коэффициент текущей (общей) ликвидности |

| 1,69 | 1,62 | 1,57 | -0,12 |

| 2. Коэффициент быстрой (оперативной) ликвидности |

| 0,04 | 0,03 | 0,02 | -0,02 |

| 3. Коэффициент срочной (абсолютной) ликвидности |

| 0,0005 | 0,0002 | 0,0024 | 0,0019 |

Показатели ликвидности также указывают на то, что активов предприятия недостаточно для покрытия обязательств. Это проявляется во всех периодах погашения обязательств предприятия, особенно в расчете на определенную дату (срочная ликвидность).

Очень малая часть обязательств (2–4%) может быть погашена за счет денежных средств и дебиторской задолженности. Даже коэффициент, отражающий общую обеспеченность предприятия оборотными средствами для ведения хозяйственной деятельности, ниже нормы. Это свидетельствует о низкой платежеспособности предприятия и наводит на мысль о потенциальном его банкротстве.

|

из

5.00

|

Обсуждение в статье: Оценка финансовой устойчивости и ликвидности предприятия |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы