|

Главная |

Цели индустрии прямого инвестирования в акционерный капитал

|

из

5.00

|

* Не вызывает сомнений, что интересы всех участников венчурного процесса объединены вокруг понятия прироста капитала и внутренней нормы доходности. Единственное исключение - это случай, когда компания либо акционеры продают все 100% своего бизнеса, ставя при этом перед собой более простые или более сложные цели и задачи, чем описанные выше

2. Теоретические основы венчурного инвестировании

2.1. Понятие венчурного капитала

Сам термин "венчурный" происходит от английского "venture", т.е. "рискованное предприятие или начинание". Понятие капитал можно определить как главное имущество, стоимость, приносящая прибавочную стоимость. То есть, капитал - это стоимость в виде денег и товаров, которая используется для получения ее дополнительного прироста или прибыли. Как видно из приведенных определений в современной трактовке понятие капитала связано, прежде всего, со способностью приносить экономические выгоды. Поэтому такой вид капитала как венчурный, на мой взгляд, можно охарактеризовать как некий экономический инструмент, используемый для финансирования ввода в действие компании, ее развития, захвата или выкупа инвестором при реструктуризации собственности. Наиболее распространенное определение венчурного инвестирования — финансирование частным предпринимательским капиталом проекта, успешная реализация которого не гарантирована.

Венчурный капитал – это рисковый капитал, вкладываемый с целью получения быстрой прибыли. В условиях современной рыночной экономики владельцы проектов, предприниматели и руководители молодых компаний заинтересованы в подобном быстром и мощном притоке сторонних средств. В случае опоздания даже самые крупные вложения могут стать бесполезными, ибо аналогичная идея может появиться у конкурентов. Инвестор также не может ждать. Если идея не будет профинансирована в срок, она уплывет от инвестора точно так же, как из рук ее создателей. Но классический капитализм подразумевал постепенное накопление. Основная причина, по которой классическая схема не срабатывает в современной экономике, — это время. В целом современная технологическая революция, одним из элементов которой является развитие сетевого бизнеса, — заключается в том, что сильные брэнды формируются за считанные месяцы, а не в течение десятков лет. Фактически только деньги венчурных инвесторов позволяют профинансировать зарождающийся проект в краткосрочный период. По моему мнению, именно высокая скорость оборота капитала — главная причина формирования рынка инвестиций, предназначенных для стартового бизнеса и деловых проектов. В Приложении 1 схематично представлена общая структура рынка венчурного капала.

Как правило, венчурное инвестирование осуществляется в малый и средний бизнес, а также в предприятия, чьи акции не обращаются на фондовом рынке. Вследствие большого риска, сопряженного с венчурными инвестициями, их неликвидности и отдаленного срока "выхода", а также по причине значительного размера минимального вложения фонды венчурного капитала недоступны для мелких и средних инвесторов. Следует заметить, что венчурные инвестиции предоставляются без какого-либо залога или гарантий.

Процесс формирования венчурного фонда носит название «сбор средств». Для принятия инвесторами решения об инвестиции в какой-либо венчурный фонд они хотели бы получить ответ на следующий вопрос: почему имеет смысл вкладывать деньги именно в данный фонд? (Предполагается, что эти люди не испытывают недостатка в предложениях подобного рода.) Чтобы обеспечить их подробной информацией, учредители фондов на начальном этапе выпускают меморандум, где подробно описаны цели и задачи фонда, специфические условия его организации и предпочтения. В качестве примера в Приложении 2 приведены выдержки из меморандума Российского Технологического Фонда, выпущенного в период сбора средств.

Обычно вложение капитала осуществляется путем приобретения части акций предприятия – клиента или предоставлением ему ссуд (в том числе с правом конверсии этих ссуд в акции). То есть, венчурный инвестор не стремится приобретать контрольный пакет акций компании, получающей финансовые вложения. В этом его коренное отличие от "стратегического" инвестора, целью которого является установление полного контроля над предприятием.

Не приобретая контрольный пакет акций, венчурный инвестор надеется на то, что менеджеры компании (а они в мелком и среднем бизнесе, как правило, являются собственниками) будут использовать получаемые денежные средства в качестве финансового рычага для более быстрого роста и развития своего бизнеса.

Далее, собрав целевую сумму, фирма венчурного капитала закрывает подписку на фонд, переходя к его инвестированию. В целях минимизации риска венчурные капиталисты, как правило, распределяют свои средства между несколькими проектами, и в то же время несколько инвесторов могут поддерживать один проект. Для этого же при венчурном финансировании применяется поэтапное выделение ресурсов в виде небольших порций (траншей) или, как принято говорить среди венчурных бизнесменов, через "капельницу, когда каждая последующая стадия развития предприятия финансируется в зависимости от успеха предыдущей.

И, наконец, владельцы венчурного капитала, направляя инвестиции туда, куда банки (по уставу или из осторожности) вкладывать средства не решаются, не просто получают обычные или привилегированные акции, но и оговаривают условие (в случае покупки привилегированных акций), согласно которому инвестор имеет право в критический момент обменять их на простые, чтобы таким путем приобрести контроль над "захромавшей" компанией и попытаться за счет изменения стратегии развития спасти ее от банкротства.

Так как для прибыльной реализации инвестиций, вложенных в венчурные предприятия, необходим выход новой высокотехнологичной компании на фондовый рынок для продажи акций, владелец вложенных в компанию средств интересуется не дивидендами, как уже было отмечено, а приростом самого капитала. Обычно венчурные капиталисты, вкладывая средства в венчурные предприятия, хотят увеличить свой капитал не менее чем в 5- 10 раз за 7 лет. При этом так как венчурное предприятие впервые может выйти на фондовый рынок в лучшем случае через 3-5 лет после инвестирования, венчурный капиталист не рассчитывает на получение прибыли ранее этого срока. Из-за повышенного риска венчурный капитал предоставляется под более высокий процент, чем кредит, как правило, из расчета 25-35% годовых (точная ставка устанавливается при детализации инвестиций).

И так, венчурный капиталист сотрудничает с проинвестированной компанией до тех пор, пока она не просто встала на ноги, но и стала привлекательной для потенциальных покупателей. С этого момента вчерашний владелец вложенных средств, а теперь ставший владельцем пакета, пользующихся спросом, акций, считает свои функции исчерпанными и выходит из инвестиции, освобождая "замороженные" на несколько лет капиталы и получая долгожданную прибыль.

Для этого у венчурного капиталиста существуют два принципиально возможных варианта: либо продажа акций на фондовом рынке, которой предшествует первичное размещение акций по открытой подписке; либо прямая продажа компании или ее части тому покупателю, который готов ее приобрести по цене, обеспечивающей инвестору запланированный им объем прибыли. После чего венчурный капиталист навсегда или на время расстается с компанией.

Так как венчурные инвестиции высокорисковые, а в случае неуспешного развития компании инвестор теряет все вложенные средства, то, на мой взгляд, роль инвестора в успешном развитии новой компании не ограничивается лишь своевременным предоставлением венчурного капитала. Она также включает одновременно инвестирование своего опыта в бизнесе и, безусловно, деловых связей, способствующих расширению деятельности компании, появлению новых контактов, партнеров и рынков сбыта. Поэтому венчурные капиталисты стремятся непосредственно участвовать в управлении предприятием, входя в Совет директоров. Тем же объясняется и то, что они часто принимают непосредственное участие в отборе объектов для инвестирования, а также то, что они всегда одновременно проводят несколько венчурных операций, то есть работают и с новыми, и с уже существующими, и с подготовленными к продаже компаниями.

Итак, механизм венчурных вложений, как правило, не всегда четко определен и имеет варианты применения для каждых конкретных случаев. Если в классическом капитализме часто не учитывался фактор времени, то на современном этапе развития экономики главным становится именно время, оказывающее определяющее влияние на механизм функционирования венчурных капиталов.

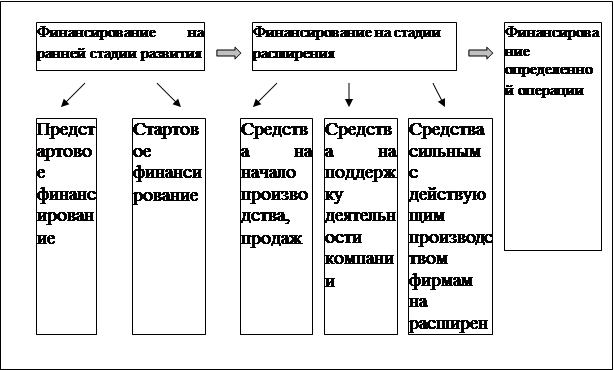

Выделяют три основных вида венчурных инвестиций (рис. № 1.1), хотя реально их значительно больше, а основные виды не являются вполне самостоятельными. По сути, они представляют собой этапы реализации всего проекта, от идеи до серийного производства конечного продукта.

Рис. 1.1. Виды венчурных инвестиций.

1. Финансирование на ранней стадии развития - наиболее рискованная форма вложений для инвестора, так как по его завершении около 70% новых проектов, ранее представлявшиеся коммерчески выгодными, не находят подтверждения своей прибыльности[9.С.83]. Данный вид вложений делится на две подгруппы – предстартовое и стартовое финансирование. Предстартовый капитал выделяется до непосредственного образования предприятия. То есть на этапе, когда компания представляет собой команду единомышленников и нематериализованную идею. Примером может служить финансирование работ по созданию прототипа нового изделия и его патентной защите, анализу рынка сбыта или оказания услуг, правовому обеспечению выгодных франчайзинговых договоров и договоров купли-продажи [6.С.24], а также по формированию плана предпринимательской деятельности, подбору менеджеров и образованию компании вплоть до момента, когда можно перейти к стартовому финансированию. Стартовый капитал направляется на финансирование перед выводом товара на рынок, то есть на подготовку компании к производству в коммерческих масштабах. Средства идут на разработку товара и первичный маркетинг. Риск в этом случае высок, и вложения едва ли окупятся раньше, чем через 5-10 лет, но норма прибыли от инвестиций на этом этапе 39 - 63% .

2. Финансирование на стадии расширения делится на три этапа: на первой стадии средства выделяются на то, чтобы компания начала полномасштабное производство и коммерческие продажи; на второй стадии цель финансирования заключается в поддержке деятельности компании, которая нуждается в значительном оборотном капитале; третья стадия предусматривает выделение средств предприятиям с действующим производством, обладающим большим потенциалом для расширения, например за счет ввода в действие новой производственной линии или создания торговой сети на новых территориях. Риск таких инвестиций гораздо меньше, чем в предыдущих случаях, а срок их окупаемости значительно короче (примерно 2 — 5 лет). На мой взгляд, при этом венчурный капитал вполне можно рассматривать как альтернативу классическому кредитованию. Компания приблизилась к точке безубыточности.

3. Выделяют также финансирование определенной операции, которое совершается как единовременный акт. Как правило, средства выделяются на очень небольшой срок (например, на два года). Например, финансирование приобретения предприятий: средства выделяются на поглощение другой компании. Для этой цели могут быть также использованы высокодоходные облигации или банковские кредиты. Финансирование выкупа: средства предоставляются группе менеджеров на приобретение бизнеса публичной или частной компании через выкуп ее акций. Данный вид финансирования также включает промежуточные вложения, обеспечивающие деятельность компании в период между другими видами вложения.

Четкое разделение вышеперечисленных видов позволяет венчурному инвестору значительно снизить риск по своим вложениям.

Существуют и другие разновидности венчурного капитала, не входящие ни в одну из перечисленных выше групп. К их числу относятся: спасательное финансирование, предусматривающее выделение средств для реализации мероприятий, обеспечивающих возрождение предприятия — потенциального банкрота; замещающее финансирование, предназначенное для замены части внешних ресурсов фирмы собственным капиталом; финансирование операций, связанных с выходом компании на рынок ценных бумаг.

Очень важным фактором является то, что венчурный капитал — это в первую очередь люди, сами венчурные капиталисты. Венчурный бизнес, наверное, самый «человеческий» бизнес из всех известных, и успех инвестиционных компаний зависит исключительно от таланта, интуиции и знаний самих венчурных капиталистов. Контакты с предпринимателями, анализ компаний, принятие решения — все эти процессы плохо поддаются формализации и остаются крайне личностными. Если за инвестиционными сделками на фондовом рынке или за банковскими кредитами стоит некая система, структура, то за каждой венчурной — конкретные люди. К примеру, ветеран венчурного бизнеса Джон Дорр провел инвестирование таких компаний, как Sun Microsystems, Netscape, Lotus, Amazon, Compaq. Прибыльность в венчурном бизнесе может быть самой фантастической, поэтому зачастую именно нестандартные и смелые, "человеческие" решения делают бизнес. Например, в 1987 году вложившись в Cisco, Дон Валентино из Sequoia Capital пошел наперекор мнению многих своих коллег. Тем не менее, сегодня 2,3 миллиона, вложенные в Сisco, стоят 166 миллиардов.

Человеческий фактор настолько весом также из-за того, что венчурное финансирование ориентировано на новые компании, формирующие спрос на что-то новое. Например, в 80-е годы прошлого столетия началось повальное увлечение СD, и немедленно в эту отрасль венчурные капиталисты стали с готовностью и на выгодных для компаний условиях вкладывать большие средства. Потом эта мода начала отходить, и приток инвестиций иссяк. Та же картина наблюдалась, когда появилось увлечение мобильными телефонами.

Создаются новые рынки сбыта. Таким образом, венчурное финансирование способствует формированию нового предложения, развитию инноваций и создает серьезные конкурентные преимущества не только компаниям, но и национальной экономике.

Также, факт получения инвестиций от венчурных капиталистов наверняка создаст имидж для фирмы: для нее сразу становятся доступными другие услуги. "Венчурные юристы" соглашаются работать почти бесплатно, в надежде на высокий доход в будущем. Бухгалтерские фирмы работают с новыми малыми фирмами по низким расценкам. И даже традиционные банкиры повышают кредитный рейтинг таких фирм. Даже после того, как венчурный капиталист продает свой пакет акций, он продолжает играть активную роль в управлении фирмой в течение многих лет.

Таким образом, понятие венчурного капитала складывается не только из экономической, но и социальной, и даже психологической составляющих. Именно личности инвестора и инвестируемого играют определяющую роль, наряду с самой идеей будущего производства.

Венчурный капитал обладает такими характеристиками как долгосрочность, риск, ожидание высокой прибыли после регистрации акций компаний на фондовой бирже. Можно сказать, что главная цель венчурного финансирования заключается в том, что денежные капиталы одних предпринимателей и интеллектуальные возможности других (оригинальные идеи или технологии) объединяются в реальном секторе экономики для того, чтобы в новой компании обоим предпринимателям принести прибыль.

2.2. История венчурного капитала и инвестиций

Идея венчурных вложений появилась во время второй мировой войны в Англии и в Соединенных Штатах. Она была связана, в основном, с государственными военными заказами. Но постепенно государство вышло из этой сферы инвестиций – и этот капитал превратился в абсолютно частный.

Первым частным венчурным проектом стал личный фонд Артура Рока (бывшего сотрудника инвестиционной фирмы с Уолл-стрит), созданный им в 1957 году. Рок получил письмо от Юджина Клейнера, инженера компании Shokley Semiconductor Laboratories из Пало-Альто. Клейнер предлагал профинансировать производство качественно нового кремниевого транзистора, причем технология была абсолютно непохожа на ту, что поддерживал владелец компании Уильям Шокли (лауреат Нобелевской премии 1957 года). Рок инициировал создание первого венчурного фонда. Всё строилось на доверии, которое возникало при встрече людей. Под проект было решено создать специализированную фирму с собственным капиталом в 1,5 млн. долларов США. В поисках необходимых денег пришлось обойти около трех десятков инвестиционных компаний. Все высказывали заинтересованность, но никто не стремился участвовать в фонде, так как это был первый опыт создания специальной фирмы под абсолютно новую идею, к тому же в форме финансирования теоретического проекта. Необходимые средства предоставил Шерман Фэйрчайлд, основатель и владелец Fairchild Semiconductors, первой американской полупроводниковой фирмы. Проект оказался удачным.

В 1961 году Артур Рок основал первый венчурный фонд, который сам стал искать и финансировать проекты и молодые компании. Размер фонда составил всего 5 миллионов долларов, но и крупных венчурных инвесторов США тогда было очень мало. Результаты работы фонда Артура Рока были сногсшибательны: собрав 5 миллионов и израсходовав 3, а уже всего через два года вернул 90.

Наиболее быстрый рост венчурного капитала в США наблюдался в середине 70-х годов, когда правительство разрешило пенсионным фондам использовать до 5% активов на "рискованные инвестиции".

Таким образом, процесс признания быстрого инвестирования в молодые компании занял двадцать лет. В итоге в Соединенных Штатах стал складываться устойчивый механизм привлечения средств для развития фирм.

В Европе венчурный бизнес появился в конце 70-х гг. в Великобритании. В 1979 году в развитие перспективных технологий английскими инвесторами было вложено 20 млн. английских фунтов. Но уже к 1987 году общий объем венчурного капитала в стране превысил 6 млрд. фунтов. Великобритания, на которую приходится почти 50% всех венчурных инвестиций, и в настоящее время является безусловным лидером в Европе по масштабам индустрии венчурного капитала.

На сегодня в 20 странах Европы насчитывается свыше 500 специализированных венчурных фондов и компаний, которые только за последнее десятилетие инвестировали в экономику континента около 46 млрд. долл.

Таким образом, история венчурного капитала, насчитывающая чуть более пятидесяти лет, эволюционировала от чисто государственных источников к частным.

В России венчурный капитал пока только зарождается, однако, как и в развитых странах, потенциально является одним из основных источников финансирования для коммерциализации научно-технических разработок. Вообще же точкой отсчета венчурной индустрии в России следует считать 1993 год, когда на Токийском саммите между правительствами стран "большой восьмерки" (на тот момент – «семёрки») и Европейским Союзом было принято Соглашение о поддержке только что приватизированных предприятий по Государственной программе массовой приватизации, в рамках которой около 15 000 малых и средних предприятий перешли в руки собственников.

«Мы обязались предоставить средства, - говорилось в итоговом меморандуме, посвященному дальнейшим планам в отношении поддержки реформ в России, - для создания $300–миллионного Фонда малых и средних предприятий в тесном сотрудничестве с ЕБРР. Мы осознаем важность улучшения доступа к рынку для развития экономических реформ в России …». Это было записано на упомянутой встрече министров государств.

На итоговой пресс-конференции, проведенной после встречи министров государств «Большой восьмерки», тогдашний президент России Б. Н. Ельцин так выразил свое отношение к инициативе руководителей стран Запада: «Этот (финансовый) пакет должен быть оплачен к концу текущего или началу 1994 г. Правда, это всего $300 млн. Конечно, недостаточно, но со временем будет больше» .

Выполняя принятое на токийском саммите решение об освоении выделенных $300 млн., ЕБРР запустил программу региональных венчурных фондов (РВФ). Через год после завершения саммита, 7 июля 1994 г., этот банк объявил о создании первого из тринадцати региональных венчурных фондов, которым стал Смоленский региональный венчурный фонд, управляемый компанией Siparex Gestion et Finance (SIGEFI). Цель создания этого и последующих фондов определялась как «оказание содействия укреплению приватизированных компаний посредством прямых инвестиций в акционерный капитал».

Каждый региональный венчурный фонд обслуживал отведенную ему географическую территорию России, каждый располагал капиталом в размере около $30 млн., к которому дополнительно присовокуплялись $20 млн. средств технической помощи, предназначенных для покрытия затрат, связанных с функционированием управляющих компаний и подготовкой отобранных ответственных фирм к получению инвестици. Эти дополнительные средства выделялись правительством той страны, откуда происходила управляющая компания или консорциум, составленный из компаний того или иного региона.

Каждый фонд должен был совершать инвестиции в размере от $240000 до $2,4 млн. в компании, с числом работающих от 200 до 5000 человек, которые были приватизированы в соответствие с программой массовой приватизации, проводимой правительством РФ

Особое внимание созданные Фонды обращали на компании, ориентированные на местные рынки потребительских товаров, в основном, продовольственных или связанных с ними (упаковка, послепродажное обслуживание и т. д.), но только не научно - технологический сектор.

Первая инвестиция была сделана в 1995 году. Однако процесс инвестирования был затруднен в силу следующих факторов:

- Ранняя стадия развития рыночной экономики.

- Механизмы прямого инвестирования не были развиты, а понимание этого процесса ограничено. Менеджеры компаний остерегались внешних инвесторов.

- Менеджеры Фондов не были адаптированы к российским условиям, и создание управляющих команд протекало медленно.

- Отсутствие прямых контактов между менеджерами Фондов, их разобщенность.

Создавшаяся ситуация привела к тому, что в 1997 году Региональными Венчурными Фондами была создана Российская Ассоциация Венчурного Инвестирования (РАВИ).

Перед РАВИ были поставлены следующие задачи (рис. № 1.2.).

| |||

| |||

Рис. 1.2.Задачи Российской Ассоциации Венчурного Инвестирования (РАВИ)

|

из

5.00

|

Обсуждение в статье: Цели индустрии прямого инвестирования в акционерный капитал |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы